ПОЛОЖЕНИЕ ПО БУХГАЛТЕРСКОМУ УЧЕТУ «ИСПРАВЛЕНИЕ ОШИБОК В БУХГАЛТЕРСКОМ УЧЕТЕ И ОТЧЕТНОСТИ» (ПБУ 22/2010)

I. Общие положения1. Настоящее Положение устанавливает правила исправления ошибок и порядок раскрытия информации об ошибках в бухгалтерском учете и отчетности организаций, являющихся юридическими лицами по законодательству Российской Федерации (за исключением кредитных организаций и бюджетных учреждений) (далее — организации).

Примечание: В работе необходимо руководствоваться Учетным Планом счетов бухучета, положениями НК РФ и данными налоговых регистров организации.

2. Неправильное отражение (неотражение) фактов хозяйственной деятельности в бухгалтерском учете и (или) бухгалтерской отчетности организации (далее — ошибка) может быть обусловлено, в частности:

- неправильным применением законодательства Российской Федерации о бухгалтерском учете и (или) нормативных правовых актов по бухгалтерскому учету;

- неправильным применением учетной политики организации;

- неточностями в вычислениях;

- неправильной классификацией или оценкой фактов хозяйственной деятельности;

- неправильным использованием информации, имеющейся на дату подписания бухгалтерской отчетности;

- недобросовестными действиями должностных лиц организации.

Не являются ошибками неточности или пропуски в отражении фактов хозяйственной деятельности в бухгалтерском учете и (или) бухгалтерской отчетности организации, выявленные в результате получения новой информации, которая не была доступна организации на момент отражения (неотражения) таких фактов хозяйственной деятельности.

3. Ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период. Существенность ошибки организация определяет самостоятельно, исходя как из величины, так и характера соответствующей статьи (статей) бухгалтерской отчетности.

Можно ли ошибки исправлять с помощью корректора?

Пока люди пишут на бумаге — ошибки неизбежны. Дома для исправления ошибок, допущенных на бумаге, часто используются корректоры (корректирующие жидкости, ручки-корректоры, корректирующие роллеры). Можно ли с помощью указанных средств исправлять ошибки в первичных учетных документах?

Из буквального прочтения Положения N 105 так поступать нельзя. Однако мы считаем, что способ исправления ошибок, описанный в нем (путем зачеркивания неверной информации и указания сверху правильных сведений), не является единственно возможным. Наличие в первичных учетных документах (например, в бухгалтерской справке, справке-расчете и т.д.) следов корректирующей жидкости не означает признание этих документов недействительными. То есть мы считаем, что в отдельных случаях применение корректора для исправления ошибок (опечаток и т.д.) в первичных учетных документах допустимо. Нецелесообразно этот способ применять для двухсторонних документов (один экземпляр которых передается контрагентам).

Юридическая ответственность

Если бы специалист отдела бухгалтерии пропустил ошибку и занес в бухгалтерский учёт, после чего неё обнаружили сотрудники Налоговой Службы при проведении проверки, то данная ситуация может повлечь за собой штрафные санкции.

Так, по статье 120 Налогового кодекса Российской Федерации их размер составляет от 10 000 до 30 000 рублей, а также это может быть штраф в размере 20% от суммы неуплаченного налога или же страховых взносов. При этом его сумма должна быть более 40 000 рублей.

Зачастую документы с ошибками принимаются за поддельные бумаги. Поэтому к ответственности привлекаются именно по данной статье.

За использование поддельного документа человек или организации привлекаются к уголовной ответственности по статье 327 Уголовного кодекса Российской Федерации. За такое преступление человек или организация могут получить:

- Штраф до 80000 рублей;

- Штраф в размере зарплаты за период до шести месяцев;

- Исправительные работы до 2 лет или обязательные работы до 480 часов;

- Арест до 6 месяцев.

Если судом будет доказано, что сотрудник бухгалтерии заведомо подделал документ, то ему грозит либо административная, либо уголовная ответственность.

Например, компания, которая изготавливала поддельные бланки или печати, будет привлечена к административной ответственности по статье 19.23 КоАП РФ. Наказанием будет штраф, в размере от 30 000 до 40000 рублей и конфискация подделок.

Как составить бухгалтерскую справку

Если ошибка была допущена при фиксировании хозяйственных операций в счетах бухучета, специалисту необходимо оформить бухгалтерскую справку, которая свидетельствует об исправление проводок. Причиной этому действию является то, что все данные, которые отражаются в учетных регистрах, производятся на основе первичных учетных документов. Данный факт зафиксирован в Федеральном законе «О бухгалтерском учете».

Такая справка является необходимой для реализации исправления данных, а также факты допущения ошибки. После этого на основании ее сведений правильный вариант и переносится в учетные регистры. Стоит отметить, что бухгалтерская справка переносится в них обособленно от других документов.

Оформляется она в свободной форме, но при этом обязательным критерием является прописание всех реквизитов, которые закреплены в федеральном законе «О бухгалтерском учете».

Однако в бюджетных организациях документ имеет особую форму — ф. 433.

Также нужно прописать:

- Описание ошибки, допущенной при оформлении хозяйственной операции;

- Полное название, а также местонахождение документа, в котором необходимо провести исправление данных;

- Подробное содержание ошибки;

- Объяснение причины, по которой была допущена она;

- Способ коррекции неправильно внесённой информации.

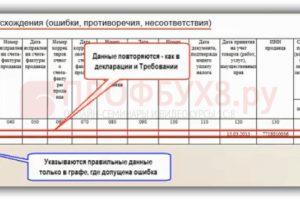

Ошибки в регистрах бухгалтерского учета: как исправить

Для исправления документа, который уже был занесен в бухгалтерский учет, нужно воспользоваться учетным регистром.

Также, как и в первичных документах, операцию необходимо выполнять корректурный способом. Исключением считается ситуация, когда недочеты напрямую связаны с корреспонденцией бухгалтерских счетов, а также, если информация была занесена в итоге бухгалтерского или налогового учета. Поэтому необходимо воспользоваться способом исправления «Красное строно».

Нередко такой метод бухгалтеры применяют для снижения начисленной стоимости в суммах по бухгалтерским счетам или же для прописания отрицательных отклонений, а также при недочетах, которые были отражены в корреспонденции счетов.

Нередко необходимо исправить ошибки, которые были занесены в регистры бухгалтерского учета, и обнаружились после отчётного периода. Так, бухгалтеру нужно исправить все данные, после откорректировать всё в форме бухгалтерской отчётности по соответствующим налоговым расчётам. Затем специалист должен уплатить в бюджет сумма налоговых платежей.

Какая ответственность предусмотрена за отсутствие первичных документов

Отсутствие (непредставление) первичных документов является правонарушением (ст. 106 НК РФ, ст. 2.1 КоАП РФ), за которое предусмотрена налоговая и административная ответственность.

Отсутствие первичных документов, счетов-фактур, а также регистров бухгалтерского и налогового учета признается грубым нарушением правил ведения учета доходов и расходов. Ответственность за него предусмотрена статьей 120 Налогового кодекса РФ.

Если такое нарушение было допущено в течение одного налогового периода, инспекция вправе оштрафовать организацию на сумму 10 000 руб. Если нарушение обнаружено в разных налоговых периодах, размер штрафа увеличится до 30 000 руб.

Нарушение, которое привело к занижению налоговой базы, повлечет за собой штраф в размере 20 процентов от суммы каждого неуплаченного налога, но не менее 40 000 руб.

Кроме того, по заявлению налоговой инспекции суд может применить к должностным лицам организации административную ответственность в виде штрафа на сумму от 300 до 500 руб. за непредставление первичных документов, необходимых для налогового контроля (ч. 1 ст. 23.1, ч. 1 ст. 15.6 КоАП РФ).

Должностным лицам организаций, которые относятся к субъектам малого и среднего предпринимательства, инспекторы могут заменить административный штраф на предупреждение, если:

- нарушение совершили впервые;

- нет материального ущерба;

- нет угрозы возникновения природных или техногенных чрезвычайных ситуаций;

- нет вреда или угрозы: – жизни и здоровью людей; – животным и растительности, окружающей среде; – памятникам истории и культуры; – безопасности России.

Примечание: Части 3 статьи 1.4, части 3 статьи 3.4, части 3.5 статьи 4.1, статьи 4.1.1 Кодекса РФ об административных правонарушениях.

Наказание по заявлению налоговой инспекции назначает суд (ч. 1 ст. 23.1, ст. 15.11 КоАП РФ).

В каждом конкретном случае виновный в правонарушении устанавливается индивидуально. При этом суды исходят из того, что руководитель отвечает за организацию бухучета, а главный бухгалтер – за его правильное ведение и своевременное составление отчетности (п. 24 постановления Пленума Верховного суда РФ от 24 октября 2006 г. № 18). Поэтому субъектом такого правонарушения обычно признается главный бухгалтер (бухгалтер с правами главного). Руководитель организации может быть признан виновным:

- если в организации вообще не было главного бухгалтера (постановление Верховного суда РФ от 9 июня 2005 г. № 77-ад06-2);

- если ведение учета и расчет налогов были переданы специализированной организации (п. 26 постановления Пленума Верховного суда РФ от 24 октября 2006 г. № 18);

- если причиной нарушения стало письменное распоряжение руководителя, с которым главный бухгалтер был не согласен (п. 25 постановления Пленума Верховного суда РФ от 24 октября 2006 г. № 18).

Метод «красное сторно» при исправлении ошибок, выявленных в отчетном периоде

Метод «красное сторно» применяется для отмены ранее выполненной операции и заключается в выполнении бухгалтерской записи, полностью аналогичной отменяемой, с теми же счетами и аналитическими разрезами по дебету и кредиту, но с противоположным знаком.

Важно! Исправление ошибки методом «обратной проводки» не допустимо:

Дебет 1 302 21 830 Кредит 1 401 20 221 — 500 руб.

Подобная запись при исправлении ошибки приведет к «задвоению» оборотов по счету 302 и искажению данных финансовой отчетности.

Исправление методом дополнительной записи выполняется в случае, когда ошибка заключается в том, что своевременно не была выполнена необходимая бухгалтерская запись. Например, когда обнаружен не учтенный первичный документ, относящийся к прошедшему периоду, операции за который уже отражены в учетных регистрах.

Важно! Дополнительная бухгалтерская запись выполняется последней датой отчетного периода

Как исправить ошибки в бухгалтерских документах

В первичных документах исправления допускаются (ч. 7 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ).

Порядок исправления ошибок в первичных документах нужно закрепить в учетной политике для целей бухгалтерского учета или приложении к ней. Организация самостоятельно разрабатывает способы внесения исправлений в первичку (как на бумаге, так и в виде электронного документа). Ориентируйтесь на требования Закона от 6 декабря 2011 г

№ 402-ФЗ, нормативные акты по бухучету и принимайте во внимание особенности документооборота. При разработке таких способов можно ориентироваться на действующие нормативно-правовые акты, регулирующие аналогичные вопросы (например, Правила заполнения счета-фактуры, утвержденные постановлением Правительства РФ от 26 декабря 2011 г

№ 1137). Об этом сказано в письме Минфина России от 22 января 2016 г. № 07-01-09/2235.

Ошибки в первичных документах можно исправлять так

зачеркните неправильный текст и надпишите над зачеркнутым исправленный текст. Зачеркивание производите одной чертой, так чтобы можно было прочитать исправленное. Исправления в документах заверьте подписями лиц, составивших документ (с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц), проставьте дату внесения исправления.

Вносить исправления в кассовые и банковские документы нельзя.

Такие правила установлены пунктом 7 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ, разделом 4 Положения, утвержденного Минфином СССР 29 июля 1983 г. № 105, и пунктом 4.7 указания Банка России от 11 марта 2014 г. № 3210-У.

Исправить ошибку в регистре бухучета можно на основании . В этом документе должно быть обоснование исправления.

В регистрах бухучета не допускаются исправления, не санкционированные лицами, ответственными за ведение соответствующего регистра (ч. 8 ст. 10 Закона от 6 декабря 2011 г. № 402-ФЗ). Если исправление в регистре разрешено ответственными лицами, то заверьте его подписями этих лиц (с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц), проставьте дату внесения исправления. Такие правила установлены пунктом 8 статьи 10 Закона от 6 декабря 2011 г. № 402-ФЗ.

Изменения в порядке исправления ошибок прошлых отчетных периодов с 1 января 2018 года

Согласно планам Минфина в 2018 году будет введен новый федеральный стандарт «Учетная политика, оценочные значения и ошибки». В соответствии с этим стандартом нельзя будет учитывать при составлении отчетов 2018 года корректирующие проводки по ошибкам прошлых лет. Ожидается, что для исправления этих ошибок в План счетов введут специальный аналитический счет к счету 401 00 «Финансовый результат экономического субъекта». Причем на сумму исправлений ошибок прошлых лет надо будет изменить остатки на 1 января 2017 г. в отчетных формах за 2018 год. В проекте стандарта эта процедура называется ретроспективный пересчет. Несмотря на то, что данный документ находится в стадии проекта, планируется, что он будет применяться с 1 января 2018 года.

Вправе ли организация взамен неправильного документа составить новый первичный документ?

В правовых базах можно встретить мнение, что выставление нового первичного документа взамен ошибочного неправомерно. Мы считаем, что это не так. Как минимум организация при обнаружении ошибки в первичном учетном документе может воспользоваться правилами внесения исправлений в счет-фактуру (п. 7 Правил заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость, утв. Постановлением Правительства РФ от 26.12.2011 N 1137). Напомним, что исправления в счет-фактуру вносятся путем составления нового экземпляра счета-фактуры, в котором показатели «Порядковый номер и дата составления» остаются неизменными (отражаются, как в изначально составленном документе), но документ дополняется новой строкой «Порядковый номер исправления и дата исправления». В этом документе указываются новые (верные) данные. Исправленный таким образом документ целесообразно хранить вместе с составленным первоначально.

Содержание исправленного (корректирующего) документа может быть любым:

- документ может быть составлен на разницу в цене (количестве) товара;

- документ может быть составлен на полную (новую) цену товара;

- в корректирующем документе может отражаться информация до внесения исправлений и после внесения исправлений.

Во всех случаях корректирующий документ должен содержать оговорку («перерасчет цены», «корректирующий документ к товарной накладной N… от…», «документ составлен в дополнение к ранее выданному документу N… от…» и т.д.).

Подтверждают данную позицию специалисты из БМЦ (см. Рекомендацию Р 41/2013-КпР «Внесение исправлений в первичные учетные документы» (принята 20.09.2013)).

* * *

Способ исправления ошибок, описанный в Положении N 105, может применяться в настоящее время, однако он не является единственно возможным. При выполнении минимальных требований, установленных Законом о бухгалтерском учете, к порядку исправления первичных документов (в частности, указание даты исправления, а также постановка подписей лиц, составивших документ, в котором произведено исправление) вносить правки можно любым способом, в том числе путем составления корректирующего документа. В следующем номере журнала на конкретных примерах рассмотрим возможные способы внесения исправлений в первичные документы, приведем формы корректирующих документов.

Февраль 2017 г.

Исправление ошибок бухгалтеров: основные правила

Все основные требования к бухгалтеру, по поводу исправления записей в бухгалтерских документах, были установлены приказом Министерства Финансов Российской Федерации. Основываясь на нём можно сказать, что метод исправления зависит от:

- Вида документа;

- Даты его заполнения;

- Даты обнаружения недочетов.

Всего существует 3 метода исправления, которые могут относиться ко всем видам документов:

- Корректура. Способ применяется преимущественно в документах, распечатанных на бумаге. При допущении ошибки, неверные сведения зачеркивают таким образом, чтобы написанное можно было прочесть. Также все исправления обязательно заверяются подписью и ФИО человека, который производил запись. Обязательным пунктом является проставление даты внесения изменений и печати организации;

- «Красное сторно». Данный метод исправления ошибок относится к бухгалтерским счетам. В таком случае, при ошибке проводка должна заново пройти, но красным цветом. Сумму, которая отмечена такими чернилами, при подсчете итогового результата нужно обязательно вычитать. После этого необходимо сделать новую проводку с правильными данными и обычными чернилами;

- Дополнительная проводка. Если проводка бухгалтерских счетов была сделана не вовремя или в изначальной корреспонденции была отмечено неверная сумма, то необходимо исправлять ошибки именно таким методом. Так, организация должна составить новую проводку на ту сумму, которой не хватает. Если же цифра немного завышена, то проводка должна быть отмечена красным цветом. Также обязательно необходимо поставить причину данного исправления.

Мы подробнее рассмотрим несколько типов бухгалтерской документации, ошибки в которых требуют обязательного исправления.

Как корректировать регистры бухучета

Можно отдельно выделить способы исправления ошибок в бухгалтерских документах – регистрах (книгах, журналах и т. п.). Среди них закон называет составление:

- аннулирующих записей по бухгалтерским счетам (т. н. сторно);

- дополняющих записей по счетам.

Формально можно и полностью заменить регистр как на новый документ, однако такая необходимость возникает не часто (ветхость, порча, нечитаемость и т. п.).

Разумеется, разрешение на исправление бухрегистра должен дать тот специалист, который отвечает за его ведение.

Также см. «Организация документооборота в бухгалтерском учете».