Почему справку без ИНН обязаны принять !

Часто бывает так, что у некоторых работников ИНН отсутствует. Однако на этот случай в порядке заполнения справки 2-НДФЛ прямо сказано, что «при отсутствии у налогоплательщика ИНН данный реквизит не заполняется». Кроме этого, согласно утвержденному формату справки 2-НДФЛ (по такому формату справка формируется для передачи ее в электронном виде через интернет) такой реквизит, как ИНН в 2-НДФЛ является необязательным (указанные порядок и формат утверждены приказом ФНС России от 30.10.15 № ММВ-7-11/485@).

Несмотря на это, письмом ФНС от 23.11.15 № 11-2-06/0733@ налоговым инспекциям «с целью обеспечения полноты формирования и достоверности данных» было рекомендовано настроить программы приема 2-НДФЛ таким образом, чтобы электронные справки без указания ИНН российских граждан от налоговых агентов не принимались. Из этого письма следует, что такой реквизит как ИНН следует расценивать как обязательный. В связи с этим, можно предположить, что у тех налоговых агентов, которые передадут в ИФНС через интернет справки 2-НДФЛ без указания ИНН, отчетность принята не будет.

Важно!

Кроме того, сами физические лица, не являющиеся предпринимателями, согласно п. 7 ст. 84 НК вправе не указывать в представляемых в инспекцию декларациях, а также в иных документах свой ИНН, если в этих документах указаны их персональные данные .

Так что, как бумажные, так и электронные справки по форме 2-НДФЛ налоговые органы должны принимать у организаций и предпринимателей и при отсутствии ИНН физлиц – получателей дохода, если указаны их персональные данные (паспортные данные и адрес).

Можно ли сдать 2-НДФЛ без ИНН сотрудника за 2020 год

Что же в ней изменилось? Остальным эти поля нужно оставлять пустыми. Представителям теперь дополнительно к наименованию документа, подтверждающего полномочия, нужно указывать его реквизиты.

Кроме этого, согласно утвержденному формату справки 2-НДФЛ (по такому формату справка формируется для передачи ее в электронном виде через интернет) такой реквизит, как ИНН в 2-НДФЛ является необязательным (указанные порядок и формат утверждены приказом ФНС России от 30.

Поэтому новый работодатель не может потребовать предоставления свидетельства и не может отказать в приеме, даже если работник сообщит об отсутствии ИНН. Можно только предложить ему пройти процедуру учета и предоставить копию документа или сообщить свой номер.

Номер ИНН присваивается каждому налогоплательщику с того момента, как только он встал на учет в контролирующие органы.

Однако если иных нарушений форматно-логического контроля в справке больше нет, она считается прошедшей форматно-логический контроль. Инспекция примет такую справку.

Однако и в отношении ИНН есть исключения. При поступлении на государственную гражданскую службу (госслужащие) предоставление ИНН при приеме обязательно (ст. 23 ФЗ «О государственной гражданской службе»).

Справка по форме 2-НДФЛ является одним из важнейших видов отчетности. Работодатель ежегодно обязан подавать ее в налоговую службу. В отчете отражается информация о размере доходов сотрудника и сумме НДФЛ, который с них уплачен.

Таким образом, если ваш работник — гражданин России, но не получил ИНН, вы можете подать справки без этого реквизита.

Впоследствии налоговым агентом ошибка была обнаружена и подана корректирующая Справка 2-НДФЛ (см. рис. 1, 2).

Для компаний это значит, что без ИНН справку инспекция не примет. За отчетность, не представленную в срок, грозит ответственность по статье 126 НК РФ – 200 руб. за каждый документ.

Порядок заполнения формы 2-НДФЛ утвержден приказом ФНС России от 30.10.2015 № ММВ-7-11/485. Там сказано, что реквизит не заполняется «при отсутствии ИНН у налогоплательщика». Поскольку ИНН присваивается всем российским налогоплательщикам (п. 7 ст. 84 НК РФ), то эта фраза обычно трактовалась как отсутствие у работника сведений об ИНН. Налоговыми органами по окончании третьего квартала 2015 года было создано письма об изменениях в отчетности в рамках формы 2 НДФЛ. В рамках этого письма предполагалось, что ИНН для сдачи НДФЛ – обязательный реквизит. Было предположение, что такая справка может даже получить отказ в принятии от сотрудников налоговых служб.

Индивидуальный номер налогоплательщика (ИНН) присваивается каждому физическому лицу либо организации, учреждению, которые обязаны уплачивать в бюджет налоги или взносы. Решение о введении таких номеров было призвано устранить путаницу в учете внесенных сумм при совпадении фамилии, имени и отчества физических лиц или наименований организаций, являющихся юридическими лицами.

Если работодатель выплачивает заработную плату своим сотрудникам, то он обязан каждый год предоставлять в налоговую службу отчета по форме 2-НДФЛ.

Двойственность задачи

Номер ИНН присваивается каждому налогоплательщику с того момента, как только он встал на учет в контролирующие органы. Посредством этой цифровой комбинации появляется возможность владения информацией об истории поступлений в адрес физического лица в течение всей его жизни, поэтому теоретически сдача НДФЛ без ИНН невозможна. Номерное значение отмечается в специальном свидетельстве, выдаваемом в ходе регистрационного процесса.

Согласно законодательным нормам, работодатель вправе запросить этот номер у сотрудника, принимая его на должность. Но в ТК показатель ИНН не присутствует в перечне обязательных элементов для предоставления в отдел кадров. Поэтому за работником закрепляется право не предоставлять работодателю данный номер. Но как сдать 2 НДФЛ, если нет ИНН, и при этом избежать серьезных последствий? Об этом речь пойдет далее.

В налоговое законодательство постоянно вносятся изменения, а также оно дополняется новыми моментами. Нередко появляются публикации, после которых у специалистов данной сферы возникает множество противоречий и недоразумений, не говоря о рядовых гражданах. Нередко несоблюдение правил при заполнении документации может повлечь за собой не только проблемы с органами контроля, но и серьезные финансовые затраты в виде штрафов и необходимости повторной сдачи отчетности

Поэтому важно знать, как сдать 2 НДФЛ без ИНН

Практический пример

Налоговыми органами по окончании третьего квартала 2015 года было создано письма об изменениях в отчетности в рамках формы 2 НДФЛ. В рамках этого письма предполагалось, что ИНН для сдачи НДФЛ – обязательный реквизит. Было предположение, что такая справка может даже получить отказ в принятии от сотрудников налоговых служб. Однако после этого вышли разъяснения, в которых говорилось, что есть возможность сдачи документации без предоставления идентификационного номера. Ведь и сами налоговые органы пребывали в растерянности, не зная, как сдать НДФЛ, если нет ИНН, или он не известен. Поэтому можно считать, что с 2016 года данное правило недействительно, и оно заменено новым положением.

ФНС: присланные через интернет справки 2-НДФЛ, в которых не указан ИНН работников, приниматься не будут

С 2016 года налоговые агенты обязаны представлять в налоговые инспекции справки 2-НДФЛ по новой форме. См. «Начала действовать новая форма справки 2-НДФЛ: что изменилось». Разделом 2 справки 2-НДФЛ «Данные о физическом лице — получателе дохода» предусмотрено поле: «ИНН в Российской Федерации».

ИНН — это персональный номер физического лица в налоговых органах. Он указывается в свидетельстве о постановке на учет физического лица в налоговом органе. Такой документ работодатель может попросить при приеме на работу. Однако работник не обязан его представлять, поскольку он не упомянут в статье 65 Трудового кодекса РФ.

Почему справку без ИНН могут не принять

Бухгалтеры зачастую сталкиваются с тем, что у некоторых физических лиц ИНН отсутствует. Однако на этот случай в порядке заполнения справки 2-НДФЛ прямо сказано, что «при отсутствии у налогоплательщика ИНН данный реквизит не заполняется».

Кроме этого, согласно утвержденному формату справки 2-НДФЛ (по такому формату справка формируется для передачи ее в электронном виде через интернет) такой реквизит, как ИНН в 2-НДФЛ является необязательным (указанные порядок и формат утверждены приказом ФНС России от 30.

10.15 № ММВ-7-11/485@).

Несмотря на это, ФНС письмом от 23.11.

15 № 11-2-06/0733@ рекомендовало налоговым инспекциям «с целью обеспечения полноты формирования и достоверности данных» настроить программы приема 2-НДФЛ таким образом, чтобы электронные справки без указания ИНН российских граждан от налоговых агентов не принимались.

Обратите внимание: что комментируемое письмо ФНС России не является нормативным правовым актом и, как следствие, не содержит общеобязательных правил и не может распространять своё действие на всех налоговых агентов. На наш взгляд, система для отправки и приема отчетности должна работать в строгом соответствии с форматом, утвержденным приказом ФНС России от 30.10.15 № ММВ-7-11/485@ и отказов в приеме отчетности без ИНН, по идее, быть не должно

В связи с этим, к примеру, система «Контур

На наш взгляд, система для отправки и приема отчетности должна работать в строгом соответствии с форматом, утвержденным приказом ФНС России от 30.10.15 № ММВ-7-11/485@ и отказов в приеме отчетности без ИНН, по идее, быть не должно. В связи с этим, к примеру, система «Контур.

Экстерн» дает возможность отправить отчет без ИНН, но перед отправкой обязательно предупреждает клиента, что такой отчет инспекция, скорее всего, не примет и ИНН лучше указать.

Однако многие разработчики настроили свои системы для отправки отчетности так, что те попросту не позволяют отправить справки, в которых не указан ИНН (см. обсуждение «ИНН стал обязательным реквизитом в справке 2-НДФЛ за 2015 год: как работодатель может узнать ИНН работника?»).

Что делать налоговому агенту по НДФЛ

За несвоевременное представление справок по форме 2-НДФЛ налогового агента могут оштрафовать на 200 рублей за каждую справку, представленную с опозданием.

Кроме того, с 1 января 2016 года для налоговых агентов введен штраф в размере 500 рублей за каждую справку 2-НДФЛ с недостоверными сведениями (п. 1 ст. 126, ст. 226.1 НК РФ).

Не исключено, что некоторые инспекции попробуют применять данные санкции и к тем налоговым агентам, которые не укажут ИНН в справках 2-НДФЛ из-за отсутствия ИНН у работника.

В частности, попробовать узнать ИНН можно на сайте ФНС России в разделе «Электронные сервисы / Узнай ИНН».

Если установить ИНН физического лица с помощью данного сервиса не получится, то работодателю стоит настоятельно рекомендовать работникам как можно скорее получить ИНН в инспекции по месту жительства (п. 22, 24 Порядка, утв. приказом Минфина России от 05.11.09 № 114н) и сообщить его работодателю.

Для этого можно пояснить, какие проблемы может создать работодателю отсутствие ИНН у работника. Думается, что разумные работники вряд ли откажутся пойти навстречу работодателю в такой ситуации.

Если же ИНН всех работников узнать не удается, нужно сдать справки 2-НДФЛ через те системы, которые позволяют отправить отчетность без указания ИНН (например, через «Контур.Экстерн»).

Во-первых, не исключено, что именно ваша инспекция не успела выполнить рекомендации ФНС и сделать ИНН в своем приемном компелксе обязательным реквизитом. Во-вторых, при отправке спецоператор связи зафиксирует факт своевременной сдачи отчетности и при необходимости подтвердит его в суде.

Поскольку указания ФНС об обязательном указании ИНН в справках 2-НДФЛ явно противоречат законодательству, вы сможете успешно оспорить отказ налоговиков в приеме отчетности.

Что изменилось

С начала 2019 года стало известно, что работодателям и компаниям, выплачивающим доходы (например дивиденды) физическим лицам по итогам текущего года, и в дальнейшем придется отчитываться по новым правилам, для чего понадобится образец 2-НДФЛ за 2019 год. Новый порядок оформления значительно отличается от прежнего. Рассмотрим, как заполнять, где найти и скачать актуальную форму 2-НДФЛ 2019 года.Отключить рекламу

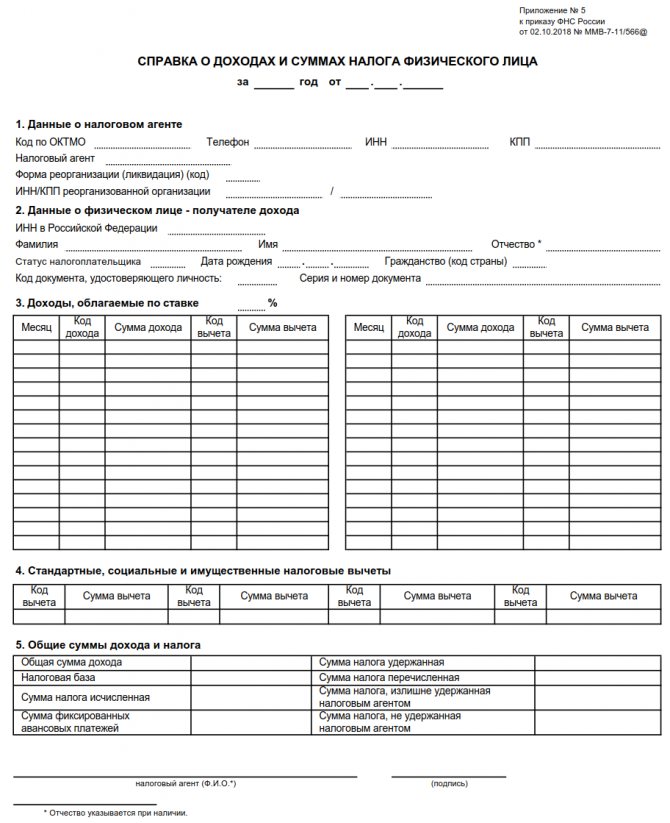

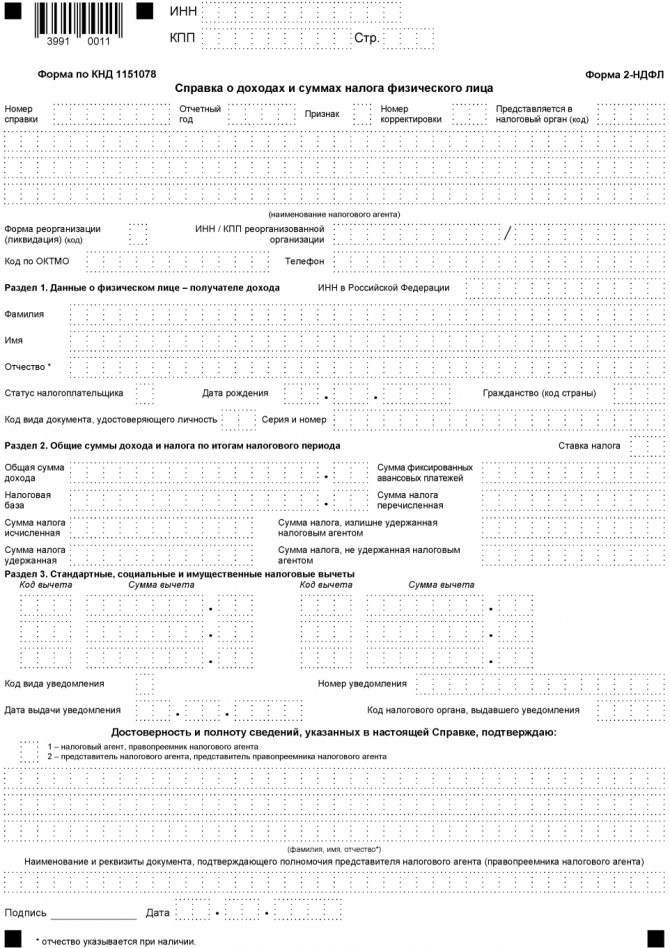

Отметим, что оба документа будут называться одинаково — «Справка о доходах и суммах налога физического лица». Но чтобы бухгалтеры не запутались, вносится небольшая корректировка:

Отключить рекламу

- отчет, который организации и ИП должны направлять в налоговые органы, в названии имеет сокращение «форма 2 НДФЛ» и официальный номер в классификаторе налоговых документов — КНД 1151078;

- документ, который выдается физлицу, когда оно обращается на основании ст. 230 НК РФ, ни сокращений, ни номеров в КНД не имеет.

Поскольку назначение справок разное, они имеют различную структуру и порядок заполнения. И в Приказе ФНС об этом прямо заявлено. В форму, которую работодатели должны выдавать сотрудникам (приложение номер 5 Приказа ФНС), внесены минимальные изменения. В частности, из нее исключили строку о признаке, номере корректировки и коде ИФНС и реквизиты уведомления о предоставлении вычета. С нового года документ выглядит так:Отключить рекламу

Что касается отчета, который сдается в ИФНС с 2019 года, то в нем чуть больше изменений. Справка состоит из вводной части, двух разделов и одного приложения. В действовавшей ранее форме 2-НДФЛ было 5 разделов. Кроме того, налоговики удалили поля для указания ИНН физлиц и оставили только одно поле для уточнения вида уведомления, подтверждающего право на один из налоговых вычетов.

Отметим, что если вы заполняете отчеты для налоговиков в электронном виде и передаете их в ФНС через операторов, то особых изменений не заметите. Посредники обещают, что своевременно обновляют форматы, которые используют налоговые агенты при передаче данных о доходах и суммах подоходного налога физлиц. Что касается справок для работников, а такие обращения — не редкость, то необходимо использовать уже новые формы, чтобы не нарушать требования Налогового кодекса РФ.

Отключить рекламу

Обращаем внимание, что с 01.01.2019 утратили силу:

- Приказ ФНС РФ от 30.10.2015 № ММВ-7-11/485 и Приказ Федеральной налоговой службы от 17.01.2018 № ММВ-7-11/, которыми утвержден ныне рабочий вариант документа и порядок его заполнения;

- Приказ ФНС РФ от 16.09.2011 № ММВ-7-3/576 и Приказ Федеральной налоговой службы от 08.12.2014 № ММВ-7-11/, в которых описаны правила, как подавать сведения на электронных и бумажных носителях и через операторов телекоммуникационных каналов связи.

Для подачи информации в Налоговую инспекцию Москвы, Санкт-Петербурга или другого региона воспользуйтесь нашими формами. Для доступа к ним регистрация или иные дополнительные действия не понадобятся: вся информация для читателей бесплатная. Заполнять документы в формате word, excel или каком другом, решать вам.Отключить рекламу

Можно ли сдавать 2 ндфл без инн

Итак, можно подвести небольшой итог. В первых числах февраля прошлого года письмо Федеральной Налоговой службы внесло некоторую ясность в данный вопрос.

Однако многие разработчики настроили свои системы для отправки отчетности так, что те попросту не позволяют отправить справки, в которых не указан ИНН (см. обсуждение «ИНН стал обязательным реквизитом в справке 2-НДФЛ за 2015 год: как работодатель может узнать ИНН работника?»).

Ведь в каждом номере журнала вас ждут решения по самым горячим проблемам — все написано доступным и простым языком со ссылками на законодательство и арбитражную практику. Данные о доходах покажите в разделе 3 справки Вопрос, можно ли сдать 2-НДФЛ без ИНН сотрудника за , не единственный, которым задаются агенты при составлении справки.

Чтобы упорядочить и облегчить учет, индивидуальный номер присваивается один раз и не меняется ни при каких обстоятельствах: переезде, перемене фамилии и так далее.

Согласно законодательным нормам, работодатель вправе запросить этот номер у сотрудника, принимая его на должность.

Из этого письма следует, что такой реквизит как ИНН следует расценивать как обязательный. В связи с этим, можно предположить, что у тех налоговых агентов, которые передадут в ИФНС через интернет справки 2-НДФЛ без указания ИНН, отчетность принята не будет.

Можно предположить, что недостоверными сведениями признается любая информация, которая приведет к затруднению или невозможности осуществления налоговым органом контроля данных о суммах НДФЛ, исчисленных с каждого налогоплательщика, налоговых вычетах, предоставленных ему, и т.п. Бухгалтеры зачастую сталкиваются с тем, что у некоторых физических лиц ИНН отсутствует. Однако на этот случай в порядке заполнения справки 2-НДФЛ прямо сказано, что «при отсутствии у налогоплательщика ИНН данный реквизит не заполняется».

За несвоевременное представление справок по форме 2-НДФЛ налогового агента могут оштрафовать на 200 рублей за каждую справку, представленную с опозданием. Кроме того, с 1 января 2016 года для налоговых агентов введен штраф в размере 500 рублей за каждую справку 2-НДФЛ с недостоверными сведениями (п. 1 ст. 126, ст. 226.1 НК РФ).

Если вы сдаете справки электронно, получите протокол: «Предупреждение. Не заполнен ИНН для гражданина РФ». Но это не страшно, формы 2-НДФЛ все равно поступят в налоговую (письмо ФНС России от 03.02.2016 № БС-4-11/1584).

Что же получается? Если инспекция меняет трактовку, ужесточает правила, то налицо формальное противоречие между разными частями одного и того же документа. Добавим к этому отсутствие узаконенного требования «предъявить» ИНН при приеме на работу. Что вырисовывается на выходе?

Как быть, если данные указаны неверно?

Может сложиться ситуация, когда работник сообщил номер без предоставления документов, а он принадлежит другому лицу, или допущена ошибка при написании.

Иногда бухгалтеры, чтобы справка гладко прошла проверку при приеме, вписывают в поле ИНН произвольные символы.

Нужно быть осторожными, не вписывать ничего лишнего и от работника требовать предъявления документа, сохранять копии свидетельств работников, распечатки ответов на запросы с сайта ФНС.

Перед тем, как сдать справки, следует тщательно проверить все номера.

На сегодняшний день предоставление работником сведений об ИНН не является обязательным, работодатель может без них обойтись.

В справке 2НДФЛ нужно правильно указать паспортные данные, другие сведения о работнике, чтобы налоговая инспекция могла правильно идентифицировать налогоплательщика.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область — +7 (499) 110-43-85

- Санкт-Петербург и область — +7 (812) 317-60-09

- Регионы — 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Указывать ИНН в справках 2-НДФЛ желательно, но не обязательно. Встречаются случаи, когда сотрудник еще не получил свой код. Также нередко случается так, что при приеме на работу руководители не требуют предоставления этого документа. Никто не имеет права требовать у физического лица предоставления его личного номера.

Куда сдавать справки 2-НДФЛ

Справки по форме 2-НДФЛ нужно сдавать в налоговые инспекции по месту учета налоговых агентов (п. 2 ст. 230 НК РФ). Как правило, организации представляют такие справки в инспекции, где они состоят на учете по своему местонахождению, а предприниматели – по местожительству. Это следует из пункта 1 статьи 83 и статьи 11 Налогового кодекса РФ. Однако в зависимости от статуса организации (предпринимателя) и источника выплаты дохода порядок представления справок 2-НДФЛ может быть иным. Сориентироваться во всех ситуациях сдачи 2-ндфл поможет следующая таблица.

Справки 2-НДФЛ сдают в инспекцию по месту головного офиса

когда: 1. Сотрудники головного отделения получают доходы от головного офиса. 2. Сотрудники одновременно получают доходы и в головном офисе, и в обособленном подразделении. В инспекцию по месту компании надо подавать справки по доходам, полученным от головного офиса (с указанием КПП и кода ОКТМО компании).

3. Работодатель — крупнейший налогоплательщик. По доходам от головного офиса справки сдают по месту учета компании, а по доходам, полученным от обособленного подразделения, компания вправе выбрать, куда отчитываться: либо по своему местонахождению, либо по местонахождению дополнительного офиса. 4. Сотрудники головного офиса находятся в длительной командировке в обособленном подразделении. Такая служебная поездка не меняет постоянного места работы.

Справки 2-НДФЛ сдают в инспекцию по месту подразделения

когда: 1. Работники обособленных подразделений получают доходы только от этих же обособленных подразделений.

2. Сотрудники одновременно получают доходы и в головном офисе, и в обособленном подразделении. В инспекцию по месту подразделения надо подавать справки по доходам, полученным от этого дополнительного офиса (с указанием его КПП и кода ОКТМО).

3. Сотрудники обособленных подразделений получают доходы от разных подразделений, которые находятся в одном муниципальном образовании, но на территории разных инспекций. Встать на учет и сдать справки можно в любую из таких региональных ИФНС. 4. Компания — крупнейший налогоплательщик решила, что по доходам сотрудников своего обособленного подразделения будет отчитываться по его местонахождению.

ИП‑работодатель совмещает ЕНВД и УСН: куда сдавать справки по форме 2‑НДФЛ?

Письмо Минфина России от 26.06.19 № 03-04-05/46818 адресовано предпринимателям, которые имеют наемных работников и совмещают УСН с ЕНВД. Специалисты ведомства разъяснили, куда такой предприниматель должен перечислять НДФЛ и представлять сведения о доходах работников по форме 2-НДФЛ.

Уплата НДФЛ

По общему правилу исчисленная и удержанная сумма НДФЛ уплачивается в бюджет по месту учета (месту жительства) налогового агента (п. 7 ст. 226 НК РФ). При этом ИП, которые состоят на учете по месту осуществления деятельности в связи с применением ЕНВД, обязаны перечислять НДФЛ с доходов работников по месту ведения «вмененной» деятельности, в которой заняты работники.

Таким образом, налог с доходов работников, занятых в «упрощенной» деятельности, нужно перечислять в бюджет по месту жительства ИП, а с доходов работников, которые заняты во «вмененной» деятельности — в бюджет по месту учета предпринимателя в связи с осуществлением такой деятельности.

Представление справок 2-НДФЛ

Такой же порядок действует в отношении представления справок 2-НДФЛ. Согласно пункту 2 статьи 230 НК РФ, налоговые агенты представляют сведения о доходах физлиц в налоговый орган по месту своего учета. При этом предприниматели, которые состоят на учете по месту осуществления деятельности в связи с применением ЕНВД (или ПСН), представляют справки 2-НДФЛ в налоговый орган по месту своего учета в связи с осуществлением такой деятельности.

Следовательно, в отношении работников, занятых в «упрощенной» деятельности, справки подаются в инспекцию по месту жительства ИП, а в отношении работников во «вмененной» деятельности — по месту ведения такой деятельности.

Как сдавать 2-ндфл если нет инн

На практике бухгалтеры зачастую сталкиваются с ситуацией, когда работники не могут сообщить ИНН. Связано это с тем, что сотрудники либо не знают свой номер, либо вовсе его не получали. Вообще, как отмечают авторы письма, ИНН присваивается каждому налогоплательщику (п. 7 ст. 84 НК РФ). В связи с этим учет физлиц в налоговых органах без присвоения ИНН законодательством не предусмотрен.

Обратите внимание: избежать ошибок при заполнении справок 2-НДФЛ можно с помощью веб-сервисов. В них среди прочего установлены актуальные справочники, которые обновляются без участия пользователя

При указании недопустимого значения сервис предупреждает об ошибке. Далее сервис либо автоматически подставляет верный вариант, либо подсказывает, как можно исправить ошибку.

Многие бухгалтеры спрашивают, можно ли сдать 2-НДФЛ без ИНН сотрудника за 2020 год? Дело в том, что есть работники, которые не получили ИНН. А есть те, которые просто не знают этот номер

Обратите внимание, что форма 2-НДФЛ изменилась с 1 января и наша статья учитывает изменения

Одна для выдачи работнику:

Разные ситуации при заполнении справки о доходах сотрудника

Как заполнить справку 2-НДФЛ, если зарплату в отчетном периоде начислили, но не выплатили

Такую зарплату отражайте в справке 2-НФДЛ по общим правилам. По-особому нужно заполнить лишь раздел 5.

Выплатили зарплату или нет, для справки 2-НДФЛ значения не имеет. В любом случае оплата труда становится доходом в последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ). Поэтому в форме 2-НДФЛ отразите:

- месяц, за который начислена зарплата, код и сумму такого дохода – в разделе 3;

- вычеты – в разделе 4.

В разделе 5 начисленную, но не выплаченную зарплату нужно отразить только по строкам «Общая сумма дохода», «Налоговая база», «Сумма налога исчисленная». А строки «Сумма налога удержанная» и «Сумма налога перечисленная» заполните в зависимости от того, успели выплатить зарплату до подачи справки или нет. Это связано с тем, что суммы удержанного налога отражают в том налоговом периоде, за который исчислен налог. Такие разъяснения содержатся в письмах ФНС России от 2 марта 2015 № БС-4-11/3283 и от 12 января 2012 № ЕД-4-3/74.

Зарплату выдали прежде, чем подали справки

Если зарплату выдали до подачи справки 2-НДФЛ, то сумму налога, перечисленную в бюджет после окончания отчетного года, включите в строки «Сумма налога удержанная» и «Сумма налога перечисленная» справки 2-НДФЛ за этот год.

К примеру, компания выплатила зарплату за декабрь только 10 января следующего года. Удержанный налог перечислили в бюджет на следующий день – 11 января. В справках 2-НДФЛ бухгалтер указал эту сумму в разделе 5, в том числе по строкам «Сумма налога удержанная» и «Сумма налога перечисленная». Хотя фактически налог заплатили уже после окончания отчетного года.

Зарплату выплатили после того, как сдали справки

Если зарплату выплатили после того, как организация представила в инспекцию справки 2-НДФЛ за отчетный год, придется составить и сдать уточненные справки.

Например, на дату подачи 2-НФДЛ компания все еще не выплатила зарплату за ноябрь отчетного года. Поэтому в разделе 5 справки бухгалтер показал сумму дохода и исчисленного с него налога. А вот в строки «Сумма налога удержанная» и «Сумма налога перечисленная» этот налог не включил. В июне зарплата была выплачена. Бухгалтер подал в налоговую инспекцию уточненные справки, добавив сумму удержанного и перечисленного налога в соответствующие строки.

Зарплата начислена в отчетном году, а выплачена в следующем

Учитывайте особенности, связанные с уплатой налога с зарплаты за последний месяц отчетного года. Если зарплата за декабрь была начислена в декабре, но выплачена в следующем году (например, в январе), сумма налога перечисленная в бюджет все равно должна быть включена в показатель строки «Сумма налога перечисленная» справки 2-НДФЛ за отчетный год. Если зарплата за декабрь была начислена и выплачена после того, как организация представила в инспекцию справки 2-НДФЛ за отчетный год, придется составить и сдать уточненные справки. Такие разъяснения содержатся в письмах ФНС России от 2 марта 2015 г. № БС-4-11/3283 и от 12 января 2012 г. № ЕД-4-3/74.

НДФЛ удержали правильно, но перечислили излишне

Есть ситуация, когда налог начислен и удержан верно, но в бюджет ошибочно перечислена завышенная сумма налога

Важно помнить, что излишне уплаченная сумма не является налогом, поэтому она не должна отражаться в справке о доходах. Таким образом, в разделе 5 поля «Сумма налога исчисленная», «Сумма налога удержанная» и «Сумма налога перечисленная» надо заполнить так, как будто переплаты не было

Переплату по НДФЛ можно зачесть или вернуть. Для этого нужно провести сверку с бюджетом, а затем написать заявление в ИФНС.

Работник сменил фамилию: сдавать ли уточненные 2-НДФЛ и расчет по взносам

Если у работника изменились персональные данные (например, фамилия или адрес) уже после того, как работодатель сдал в ИФНС 2-НДФЛ и расчет по страховым взносам, корректировать и пересдавать отчетность не требуется.

Примечание: Письмо ФНС от 29.12.2017 № ГД-4-11/26889@

ППоскольку в справку 2-НДФЛ сведения вносятся на основании данных документа, удостоверяющего личность гражданина. Естественно, документ должен быть действующим, а данные актуальными. Если на момент представления справки эти условия соблюдены, то причин сдавать уточненную справку нет.