Новая форма 2-НДФЛ 2019: что изменилось, как заполнять, образец

- 00 – если декларация подается в налоговую службу впервые;

- 01 и далее по возрастанию – если предприниматель или фирма представляют в ФНС исправленные версии предыдущих справок (исправляя справку 01, подается бланк с кодом 02 и т.д.);

- 99 – если налоговый агент осознает, что документ проще заполнить заново, чем отправлять корректировки, то представляется аннулирующий документ с этим кодом.

- всю сумму заработной платы и иных доходов налогоплательщика;

- применяемая ставка НДФЛ (стандартно 13%, для иностранцев – 30%, а с выигрышей в лотереях, конкурсах – 35%);

- налоговая база;

- сумма и количество фиксированных авансовых взносов;

- размер исчисленного обязательного платежа в бюджет;

- сумма удержанного государственного сбора от прибыли физического лица;

- размер уплаченного в ФНС налога;

- если бухгалтер ошибся в расчетах, то в декларации также указывается, сколько денег было излишне уплачено в бюджет (избежать подобных ошибок поможет

Справка 2-НДФЛ в 2020 году: скачать бланк и образец заполнения за 2019 год

При наступлении нового года у работодателей появляется обязанность по подготовке справок о доходах работниках по форме 2-НДФЛ. На каждого трудящегося заполняется справка, составляется единый реестр с данными об оформленных документах, после чего документация сдается в ФНС в электронном или бумажном виде.

В статье представлен бланк 2-НДФЛ, актуальный на 2020 год, а также образец заполнения за 2019 год.

Как правильно заполнить сведения о доходах за работников?

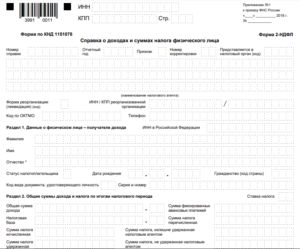

Бланк 2-НДФЛ представлен несколькими частями:

- титульная часть для отражения реквизитов справки и сведений о налоговом агенте;

- раздел 1 для отражения информации о сотруднике;

- раздел 2 для доходов и подоходного налога;

- раздел 3 для вычетов;

- сведений о лице, подтверждающем достоверность заполненных данных.

Вверху бланка должны стоять ИНН и КПП организации налогового агента (если это ИП, то без КПП).

Далее последовательно заполняется:

- номер справки по порядку;

- год, за который подаются (2019);

- признак — 1 или 3 для реорганизованных компаний;

- номер корректировки — ноль, если 2-НДФЛ впервые подается;

- номер налоговой;

- наименование организации или ИП, выступающей налоговым агентом;

- ОКТМО;

- телефон;

- реорганизованные компании также указывают форму реорганизации и ИНН и КПП бывшей организации.

В разделе о работнике заполняется информация о нем:

- ФИО;

- статус (для граждан РФ это 1);

- сведения о рождении;

- гражданство (643 для РФ);

- реквизиты паспорта или иного удостоверяющего документа.

В разделе о доходах и налоге нужно отразить данные за весь год в обобщенном виде для конкретного работника:

- годовой доход, начисленный в пользу сотрудника;

- база для вычисления налога — разность дохода и общей суммы предоставленных вычетов;

- налог, исчисленный с базы (13% * размер налоговой базы);

- налог, вычтенный из зарплаты сотрудника;

- налог, перечисленный в бюджет;

- переплата по НДФЛ, если таковая была;

- налог, не удержанный в силу различных причин.

Размер вычетов для расчета налоговой базы считается в следующем разделе, где нужно показать код вычета и соответствующую сумму за год. Например, для стандартных льгот на детей предусмотрен код 126.

Если в 2019 году сотрудник обращался в ФНС для получения налогового извещения для получения имущественного или социального вычета через работодателя, то нужно указать реквизиты уведомления и сумму предоставленного вычета по нему.

Справку нужно заверить подписью, поставить дату. Если передача 2-НДФЛ осуществляется через представителя, то нужно дополнительно указать его ФИО и реквизиты доверенности.

Пример заполнения:

Скачать бланк и образец заполнения за 2019 год

Скачать бланк 2-НДФЛ на 2020 год.

Скачать образец заполнения 2-НДФЛ за 2019 год.

О новой форме 2-НДФЛ и ее заполнении в 2020 году смотрите в видео:

Образец заполнения формы 2-НДФЛ за 2019 год

Структура справки 2-НДФЛ по новой форме содержит:

-

сведения о налоговом агенте;

-

раздел 1 – сведения о физлице-налогоплательщике;

-

раздел 2 – общие суммы дохода и НДФЛ за год;

-

раздел 3 – налоговые вычеты (стандартные, социальные, имущественные);

-

приложение (данные о доходах и вычетах в помесячной разбивке).

Обязательны к заполнению все блоки документа, за исключением раздела 3 (т.к. лицо может не пользоваться вычетами, даже если имеет на них право).

Согласно п.6.4 Порядка заполнения 2-НДФЛ (приказ ФНС № ММВ-7-11/566@, приложение № 2) в приложении к справке не следует указывать стандартные, имущественные и социальные вычеты, т.к. они отражаются в разделе 3.

Пример

Совокупный доход Иванова И.И. за 2019 г. составил:

(28 000 х 11 мес.) + 21 014 + 8 046 + 10 000 = 347 060 руб.

Поскольку годовой доход не превысил за год пороговую сумму в 350 000 руб., работник вправе пользоваться стандартным налоговым вычетом на детей в течение всего 2019 года (пп. 4 п. 1 ст. 218 НК РФ). Итого за год сумма «детского» вычета составит:

1 400 х 2 х 12 мес. = 33 600 руб.

Налогооблагаемая база для расчета НДФЛ составит:

347 060 – 33 600 = 313 460 руб.

Т.к. сторонних доходов, облагаемых по другим ставкам, у работника нет, справка 2-НДФЛ заполняется только для стандартной ставки обложения НДФЛ — 13%.

Общая сумма удержанного НДФЛ за 2019 г. составила:

313 460 х 13% = 40 750 руб.

Эти данные необходимо перенести в разделы 1, 2 и 3 формы 2-НДФЛ. В приложении отражаются сведения по месяцам.

Для заполнения раздела 3 и приложения к справке необходимо определиться с кодами доходов и кодами вычетов. Они приведены в Приказе ФНС от 10.09.2015 № ММВ-7-11/387@ (ред. от 24.10.2017).

Доход в виде заработной платы обозначается кодом «2000», оплата больничного листа – кодом «2300», премия за производственные показатели, выплачиваемая не из прибыли – кодом «2002».

Для «детских» вычетов используется код «126» на первого ребенка и «127» — на второго. Т.к. вычет стандартный, эти коды будут указаны в разделе 3, а в приложении в помесячной разбивке коды и суммы вычета на детей отражаться не будут. По каждому коду будет указана сумма 16800 руб. (1400 х 12 мес.).

В приложении необходимо помесячно указать суммы полученных доходов (других вычетов, кроме стандартного, у данного работника нет, поэтому коды вычетов в приложении не отразятся). Общая сумма дохода за все месяцы, указанная в приложении, должна совпадать с общей суммой дохода, указанной в разделе 2 справки.

Страницы справки заверяются подписью руководителя, проставляется дата заполнения.

Необходимость составления справки 2 НДФЛ

Чтобы определиться, когда нужно составлять формуляр, подавать в фискальный орган и выдавать работнику согласно заявленному требованию, нужно понять, что такое справка 2 НДФЛ по сути. Это информация, позволяющая определить полноту удержания налога и своевременность перечисления в бюджет. Следовательно, необходимость её составления вытекает из одновременного выполнения двух условий субъектом предпринимательства:

- возложенная ответственность за удержание и перечисление налога, накладываемая получением статуса налогового агента;

- начисление и выплата налогооблагаемого дохода, поскольку отсутствие объекта налогообложения или льготирование у источника выплаты приравнивают налог к нулю.

Для внесения ясности, когда выдаётся справка 2 НДФЛ, следует исключить ситуации, при которых вышеперечисленные условия не выполняются и необходимость в составлении и выдаче отсутствует:

- Выплаты, приравненные к компенсационным, не связанным с получением дохода (ст.217 НК РФ):

- пособие по беременности и родам;

- компенсация за раннюю постановку на учёт по беременности:

- единовременное пособие при рождении детей;

- детские выплаты до трёх лет;

- возмещение командировочных расходов;

- материальная помощь целевого назначения.

- Материальная помощь в денежной и натуральной форме (п.28 ст.217 НК РФ) в 2019 году в пределах:

- 4000 рублей каждому сотруднику;

- 50000 рублей на рождение ребёнка при утверждении нормы коллективным договором.

- Приобретение имущества или аренда у граждан, не получивших статус субъектов предпринимательства. Покупатель и арендатор не являются налоговым агентом и не удерживают налог при расчётах (ст.228 НК РФ).

- Выплаты субъектам предпринимательской деятельности и самозанятым лицам, ответственность за уплату налога возложена на которых лично (п.9 ст.226 НК РФ). При заключении сделок запрещены оговорки относительно удержания налога контрагентами.

Теоретически в остальных случаях составление формуляра необходимо. Однако на практике распространены ситуации: часто декретницы, получив многочисленные выплаты, требуют документ для подтверждения доходов. Отказ чреват административным штрафом (ст.5.26 КоАП). В форме, как в части налога, так и в части дохода, необходимо проставить нули – вот как должна выглядеть справка 2 НДФЛ в данном случае.

Ряд фирм, находящихся в «затухающей» стадии, перестраховываются, предоставляя «нулёвки» в фискальный орган с сопутствующими пояснениями. Формального запрета законодательно не установлено, как и обязанности объяснять причину, почему предприятие не играет роль налогового агента по отношению к конкретному физлицу.

Как выглядит бланк 2 НДФЛ и правила его онлайн заполнение

- подачи документа новому работодателю для получения вычетов налогового типа. Связано это с тем, что вычеты учитывают все доходы с начала годового периода, в том числе от прежнего работодателя. Это регламентируется абзацем 2 пунктом 3 статьи 218 аналогичного правового акта;

- составления и подачи декларации по форме 3НДФЛ. Для этого в обязательном порядке нужны сведения из представленной справки;

- предоставление в иные учреждения. Например, в социальную службу для получения пособия или в банк для получения кредита.

Отмечается в справке статус налогоплательщика. Здесь необходимо указывать конкретный код, зависящий от того, считается ли работник налоговым резидентом. Если да, то ставится цифра 1, если нет, 2.

Справка 2-НДФЛ: новая форма 2019

2-НДФЛ (новая форма 2019), бланк которой скачать можно ниже, нельзя распечатывать с двух сторон одного листа. Под запретом и исправление ошибок при помощи корректирующих средств. Нельзя листы документа скреплять скобами, склеивать. Образец справки 2-НДФЛ не может содержать пустые ячейки – при отсутствии данных поля заполняются прочерками (вместо числовых параметров ставятся нули). Не должно быть и отрицательных значений цифровых показателей.

Со следующего года в документообороте работодателей появится измененная справка 2-НДФЛ – новая форма 2019, бланк которой уже разработан и утвержден, будет применяться с 01.01.2019 г. То есть, по доходам наемного персонала за 2018 год налоговые агенты должны будут отчитаться уже по обновленной версии справок 2-НДФЛ. Новшества утверждены приказом ФНС РФ от 02.10.2018 г. № ММВ-7-11/566@.

Заполняем новую форму 2-НДФЛ за 2019 год — сдаем в 2020 году

Порядок сдачи сведений тоже изменился. На бумаге можно сдать отчет только если численность персонала не превышает 10 человек. Если в 2019 году работало 10 человек и более отчет примут только в электронном виде. Подача в бумажном варианте возможна лично, через представителя или по почте.

У него новая структура: он состоит из некоего подобия титульного листа, трех разделов и одного приложения. В самом начале документа приводятся данные о налоговом агенте, в разделе 1 — сведения о физлице, в отношении которого заполняется справка, в разделе 2 — информация об общей сумме дохода, налоговой базе и НДФЛ, в разделе 3 — предоставленные агентом вычеты: стандартные, социальные и имущественные, а в приложении дается расшифровка доходов и вычетов по месяцам.

Заполнить справку 2 ндфл 2019 онлайн

Несмотря на то, что справка теперь не называется 2-НДФЛ не ищите этот номер в сформированном документе , мы оставили привычное всем название для удобства пользователей. Мой профиль Избранное Биллинг Личный блог. Мониторинг данных Росстата. Пользовательское соглашение Правила использования материалов. Десять писем чиновников, которые помогут бухгалтеру заполнить форму 6-НДФЛ. Бухгуру — новости и статьи для бухгалтера. Все про признаки 1 или 2 в справке 2-НДФЛ.

С отчетности за год, которую нужно сдать в году применяют две новые формы справки 2-НДФЛ. Одну сдают в налоговую, а другую выдают работнику на руки. Рассмотрим образец заполнения нового бланка. Его можно скачать.

21 Янв 2020

hiurist

77

2 ндфл онлайн заполнение онлайн 2019

Персональные скидки, подарки и бесплатные сервисы при заказе обратного звонка. Электронная отчетность Возможности Тарифы. Возможности Тарифы. Новое в году. Бухгалтерские и налоговые изменения Изменения для бухгалтера с года. Изменения по НДС с года. Производственный календарь Изменения в трудовом законодательстве Новшества для малого бизнеса Как подтвердить основной вид деятельности. Текущий отчетный период.

Справка считается представленной в день ее подачи в налоговую. Также возможен вариант отправки по почте с описью вложения. Справка считается представленной в день ее отправления по почте. При сдаче 2-НДФЛ электронным способом датой отправки считается дата, зафиксированная в подтверждении оператора ЭДО или налоговой инспекции.

Инструкция: заполняем справку по новой форме 2-НДФЛ за 2019 год

- Если налог удержан (признак 1 или 3), значит, организация должна отправить отчет не позднее 1 марта года, следующего за отчетным. В нашем случае 1 марта выпадает на воскресенье. Предусмотрен перенос на 02.03.2020. Отметим, что ранее для справок с признаком 1 или 3 действовал иной срок — до 1 апреля.

- Налог удержать невозможно (признак 2 или 4) — организация должна отчитаться по таким выплатам до 01.03.2020, действует правило переноса на 02.03.2020.

Затем приступайте к заполнению полей. Сначала укажите месяц: январь — 01, февраль — 02, март — 03 и так далее. Затем укажите код дохода и сумму, полученную в соответствующем месяце. Ниже впишите код вычета, если такой предоставлялся, и укажите сумму — в каком размере.

Какая информация содержится в справке 2-НДФЛ для ИФНС

В соответствии с п.2 ст.230 НК РФ составление формы 2-НДФЛ вменяется в обязанность работодателей и иных налоговых агентов для информирования ИФНС о суммах налогооблагаемых доходов физлица и фактически удержанных (или не удержанных) с него суммах НДФЛ. Эти сведения необходимы налоговой службе для принятия решений о предоставлении или об отказе в налоговых вычетах и возврате сумм налога.

Информация о доходах работника, содержащаяся в справке, подается в ИФНС по окончании отчетного года. Срок подготовки и сдачи 2-НДФЛ за 2019 год сократился в связи с поправками, внесенными в законодательство. Отчитаться за 2019 год нужно до 1 марта 2020 г. Но в связи с тем, что в 2020 г. этот день совпадает с выходным (воскресенье), справка 2-НДФЛ за 2019 год должна быть предоставлена в налоговую службу не позднее 02.03.2020 г. (п. 2 ст. 230 НК РФ в редакции закона № 325-ФЗ от 29.09.2019 г.).