Расходы прошлого периода в текущем

Как учесть расходы прошлого периода в текущем? Нужно ли сдавать уточненку? Практические рекомендации – в статье.

Как учесть расходы прошлого периода в текущем? Нужно ли сдавать уточненку? Практические рекомендации – в статье.

Уточненку сдавать не обязательно

Если хозяйство в предыдущих периодах при исчислении единого сельхозналога не учло часть расходов, можно ли признать их в текущем периоде? Или надо подавать уточненку?

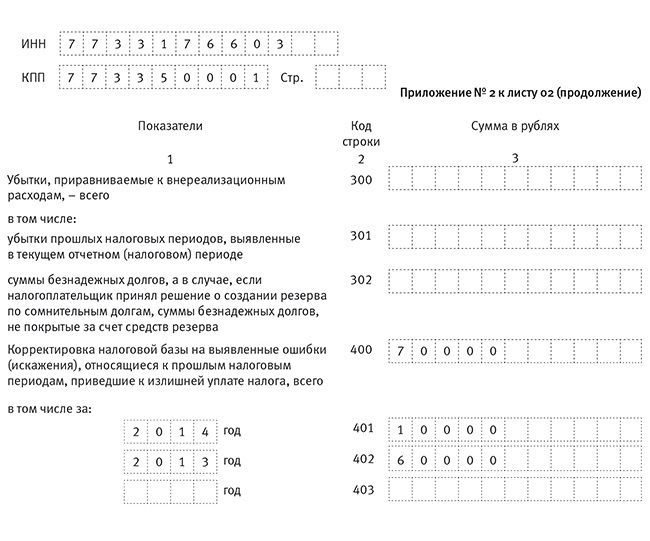

Как следует из пункта 1 статьи 54 Налогового кодекса РФ, компания вправе провести перерасчет налоговой базы в текущем периоде, если выявленные ошибки привели к излишней уплате налога. А не учтенные в момент возникновения затраты именно к этому и приводят. Значит, организация может их признать в периоде обнаружения.

Иными словами, предприятию не нужно корректировать налоговую базу предшествующего периода. Согласны с таким подходом и финансисты, которые в письме от 1 сентября 2014 г. № 03-11-06/1/43546 рассмотрели подобную ситуацию для хозяйства, уплачивающего ЕСХН. Главное, чтобы расходы были оплачены и документально подтверждены.

Следовательно, если выясняется, что за прошлые периоды есть недоимка, то исправления необходимо вносить с помощью уточненных деклараций. А если ее нет, то в таком случае хозяйство вправе выбирать: составлять уточненку или корректировать данные текущего периода.

Переносить можно не только убытки, но и расходы

Хозяйства, уплачивающие единый сельхозналог, вправе уменьшить полученные доходы на материальные расходы (подп. 5 п. 2 ст. 346.5 Налогового кодекса РФ).

Кроме случаев, когда организация ошибочно не учла затраты при расчете налога, возможны ситуации, в которых это выгодно сделать. Например, компания осенью закупила и оплатила ГСМ, запчасти, семена и прочие товарно-материальные ценности. В соответствии с подпунктом 2 пункта 5 статьи 346.

5 Налогового кодекса РФ она должна включить стоимость этих материалов в состав налоговых расходов в текущем году. В то же время хозяйство планирует продать основную часть своей продукции (к примеру, зерно) следующей весной.

В соответствии с пунктом 5 статьи 346.6 Налогового кодекса РФ предприятие, уплачивающее ЕСХН, имеет право учесть при расчете единого налога сумму полученного ранее убытка. Но сделать это можно только за налоговый период. На авансовые платежи за отчетный период данное правило не распространяется. Поэтому придется подождать окончания года, чтобы принять убыток.

Отметим: переносить убыток на будущее можно в течение 10 лет, следующих за тем налоговым периодом, в котором он получен.

Однако, как было сказано ранее, если организация не учла часть затрат вовремя, их можно признать в другом отчетном (налоговом) периоде, скорректировав текущую налоговую базу.

При расчете ЕСХН за 2015 год сельхозпредприятие не отразило часть затрат на горюче-смазочные материалы и запчасти, которые были оприходованы и оплачены в последнем квартале. Общая сумма неучтенных расходов составила 1 810 000 руб. В результате по итогам года налоговая база составила 950 000 руб.

Затраты, которые не были учтены, можно будет признать в первом полугодии 2016 года без подачи уточненной декларации за 2015 год. При этом авансовый платеж уменьшится на 108 600 руб. (1 810 000 руб. х 6%).

Получается, что в случае переноса расходов организации нужно заплатить по итогам 2015 года 57 000 руб., а за первое полугодие следующего года она сможет уменьшить авансовый платеж на 108 600 руб.

Далее на примере рассмотрим порядок действий, если по итогам года в декларации по ЕСХН показан убыток. Расчеты сельхозорганизации будут выглядеть следующим образом.

Расходы прошлых лет — law-uradres.ru

Выбор в такой ситуации очевиден: все ошибки лучше исправить в одном периоде — это исключит недоимку и пени или хотя бы уменьшит их размер. Что такое перерасчет Расходы, относящиеся к какому-либо из периодов до 2009 г., невыгодно включать в расчет текущей налогооблагаемой прибыли, если их сумма велика.

Ведь тогда налог взимали по ставке 24 процента вместо нынешних двадцати, соответственно, четыре процента от суммы обнаруженных расходов придется подарить бюджету. Однако так произойдет, только если следовать той трактовке, которую дает Минфин указанному в ст

54 Кодекса способу исправления ошибок.Обратите внимание, что в п. 1 ст

54 говорится об исправлении ошибки не при изначальном расчете базы и налога текущего периода, а путем их «перерасчета».

Во-вторых, недавно Высший Арбитражный Суд РФ принял прецедентное решение: он отменил решения нижестоящих судов, которые поддержали оспорившую перенос вычетов на будущее инспекцию.

На момент сдачи этого номера «Расчета» в печать текст Постановления высшего суда по этому спору еще не был обнародован, однако о его позиции можно судить по Определению о передаче дела в Президиум (Определение ВАС РФ от 29 апреля 2010 г.

N ВАС-2217/10).

«опоздавшая» первичка: как отразить расходы?

Важно

Переплата будет нивелирована за счет снижения налоговой базы и суммы налога текущего периода. Вместе с тем согласованная позиция Министерства финансов и Федеральной налоговой службы по порядку применения абз.

3 п. 1 ст. 54

N АС-4-3/13421, проанализировав положения абз. 3 п. 1 ст.

54 Налогового кодекса с точки зрения синтаксиса, пришли к выводу, что перерасчет налоговой базы и суммы налога в периоде выявления ошибки (искажения) может быть произведен, только если невозможно определить период ее совершения.

Специалисты Минфина утверждают, что это относится в том числе к случаям, когда допущенные ошибки (искажения) привели к излишней уплате налога (Письмо Минфина России от 17 октября 2013 г.

Расходы прошлых периодов

Налогового кодекса к внереализационным расходам при расчете налога на прибыль приравниваются в том числе убытки прошлых налоговых периодов, выявленные в текущем отчетном (налоговом) периоде. Однако как указал Высший Арбитражный Суд РФ в Постановлении от 9 сентября 2008 г.

Внимание

N 4894/08, под убытком в целях налогообложения прибыли понимается отрицательная разница между доходами и расходом, принимаемым к налоговому учету (п. 8 ст. 274 НК).

Между тем непосредственно расходы при методе начисления признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты (п.

1 ст. 272 НК). Порядок действий налогоплательщика в случае обнаружения ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым периодам, регламентирован п. 1 ст. 54 Налогового кодекса.

Расходы прошлых лет

- Правовые ресурсы

- Подборки материалов

- Расходы прошлых периодов

Подборка наиболее важных документов по запросу Расходы прошлых периодов (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое). Нормативные акты: Расходы прошлых периодов Приказ Минфина России от 29.07.1998 N 34н(ред.