Порядок инвентаризации расчетов

Порядок инвентаризации расчетов регламентирован в пунктах 3.44-3.48 Методических указаний по инвентаризации имущества и финансовых обязательств.

Суть данного вида инвентаризации заключается в сопоставлении реального состояния расчетов с контрагентами с данными бухгалтерского учета, особенно в части проверке достоверности и обоснованности сумм, которые числятся на счетах бухгалтерского учета.

Инвентаризация расчетов также включает оценку учетных данных по оплате труда и расчетов с подотчетными лицами. Суммы проверяются по первичным документам и актам сверок по расчетам.

Результатом инвентаризации является установка инвентаризационной комиссией правильности расчетов с контрагентами, обоснованности учетных данных и размеров задолженности по всем расчетам.

По итогам инвентаризации расчетов инвентаризационной комиссией должен быть составлен акт по форме №ИНВ-17. По результатам инвентаризации нужно исправить в бухгалтерском учете выявленные расхождения, если таковые имели место быть.

|

Операция |

Отражение в учете |

|---|---|

|

Задолженность по расчетам с истекшим сроком давности списывается. |

|

|

Списание дебиторской задолженности, если в организации создан резерв по сомнительным долгам |

Отражено списание дебиторской задолженности Дебет 63 Кредит 62 |

|

Отражается списанная дебиторская задолженность на забалансовом счете для дальнейшего контроля Дебет 007 |

|

|

Списание дебиторской задолженности, если в организации резерв по сомнительным долгам не создан |

Отражено списание дебиторской задолженности Дебет 91.2 Кредит 62 |

|

Отражается списанная дебиторская задолженность на забалансовом счете для дальнейшего контроля Дебет 007 |

|

|

Взысканная задолженность отражается следующим образом |

|

|

Отражено поступление взысканной задолженности на расчетный счет |

Дебет 51 Кредит 91.1 |

|

Списана поступившая сумма долга с забалансового счета |

Кредит 007 |

Учет результатов инвентаризации

Фиксация результатов инвентаризации проводится в формате сличительных ведомостей, в которых отображаются суммы недостач. По пригодным к последующей эксплуатации и не подлежащим восстановлению объектам инвентаризации оформляется опись с указанием причин непригодности, даты ввода в эксплуатацию и предложений по списанию. Если ценности были арендованы предприятием, приняты для переработки или состоят на его ответственном хранении, то на них формируются отдельные сличительные ведомости.

Затем в книге контроля за выполнением распоряжений о проведении инвентаризации делают запись с указанием:

- фактической даты завершения инвентаризации и даты завершения по приказу;

- итоговой суммы недостач и излишков;

- даты утверждения результатов инвентаризации;

- даты осуществления мер по недостачам: передачи дела в суд или погашения виновными лицами;

- отметки об оприходовании излишков или погашении недостач.

Порядок инвентаризации основных средств и отражение ее результатов в бухгалтерских проводках

В организациях основные средства включают в себя следующее:

- машины и оборудование;

- здания и сооружения;

- транспортные средства;

- прочие основные средства.

Для инвентаризации основных средств применяется бланк формы №ИНВ-1. Инвентаризационная опись основных средств. Перед проведением инвентаризации основных средств необходимо проверить наличие и состояние учетной документации.

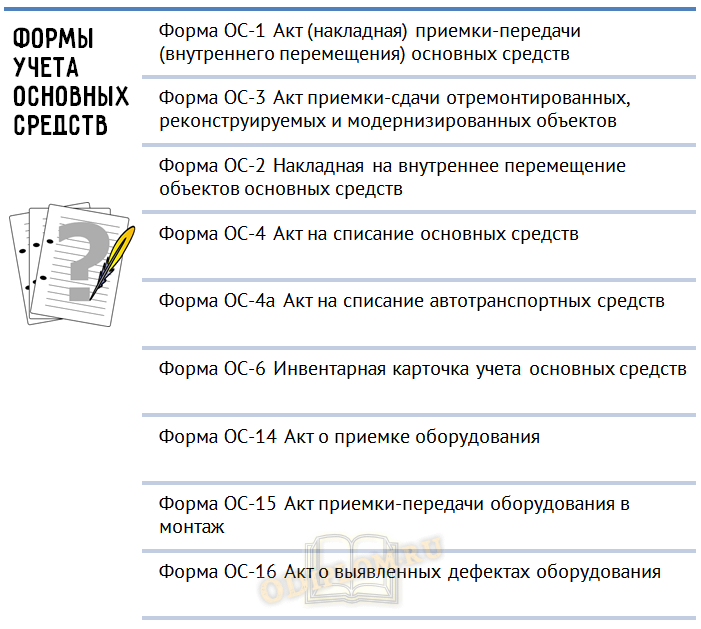

Учет основных средств ведется в бухгалтерии предприятия. Формы первичной документации для учета основных средств и краткие указания по их заполнению утверждены постановлением Государственного комитета Российской Федерации по статистике от 21 января 2003 г. № 7 «Об утверждении унифицированных форм первичной учетной документации по учету основных средств».

Формы для учета основных средств

Для организации учета и обеспечения контроля над сохранностью основных средств в организациях и на предприятиях каждому инвентарному объекту независимо от того, находится ли он в эксплуатации или в запасе, присваивается соответствующий инвентарный номер. В соответствии с ПБУ – 6/01 в стоимость основных средств включаются:

- расходы по приобретению оборудования по счетам поставщиков;

- транспортные расходы;

- заготовительно-складские расходы;

- стоимость услуг товарных фирм.

При инвентаризации основного средства комиссия должна осмотреть объект на предмет соответствия основным техническим и эксплуатационным характеристикам. Результаты инвентаризации заносятся в инвентаризационную опись основных средств.

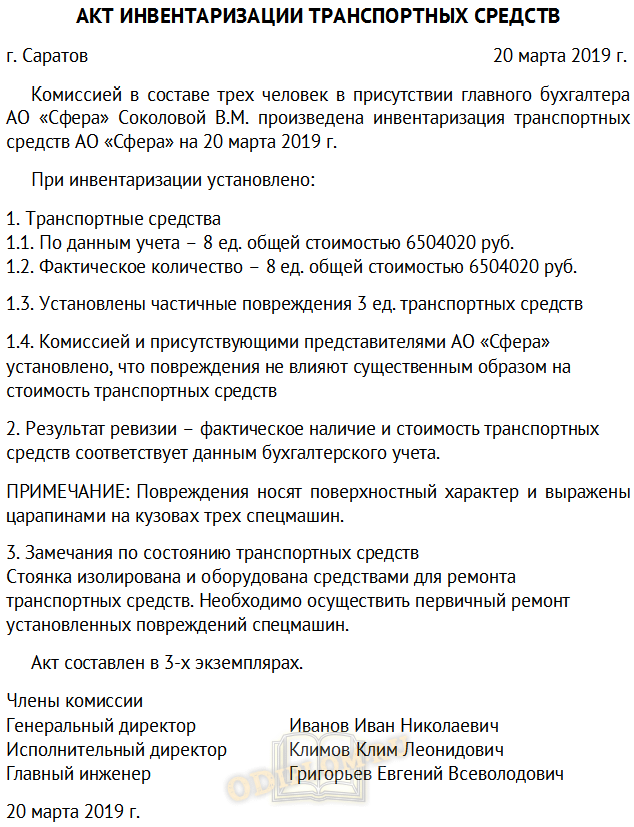

Пример акта инвентаризации транспортных средств.

В случае выявления расхождений между данными учета и фактическим состоянием основных средств применяется бланк формы №ИНВ-18. Сличительная ведомость результатов инвентаризации основных средств.

|

Операция |

Отражение в учете |

|---|---|

|

Недостача основных средств |

|

|

Списана первоначальная стоимость основного средства: |

Дебет 01/2 Кредит 01/1 |

|

Списана сумма амортизации |

Дебет 02 Кредит 01/2 |

|

Списана остаточная стоимость |

Дебет 94 Кредит 01/2 |

|

Списана недостача за счет виновных лиц |

Дебет 73 Кредит 94 |

|

Излишек основных средств |

|

|

Излишки основных средств должны быть оприходованы по рыночной цене на дату инвентаризации и отражены следующим образом: |

Дебет 01 Кредит 91-1 |

Налоговый учет Налог на прибыль

Стоимость выявленных излишков признается доходом, учитываемым при исчислении налога на прибыль. Согласно п. 20 ст. 250 НК РФ доходы в виде стоимости излишков материально-производственных запасов и прочего имущества, выявленных в результате инвентаризации, являются внереализационными.

При этом в соответствии с п. 2 ст. 254 НК РФ учреждения могут включить в состав материальных расходов стоимость материально-производственных запасов в виде излишков, выявленных в ходе инвентаризации, которая определяется как сумма налога, исчисленная с дохода, предусмотренного п. 20 ст. 250 НК РФ. Затраты, понесенные учреждением (оценка материальных запасов) и не связанные с производством и реализацией, единовременно включаются в состав внереализационных расходов (пп. 20 п. 1 ст. 265 НК РФ) при условии, если они экономически обоснованны и документально подтверждены (п. 1 ст. 252 НК РФ).

Таким образом, организация вправе уменьшить доход на сумму, определенную в соответствии с п. 2 ст. 254 НК РФ, — на сумму уплаченного налога (Письмо Минфина России от 11.10.2006 N 03-03-04/1/687).

Следует уделить особое внимание правомерности включения во внереализационные доходы стоимости запасных частей или материалов, полученных в результате демонтажа объекта основных средств, используемого в бюджетной деятельности. Проблема квалификации такого дохода в бюджетном учете сопряжена с необходимостью определения кода вида деятельности в 18-м разряде счета бюджетного учета «1» или «2» при ликвидации бюджетного имущества

Отсутствие нормативного акта в бюджетном учете, который конкретизировал бы этот вопрос, вызывает проблемы и в налоговом учете. Так, многие бухгалтеры предпочитают ставить на учет указанные материалы с признаком «1», ошибочно предполагая, что это позволяет им не включать их стоимость в состав доходов в налоговом учете. Но какой бы признак ни использовался в бюджетном учете, в целях налогообложения со стоимости таких материалов должен исчисляться налог на прибыль.

Кроме того, Минфин в Письме от 15.06.2007 N 03-03-05/161 рассмотрел порядок начисления и уплаты налога на прибыль при выявлении излишков в ходе инвентаризации. Воспользуемся рекомендациями финансистов, согласно которым нужно начислить налог на прибыль и уплатить его за счет средств бюджета, сделав следующие проводки:

начисление налога на прибыль:

Дебет счета 1 401 01 180 «Прочие доходы»

Кредит счета 1 303 03 730 «Увеличение кредиторской задолженности по налогу на прибыль»;

перечисление налога на прибыль:

Дебет счета 1 303 03 830 «Уменьшение кредиторской задолженности по налогу на прибыль»

Кредит счета 1 304 05 290 «Расчеты по платежам из бюджета с органами, организующими исполнение бюджетов, по прочим расходам».

Согласно пп. 5 п. 2 ст. 265 НК РФ расходы в виде недостачи материальных ценностей в случае отсутствия виновных лиц, а также убытки от хищений, виновники которых не установлены, подлежат включению в состав внереализационных расходов. В данных случаях факт отсутствия виновных лиц должен быть документально подтвержден уполномоченным органом государственной власти.

6.Отражение результатов инвентаризации в учете

Результаты инвентаризации должны быть отражены в учете и отчетности того месяца, когда была закончена инвентаризация, а по годовой инвентаризации в годовом бухгалтерском отчете. Выявленные при инвентаризации расхождения фактического наличия средств с данными бухгалтерского учёта регулируются следующим образом:

— излишки основных средств, материальных ценностей, денежных средств и другого имущества подлежат оприходованию и зачислению соответственно на финансовые результаты организации с последующим установлением причин возникновения излишка и виновных лиц;

— недостача ценностей в пределах норм естественной убыли списывается по распоряжению руководителя организации на затраты или на расходы на продажу. Нормы убыли применяются лишь при выявлении недостач. Убыль ценностей в пределах норм определяется после зачета недостач ценностей излишками по пересортице;

— недостача ценностей сверх норм естественной убыли относится на виновных лиц. Причем недостача удерживается с виновных лиц не по учетным ценам, а по рыночным.

По результатам инвентаризации составляется следующая корреспонденция счетов:

Оприходованы излишки, выявленные при инвентаризации:

Д-т сч. 01 «Основные средства»

Д-т сч. 10 «Материалы»

Д-т сч. 41 «Товары»

Д-т сч. 43 «Готовая продукция»

К-т сч. 91 «Прочие доходы и расходы», субсчёт 1 «Прочие доходы»

2. В результате инвентаризации получена недостача:

Д-т сч. 94 «Недостачи и потери от порчи ценностей»

К-т сч. 01 «Основные средства»

К-т сч. 10 «Материалы»

К-т сч. 41 «Товары»

К-т сч. 43 «Готовая продукция»

3. Списана недостача в пределах норм естественной убыли:

Д-т сч. 20 «Основное производство»

Д-т сч. 23 «Вспомогательные производства»

Д-т сч. 25 «Общепроизводственные расходы»

Д-т сч. 26 «Общехозяйственные расходы»

Д-т сч. 29 «Обслуживающие производства и хозяйства»

Д-т сч. 44 «Расходы на продажу»

К-т сч. 94 «Недостачи и потери от порчи ценностей»

4. Начислен НДС на сумму недостачи активов сверх норм естественной убыли:

Д-т сч. 94 «Недостачи и потери от порчи ценностей»

К-т сч. 68 «Расчёты по налогам и сборам»

5. Списана сумма недостачи на виновное лицо по учётным ценам включая НДС:

Д-т сч. 73 «Расчёты с персоналом по прочим операциям» субсчёт 2 «Расчёты по возмещению материального ущерба»

К-т сч. 94 «Недостачи и потери от порчи ценностей»

6 . Списана на виновное лицо разница между рыночной и учетной стоимостью недостающих ценностей:

Д-т сч. 73 «Расчёты с персоналом по прочим операциям» субсчёт 2 «Расчёты по возмещению материального ущерба»

К-т сч. 98 «Доходы будущих периодов» субсчёт 4 «Разница между суммой, подлежащей взысканию с виновных лиц, и балансовой стоимостью по недостачам ценностей»

7. Возмещена сумма недостачи виновным лицом по рыночным ценам:

Д-т сч. 70 «Расчеты с персоналом по оплате труда»

К-т сч. 73 «Расчёты с персоналом по прочим операциям» субсчёт 2 «Расчёты по возмещению материального ущерба»

8. Отнесена сумма доходов будущих периодов на прочие доходы отчетного периода при погашении сумы недостачи виновным лицом:

Д-т сч. 98 «Доходы будущих периодов» субсчёт 4 «Разница между суммой, подлежащей взысканию с виновных лиц, и балансовой стоимостью по недостачам ценностей»

К-т сч. 91 «Прочие доходы и расходы», субсчёт 1 «Прочие доходы»

9. Списана недостача на финансовые результаты, виновники которой по решению суда не установлены:

Д-т сч. 91 «Прочие доходы и расходы», субсчёт 2 «Прочие расходы»

К-т сч. 94 «Недостачи и потери от порчи ценностей»