Что можно, а что нельзя корректировать

Есть ряд ошибок, которые признаются в платежных поручениях не критическими, т.е. подлежащими редактированию (например, неверно поставленный КБК – код бюджетной классификации, ИНН, КПП, наименование организации и т.д.) и именно они исправляются при помощи подачи соответствующего заявления в налоговую инспекцию.

Одновременно с этим существуют неточности, которые откорректировать описанным выше образом не получится:

- неверно указанное название банка-получателя денег;

- неправильный номер счета федерального казначейства.

В случаях, когда отправитель платежа допустил ошибки в таких реквизитах, функция по оплате взноса или налога не будет признана выполненной, а значит деньги придется перечислять заново (включая пени за просрочку, если таковая возникнет).

Как передать заявление

Заявление можно передать разными путями:

- Наиболее простой, быстрый и доступный – прийти в налоговую лично и отдать бланк из рук в руки инспектору.

- Допустима также передача при помощи представителя, но только если у него на руках есть нотариально заверенная доверенность.

- Возможна и отправка заявления через обычную почту заказным письмом с уведомлением о вручении.

- В последние годы распространение стал получать еще один способ: переправка различного рода документации в государственные службы учета и контроля через электронные средства связи (но в этом случае у отправителя должна быть официально зарегистрированная электронная цифровая подпись).

На что обратить внимание при оформлении бланка

Так же как к тексту заявления, к его оформлению никаких особенных требований не предъявляется, так что формировать его можно на простом листе любого удобного формата (обычно А4) или на фирменном бланке организации.

Писать заявление можно от руки или печатать на компьютере.

Главное, чтобы в документе имелась «живая» подпись руководителя компании-заявителя или лица, уполномоченного действовать от его имени (при этом использование факсимильных автографов, т.е. отпечатанных каким-либо методом запрещено).

Заверять бланк при помощи печати строгой необходимости нет — это нужно делать только в том случае, если применение штемпельных изделий закреплено в нормативно-правовых актах предприятия.

Заявление следует делать в двух экземплярах, один из которых передается в налоговую инспекцию, а второй остается на руках представителя организации, но только после того, как специалист налоговой поставит на нем отметку о принятии документа.

ОБ УТВЕРЖДЕНИИ ПОРЯДКА РАБОТЫ НАЛОГОВЫХ ОРГАНОВ С НЕВЫЯСНЕННЫМИ ПЛАТЕЖАМИ

В целях совершенствования контроля и анализа информации о платежных документах, отнесенных к разряду невыясненных, приказываю: 1. Утвердить порядок работы налоговых органов с невыясненными платежами согласно приложению к настоящему приказу. 2. Управлению информационных технологий (Т.В. Матвеева) обеспечить в установленном порядке организацию доработки программного обеспечения АИС «Налог-3», реализующего возможность проведения работы с невыясненными платежами, формирования Ведомости невыясненных поступлений местного и регионального уровней и сводной аналитической таблицы по невыясненным поступлениям в целом по Управлению ФНС по субъекту Российской Федерации. 3. Настоящий приказ вступает в силу с 01.12.2017 и отменяет действие Приказа ФНС России от 18.01.2012 N ЯК-7-1/9@. 4. Руководителям (исполняющим обязанности руководителя) УФНС России по субъектам Российской Федерации: 4.1. Довести настоящий приказ до подведомственных налоговых органов ФНС России. 4.2. Обеспечить использование программного обеспечения в практической работе для ведения Ведомости невыясненных поступлений местного и регионального уровней и сводной аналитической таблицы по невыясненным поступлениям в целом по Управлению ФНС по субъекту Российской Федерации. 4.3. Обеспечить представление инспекциями Федеральной налоговой службы по районам, районам в городах, городам без районного деления, инспекциями межрайонного уровня аналитической таблицы по невыясненным платежам на региональный уровень — в срок до 6 числа месяца, следующего за отчетным, по окончании отчетного года — на седьмой рабочий день января. 5. Методологическое сопровождение работы с невыясненными платежами возложить на Управление расчетов с бюджетом (Н.В. Шалыгина). 6. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, координирующего вопросы организационно-методологического обеспечения учета поступлений в бюджетную систему Российской Федерации платежей, администрируемых налоговыми органами, — в части пунктов 1, 3, 4, 5 на заместителя руководителя Федеральной налоговой службы, координирующего работу по созданию, развитию, сопровождению и эксплуатации автоматизированной системы Федеральной налоговой службы, — в части пункта 2.

РуководительФедеральной налоговой службыМ.В. МИШУСТИН

Приложение

УТВЕРЖДЕНприказом ФНС Россииот __.__.2017 N _____

Когда уточнить платеж нельзя

Уточнить нельзя неправильно указанные номера счета Казначейства России и наименования банка получателя средств (п. 4 ст. 45 НК РФ).

Если допустили такие ошибки, то платеж вообще не будет проведен банком или же средства поступят на счет казначейства, но другого региона. В любом случае налог придется заплатить заново. За возвратом первоначально уплаченной суммы обращайтесь:

- в банк – если платеж не исполнен;

- в налоговую инспекцию по месту учета организации – если средства списаны с расчетного счета организации, но на счет казначейства региона не попали.

В налоговую инспекцию по месту учета подайте заявление. В течение 10 рабочих дней с момента получения этого заявления инспекторы письменно обратятся в УФНС России по месту зачисления платежа. К обращению они приложат копию заявления организации о возврате платежа в электронном виде (скан-образ). Получив эти документы, не позднее следующего рабочего дня УФНС России перешлет их в региональное управление казначейства для возврата ошибочно поступившей суммы. После этого региональное управление казначейства перечислит организации ошибочный платеж и в течение трех рабочих дней известит об этом представителей налоговой службы.

Бывает, что к моменту подачи заявления в налоговой инспекции еще нет сведений о том, зачислен ли платеж на счет казначейства в другом регионе. Тогда в течение двух рабочих дней с момента поступления заявления инспекция направит в региональное УФНС России соответствующий запрос. Ответить на этот запрос (подтвердить зачисление платежа) региональное УФНС России должно в течение двух рабочих дней с момента его получения. После этого возврат ошибочно зачисленной суммы произведут в том же порядке.

Обзор документа

Согласно НК РФ при обнаружении ошибки в оформлении поручения на перечисление налога, не повлекшей неперечисление этого налога в бюджетную систему, налогоплательщик вправе обратиться с просьбой уточнить основание, тип и принадлежность платежа, налоговый период или статус плательщика. Для этого в налоговый орган подается заявление о допущенной ошибке.

ФНС России подготовлен проект решения об отказе в уточнении платежа. Предусмотрят возможные причины для отказа: отсутствует информация о поступлении платежа, платежный документ уточнен в другой налоговый орган, осуществлен межрегиональный зачет или возврат; заявитель не является плательщиком. Откажут и в случае, если с даты платежного поручения, подлежащего уточнению, прошло более 3 лет; если уточнение платежа повлечет за собой возникновение недоимки, если есть решение Фонда о невозможности уточнения реквизитов.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Составляем заявление в налоговую об уточнении платежа

Когда подавать заявление об уточнении платежа в ИФНС

Особенности подачи заявления в налоговую об уточнении платежа

Как выглядит заявление об уточнении платежа (образец)

Когда подавать заявление об уточнении платежа в ИФНС

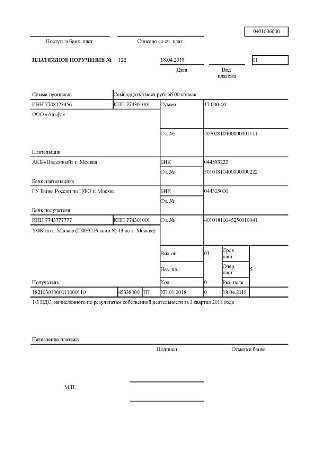

Платежное поручение — это расчетный документ, имеющий унифицированную форму (0401060). В приложении № 2 к приказу Минфина РФ от 12.11.2013 № 107н утверждены правила заполнения бланка.

Особенно важно верно заполнить платежку при перечислении налогов и взносов. Если же ошибка все-таки была допущена, то в ряде случаев налогоплательщик имеет право представить в налоговую заявление об уточнении платежа (п. 7 ст. 45 НК РФ)

Если же ошибка все-таки была допущена, то в ряде случаев налогоплательщик имеет право представить в налоговую заявление об уточнении платежа (п. 7 ст. 45 НК РФ).

Почему не всегда можно обойтись уточняющим письмом в ИФНС? Законодатель дает плательщику такую возможность только в случаях, когда, несмотря на опечатку, платеж поступил в бюджетную систему РФ на соответствующий счет Федерального казначейства.

Получается, что если банк получателя и номер счета Федерального казначейства указаны верно, а опечатка содержится в других полях платежного поручения, то откорректировать ошибочные данные при помощи заявления в налоговую об уточнении платежа вполне реально.

Таким образом, самыми опасными реквизитами являются:

- наименование банка получателя;

- номер счета Казначейства РФ.

ВАЖНО! Ошибки в них не поддаются исправлению

Особенности подачи заявления в налоговую об уточнении платежа

Перечислим ключевые нюансы подачи заявления об уточнении:

- На каждое неправильное платежное поручение составляется отдельное заявление, но в двух экземплярах.

- Чем раньше организация исправит неточность в платежке, тем меньше вероятность дальнейших споров с налоговыми органами.

- Сроки принятия налоговой инспекцией решения по заявлению об уточнении в Налоговом кодексе найти не получится. На практике налоговики принимают решение об уточнении платежа в течение 5–10 дней после получения заявления, о чем информируют налогоплательщика в течение 5 дней.

- Налогоплательщик может представить заявление непосредственно в ИФНС. В этом случае второй экземпляр отдается заявителю с печатью налоговой. Также есть возможность отправить письмо по почте или через оператора электронной отчетности.

Мы подобрали для вас отличные сервисы электронной отчетности!

Как выглядит заявление об уточнении платежа (образец)

Уточнять платеж придется в произвольной форме, так как регламентированной не существует. Но, согласно п. 7 ст. 45 НК РФ, требуется приложить исправляемое платежное поручение, заверенное надлежащим образом банком.

Заявление об уточнении платежа в ИФНС обычно имеет структуру, продиктованную правилами ведения документооборота.

Основные предписания:

- В шапке прописывается информация о компании-заявителе и налоговой инспекции, в которую подается заявление.

- Далее следует название письма. Формулировка может варьироваться. К примеру, «заявление об уточнении налогового платежа».

- В соответствии со стандартами организации приводятся дата и исходящий номер документа.

- Тело письма содержит информацию об ошибке (в какой платежке какие опечатки были допущены), а также просьбу уточнить платеж и считать правильными новые реквизиты платежного поручения.

- Руководитель ставит подпись, которая заверяется печатью организации (при наличии таковой).

Скачать образец

***

Если организация допустила некритичную ошибку в платежном документе и обязанность по уплате налога была исполнена, то исправить положение поможет заявление в налоговую об уточнении платежа. Заявление составляется в свободной форме. Можно воспользоваться образцом, представленным в данной статье.

Заблуждение № 1. Контролирующие органы всегда сообщают налогоплательщику о зависших платежах и ошибках в платежках

Если платежное поручение на уплату налогов заполнить с ошибками, ФНС может отнести поступившую сумму к невыясненным платежам. То же самое может случиться и при уплате страховых взносов.

Налог считается неуплаченным в двух случаях: неверно указан счет получателя или название банка получателя (пп. 4 п. 4 НК РФ). В таких ситуациях будут начисляться пени за недоимку. Во всех остальных случаях можно просто уточнить платеж (письмо Минфина России от 29.03.2012 № 03-02-08/31).

Если ФНС не может идентифицировать платеж, возможны два варианта развития событий:

1. ФНС сообщит компании о зависшем платеже.

2. ФНС не станет уведомлять о зависшем платеже. Чаще всего налогоплательщики узнают об ошибках в платежном поручении, когда получают требование об уплате недоимки по налогу и пеней.

Самой распространенной ошибкой, ведущей к уточнению платежа, можно считать неверный КБК. Иногда контролирующие органы уточняют платежи самостоятельно и уже по факту уведомляют налогоплательщика.

С 01.12.2017 в силу вступит Приказ ФНС РФ от 25.07.2017 № ММВ-7-22/579@, который подробно описывает порядок уточнения платежей. Согласно этому приказу, ФНС информирует плательщика о необходимости уточнения реквизитов расчетного документа. Для уведомления разработана специальная . Налоговый орган укажет причину, по которой платеж не прошел. В приказе приведен перечень возможных ошибок. Всего их 16.

Коды ошибок и их расшифровка:

01 — КБК не указан или указан с ошибкой

03 — ОКТМО не указан или указан с ошибкой

05 — ИНН налогоплательщика отсутствует или указан с ошибкой

06 — указанный ИНН принадлежит другой компании

07 — КПП налогоплательщика отсутствует или указан с ошибкой

08 — ИНН получателя отсутствует или указан с ошибкой

09 — КПП получателя отсутствует или указан с ошибкой

10 — налогоплательщик не состоит на учете в ИФНС

11 — перечислен налог за третьих лиц

12 — в поле 106 платежного поручения основание платежа отсутствует или указано неверно

13 — присутствуют ошибки в наименовании получателя и в номере расчетного счета

14 — в ФНС не открыта карточка расчета с бюджетом

15 — в поле 101 платежного поручения указан неверный статус плательщика или поле пустое

16 — в поле 107 платежного поручения налоговый период не указан или указан с ошибкой

Зная коды ошибок, налогоплательщик сможет оперативно найти допущенную ошибку и написать письмо об уточнении платежа. Письмо составляется в произвольной форме.

Обратите внимание, что информация о назначении платежа по своей сути является справочной. Не обязательно писать письмо об уточнении платежа, если в поле «назначение платежа» допущена ошибка

ФНС идентифицирует платеж по указанному КБК и другим параметрам.

В Приказе ФНС РФ от 25.07.2017 № ММВ-7-22/579@ отмечается, что уточнение платежей налоговые органы осуществляют в соответствии с правилами НК РФ (п. 7, 9). При поступлении в ИФНС заявления налогоплательщика об уточнении вида и принадлежности платежа налоговый орган в течение 10 рабочих дней выносит письменное решение об уточнении платежа.

Чтобы избежать пеней из-за невыясненных налоговых платежей, рекомендуем периодически проводить сверку расчетов с контролирующими органами.