Операции, подлежащие обязательному контролю

Согласно положениям Федерального закона № 115-ФЗ, банки обязаны контролировать все операции на суммы, равные или превышающие 600 тыс. рублей или эквивалентные им в иностранной валюте:

- Расходные и приходные операции с наличными, не обусловленные характером хозяйственной деятельности (включая снятие по Cash-картам).

- Приходно-расходные операции, если хотя бы один из участников сделки находится, зарегистрирован или проживает на территории или в государстве, не выполняющем рекомендаций ФАТФ, либо банк, в котором открыт счет одного из участников, находится на этой территории (государстве)

- Операции с наличными по вкладам на предъявителя или третье лицо. Переводы за границу в адрес анонимных владельцев или получение переводов от них.

- Движения по счету юр. лица в течение трех месяцев со дня его регистрации, или если это первое движение по счету.

- Лизинговые операции.

- Операции с драгметаллами и камнями (ломом, ювелирными изделиями).

- Предоставление займов юр. лицами, не являющимися кредитными организациями.

- Сделки с недвижимостью на суммы, равные или превышающие 3 млн рублей либо экввалентные им в иностранной валюте.

- Приходно-расходные операции по счетам некоммерческих организаций, когда одна из сторон — иностранная компания, гражданин или лицо без гражданства, а сумма равна или превышает 100 тыс. рублей или эквивалентна ей в валюте.

- Операции, связанные с поставками продукции по оборонному заказу, если сумма равна или превышает 600 тыс. рублей или эквивалентна ей в иностранной валюте. При повторных операциях контролируются суммы свыше 50 млн рублей и эквивалентные им в иностранной валюте.

- Операции, одна из сторон которых включена в перечень причастных к экстремистской или террористической деятельности.

И еще: комиссию за снятие наличности будут увеличивать

Клиентам сообщили, что возьмут 10% от суммы за перечисление остатка средств и 25% за выдачу налички в отношении компаний и ИП, к которым применены меры, предусмотренные законом № 115-ФЗ «О противодействии легализации доходов, полученных преступным путем».

Как понять, кто попадает в черный список, банкиры не уточнили.

Мы разобрали последнего времени, которые всех раздражают. А как ваш банк вставляет палки в колеса бизнесу?

Мнения

Они все сдурели!

Кто такой Джон Голт?

«Атлант расправил плечи» книга либо фильм.

А ведь фантастику писала Айн Рэнд

Хм… Апокалипсис наступит тогда, когда государство попробует заставить ИП сдвать наличку в банк. Сколько нас, работающих без использования рс?

Я столкнулся с такой ситуацией в Украине…где это все работает уже давно, то есть -то что мы сейчас обсуждаем это ерунда…когда полностью будет реализована система контроля НДС налоговой то все «вопросы» по обналичке… снятия наличных…налоги… обороты по банку уйдут в прошлое, так как будет отслеживаться полная история товара от производителя либо импортера.., там предприниматели панически боятся недобросовестного поставщика, потому что реализована схема просто доначисления НДС, то есть если в схеме производитель-покупатель вклинится компания не заплатившая НДС, просто всем этот НДС доначислят…а потом в суде доказывай что ты добросовестный плательщик!

Так что ничего нового, просто из за тотальной коррумпированности и распила средств нормальная схема налогового контроля к нам очень долго шла.

Al_Kor

, Вы писали:

yante

, Вы писали:

Al_Kor

, Вы писали:

Ну вот, а говорят, что нашим пенсионерам плохо живется… Удачи, Сосед

Аноним

, Вы писали:

Аноним

, Вы писали:

За 25% можно обналичивать деньги полученные преступным путем, индульгенция стоимостью в 25%

Аноним

, Вы писали:

Уже было, кассовая дисциплина для ИП на ЕНВД и проверки были, затем отменили

Что делать, если банк заблокировал ваш счет или закрыл его на основании закона № 115-ФЗ: причины и способы решения проблемы

В последнее время многие юридические лица и индивидуальные предприниматели стали сталкиваться с проблемой «блокировки» расчетного счета по инициативе банка с последующим требованием закрыть этот счет, получая в объяснение, достаточно общую формулировку со ссылкой на закон № 115-ФЗ. Квалифицированные юристы по финмониторингу помогут разобраться в этой ситуации.

Федеральный закон от 07.08.2001 года № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» регулирует деятельность граждан и организаций, которые осуществляют сделки и операции с денежными средствами и прочим имуществом,возврат похищенных денег со счета, атакже деятельность государственных органов, чьи полномочия направлены на осуществление контроля над проведением подобных сделок и операций.

В целях противодействия попыткам отмывания преступных доходов в процессе осуществления банковских операций на кредитные организации возложена обязанность самостоятельно организовать систему внутреннего контроля с учетом требований законодательства, им предоставлено право отказать клиенту в открытии расчетного счета либо приостановить действия (блокировать) без объяснения причин. Разблокировка расчетного счета займет много времени в таких случаях, но финмониторинг юристы, советуют не паниковать, а правильно оценить ситуацию.

То есть не налоговая этим занимается, а финструктуры — такая жизнь… И поэтому всем бизнесменам нужно знать, как вести себя в банке, когда сталкиваешься со службами финмониторинга.

Еще классики заметили, что строгость законов в России компенсируется необязательностью их исполнения. С налоговой нагрузкой всегда было также — она традиционно высокая, но была и есть возможность манипулировать, платить не все. Однако дефицит бюджета и падение цен на нефть привели к изменениям в этой сфере, и сейчас государство руками банков все больше пытается поставить заслон на различные схемы налоговой оптимизации у предпринимателей. Работа эта ведется планомерно, и в дальнейшем будет только усиливаться. Отсюда очень важный вывод: если успешность вашего бизнеса основывается только на том, что вы нашли удачную схему налоговой оптимизации, например, набрали гастарбайтеров и платите им наличкой, не отчисляя соцвзносы и НДФЛ, снижая таким образом себестоимость и имея возможность конкурировать на рынке, то стоит задуматься. Может возникнуть регуляторный риск, и вас вынудят платить все налоги, тогда других конкурентных преимуществ не останется, и вы вынуждены будете уйти с рынка. А это рано или поздно случится.

Второе: возможно, что ваш счет в банке будет заблокирован. Представьте: срочные платежи, надо платить, а у вас висит письмо от финмониторинга с запросом предоставить три вагона документов. Здесь надо понимать, что у банка нет задачи убить бизнес своего клиента, совсем наоборот. Но штрафные санкции со стороны регулятора слишком высоки, поэтому финструктуры не хотят рисковать и могут заблокировать счет — по разным причинам. Например, вы отправили платеж контрагенту, который числится в списках сомнительных. Или от сомнительного клиента платеж пришел вам. Или в системах банка искусственный интеллект посчитал, что у вас какие-то обороты выбились за рамки нормальных, и вас нужно проверить более тщательно.

Как уберечься от блокировки счёта по 115-ФЗ: памятка

Не снимайте много налички

Лимит банка на снятие наличных не гарантирует, что у Росфинмониторинга не возникнет вопросов. По опыту, «много» — это 30 % от недельной выручки.

Не снимайте деньги сразу

Банки настораживает, если вы снимаете деньги сразу, как только они упали у вам на счёт. Дайте деньгам отлежаться хотя бы 5 дней.

Пишите понятное и подробное назначение платежа

Так банк сможет понять, работаете ли вы по той деятельности, которая заявлена в ЕГРИП.

|

Туманное назначение платежа |

Понятное назначение платежа |

|

Оплата по договору № 2 от 22 июня 1822 года |

Оплата по договору поставки мертвых душ № 2 от 22 июня 1822 года, в том числе НДС 18% |

Предупреждайте банк о больших переводах

Не стоит составлять договор на 599 тыс. руб., зная, что банку не понравится перевод в 600 тыс. Скорее всего, 599 тыс. ему понравятся еще меньше. Лучше предупредите банк о крупной сделке.

Работайте по своим ОКВЭДам

У банка точно возникнут вопросы, если вы поставляли в больницы бахилы, а потом оказали консультационные услуги. Если у вас действительно появляются новые виды деятельности, добавляйте их в ЕГРИП.

Платите налоги

Считается, что сумма налогов должна быть не меньше 0,9% со всех поступлений, но банки могут устанавливать нормы и выше — до 3%. Процент небольшой — если только вы не на налоговых каникулах. Если блокировки повторяются, попробуйте платить заранее страховые взносы или налог в счёт следующего года.

Если у вас счета в нескольких банках, платить налоги лучше с каждого счёта. Банк не видит, что вы платите налоги в других кредитных учреждениях. Зато видит, что вам на счёт поступают деньги, а налоговых отчислений нет. А это основание для блокировки расчётного счёта по 115-ФЗ.

Платите белую зарплату

Юридическому лицу могут заблокировать счёт по 115-ФЗ, если в компании нет штатных сотрудников или они получают минимальную зарплату: это выглядит подозрительно. Даже если работник один, он же гендиректор, лучше оформить его в штат.

Но принять всех сотрудников в штат недостаточно. Проследите, чтобы зарплата была не ниже, чем средняя по отрасли. И не забывайте перечислять НДФЛ и страховые взносы.

Перечислять зарплату лучше через зарплатный проект: в этом случае такие платежи не будут считаться переводом денег физлицу и не исчерпают ваш лимит по беспроцентным переводам физикам.

Проверяйте контрагентов

Если в цепочке ваших контрагентов окажется ИП-обнальщик, заблокировать счёт по 115-ФЗ могут и вам. Что и как проверять? Хотя бы базовые вещи:

-

адрес — не адрес ли массовой регистрации;

-

директор — сколько компаний с ним связано, сколько из них закрыто, в том числе через процедуру банкротства;

-

исполняет ли свои обязательства перед партнерами, платит ли налоги: арбитражные дела, исполнительные производства.

Получить эти данные можно на официальных сайтах: в сервисе ФНС «Прозрачный бизнес», сайте Федеральной службы судебных приставов и в Картотеке Высшего Арбитражного Суда. А можно в специализированных сервисах, например Контур.Фокусе. Кроме того, сейчас многие банки встраивают проверку контрагентов в интернет-банк: если с поставщиком или подрядчиком что-то не так, банк уведомит вас об этом в момент отправки платежа.

Сообщайте банку обо всех изменениях

Новый ОКВЭД, смена директора или учредителя, новый адрес фактического ведения бизнеса — всё это не вызовет подозрений, если банк будет знать о переменах заранее.

Платите за коммуналку

Если арендуете помещение и платите за коммунальные услуги — рассчитывайтесь с бизнес-карты. Для банка это послужит дополнительным подтверждением того, что фирма реально работает.

Следуя этим простым правилам, вы значительно снизите риск того, что банк внезапно заблокирует ваш расчётный счёт по 115-ФЗ.

Почему банки блокируют счета ИП

Конкретного перечня операций, за которые счет будет заблокирован, нет

Но есть рекомендации Центробанка с признаками, на которые банкам следует обращать внимание. Основные причины блокировки расчетного счета ИП банками:

Низкий уровень налоговой нагрузки.Подозрительным считается ИП, который перечисляет в налоговую меньше 0,9% от расходных операций либо специально занижает этот показатель. Подозрения могут возникнуть и в том случае, если вы оплачиваете налоги с лицевого счета. Это не запрещено законом, но банк не относит личные платежи к операциям, связанным с деятельностью ИП. Чтобы избежать недоразумений, отправляйте деньги в ИФНС с расчетного счета.

Несоответствующий фонд оплаты труда.Если у вас в штате есть работники, но ФОТ не соответствует МРОТ и прожиточному минимуму, банк решит, что вы уклоняетесь от уплаты НДФЛ и страховых взносов.

Сделки с подозрительными организациями.Среди ваших партнеров могут оказаться фирмы-однодневки или компании, которые находятся в черных списках банков. Прежде чем отправлять платеж новому контрагенту, узнайте информацию о нем по ИНН через интернет-банк. Во многих банках такая проверка бесплатная.

- Вид деятельности не соответствует коду по ОКВЭД. Службе внутреннего мониторинга покажется странным платеж, назначение которого не пересекается со спецификой вашего бизнеса. Если вы меняете направление, измените основной код или добавьте новый.

-

Перевод вызывает подозрение у банка. Например, если сделка:

- Не имеет очевидной экономической выгоды или законной цели.

- Проводится по запутанной схеме.

Порядок действий для разблокировки

Отсутствие возможности использования расчетного счета может негативно отразиться на состоянии компании. По этой причине вопрос: «Заблокировали счет в Сбербанке: что делать?» нужно решать оперативно. Среди юристов бытует мнение, что восстановить доступ к счету может быть очень сложно. Однако в большинстве случаев утверждение ошибочно

В сложившейся ситуации важно адекватно оценивать произошедшее и не поддаваться панике

Несмотря на то что случаи могут существенно отличаться друг от друга, все они имеют общий порядок действий, которого необходимо придерживаться. Чтобы разблокировать счет, необходимо:

- Выяснить причину приостановки доступа. Для выполнения действия необходимо обратиться к представителям банка, который приостановил доступ, и поинтересоваться о причинах произошедшего. Работники компании должны сообщить дату поступления документа, заморозившего счет, и его номер. Если блокировка произошла по решению ФНС, необходимо отправиться в отделение органа и по реквизитам бумаги уточнить, кем и когда было вынесено решение. Выяснение причины поможет быстрее осуществить разблокировку счета.

- Устранение причины. Когда предприниматель поймет, из-за чего доступ временно закрыт, он должен устранить причины, которые привели к возникновению следствия. Например, может потребоваться погасить долг перед кредитором или подать отчетность, не поступившую вовремя. Если банк осуществил блокировку для проверки, необходимо дождаться ее результатов. В случае когда приостановление доступа осуществляется со ссылкой на ФЗ №115, предпринимателю потребуется собрать и предоставить пакет документации, подтверждающий, что нарушения действующего законодательства не было.

- Информирование об устранении причин. Чтобы получить необходимое решение, предприниматель должен доказать органу, что причины, которые привели к блокировке, устранены. В большинстве случаев доступ возвращается предпринимателю автоматически. Если этого не происходит, может обратиться в государственный орган, вынесший решение, и узнать, когда компания вновь сможет использовать расчетный счет.

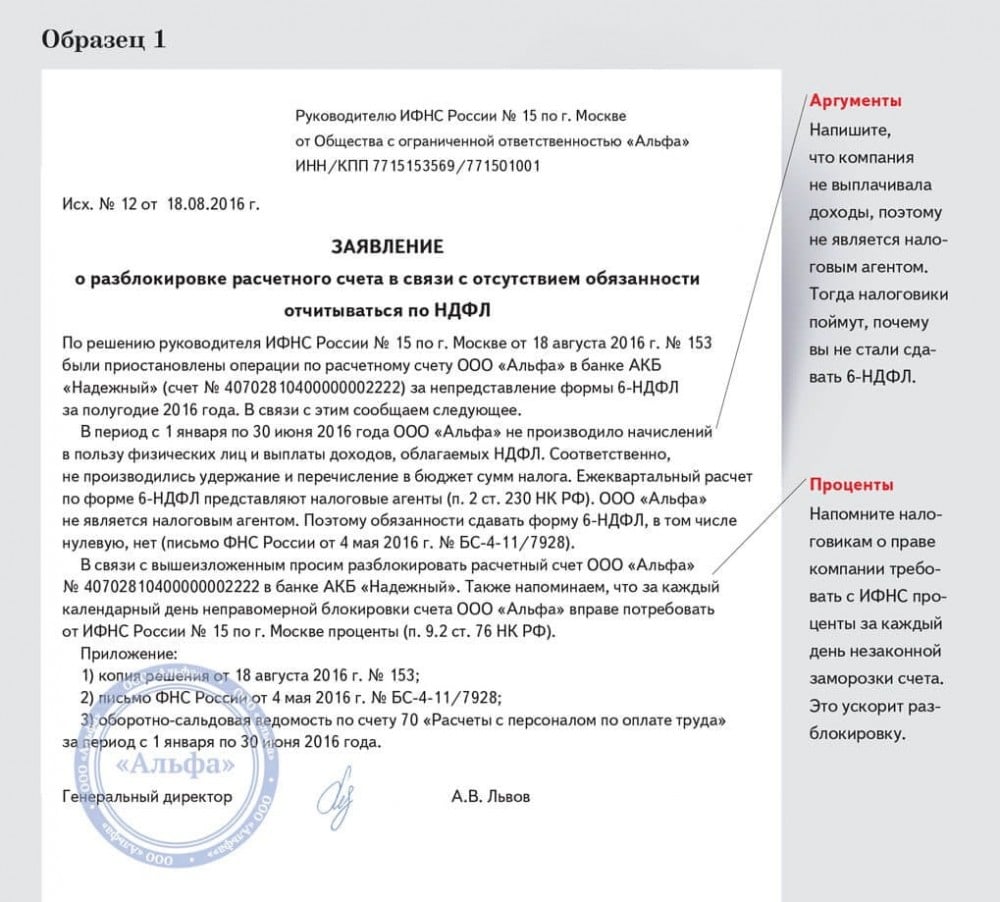

Образец заявления о разблокировке счета

Образец заявления о разблокировке счета

Связь с ФНС и иными государственными органами можно поддерживать посредством электронной почты. Это позволит существенно сэкономить время.

Банк заблокировал расчетный счет: что делать

Итак, что делать, если банк заблокировал счет. Первое что необходимо сделать, это узнать причину ограничения режима работы счета.

Если через интернет-банкинг или любым другим дистанционным способом клиенту не удается провести платеж, тогда его порядок действий следующий:

- Узнать кто инициатор блокировки: налоговая, суд или банк. Если первая, тогда сотруднику финансового учреждения будет сложно объяснить причины остановки транзакций, за разъяснениями придется ехать в фискальную службу. Если же банк, тогда менеджер попросит предоставить конкретный список документов, с помощью которых удастся снять с себя подозрения об отмывании денег.

- Рекомендуется подать письменное заявление с просьбой указать причины блокировки счета. Свое прошение обязательно необходимо зарегистрировать у секретаря.

- Принести в банк документы (договора, контракты, соглашения и т.п.), подтверждающие законность транзакции.

- Если в течение 2-х дней обслуживающий банк не ответил на заявление тогда следует подать жалобу в Центробанк.

- Снять блокировку по решению суда удастся, только выполнив его решение: погасив задолженность по кредиту или налогам.

Отслеживание налоговых схем

ЦБ хочет, чтобы банки отслеживали у своих клиентов:

размер налогов и других платежей в бюджет.

Конечно, Центробанк делает приписку: уплата налогов ниже обозначенного уровня не является единственным определяющим фактором для «автоматического» признания факта совершения клиентом сомнительных операций.

Но, в общем, понятно, что теперь это новый повод заблокировать счет.

Есть , как избежать блокировки счета.

Кроме критерия по уровню уплаты налогов ЦБ в предложил банкам следующие:

- со счета не платят зарплату работникам клиента;

- НДФЛ и взносы либо сам размер зарплаты не соответствует среднесписочной численности сотрудников;

- фонд заработной платы установлен из расчета ниже прожиточного минимума;

- перечисляется НДФЛ, но не уплачиваются страховые взносы;

- нет остатка средств на счете или он маленький по сравнению с объемами обычных операций;

- платежи не имеют отношения к затратам, присущим виду деятельности;

- нет связи между основаниями зачисления денег на счет и их последующего списания;

- произошло резкое увеличение оборотов по счету;

- нет платежей, обычных для бизнеса: например, аренды, коммуналки, закупки канцелярских товаров и др.;

- средства зачисляются на счет от контрагентов по договорам с выделением НДС и практически в полном объеме списываются клиентом в пользу контрагентов по объектам, не облагаемым НДС. Банк посмотрит на других своих клиентов, которые занимаются аналогичным бизнесом. И сравнит, что у них происходят с НДС в аналогичных ситуациях.

- IP-адрес,

- МАС-адрес,

- номер SIM-карты,

- номер телефона и т.д.

Т.е

под пристальное внимание могут попасть фирмы, обслуживаемые одной и той же бухгалтерской фирмой, если какой-то из клиентов оказался неблагонадежным.. Банки активно сотрудничают с налоговиками

Чуть что,. И не только. , когда о вашей компании банк сообщит в Росфинмониторинг. Под подозрением даже вклады ИП

Банки активно сотрудничают с налоговиками. Чуть что, . И не только. , когда о вашей компании банк сообщит в Росфинмониторинг. Под подозрением даже вклады ИП.

Причин может быть миллион, но алгоритм действия один: все, что банк просит, нужно дать. Как можно больше документов, желательно, не нарисованных на коленке.

Потому что финучреждение всегда создает досье по клиенту, и если по нему возникнут вопросы у ЦБ или Росфинмониторинга, нужно будет доказывать его благонадежность официальными бумагами. Если у вас возникают какие-то сложности — например, документов банк требует много, а директор в отпуске, то лучше финструктуру предупредить. Иначе, если владелец заблокированного счета молчит, финмониторинг начинает нервничать.

Если вы предоставили все документы, и удалось решить вопрос, это хорошо — значит, в будущем вас какое-то время цеплять уже лишний раз не будут. Если же вы видите, что уладить ситуацию с финмониторингом не получается, закрывайте счет. Сами. Потому что закрытие счета по инициативе финмониторинга — это черная метка, она пойдет в вашу кредитную историю, и открыть счет в другом банке будет уже проблематичнее. В анкете финструктуры всегда спрашивают, почему вы открываете счет у нас. Если укажете, что в прежнем банке не поняли друг друга с финмониторингом, счет вам вряд ли откроют. Если смолчите, тоже нет гарантии успешного исхода дела — банки между собой все равно общаются, а скоро ЦБ и Росфинмониторинг запустят «черные списки» — перечни предприятий, по которым банки предпринимали какие-либо действия в части финансового мониторинга. Формально это не является запретом на открытие счета, но рекомендации регулятора мы должны учитывать…

Что делать, если финмониторинг банк заблокировал счет?

Расчетный счет могут заблокировать либо финмониторинг банка, либо налоговая инспекция. При чем, если в случае с налоговой, все более менее ясно, то у финмониторинга всегда свои требования, зависящие от банка.

Разблокируем счет за 3 дня!(495) 222 80 81

Блокировка расчетного счета неприятная процедура. Те, кто сталкивается с ней впервые, обычно впадают в состояние шока.

Как так — мои деньги зависли на расчетном счету и я ничего не могу с ними делать — в этом есть какая-то несправедливость.

Сотрудники банка уже давно привыкли к агрессивным клиентам, которые звонят, ругаются, даже угрожают — и в итоге всех их отправляют в отдел финмониторинга. А там, с ними уже ведется более конструктивная беседа.

Для начала, давайте разберем причины, по которым финмониторинг блокирует счета. Их не так несколько, и каждый из них отличается от другого сроками снятия блокировки, а так же и самой возможностью это сделать.

Блокировка счета по причине неправильного ОКВЭД

Бывает так, что в процессе ведения бизнеса, мы можем поменять профиль бизнеса. К примеру, нам вдруг подвернулось горячее дело, которое может быть косвенно, а может быть вообще не связано с родом нашей деятельности, но мы можем его выполнить.

Сведения, поданные в банк носят не просто ознакомительный характер — они учитываются при нашей дальнейшей работе. Все наши коды ОКВЭД вносятся в базу, и все входящие платежи проверяются на их соответствие.

Если по какой-то причине мы приняли деньги за услугу или товар, не прописанный в кодах ОКВЭД, счет блокируют.

Как снять блокировку со счета в данном случае?

Еще год назад, достаточно было написать объяснительную в банк, с просьбой вернуть деньги обратно отправителю, сославшись, например, на то, что он ошибся. Сегодня этот номер, как говорится, не пройдет. Придется идти на радикальные меры, а именно вносить изменения в учредительные документы — добавить недостающий ОКВЭД. Процедура занимает до 7 рабочих дней.

Неподтвержденные операции по счету

И если у нас его не окажется — блокирует счет. Счет может быть заблокирован и заранее, но только в том случае, если банк подозревает нашу организацию в каких-то «темных» делах. Что делать в таком случае? Единственный выход — предоставить все запрашиваемые документы.

Срок разблокировки счета в данном случае занимает несколько дней и зависит от того, как быстро Вы соберете документы.

Когда ждут директора

Последнее время, банки и налоговая стали чаще приглядываться к руководителям компаний. Сегодня стать массовым директором может каждый, кто занимает эту должность более чем в 5-ти организациях. Более того, Вас могут признать «номиналом» (то есть, подставным лицом) и отправить в список дисквалифицированных лиц.

Кстати, в свете последних изменений законодательства, банки имеют право отправлять подозрительные, с их точки зрения, суммы на счет центробанка, и вытащить их оттуда можно только через суд.

Пожалуй, мы рассмотрели 3 основные причины блокировки счета. Надеемся, Вам блокировка не грозит! А если, все таки, это случилось — обращайтесь, будем рады помочь.

Получить консультацию по вопросам разблокировки можно по телефону:

Операции, подлежащие обязательному контролю

Помимо сомнительных, есть факторы, на которые смотрят в плановом порядке, даже если организация или ИП находятся на хорошем счету. К таким относятся:

- Происхождение средств, полученных или перечисленных с расчетного счета в размере 600 тыс. руб. дробными суммами или единовременно.

- Поступления крупных денежных сумм на счета с дальнейшим намерением снять их наличными.

- Регулярное перечисление денег со счета фирмы физическому лицу за услуги. При этом выплата не может быть заработной платой, человек не является работником фирмы.

- Периодически повторяются однотипные платежи за услуги, не относящиеся прямо к деятельности.

- Снятие крупной суммы в тот же день, когда она получена.

- Резкое закрытие счета финансово благополучной организации, по которому активно и в большом объеме проводились платежи.

- Циклический характер платежей. Большая активность чередуется с полным прекращением деятельности.

Как проверить, есть ли блокировка

Для проверки своего счета достаточно попытаться провести любой платеж или позвонить на горячую линию финансовой организации. Но эта информация может быть предоставлена только владельцу счета. Третьим лицам эти данные не разглашаются.

Однако на официальном виртуальном ресурсе ФНС есть сервис «Банкинформ». Им могут воспользоваться и сторонние лица. Найдя этот раздел, нужно выбрать вид проверки, указать ИНН юрлица и БИК банковской организации, а также ввести защитный код от спама. В результате будет получена следующая информация:

- Дата блокировки счета.

- Сумма долга.

- Причины блокировки.

Что означает

Если расчетный счет блокируется, то деятельность всего предприятия фактически приостанавливается. Владелец не сможет ни оплатить долг, ни купить товар, ни выплатить сотрудникам зарплату или выполнить другие обязательства, связанные с финансами. Чтобы избежать такого развития событий, нужно разбираться в способах, как узнать, заблокирован ли расчетный счет у организации, почему это было сделано, а также как снять ограничения.

Во-первых, владельцы счетов должны отличать разные виды ограничений, которые могут быть наложены банковской организацией. К таковым относятся:

- Полная блокировка.

- Приостановление осуществления конкретной операции.

- Отказ в реализации определенной финансовой операции.

Проблемы с корпоративными картами

возможными целями

Признаки из , по которым компанию или ИП признают недобросовестным:

- отношение объема получаемых за неделю наличных денег к оборотам по банковским счетам 30 % и больше;

- с даты создания юрлица прошло менее двух лет;

- деятельность клиента, в рамках которой поступают деньги на счет и списываются с него, не создает обязательств по уплате налогов. Или налоговая нагрузка минимальна;

- деньги поступают на счет от контрагентов, по банковским счетам которых идут транзитные операции;

- поступление от контрагента средств на счет клиента происходит с одновременным поступлением денег от того же контрагента на счета других клиентов;

- деньги идут на счет суммами, как правило, не превышающими 600 тыс руб.

; - снятие налички регулярно: как правило, ежедневно или в срок, не превышающий трех — пяти дней со дня поступления;

- наличности снимают, как правило, не больше 600 тыс руб., либо в сумме, равной или незначительно меньшей установленного банком лимита на день;

- наличные снимаются в конце операционного дня с последующим снятием налички в начале следующего операционного дня;

- у клиента нескольких корпоративных карт, и с их использованием преимущественно проводятся операции по получению наличности.

- периодически анализировать суммы наличности, которая может выдаваться в течение одного операционного дня с использованием всех корпоративных карт клиента;

- проводить не реже одного раза в неделю мониторинг операций клиентов, руководствуясь новой методичкой;

- направлять в Росфинмониторинг сведения о подозрительных клиентах.