Штраф за не сдачу среднесписочной численности

Если компания или предприниматель не вовремя подали или вообще не подали отчет о средней численности, то налоговая может наложить штраф в сумме 200 рублей за каждый документ (согласно НК).

Кроме этого, через суд на виновное должностное лицо может за это же нарушение быть наложен штраф 300-500 руб. (согласно КоАП).

Однако даже если штраф был уплачен, компания или предприниматель обязаны все равно подать его.

Также не сдача отчета может рассматриваться налоговой как отягчающее обстоятельство при появлении других аналогичных нарушений. Это, в свою очередь, повлечет в будущем наложения штрафов в двойном размере.

Среднесписочная численность: бланк 2018-2019 годов

Форму сведений о среднесписочной численности работников утверждает налоговая служба.

Бланк единый для организаций и ИП. Скачать бланк для среднесписочной численности, подаваемый в 2019 году, можно на нашем сайте:

Форма достаточно проста в заполнении. Она состоит всего из 1 страницы, которая внешне чем-то похожа на титульный лист декларации.

В справке нужно привести сведения об организации или ИП (ИНН, КПП, наименование или Ф. И. О.), указать наименование и код инспекции. Затем нужно указать дату, на которую посчитана среднесписочная численность. Это будет:

- 1 января текущего года — если это численность прошлого года; или

- 1 число месяца, следующего за месяцем создания или реорганизации.

Правила расчета численности с 2018 года установлены приказом Росстата от 22.11.2017 № 772.

Подробнее об изменениях, вносимых приказом Росстата от 22.11.2017 № 772, читайте

.

В общем виде формула расчета выглядит так:

СрЧ год = (СрЧ 1 + СрЧ 2 + … + СрЧ 12) / 12,

где: СрЧ год — это среднесписочная численность за год;

СрЧ 1, 2 и т. д. — среднесписочная численность за соответствующие месяцы года (январь, февраль, …, декабрь).

Подробнее о процедуре расчета читайте в статье

«Как рассчитать среднесписочную численность работников?»

.

Сведения заверяются подписью предпринимателя или руководителя компании, но могут быть подписаны и представителем налогоплательщика. В последнем случае необходимо указать на документ, подтверждающий полномочия представителя (например, это может быть доверенность), а его копию сдать вместе со сведениями.

ОБРАТИТЕ ВНИМАНИЕ! Доверенность представителя ИП должна быть заверена нотариально (ст. 29 НК РФ).

Для чего инспекторам нужны сведения о среднесписочной численности

Представлять в ИФНС сведения о среднесписочной численности работников требует п. 3 ст. 80 НК РФ . Почему эта информация необходима налоговикам?

Прежде всего, от данного показателя напрямую зависит то, каким способом вы будете сдавать налоговую отчетность.

Если прошлогодняя численность сотрудников превышает 100 человек, единственный допустимый способ сдачи деклараций — электронный, по ТКС через оператора ЭДО (электронного документооборота). За несоблюдение этого требования ст. 119.1 НК РФ предусмотрен штраф в размере 200 руб.

Налогоплательщики с численностью 100 человек и меньше могут выбирать между электронной и бумажной отчетностью.

Кроме того, численность влияет на право применения специальных налоговых режимов. Например, для упрощенки средняя численность не может превышать 100 человек, а для ПСН — 15 человек.

Обязанность подавать сведения о среднесписочной численности (форма КНД 1110018) распространяется как на организации, так и на индивидуальных предпринимателей. Причем эта обязанность не снимается с предпринимателя при закрытии .

Между тем для ИП есть определенное послабление: представлять расчет численности они должны только в том случае, если в истекшем году использовали наемный труд. Об этом прямо говорится в п. 3 ст. 80 НК РФ.

Компании же представляют сведения независимо от наличия или отсутствия у них сотрудников (письмо Минфина от 04.02.2014 № 03-02-07/1/4390).

Заметим, что на эту обязанность никак не влияет применяемый налоговый режим. Сведения на равных подают и применяющие ОСНО, и те, кто выбрал специальные режимы (УСН, ЕНВД, ЕСХН, ПСН).

Сообщать о численности нужно ежегодно, в том числе и тогда, когда по сравнению с прошлым годом она не меняется.

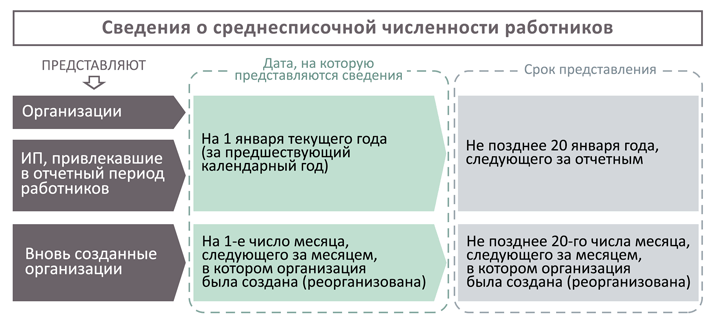

Сведения о среднесписочной численности работников подают за прошедший год. Крайний срок сдачи для действующих компаний и ИП — 20 января текущего года (п. 3 ст. 80 НК РФ). Например, сведения за 2018 год нужно подать до 21.01.2019 включительно. Крайний срок сдачи справки перенесен на 21.01.2019, т. к. 20.01.2018 выпадает на выходной день — воскресенье.

Если компания была создана в течение года, представить сведения она должна не позднее 20 числа месяца, следующего за тем, в котором образовалась. Аналогичное требование предъявляется к реорганизованным юрлицам. Они сообщают в ИФНС о численности до 20-го числа месяца, следующего за месяцем реорганизации.

У вновь зарегистрированных ИП обязанность сдавать сведения в году регистрации отсутствует.

При выпадении любого из указанных сроков на выходные или праздники они в общем порядке переносятся на ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

Среднесписочная численность бланк 2016

(форма КНД 1110018).

Новый вид отчетности имеет схожие черты с 2-НДФЛ, предоставляемой по подоходному налогу граждан. Содержание

- Отличия отчетности

- Соотношения между отчетами

- Разница в значениях по формам

Отличия отчетности Формы подачи отчета по доходу физлиц, работающих в организации или у частного предпринимателя и отчеты по доходам граждан имеют ряд принципиальных отличий:

- периодичность подачи нового 6-НДФЛ документа – ежеквартальная, а бланки 2-НДФЛ подаются раз в год;

- в новой форме отражены сводные показатели по организации, а в привычном 2-НДФЛ сведения подаются индивидуально по каждому конкретному работнику по отдельности.

Титульный лист Налоговое законодательство разъясняет особенности каждого из отчетов и нюансы по возможным расхождениям, согласовав правила заполнения и расчета несколькими предписаниями.

Расхождения между 6-ндфл и 2-ндфл

Например, чтобы задекларировать доходы от продажи машины или получить вычет на покупку квартиры, лечение или учебу. Инспекторы, сверив декларацию со справкой, иногда обнаруживают, что доходов в 2-НДФЛ меньше, чем в декларации. Для налоговиков подобные нестыковки являются одним из признаков того, что компания выдает серую зарплату.

Такого рода расхождения — не забота бухгалтера компании. Действительно, откуда организации знать, почему человек задекларировал больше доходов, чем в справке 2-НДФЛ? Может, это была опечатка. Или же гражданин получал дополнительные доходы от других организаций либо от продажи имущества и пр.

А раз так, пояснять инспекторам происхождение доходов в 3-НДФЛ должен сам человек. Компания же может ограничиться сообщением о том, что в ее справках 2-НДФЛ ошибок нет. Конечно, перед этим надо еще раз проверить, вдруг неточности в справках все же имеют место быть.

Куда предоставлять и способы отправки отчетности

Существующие регламенты определяют, что среднесписочная численность должна сдаваться индивидуальными предпринимателями по месту их регистрации, то есть жительства, а организации – по месту нахождения. Если фирма имеет структурные подразделения, то отчитываться она должна в общем за всех сотрудников, в том числе занятых в филиалах и обособленных отделениях.

Данный отчет может заполняться в ручную или с использованием специализированных программ и интернет-сервисов.

Представлять его в налоговую инспекцию можно:

- Путем непосредственного вручения инспектору бумажного документа – при этом подавать нужно два бланка, на одном из них ответственное лицо ставит отметку о получении и возвращает ее представителю компании;

- Способом отправления отчета на бумаге почтой с описью вложения;

- С помощью электронного документооборота — для этого в компании должна быть ЭЦП и программа по ЭДО.

В зависимости от региона расположения фирмы ИФНС может попросить представить вместе с бумажным документом его электронную копию.

Куда сдается отчетность

Для предприятий предусмотрено нормами закона, что они должны отправлять данные отчеты в ИФНС по месту их расположения. Если в состав предприятия включаются филиалы и другие внешние подразделения, то по организации подается один общий отчет, содержащий эти сведения.

Форма КНД 1110018 предпринимателями, у которых есть трудовые контракты с сотрудниками, сдается по месту их прописки и постановки их на учет.

Важно!

Предприниматель осуществляющий хозяйственную деятельность на другой территории, отличной от той, где он был поставлен на учет, должен отчет о среднесписочной численности отправлять по месту своей регистрации.

Расчет среднесписочной численности за 2017 год: пример

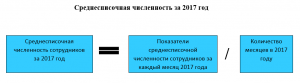

Среднесписочную численность за 2017 год нужно рассчитывать согласно пунктам 78–83 новых Указаний, утверждённых приказом Росстата от 26.10. 2015 № 498. Чтобы сданные в 2018 году сведения были верными, для расчета используйте формулу:

Имейте в виду, что на каждый рабочий день месяца в списочную численность следует включать как присутствующих на своих рабочих местах сотрудников, так и отсутствующих. Например, по следующим причинам:

- пребывают на больничном;

- отправлены в командировку;

- находятся в очередном оплачиваемом отпуске;

- находятся в отпуске за свой счет;

- получили день отдыха за работу в выходной день;

- работают на дому.

В выходной или праздничный день списочную численность считайте равной численности за предшествующий рабочий день.

Приведем пример расчета среднесписочной численности за 2017 год, которую нужно сдать не позднее 22 января 2018 года.

Бухгалтер ООО «Гуру» на основании данных о численности сотрудников за период с января по декабрь 2017 года определил среднесписочную численность сотрудников за 2017 год. В этих целях он установил среднесписочную численность сотрудников за каждый месяц 2017 года:

| Месяц | Среднесписочная численность, чел. |

| Январь | 11 |

| Февраль | 11 |

| Март | 12 |

| Апрель | 12 |

| Май | 11 |

| Июнь | 16 |

| Июль | 16 |

| Август | 17 |

| Сентябрь | 16 |

| Октябрь | 19 |

| Ноябрь | 22 |

| Декабрь | 22 |

После этого бухгалтер обобщил данные среднесписочной численности за каждый месяц 2017 года и разделил сумму на 12 месяцев. Среднесписочная численность сотрудников за 2017 год составила 15 человек:

(11+11+12+12+11+16+16+17+16+19+22+22) / 12 = 15

Этот показатель нужно указать в отчете, который необходимо сдать не позднее 22 января 2018 года. При этом учтите: если организация или ИП созданы в 2017 году, то при расчете делить нужно все равно на 12 месяцев.