Деофшоризация, КИК и обмен налоговой информацией в 2017-ом году

Пожалуй, только ленивый не слышал о деофшоризации мировой экономики вообще и российской, в частности.

Однако, развивая международную торговлю или привлекая иностранного инвестора, обойтись только российскими юридическими лицами вряд ли получится.

Остаются не редкими и ситуации, когда российские партнеры отдают предпочтение нормам английского права для закрепления «правил игры», владея российским бизнесом через холдинговую структуру, созданную «там».

Рассмотрим краеугольные аспекты, которые необходимо иметь в виду, задумываясь об открытии или сохранении компаний в иностранных юрисдикциях:

- основания признания иностранной компании контролируемой и что за это бывает;

- последствия автоматического обмена информацией;

- понятие «фактического права на доход»;

- и самое главное – когда какие налоги платить.

Основания признания иностранной компании контролируемой.

Иностранные компании – нерезиденты России, акционерами и/или выгодоприобретателями которых являются резиденты РФ, признаются контролируемыми, если:

- доля участия резидента РФ составляет более 25% либо совокупная доля в которой резидентов РФ более 50%, а доля каждого из таких резидентов более 10 %;

- резиденты РФ хоть и не имеют доли участия, но осуществляют контроль над ней в своих интересах.

Наличие контроля резидента Российской Федерации определяется исходя из возможности оказывать влияние на принятие иностранной компанией решений о распределении прибыли после налогообложения не только в силу прямого и косвенного участия в компании, но и на основании (п.7 ст. 25.13 НК РФ):

- участия в договоре об управлении компанией;

- иных особенностей отношений между резидентом РФ и иностранной компанией.

Например, когда физическое лицо прямо не участвует в иностранной компании, скрываясь за офшорными компаниями-акционерами, но является бенефициарным владельцем, конечным выгодоприобретателем иностранной компании и заключает с номинальными акционерами иностранной компании соглашение о доверии. В таком случае собственник бизнеса также может быть признан контролирующим лицом иностранной компании. Это факт, с которым нужно смириться.

Однако. Признание компании контролируемой не тождественно необходимости уплаты за нее налогов в России!

А где же тут трасты?

Траст в смысле НК РФ является иностранной структурой без образования юридического лица (ИСБОЮЛ). Такие структуры приравнены к контролируемым иностранным компаниям (п.2 ст.25.13 НК РФ).

По общему правилу контролирующим лицом иностранного траста является ее учредитель (п.9 ст. 25.13 НК РФ).

Учредитель траста не признается контролирующим лицом иностранного (кипрского) траста только при соблюдении одновременно ряда условий (п. 10, п. 8 ст. 25.13 НК РФ):

- он не вправе прямо или косвенно получать прибыль;

- он не вправе распоряжаться прибылью траста;

- не оказывает влияние на принимаемые трасти (управляющим) решения о распределении прибыли.

- учредитель траста не должен сохранить за собой права на имущество, переданное в траст. Это условие признается выполненным, если учредитель траста не имеет право на возврат переданных в траст активов в свою собственность.

В наиболее популярных отзывных трастах эта совокупность условий не соблюдается, так как учредитель траста имеет возможность отзыва имущества, что обеспечивает контроль за трасти (доверительным управляющим) и переданным ему в управление имуществом.

В качестве альтернативы нередко говорят о конструкции безотзывного дискреционного траста. В этом трасте учредитель и бенефициары не могут принимать решение о распределении прибыли.

Такое решение находится в компетенции управляющего, которому, тем не менее, могут быть направлены так называемые рекомендательные письма – Letter of wishes. Траст не может быть изменен или отменен. То есть «право передумать» в этой ситуации отсутствует.

Таким образом, этот вид траста имеет ряд ограничений:

- невозможность отзыва;

- распоряжение процессом распределения дохода только на основе рекомендательных писем, которые строго по закону не являются обязательными для управляющего.

Срываем маски.

Наличие у российского гражданина подконтрольной иностранной компании накладывает ряд обязательств. Во-первых, это уведомление налогового органа в следующем порядке:

1) Однократное уведомление об участии в иностранной компании (учреждении ИСБОЮЛ).

Согласно п.3 ст.25.14 НК РФ уведомление об участии в иностранных организаций подаетcя в срок не позднее трех месяцев с даты возникновения доли участия в такой иностранной организации. Первое уведомление нужно было подать до 15.06.2015г

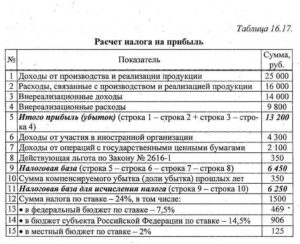

Эффективная налоговая ставка

Под эффективной налоговой ставкой в отношении налогов с прибыли (доходов) в научной литературе понимают среднюю ставку налога, отражающую реальную долю налоговых платежей от суммы полученной налогоплательщиком прибыли или дохода за определенный период. Она применяется, если:

- разные суммы дохода подлежат налогообложению по разным ставкам (в том числе при применении прогрессивной шкалы налогообложения);

- часть дохода не облагается налогом (предусмотрены налоговые вычеты).

Очевидно, что при таких обстоятельствах эффективная налоговая ставка будет отличаться от той, которая установлена налоговым законодательством.

Государственные документы

Поскольку налоговая нагрузка занимает первое место среди критериев выбора «счастливчиков» для выездной налоговой проверки, документальное ее регламентирование относится прежде всего к документам, изданным ФНС. Отношения между плательщиками налогов и контролирующими органами регламентируют такие акты:

- Приказ федеральной налоговой службы Российской Федерации «Об утверждении Концепции системы планирования выездных налоговых проверок» от 30.05.2007 № ММ-3-06/333 и его приложение № 3 – информационные данные, ежегодно пополняющиеся и обновляющиеся;

- Письмо ФНС РФ «О работе комиссий налоговых органов по легализации налоговой базы» от 17.07.2013 № АС-4-2/12722 содержит формулу расчета налоговой нагрузки по различным видам налогов и особых налоговых режимов.

ОБРАТИТЕ ВНИМАНИЕ! Вся эта информация содержится и на официальном сайте ФНС

Что такое Эффективная ставка налога | Effective Tax Rate

Эффективная ставка налога

— англ. Effective Tax Rate

, является общим или средним налоговым бременем на доходы частного лица или компании, после того, как были уплачены все причитающиеся налоги. Налоговые ставки могут быть представлены разными способами, чтобы подчеркнуть различные аспекты действующей системы налогообложения, но эффективная ставка налога дает самую четкую картину совокупного налогового бремени налогоплательщика. Математически она рассчитывается как отношение общей суммы уплаченных налогов к величине совокупного дохода и обычно выражается в виде процента.

Знание точного значения эффективной ставки налога полезно по нескольким причинам. Главной из них является тот факт, что во многих странах наблюдается очень сложное и запутанное налоговое законодательство. Например, в некоторых странах помощь квалифицированного специалиста при заполнении налоговой декларации может быть необходима не только для компаний, но и для физических лиц. Законодательство может содержать огромный перечень расходов, налоговых вычетов и удержаний, налоговых кредитов и льгот, что даже для специалиста бывает достаточно трудно определить общий размер налоговых платежей.

Например, в странах, которые применяют так называемую систему прогрессивного налогообложения, расчет эффективной налоговой ставки может оказаться достаточно трудоемким процессом. Чтобы лучше разобраться в ситуации рассмотрим ее на простом примере.

Пример. В данной юрисдикции установлена система прогрессивного налогообложения, которая устанавливает четыре налоговые категории:

- до 5000 у.е. облагается налогом на доходы по ставке 5%;

- от 5000 до 15000 у.е. облагается налогом на доходы по ставке 10%;

- от 15000 до 50000 у.е. облагается налогом на доходы по ставке 25%;

- от 50000 у.е. облагается налогом на доходы по ставке 50%.

Рассчитаем эффективную ставку налога для налогоплательщика, который получил годовой доход в размере 95000 у.е. Размер обязательства по налогу на доходы составит:

- первая налоговая категория облагается налогом по ставке 5%, что составит 250 у.е. (5000*0,05);

- вторая налоговая категория облагается налогом по ставке 10%, что составит 1000 у.е. (10000*0,1);

- третья налоговая категория облагается налогом по ставке 25%, что составит 8750 у.е. (35000*0,25);

- четвертая налоговая категория облагается налогом по ставке 50%, что составит 22500 у.е. (45000*0,5).

Таким образом, размер обязательства по налогу на доходы составляет 32500 у.е. (250+1000+8750+22500), следовательно, эффективная ставка налога составит:

Помимо эффективной ставки налога, существует еще несколько ставок, знание которых также может быть полезным налогоплательщику. Например, предельная эффективная ставка налога является комбинацией предельной налоговой ставки и эффективной ставки налога, и используется для расчета общей налоговой ставки, которая применяется к самой высокой части дохода. Эффективная средняя ставка налога является другим еще одним показателем и может отличаться от эффективной налоговой ставки, если при ее расчете используется не величина налогооблагаемого дохода. Такое многообразие показателей является обоснованным, поскольку каждый из них подчеркивает определенный аспект, связанный с налоговым планированием.

Резерв по сомнительным долгам

Использование материалов «Финансовые инвестиции — образовательный центр» разрешается при условии гиперссылки на www.allfi.biz

Copyright 2010 — 2016. Все права защищены.

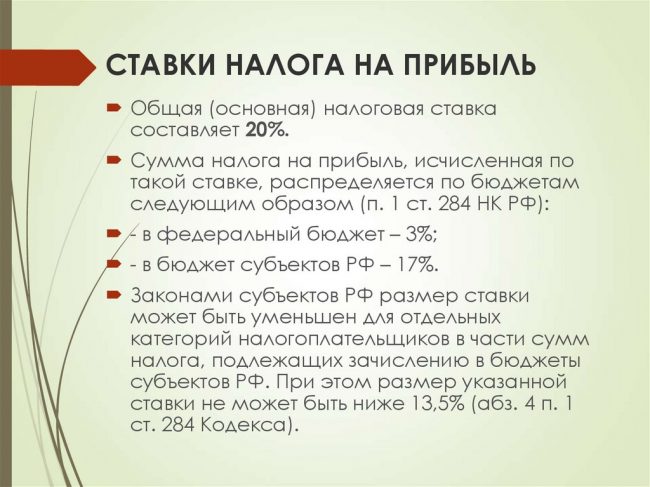

Общая ставка налога на прибыль организаций

В основном выражении ставка не претерпела изменений. В настоящее время этот показатель составляет 20%.

Применяется такой подход к делению этого налога:

- на федеральный уровень переводится три процента;

- остаток (17%) следует зачислить в региональную казну.

До 2017 года данное деление было представлено как 2 и 28 процентов. Некоторые субъекты имеют право на снижение рассматриваемой ставки. Это относится к мерам, которые введены на региональном уровне соответствующими законами.

Для примера, в 2020 году на территории столицы компании, которые специализируются на выпуске автотранспорта, оплачивают 12,5 процентов налога в казну региона.

Как рассчитать эффективную ставку налога на прибыль?

Эффективная ставка налога на прибыль зависит от множества различных факторов (изменения в налоговом законодательстве и других).

Как оптимизировать налог на прибыль узнайте в статье оптимизация налога на прибыль.

Все о льготах по налогу на прибыль для сельхозпроизводителей .

Но, тем не менее, рассчитать её самостоятельно можно без помощи специалиста, если проявить достаточное терпение.

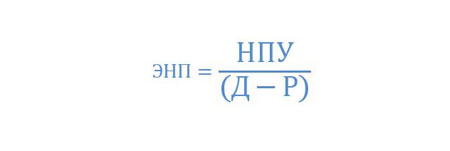

Расчет (формула)

Формула для расчета эффективной налоговой ставки предельно проста. Она представляет собой отношение суммарного количества налоговых сборов, начисленных за рассчитываемый период, к базе налоговой.

Сами налоговые ставки устанавливаются действующим в стране законодательством. Например, в Российской Федерации процентная ставка налога на полученную прибыль составляет 20%, а налог на добавочную стоимость равен 18%.

Формула для расчета выглядит следующим образом:

где ЭНП – эффективный налог на прибыль;НПУ – налог, уплаченный на прибыль;Д – суммарный доход;Р — суммарный расход.Суммарный доход и расход берутся согласно РСБУ – Российским стандартам бухгалтерского учета.

где ЭНП – эффективный налог на прибыль;НПУ – налог, уплаченный на прибыль;Д – суммарный доход;Р — суммарный расход.Суммарный доход и расход берутся согласно РСБУ – Российским стандартам бухгалтерского учета.

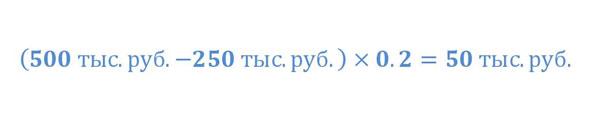

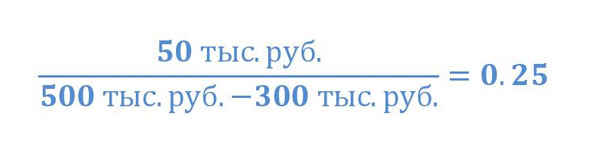

Пример №1

Существует компания, в которой суммарный доход по БУ (бухгалтерскому учету) и НУ (налоговому учету) в отчетный период составляет 500 тыс. рублей.

Расходы в бухгалтерском учете будут равны 300 тыс. рублей, расходы в налоговом учете – 250 тыс. рублей.

Налог на прибыль в данном случае высчитывается следующим образом:

Из общей суммы доходов в 500 тыс. рублей вычитаются расходы на различные налоги. Результат разницы умножается на 0.2 (или на 20%, если есть необходимость выразить результат в процентах). В итоге получается чистый налог на прибыль.

После того, как будет рассчитан налог на прибыль, можно осуществлять расчет эффективной налоговой ставки:

Полученное число – 0.25 – составляет 25%. Это означает, что эффективная налоговая ставка равна целым 25%.

Очень важно знать следующую особенность – чем больше неэффективности (в признании расходов) по налогу на прибыль, тем выше становится эффективная ставка

Пример №2

Некоторые сложности могут возникнуть при вычислении эффективной налоговой ставки на прибыль в случае, если используется система прогрессивного налогообложения.

Она применяется в основном за рубежом. Система прогрессивного налогообложения обычно имеет четыре налоговых категории.

Система прогрессивного налогообложения обычно имеет четыре налоговых категории.

Для решения конкретной задачи зададимся следующими условиями:

- на доход более 50000$ налагается налог, ставка которого составляет 50%;

- доход в промежутке от 15000$ до 50000$ облагается налогом в размере 25%;

- если сумма дохода находится в промежутке от 5000$ до 15000$, то налоговая ставка составит всего 10%;

- доходы менее 5000$ облагаются 5% налогом.

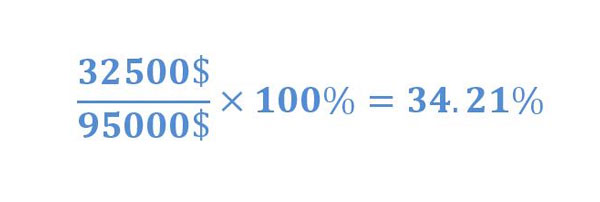

Допустим, налогооблагаемое физическое лицо получило суммарный доход неравными долями, в сумме он составляет 95000$.

Обязательства по налогу будут высчитываться с учетом условий прогрессивного налогообложения:

- налоговая категория под номером один облагается 50% налогом, таким образом: 45000$×0.5=22500%;

- вторая категория налогов вычисляется как 35000$×0.25=8750$ (налоговая ставка равна 25%);

- третья налоговая категория: 10000$×0.1=1000$ (налоговая ставка 10%);

- четвертая категория налогообложения: 5000$×0.05=250$ (налоговая ставка — 5%).

Полученные данные суммируются: 22500$+8750$+1000$+250$=32500$.

Используя упрощенную формулу для нахождения эффективной налоговой ставки, получим: Таким образом, при применении прогрессивной системы налогообложения, для суммарного дохода, составляющего 95 тыс. долларов, эффективная налоговая ставка составит 34.21%.

Таким образом, при применении прогрессивной системы налогообложения, для суммарного дохода, составляющего 95 тыс. долларов, эффективная налоговая ставка составит 34.21%.

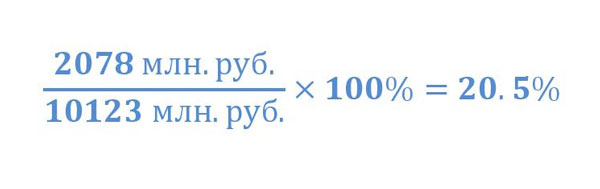

Пример №3

При расчете эффективной налоговой ставки возможно возникновение существенной разницы между полученными данными в результате расчетов и номинальной ставкой.

Расходы по налогу на прибыль:

| Операция | 2008 год | 2009 год |

| Расход текущий по ННП (налогу на прибыль) | 2105 млн. руб. | 1284 млн. руб. |

| Расходы по ННП | 2078 млн. руб. | 832 млн. руб. |

| Налоги (отложенные) | 27 млн. руб. | 452 млн. руб. |

Суммарная прибыль компании в 2009 году до налогообложения была 10123 млн. рублей.

Эффективная ставка налога на прибыль составила:

Таким образом, получаем, что фактически эффективная налоговая ставка составляет на 3.5% меньше, чем официальная — 24%.

Таким образом, получаем, что фактически эффективная налоговая ставка составляет на 3.5% меньше, чем официальная — 24%.

Это допустимо, так как в 2006 году Законодательное собрание РФ утвердило поправку, позволяющую снизить ставку налога до 20%, но количество рабочих мест в компании должно быть не менее, чем 10, а доход НУ составляет более 100 тыс. рублей.

Также снижение ставки налога предполагается для компаний, затраты (капитальные) которых превышают 20% от суммы дохода (налогооблагаемого).

Эффективная ставка

Эффективная ставка понимается как обозначение по отношениям кредитного значения за годовой период. Она отражает в себе не только проценты, которые установлены банковской организацией, но и иные разновидности трат, которые имеют взаимосвязь с получением и использованием денег по кредитам.

Процесс расчета позволяет гражданину установить, будет ли выгода от применяемой программе по кредиту или нет. Отражению подлежат начисленные проценты.

Сложностей в расчете не возникает. Использовать следует простую формулу, которая доступна не только сотрудникам отделения банка, но и любому человеку. В законодательстве не прописываются платежи, которые имеют отношение к рассматриваемому показателю.

По этой причине разные банковские организации применяют разные способы, позволяющие сократить ее значение. Делать это удастся за счет того, что в расчете не участвуют разные платежи, которые обязательны к применению.

Формула выражена так:

ЕП = К*ПС

где:

- ЕП – платеж, вносимый лицом ежемесячно;

- К – коэффициенты, назначенные по договорам аннуитетного типа;

- ПС – полная величина кредита.

Для определения указанного коэффициента используется другая формула:

К = МС * (1 +МС*КМ)/(1+МС) * П – 1

где:

- МС – размер ставки за 30 дней;

- КМ – сколько месяцев осталось до гашения задолженности;

- П – полное значение месяцев по займу.