Страховые взносы

Компенсацию расходов на наем жилья в сумме фактических и документально подтвержденных затрат не облагайте страховыми взносами (ч. 2 ст. 9 Закона от 24 июля 2009 г. № 212-ФЗ, п. 2 ст. 20.2 Закона от 24 июля 1998 г. № 125-ФЗ).

Предположим, у сотрудника нет документов о расходах на наем жилья во время командировки. В таком случае на компенсацию таких затрат нужно начислить страховые взносы на обязательное пенсионное (медицинское, социальное) страхование. Таковы требования части 1 статьи 7 и части 2 статьи 9 Закона от 24 июля 2009 г. № 212-ФЗ.

А вот со взносами на страхование от несчастных случаев и профзаболеваний другая ситуация. Компенсация документально не подтвержденных расходов на наем жилья во время командировок освобождается от обложения страховыми взносами в пределах норм, установленных в соответствии с законодательством России (п. 2 ст. 20.2 Закона от 24 июля 1998 г. № 125-ФЗ). Обязанность возместить сотруднику расходы на наем жилого помещения во время командировки установлена статьей 168 Трудового кодекса РФ. Согласно положениям этой статьи порядок и размеры возмещения расходов определяются коллективным договором или локальным нормативным актом (например, приказом о командировках). Следовательно, если сотрудник документально не подтвердил расходы на наем жилья, то такие расходы освобождаются от обложения страховыми взносами в пределах норм, установленных этими документами.

Пример отражения в бухучете и при налогообложении расходов на наем жилья во время командировки. Организация применяет общую систему налогообложения. Расходы документально не подтверждены

Менеджер ООО «Альфа» А.С. Кондратьев вернулся из командировки, в которой находился 3 дня (с 18 по 20 января).

Документов, подтверждающих расходы по найму жилья, Кондратьев не представил.

Приказом руководителя установлены нормы расходов по найму жилья во время командировок при отсутствии первичных документов. При командировках по России норма составляет 500 руб. в день.

21 января руководитель организации утвердил представленный Кондратьевым авансовый отчет.

В учете организации сделана запись:

Дебет 26 Кредит 71 – 1500 руб. (500 руб./дн. × 3 дн.) – списаны расходы на проживание, не подтвержденные документами.

Налогооблагаемую прибыль эта сумма не уменьшает. Поэтому бухгалтер организации сделал в учете запись:

Дебет 99 субсчет «Постоянные налоговые обязательства» Кредит 68 субсчет «Расчеты по налогу на прибыль» – 300 руб. (1500 руб. × 20%) – отражено постоянное налоговое обязательство с расходов на наем жилья, не уменьшающих налогооблагаемую прибыль.

Поскольку расходы по найму жилья компенсированы в пределах норм, установленных приказом руководителя, данные суммы не учитываются при расчете:

- взносов на обязательное пенсионное (социальное, медицинское) страхование;

- НДФЛ;

- взносов на страхование от несчастных случаев и профзаболеваний.

Порядок расчета других налогов зависит от того, какой налоговый режим применяет организация.

Варианты жилья

Справка! Крупные фирмы регулируют такие вопросы заранее, не вовлекая в процесс самого работника.

В этом случае принимающая сторона встречает и заселяет гостя в подготовленное жилье. Но это довольно редкое явление. Чаще все-таки жилье приходиться искать самому командированному работнику.

Какие варианты имеют место быть:

- Гостиница. Можно забронировать номер заранее

Не стоит переживать об уборке и прочем обустройстве. Но такой вариант не всегда обрадует работодателя ввиду своей высокой цены. Однако будет удобен для краткосрочной командировки, когда необходимо пробыть в городе считанные сутки.

- Хостел. Популярное явление в последние годы.

По сути это ночлежки, где в общей комнате есть койко-место. Возможно, такой вариант не испугает молодого сотрудника для пребывания на ночь-две. Но для серьезного делового человека, как и для серьезной фирмы, которую он представляет, такое жилье не подойдет.

- Посуточная аренда квартиры.

Наверное, самый удачный вариант, как в плане удобства, так и цены. Обойдется дешевле, чем номер в гостинице, а отсутствие горничных компенсирует наличие собственной кухни.

Что делать, если их нет?

Случиться может всякое, представим ситуацию, что у командированного специалиста не оказалось подтверждения о затратах на проживание. Не все еще потеряно.

Внимание! В ситуации, когда нет чека, нужно отстаивать свою позицию перед начальством, аргументируя это тем, что где-то человек все-таки жил, а организация жилье ему не предоставляла.

Возместить могут, но скорее всего, сумма будет отличаться от реальной. Если работник и дальше планирует трудиться в этой, то лучше согласиться на то, что дают, а в следующий раз так не ошибаться.

Если же сумма серьезная, а работать далее в этой организации человек не собирается, то в принципе можно обратиться в суд, предоставив данные по средним расценкам на аренду жилья этого города от специализированных агентств. Но здесь нет никакой гарантии на положительный результат, так как суд требует подтверждений и доказательств, которых как раз и нет.

ОСНО и ЕНВД

Если расходы на наем жилья понес сотрудник, который одновременно занят в деятельности организации на общей системе налогообложения и в деятельности организации, облагаемой ЕНВД, то сумму расходов нужно распределить (п. 9 ст. 274, п. 7 ст. 346.26 НК РФ).

Расходы по найму жилья, которые оплачены сотрудником, занятым в одном виде деятельности, распределять не нужно.

Сумму НДС, выделенную в счете (счете-фактуре) гостиницы, распределите по методике, установленной в пункте 4 статьи 170 Налогового кодекса РФ. Подробнее об этом см. Как принять к вычету входной НДС при раздельном учете облагаемых и необлагаемых операций.

Пример распределения расходов по найму жилья командированного сотрудника. Организация применяет общую систему налогообложения и платит ЕНВД

ООО «Торговая фирма «Гермес»» продает товары оптом и в розницу. По оптовым операциям организация применяет общую систему налогообложения. В городе, где работает «Гермес», розничная торговля переведена на ЕНВД.

В учетной политике организации сказано, что общехозяйственные расходы распределяются пропорционально доходам за каждый месяц отчетного (налогового) периода.

В феврале генеральный директор организации А.В. Львов находился в служебной командировке. Цель командировки – заключение договора поставки товаров, предназначенных для продажи оптом и в розницу.

Авансовый отчет был утвержден 16 февраля.

Вместе с авансовым отчетом Львов передал в бухгалтерию все документы, которые подтверждают его расходы. В их состав входит счет гостиницы на сумму 8850 руб. В счете выделена сумма НДС по ставке 18 процентов – 1350 руб.

За февраль доходы организации составили 24 500 000 руб. (без учета НДС):

- по оптовой торговле – 18 000 000 руб.;

- по розничной торговле – 6 500 000 руб.

Других доходов у организации не было.

Чтобы распределить расходы и НДС между двумя видами деятельности, бухгалтер «Гермеса» сопоставил доходы по оптовой торговле за февраль с общим объемом доходов за феврале.

Доля доходов от оптовой торговли в общем объеме доходов за февраль составляет: 18 000 000 руб. : (18 000 000 руб. + 6 500 000 руб.) = 0,735.

При расчете налога на прибыль в феврале бухгалтер «Альфы» учел расходы на наем жилья в сумме: (8850 руб. – 1350 руб.) × 0,735 = 5513 руб.

Эту сумму бухгалтер учел при расчете налога на прибыль за январь–февраль.

Доля расходов по найму жилья, которую нужно отнести к деятельности организации, облагаемой ЕНВД, равна: (8850 руб. – 1350 руб. – 5513 руб.) = 1987 руб.

Сумму НДС, которую можно принять к вычету, бухгалтер «Гермеса» сможет определить по итогам I квартала.

Расходы по найму жилого помещения подтверждены документально. НДФЛ, взносы на обязательное пенсионное (социальное, медицинское) страхование и взносы на страхование от несчастных случаев и профзаболеваний с суммы компенсации не начисляются.

02 Документы, выдаваемые администрацией гостиницы

При проживании в гостинице в качестве доказательства произведенных выплат необходимо будет представить определенные документы. Отчет – это основа для ведения многих направлений в делопроизводстве. Такая бумага о командировочных расходах – основание для начисления компенсационных средств.

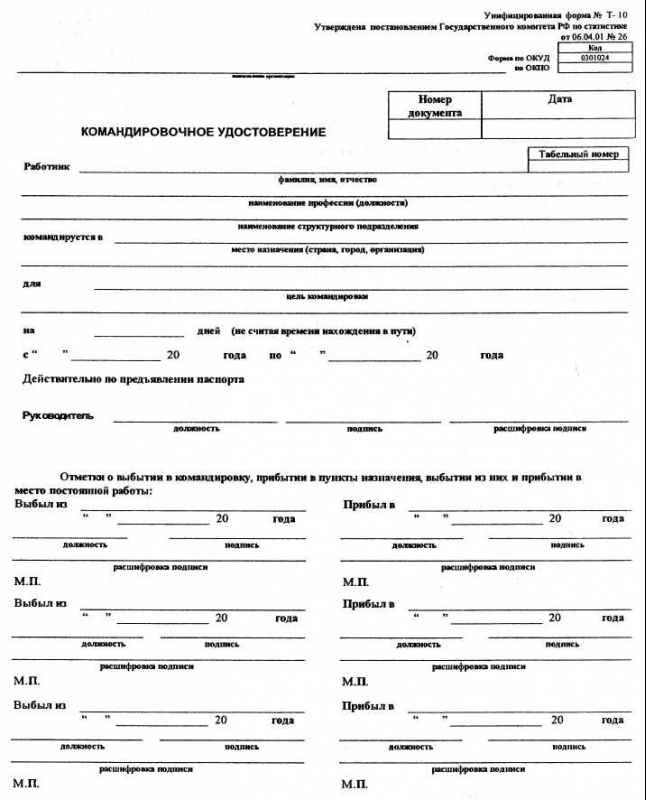

Выезжая за пределы города в связи со служебной надобностью и по поручению руководителя, работник заранее обязан позаботиться о том, чтобы по возвращении все свои расходы можно было подтвердить документально. Изначально у командировочного сотрудника должно присутствовать в наличие специальное удостоверение:

Как только служебная поездка будет окончена, и работник вернется на постоянное место работы, ему необходимо заполнить авансовый отчет:

При оправданных перерасходах сотруднику будет выдана компенсация.