Декларация для ИП – куда и когда подавать

Перед тем, как приступать непосредственно к заполнению формы, нужно выяснить, сроки и все возможные пути подачи отчетности. Поскольку в этих вопросах есть некоторые нюансы, следует их внимательно рассмотреть.

Когда нужно подавать декларацию на упрощенке за 2020 год

Первый вопрос, который интересует налогоплательщиков: когда сдавать декларацию по УСН за 2020 для ИП. В налоговую декларацию вносятся данные состоянием на 01.01, но срок сдачи документа установлен законодательством до 30.04 следующего за отчетным года. Это значит, что отчитаться за 2020 год нужно успеть до 30.04.2021.

Что будет, если не успеть вовремя

Соблюдать сроки подачи декларации по упрощенке нужно обязательно, поскольку за опоздание предусмотрена система штрафов. Штрафные санкции зависят от сознательности налогоплательщика, а именно, внес ли он все платежи:

- если налогоплательщик просрочил декларацию, но налог предварительно оплатил, сумма штрафа составит 1000 руб.;

- если сумма налога не была внесена, будет работать такая формула начисления штрафов: помимо самого налога, согласно декларации, за каждый просроченный месяц нужно будет доплатить по 5% от суммы, но не меньше 1000 р. и не больше 30% в общей сложности.

Куда обращаться индивидуальному предпринимателю для сдачи отчетности

Подать декларацию и необходимые документы-приложения можно тремя путями:

- почтой;

- занести инспектору;

- онлайн.

Если планируется отправка документов по почте, делать это нужно ценным письмом с полным описанием вложения. Это снижает риск возникновения недоразумений по вине почтовой службы.

Второй вариант – занести лично в ИФНС. Главная сложность в этом случае – возможные очереди. График работы службы можно уточнить на сайте ФНС. Обязательно подготовить 2 копии декларации.

Самый простой и быстрый способ отчитаться за 2020 год по УСН для ИП – сделать это удаленно через интернет. Налоговая предоставляет свой специализированный рабочий сервис, который упрощает онлайн-подачу декларации. Для заполнения нужно оформить ЭЦП (цифровую подпись).

https://youtube.com/watch?v=BqhZusFQmWE

Перечисление страховых выплат за 2018 год

Рассмотрим особенности перечисления страховых выплат за предыдущий год.

- Бизнесмен обязан перечислить все необходимые суммы страховых выплат за 2018 до 31 декабря данного года. Законодательство допускает два варианта оплаты выплат: единовременно одной суммой либо равномерными частями в течение 2018 (к примеру, каждый месяц, квартал или полугодие). Следует отметить, что ежемесячное перечисление выплат не только делает нагрузку на бюджет посильной, но и предоставляет возможность своевременно уменьшить на данную сумму оплачиваемые налоги, не отправляя в будущем заявления о возврате излишне уплаченных сумм.

- Если сумма доходов бизнесмена за 2018 год больше 300 000 рублей, то до 1 июля 2019 года ему потребуется оплатить страховые выплаты, исчисленные с данных сумм. Подобный платеж позволит уменьшить размер авансовых налоговых платежей 2019 года.

К примеру, при оплате подобных выплат в апреле 2019 года бизнесмен уменьшит сумму налога за первое полугодие 2019 года по сроку уплаты 25.07.2019.

Определение страховых выплат на ОМС

Размер выплат на ОМС за 2018 год равен 5 840 рублям (за текущий год придется заплатить 6 884 рублей, за 2020 – 8 426).

Если бизнесмен зарегистрировался не строго с начала 2018 года, а позже, то пересчет фиксированных страховых выплат осуществляется согласно длительности его работы.

Например, бизнесмен зарегистрировал свою деятельность 5 июня 2018 года. В результате в Пенсионный Фонд ему потребуется заплатить 15 189,64 рублей, в ФФОМС – 3 341,78 рублей, итого – 18 531,42 рубль к оплате, при условии, что сумма доходов за 2018 не превысила 300 000 рублей.

Внимание! Оплатить фиксированные страховые выплаты необходимо даже в том случае, если бизнесмен не ведет никакой деятельности или она привела к убыткам

Расчет страховых взносов за 2018 год при сумме годового дохода — 400 000 рублей

| Страховые взносы | Сумма | КБК |

| Страховые взносы на ОПС в фиксированном размере | 26 545,00 | 182 1 02 02140 06 1110 160 |

| Страховые взносы на ОПС с доходов, превышающих 300 000 рублей | 1 000,00 | 182 1 02 02140 06 1110 160 |

| Страховые взносы на ОПС, итого | 27 545,00 | 182 1 02 02140 06 1110 160 |

| Страховые взносы на ОМС | 5 840,00 | 182 1 02 02103 08 1013 160 |

| Итого | 33 385,00 |

На текущий момент в интернете есть много калькуляторов, которые позволяют меньше чем за минуту высчитать все необходимые платежи – взносы, налоги и т. д. Помимо этого, автоматический расчет нередко внедрен в пакеты услуг по расчетным счетам ИП, которые предлагают оформить банки.

Таким образом, рекомендуется обращаться к специализированным программам и сервисам, которые быстро рассчитают размер необходимых платежей за 2018, 2019 или 2020 годы, учитывая все изменения, происходящие в текущем отечественном законодательстве.

Пример заполнения УСН Доходы за 2019 год

Перед заполнением декларации подготовьте данные о полученных доходах, а также взносах, перечисленных в отчетном году. Большинство ИП на УСН платят взносы частями, каждый квартал. Покажем это на примере.

ИП Серов Александр Петрович оказывает услуги по ремонту компьютеров в г. Краснодаре. За 2019 год он заработал 980 000 рублей, а взносы заплатил только в фиксированном размере, т.е. 36 238 рублей. Дополнительный взнос с превышения дохода в 300 000 рублей предприниматель перечислит уже в 2020 году, поэтому в декларации он не отражается.

| Период | Доходы | Взносы |

|---|---|---|

| Первый квартал | 240 000 | 10 000 |

| Второй квартал | 320 000 | 12 000 |

| Третий квартал | 280 000 | 10 000 |

| Четвертый квартал | 140 000 | 4 238 |

Примечание: по правилам заполнения в декларации УСН и доходы, и взносы отражаются нарастающим итогом с начала года.

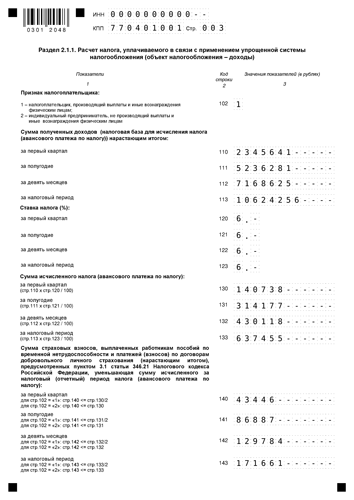

Чтобы корректно заполнить декларацию, надо начать с раздела 2.1.1. Здесь в нарастающем порядке отражаются следующие данные:

- строки 110-113 – доходы за каждый отчетный период;

- строки 130-132 — суммы начисленных авансовых платежей;

- строка 133 – налог за год;

- строки 140-143 – суммы взносов, перечисленных в каждом отчетном периоде.

Строки 120-123 предназначены для указания налоговой ставки, которую применял ИП. Обычно это 6%, но если предприниматель работал в рамках налоговых каникул, то надо указывать 0%.

Кроме того, надо отметить, были ли у ИП работники. Если нет, как в нашем примере, то в поле 102 вписывают значение «2». От этого зависит, на сколько можно уменьшать налог на сумму уплаченных взносов. При отсутствии работников ограничение в 50% не применяется.

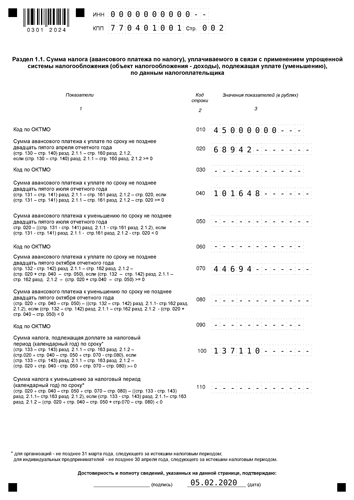

Следующий раздел – 1.1. Информации здесь минимум: ОКТМО налогоплательщика и налоговые платежи, которые надо было уплатить по итогам каждого отчетного периода, за минусом перечисленных взносов.

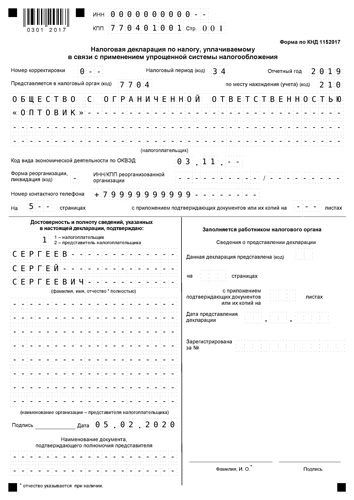

Заполнение титульной страницы тоже не составит особого труда. Укажите ИНН предпринимателя, ФИО, основной код ОКЭВД, номер телефона для связи и дату подачи декларации. Останется только подписать готовую декларацию.

Есть такая обязанность

В России огромное количество обществ с ограниченной ответственностью и предпринимателей ведёт деятельность на упрощённом налоговом спецрежиме. Но иногда случается, что деятельность долго не велась и/или доходов в 2018 году вообще не было.

Сразу отметим, что отсутствие у ООО и ИП на упрощёнке деятельности в 2018 году не освобождает в 2019 году от обязанности сдать в ИФНС отчётность по итогам указанного налогового периода.

Важный нюанс: если денежные средства по счетам упрощенца в банках или через кассу всё же проходили, то отделаться нулевой декларацией УСН не получится. Нужно сдавать обычный отчёт с расчётными показателями.

Нужно ли учитывать «входной» НДС и НДФЛ при УСН 15%?

ООО на УСН НДС в бюджет не уплачивают. Однако, необходимо учитывать тот НДС, который предъявляют поставщики. В составе расходов допускается учет «входного» НДС:

- по основным средствам и НМА, равными долями, если они оплачены и используются в предпринимательской деятельности (п. 3 ст. 346.16, пп.4 п.2 ст.346.17 НК РФ);

- по товарам — по мере их реализации (письмо Минфина № 03-11-09/6275 от 17.02.2014 г.);

- по приобретенным товарам, работам, услугам, подлежащим включению в расходы — при их оплате поставщику (пп.8 п.1 ст.346.16 НК РФ).

НК РФ выделяет НДС в качестве самостоятельного расхода «упрощенца», поэтому в КУДиР он также отражается отдельной строкой с указанием реквизитов первичного документа.

За ООО на УСН 15% сохраняются обязанности налогового агента по НДФЛ. НДФЛ за наемных сотрудников уплачивается в полном объеме. Также уплачиваются страховые взносы. Сумму уплаченных взносов следует включить в состав расходов для уменьшения налогооблагаемой базы.

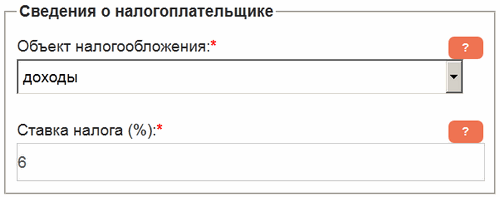

Образец заполнения декларации по УСН с объектом налогообложения «доходы»

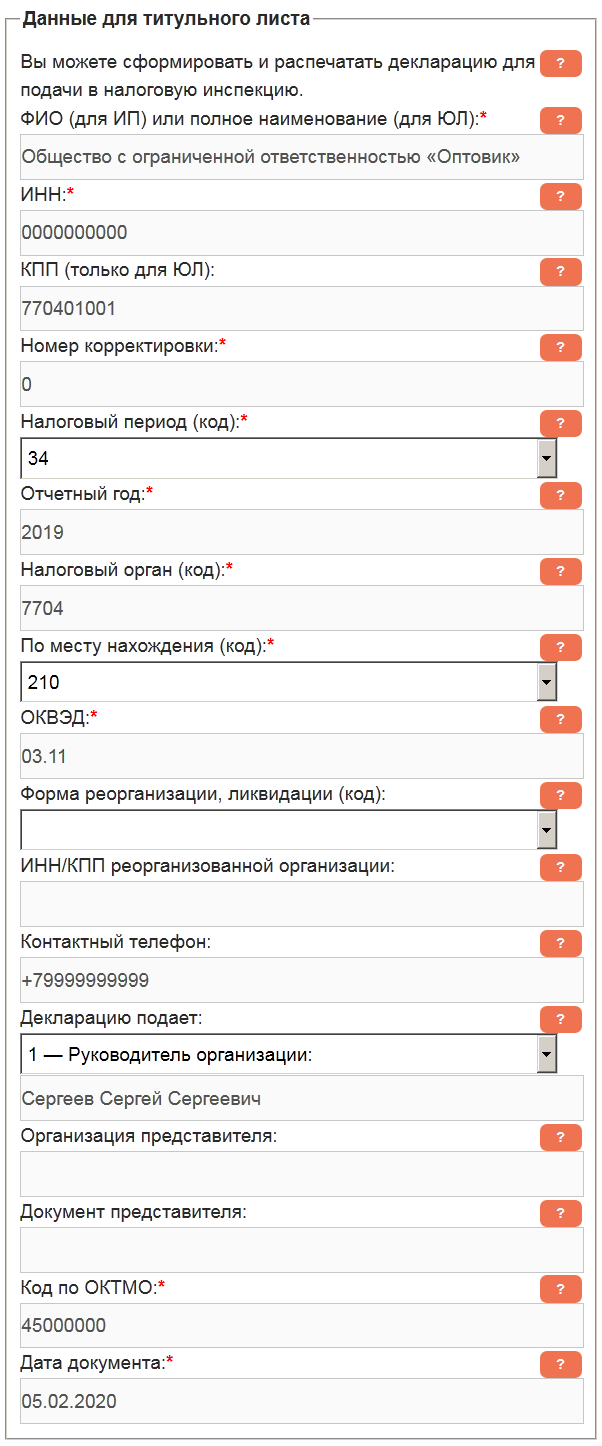

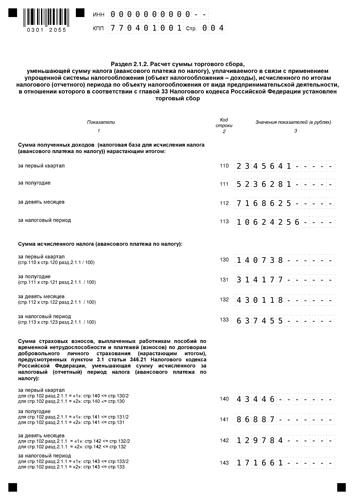

Так, как подробный расчет для индивидуальных предпринимателей мы уже рассматривали, приведем пример для организации, используя для этого данные гипотетического Общества с ограниченной ответственностью «Оптовик».

Указываем в форме «Сведения о налогоплательщике» сервиса, расположенного в левой колонке сайта, объект «Доходы» и ставку налога – 6%. В некоторых регионах эта ставка ниже, кроме того, в случае налоговых каникул ставится ставка «0» процентов, поэтому будьте внимательны.

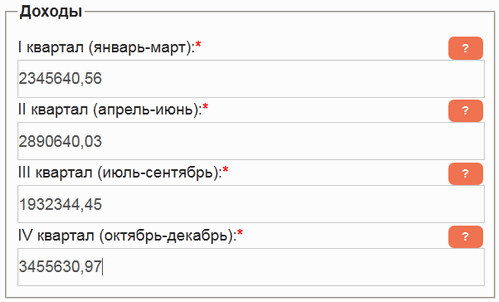

В следующем блоке указываем полученные доходы поквартально. И хоть в декларации необходимо округлять суммы до полных рублей, поля можно заполнить дробными значениями, — сервис, в процессе расчета, округлит полученный результат. В качестве дробного разделителя можно использовать как точку, так и запятую.

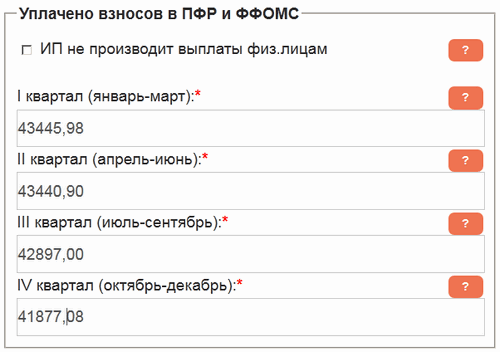

В блоке «Уплачено взносов в ПФР и ФФОМС» данные также вносим поквартально, суммируя их. Например, в первом квартале 2019 года ООО «Оптовик» в ПФР перечислило 35610.00 руб., а в ФФОМС – 7835.98. В поле первого квартала записываем сумму этих чисел – 43445.98 руб.

Галочка «ИП не производит выплаты физ.лицам», в случае заполнения формы данными юридического лица, на расчеты не влияет.

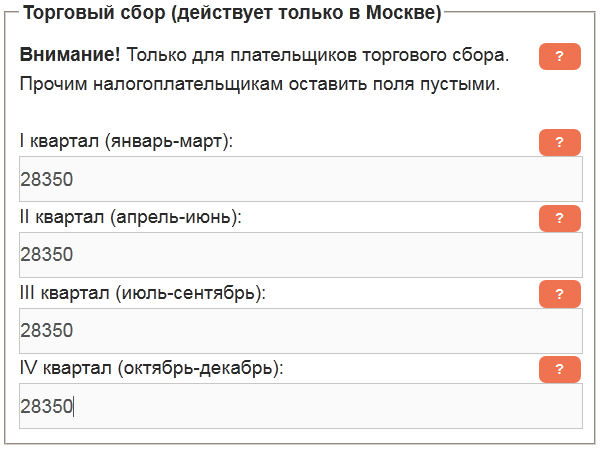

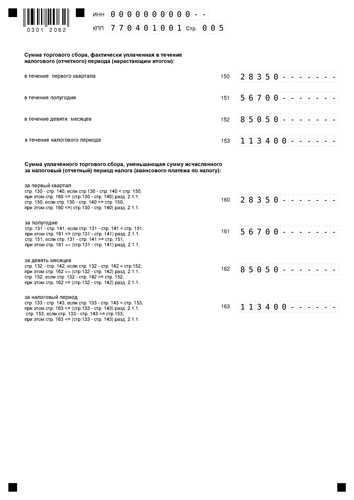

Организация, взятая нами в качестве примера, работает в Москве и является плательщиком торгового сбора, уплачивая каждый квартал 28350 руб. Вносим эти суммы в поля следующей формы. ЮЛ, не являющиеся плательщиками этого сбора, должны оставить данные поля пустыми.

Для выяснения сумм налога можно уже нажимать кнопку «Рассчитать», данные вычисления будут представлены в текстовом виде. Но нам нужно получить заполненную декларацию, поэтому ставим галочку «Сформировать документ для печати». Далее, в появившемся блоке «Данные для титульного листа» необходимо заполнить обязательные поля, отмеченные оранжевой звездочкой.

После нажатия кнопки «Рассчитать» кликаем по появившейся ссылке и заполненный документ откроется в новой вкладке браузера. На нем присутствует слово «Образец», в остальном же он соответствует «Порядку заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения» приведенному в Приказе ФНС России от 26.02.2016 № ММВ-7-3/99@. Если же нажать кнопку «Убрать водяные знаки» и оплатить 99 руб., то во вновь формируемых документах этого слова не будет.

Ниже представлены страницы декларации, сформированные сервисом на основании данных, приведенных выше. Также пример декларации по УСН с объектом «доходы» за 2019 год можно скачать в формате PDF.

Автор статьи Буренин Виктор

Автор цикла статей, посвященных оптимизации налогообложения и сдаче налоговой отчетности при УСН, администратор и консультант сайта deklaraciya-usn.ru по указанным проблемам.

Предприниматель с 2004

Нулевая или единая упрощенная

ИП и компаниями, не осуществлявшими деятельности и не получавшими дохода в 2019 году, может быть сдана одна из двух деклараций:

- Нулевая декларация по УСН за 2019 год. Единственным отличием обычной декларации с показателями от нулевой является то, что во всех строках проставляются нули. Заполняются только строки с ОКТМО, ставкой по налогу и Титульный лист. В остальном ничего не меняется: ни форма отчетности, ни срок и способы ее сдачи.

- Единая упрощенная декларация. Единая упрощенная налоговая декларация (нулевая), образец заполнения которой мы рассмотрим ниже, состоит из 1 листа. Заполняется она по желанию ИП или организацией и является альтернативой нулевой отчетности по УСН. Она существенно отличается от обычной декларации по упрощенке как по форме, так и по срокам ее сдачи в ИФНС. Ниже мы подробнее рассмотрим ситуации, при которых упрощенцы могут сдать ЕУД.

Необходимые действия по итогам 2018

Предпринимателю потребуется выполнить следующие действия.

- Проверить, не превышает ли полученный им размер доходов за 2018 год установленный законодательством «лимит». При повышении потребуется оплатить НДФЛ 13%, НДС и имущественный налог. Если же по результатам отчетного периода станет ясно, что бизнесмен заработал больше 150 млн рублей, то использовать ИП на УСН он больше не имеет права – ему придется переходить на другой режим.

- Проверить, правильно и в срок ли бизнесмен перечислил в государственные фонды установленные законодательством страховые выплаты. Если бизнесмен не осуществил выплаты в точно определенный срок, это приведет к начислению пеней. Снизить сумму налога на страховые выплаты удастся только при фактически оплаченных выплатах.

Например, если бизнесмен перечислил необходимую сумму выплат в первом квартале, то в этот же период он может снизить сумму налога – и так в течение последующих кварталов.

- Проверить, не установлена ли на его работу сниженная налоговая ставка, нет ли избавления от налогообложения для выбранной им рабаты.

- Проверить, прописаны ли в налоговой карте перечисленные им суммы авансов и выплат в течение 2018 года. При обнаружении переплаты за 2018 год ее допускается вернуть либо уменьшить на его размер текущий платеж. Чтобы передать заявление на возвращение переплаты, потребуется зайти на веб-сайт ФНС nalog.ru и воспользоваться соответствующей опцией в Личном кабинете.

Также ИП рекомендуется определиться с тем, действительно ли выбранная им система налогообложения оптимальна. Если ответ отрицательный, необходимо подать заявление на другую систему.

В стандартном режиме установлены 2 вида ставок:

- для налогового режима «Доходы» это 6%;

- для «Доходы минус расходы» – 15%.

Необходимо принимать в учет и особенности налогообложения, действующие в регионах.

К примеру, для новых бизнесменов Свердловской области определена нулевая налоговая ставка, если они занимаются определенными видами деятельности. Данный перечень включает в себя изготовление одежды, продуктов питания, металлических вещей (за исключением оборудования и машин), предметов мебели и другие виды деятельности.

Полный перечень особенностей налогообложения в конкретных регионах выложен на веб-сайте ФНС nalog.ru.

Составление декларации, оплата налогов по итогам 2018 года

Размер налога высчитывается согласно КУДиР – в данную книгу бизнесмен в течение 2018 года вносит сведения о полученных доходах и перечисленных страховых выплатах.

Приказ Минфина РФ от 22.10.2012 N 135н установил Форму Книги, и пример ее заполнения представлен ниже

| № п/п | Дата и № первичной документации | Содержание операции | Доходы, которые берутся в учет при высчитывании налогооблагаемой базы |

Траты, которые берутся в учет при высчитывании налогооблагаемой базы |

| 2 | 3 | 4 | 5 | |

| 15.02.2018 № 3 | Аванс по соглашению от 15.02.2018 № 11 | 40 000,00 | ||

| 26.04.2018 № 4 | Аванс по соглашению от 26.04.2018 № 12 | 50 000,00 | ||

| 21.05.2018 № 5 | Аванс по соглашению от 21.05.2018 № 13 | 15 000,00 | ||

| Конечная сумма за I квартал | 105 000,00 |

Доходы признаются официально полученными на дату их перечисления на расчетный счет бизнесмена – это правило установлено для упрощения расчета налогов. Если было произведено возвращение прежде полученных авансов, то его сумма прописывается в КУДиР с пометкой «-» в периоде осуществления возврата. Авансовые возвраты снижают налогооблагаемую базу.

Если авансовая предоплата по соглашению возвращается клиенту в налоговом периоде, когда бизнесмен не получал никакой прибыли, то снизить налогооблагаемую базу на авансовую сумму не получится. По результатам 2018 недопустимо, чтобы сумма доходов была меньше нуля при отражении транзакций по возврату авансов.

Также существуют зачисления, включение которых в облагаемые доходы не проводится:

- финансовые средства по кредитованию либо займу, включая деньги, которые были получены ради погашения данных задолженностей;

- дивиденды, облигации и иные доходы, для обложения которых используются совершенно другие ставки налогов;

- доходы, которые облагаются по ЕНВД, НДФЛ и иным налоговым системам;

- «недоходные» средства: возврат бракованной продукции, некорректно зачисленные банковским учреждением или контрагентом деньги.

В декларации прописываются суммы полученных доходов с указанием периодов, суммы перечисленных страховых выплат в 2018 году. Упрощенцы заполняют титульник декларации, а также разделы 1.1. и 2.1.1.

В КУДиР указываются сведения, которые нужны для заполнения декларации.