Бухгалтерский учет расчетов с бюджетом

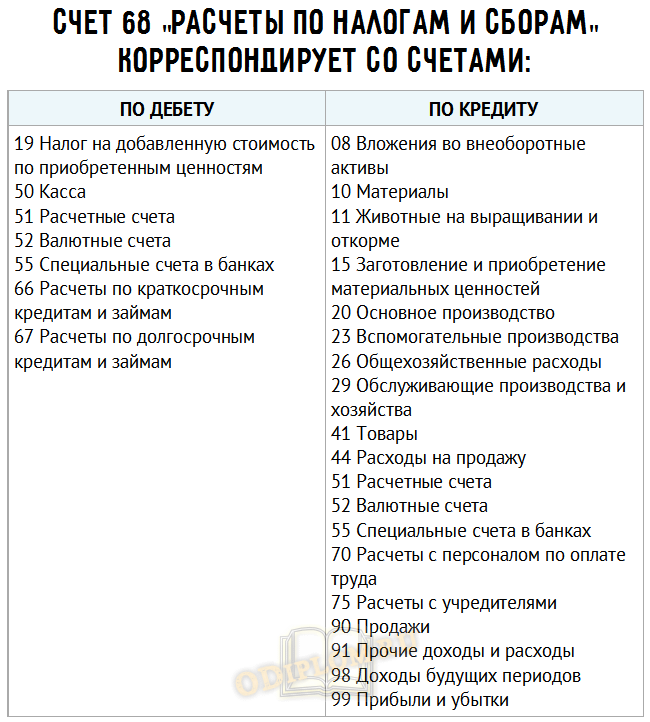

Счет 68 «Расчеты по налогам и сборам» в организациях используется для учета информации по уплачиваемым налогам. На счете 68 «Расчеты по налогам и сборам» обобщается информация о расчетах с бюджетами по налогам и сборам, уплачиваемым непосредственно организацией.

Порядок исчисления и уплаты налогов и сборов регулируется законодательными и другими нормативными актами.

Аналитический учет на счете 68 «Расчеты по налогам и сборам» ведется по видам налогов.

Счет 68 кредитуется на суммы налога на прибыль в корреспонденции со счетом 99 «Прибыли и убытки».

Начисление налогов и сборов, которые должны быть уплачены бюджет в соответствии с налоговыми декларациями или расчетами предприятия, отражается по кредиту соответствующих субсчетов счета 68 и может производиться за счет:

- расходов на производство и продажу;

- финансовых результатов деятельности предприятия;

- доходов, выплачиваемых физическим и юридическим лицам.

В первом случае, в учете производится следующая запись:

Д 20, 23, 25, 26, 29, 44 К 68.

Во втором случае, в учете делается запись следующего вида:

Д 91 К 68.

Налог на прибыль организаций, причитающийся к уплате в бюджет, отражается в бухгалтерском учете записью:

Д 99 К 68.

В третьем случае, налоги отражаются по дебету счетов учета расчетов. Например, удержание НДФЛ отражается в учете:

Д 70 К 68.

Начисленная сумма штрафных санкций за несвоевременную или неполную уплату налогов и сборов отражается:

Д 99 К 68.

Фактическое перечисление в бюджет налогов и сборов в учете отражается записью:

Д 68 К 51.

По дебету счета 68 отражаются суммы, уплаченные в бюджет, а также суммы налога на добавленную стоимость, списанные со счета 19 «Налог на добавленную стоимость по приобретенным ценностям».

Аналитический учет по счету 68 «Расчеты по налогам и сборам» ведется по видам налогов.

Предприятие платит налоги в безналичном порядке со своего расчетного счета. Для этого бухгалтер общества подает в банк платежное поручение на уплату налога.

Иногда у предприятия возникает ситуация по переплате налогов. Переплата может возникнуть, если по итогам налогового периода сумма авансовых платежей по налогу превысит сумму, рассчитанную в налоговой декларации. Кроме того, можно переплатить налог, если бухгалтер ошибся, рассчитывая сумму налога или заполняя платежное поручение.

Если произошла ошибка в расчете налога, главный бухгалтер подает в налоговую инспекцию дополнительную декларацию по этому налогу. В ней указывается излишне уплаченная в бюджет сумма.

Если у общества есть долги перед бюджетом (внебюджетным фондом), куда переплатили налог, вернуть можно только сумму, оставшуюся после зачета переплаты в счет погашения долгов.

Для того чтобы зачесть или вернуть налог, в налоговую инспекцию подается заявление в свободной форме.

Заявление можно подать не позднее трех лет со дня переплаты.

В течение пяти дней с момента получения заявления налоговая инспекция должна принять решение о зачете. Проинформировать же организацию о произведенном зачете налоговики обязаны не позднее двух недель после получения заявления.

Возврата налога придется ждать дольше – налоговой инспекции дан на это месяц с момента получения заявления. Причем месяц – это срок, не позднее которого деньги должны оказаться на счете организации.

Порядок учета расчетов по налогу на прибыль

Рассмотрим более подробно порядок расчета и учет налога на прибыль в организациях.

Налог на прибыль организаций установлен главой 25 Налогового кодекса.

Налогом облагают прибыль, полученную фирмой. Прибыль – это разница между доходами и расходами организации.

Предприятие определяет сумму налога на прибыль самостоятельно нарастающим итогом с начала года. Для этого необходимо умножить налогооблагаемую прибыль на ставку налога.

Ставка налога на прибыль организаций – 20%:

- часть налога, исчисленная по ставке в размере 2%, зачисляется в федеральный бюджет;

- часть налога, исчисленная по ставке в размере 18%, зачисляется в бюджеты субъектов РФ.

Сумма налогооблагаемой прибыли определяется как разница между полученными доходами и произведенными расходами

Доходы от реализации в организации считаются полученными в том периоде, когда они имели место, независимо от того, когда общество получит деньги или иное имущество в счет оплаты.

Предприятие уплачивает в бюджет авансовые платежи по налогу на прибыль ежемесячно.

Есть два способа уплаты ежемесячных авансовых платежей:

- исходя из суммы налога за прошлый квартал;

- исходя из фактической прибыли за месяц.

Использовать выбранный метод расчета авансовых платежей фирма должна в течение всего года.

Если предприятие использует второй способ и рассчитывает сумму авансовых платежей исходя из фактической прибыли, полученной за прошедший месяц. Авансовый платеж за прошедший месяц нужно заплатить до 28-го числа текущего месяца.

По окончании года предприятие рассчитывает сумму налога на прибыль, которая подлежит уплате, исходя из фактически полученной прибыли. При этом разница между суммой налога, рассчитанной по итогам года, и суммой уплаченных в течение года авансовых платежей перечисляется в бюджет до 28 марта.

Расчет производится следующим образом:

- размер прибыли, подлежащей налогообложению: 420 тыс. руб.

- налоговая ставка: 20%

- налог на прибыль составит: 420 * 20% / 100% = 84 тыс. руб.

Если же сумма уплаченных авансовых платежей окажется больше суммы налога, который надо уплатить по итогам года, то можно подать заявление в налоговую инспекцию с просьбой зачесть сумму переплаты в счет предстоящих платежей или вернуть ее.

Оформляется следующей записью:

Д 99 К 68 Начислен налог на прибыль

Д 68 К 51 Уплачены авансовые платежи по налогу на прибыль.

Д 68 К 51 Уплачен налог на прибыль.

Предприятие сдает декларацию по налогу на прибыль не позднее 28-го числа месяца, следующего за отчетным периодом.

Счета и проводки

Для ведения учета расчетов с внебюджетными фондами предназначен счет 69. Для разделения страховых взносов по видам вводятся субсчета:

- для расчетов в рамках социального страхования используется субсчет 69.1;

- для взносов в системе обязательного или добровольного пенсионного страхования внедрен счет 69.2;

- 69.3 отражает состояние расчетов с ФОМС;

- через субсчет 69.11 раскрываются расчеты по взносам на травматизм и страхованию от несчастных случаев (процентная ставка для работодателей устанавливается с привязкой к присвоенного им классу риска).

К СВЕДЕНИЮ! Операции по начислению всех видов страховых взносов показываются кредитовыми оборотами по счету 69. Погашение обязательств работодателя производится дебетованием субсчетов 69 счета.

Типовые корреспонденции в сфере расчетов с фондами:

- Д20 (25 или 26) – К69 – в производственной организации на доходы рабочего персонала начислены взносы;

- Д44 – К69 – взносы начислены торговой организацией;

- Д08 – К69 – величиной страховых взносов корректируется стоимость строящегося актива (зарплата задействованного персонала и страховые взносы с нее причисляются к общему размеру себестоимости объекта);

- Д69 – К51 – произведено перечисление средств с расчетного счета в погашение обязательств по страховым взносам;

- Д91 – К69/Пеня – отражено начисление пени по страховым взносам;

- Д69/Пеня – К51 – начисленная пеня за просрочку платежа по страховым взносам была погашена с банковского счета субъекта предпринимательства;

- Д69 – К70 – отражена сумма пособия, подлежащего возмещению из ресурсов ФСС (начисление части больничного, которая подлежит оплате фондом соцстраха).