Особенности реализации ТМЦ на сторону

Продажа ТМЦ в компании производится по ценам реализации, согласованным обеими сторонами сделки и означенным в заключенном договоре. На основе договоренностей составляются счет-фактура (если продавец является плательщиком НДС) и накладная формы М-15 на отпуск ТМЦ на сторону. В ней указываются сведения о продавце и покупателе, продаваемых материалах, их количестве, цене, стоимости. Если доставку ТМЦ осуществляет продавец, то оформляется еще один документ – товарно-транспортная накладная.

Доходы от продажи ТМЦ считаются доходами от внереализационной деятельности, поскольку материалы и сырье – это промежуточные активы для компании, не представляющие сами по себе объекты продажи. Поэтому для обобщения данных по продажам сырья и материалов используют счет прочих доходов и расходов . Списание ТМЦ производится со счета учета материалов по ценам себестоимости в соответствии с принятой политикой их определения в компании (по себестоимости каждой единицы, средней себестоимости или методу ФИФО).

Реализация услуг в 1С 8.3: пошаговая инструкция

Реализация услуг

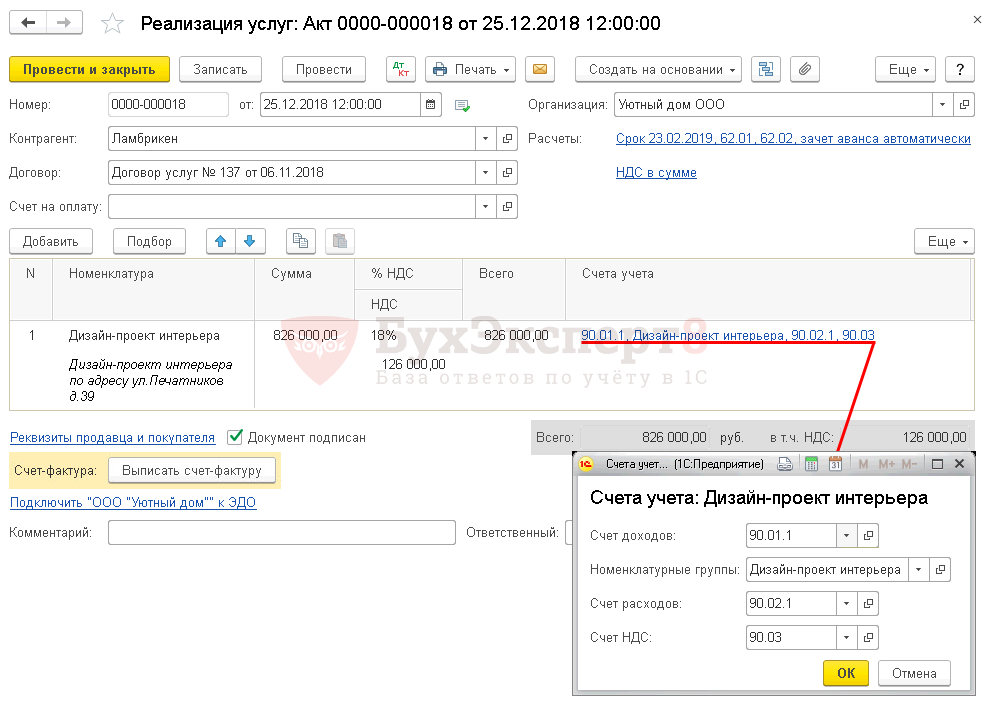

Реализацию услуг оформите документом Реализация (акт, накладная) вид операции Услуги (Акт) в разделе Продажи – Продажи – Реализация (акты, накладные).

Укажите:

- Для расчетов в рублях:

- Счет учета расчетов с контрагентом — 62.01;

- Счет учета расчетов по авансам — 62.02.

Табличную часть заполните реализуемыми услугами из справочника Номенклатура, Вид номенклатуры Услуга.

Номенклатурные группы — номенклатурная группа, относящаяся к реализуемым услугам, выбирается из справочника Номенклатурные группы.

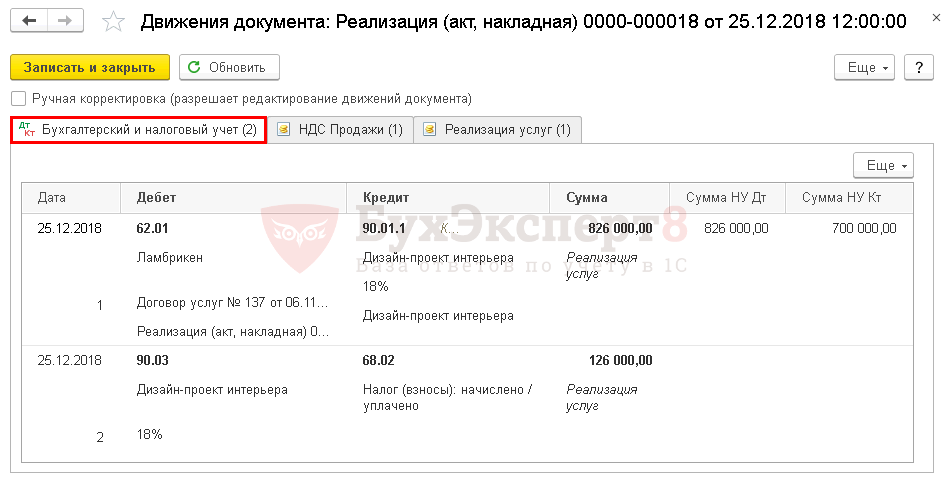

Документ формирует проводки:

- Дт 62.01 Кт 90.01.1 — выручка от реализации услуг:

- в БУ с учетом НДС;

- в НУ без учета НДС.

- Дт 90.03 Кт 68.02 — начисление НДС.

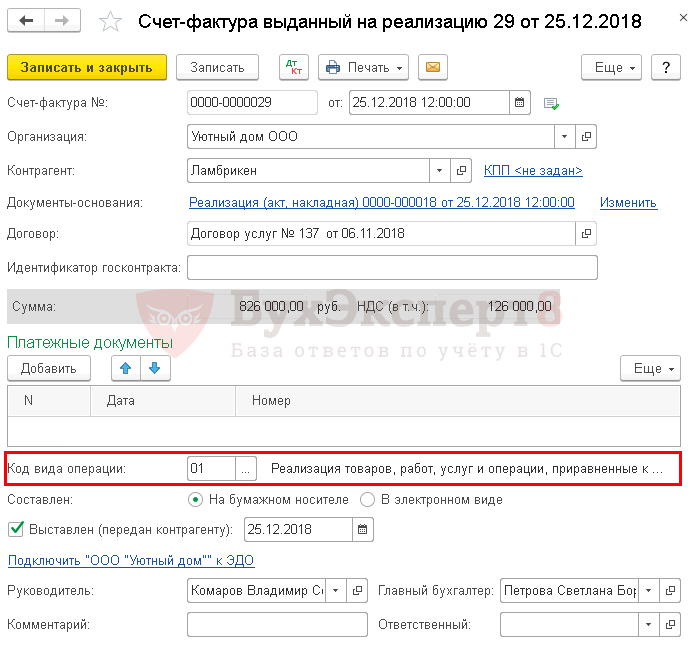

Выставление СФ на отгрузку покупателю

Выпишите по кнопке Выписать счет-фактуру документа Реализация (акт, накладная).

Данные счета-фактуры автоматически заполнятся на основании документа Реализация (акт, накладная).

См. также как сформировать бланк Акт выполненных работ (Акт оказанных услуг) в 1С

Списание в расходы фактической себестоимости оказанных услуг

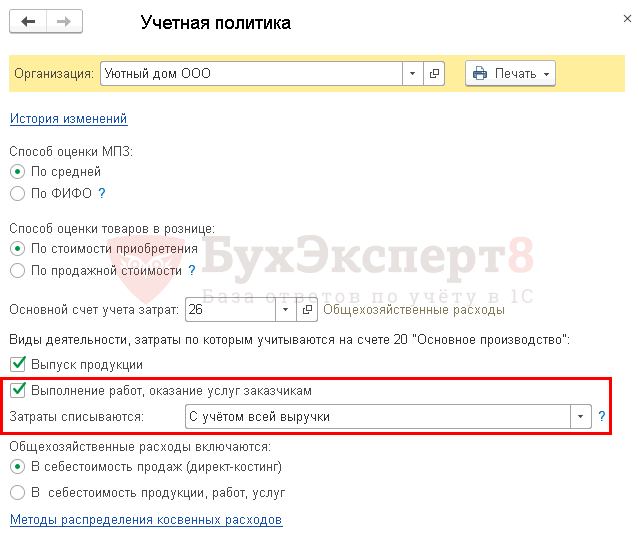

В 1С для признания прямых расходов в момент реализации в настройках Учетной политики установите:

- флажок Выполнение работ, оказание услуг заказчикам.

- Затраты списываются — С учетом всей выручки.

При оказании услуг прямые затраты регистрируются разными документами в зависимости от вида затрат, например:

- Документ Начисление зарплаты — для отражения расходов на оплату труда (страховых взносов) сотрудников, оказывающих услугу.

- Документ Поступление (акт, накладная) — для отражения расходов на услуги, оказанные сторонними организациями.

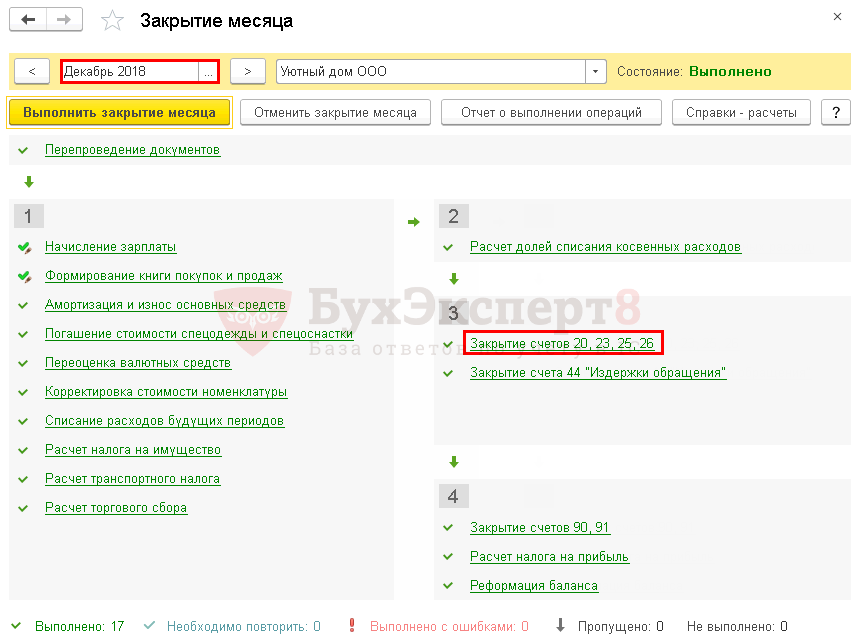

Прямые затраты будут учтены в себестоимости услуг в месяце их реализации (декабре) при выполнении в разделе Операции – Закрытие периода – Закрытие месяца.

Счет 41 «Товары»

Как было отмечено, в основе торговой деятельности лежит приобретение и продажа товаров. Соответственно, в бухгалтерском учете в розничной торговле и бухгалтерском учете в оптовой торговле применяется счет 41 «Товары» (Приказ Минфина от 31.10.2000 № 94н ). При этом необходимо учитывать, что, в отличие от собственных товаров, товары, принятые на ответственное хранение, учитываются за балансом на счете 002 «Товарно-материальные ценности, принятые на ответственное хранение», а товары, принятые на комиссию, — также за балансом на счете 004 «Товары, принятые на комиссию».

К счету 41 «Товары» могут быть открыты, в частности, следующие субсчета:

- 41-1 «Товары на складах»;

- 41-2 «Товары в розничной торговле»;

- 41-3 «Тара под товаром и порожняя»;

- 41-4 «Покупные изделия» и др.

Товары, которые организация передает для переработки другим организациям, со счета 41 не списываются, а учитываются на нем обособленно.

Аналитический учет на счете 41 нужно вести по ответственным лицам, наименованиям (сортам, партиям, кипам), а в необходимых случаях также и по местам хранения товаров.

Реализация товара: проводки у оптовиков

Предприятие, выступающее в роли поставщика, согласует с покупателем условия поставки товара при помощи договора. Кроме того, продавцом в общем случае должны быть отправлены следующие бумаги:

- сопроводительные или товарные;

- требование платежное;

- счет-фактура.

Отражение процесса реализации в учетных документах зависит от способа признания перехода права на собственность по отгруженным товарам. Рассмотрим ситуацию, когда организация признает его в момент отгрузки независимо от сроков оплаты. Сопроводительные бумаги должны содержать информацию о продажной цене товаров, а также сумме НДС от нее. За покупателем формируется задолженность в размере стоимости поставляемой продукции плюс сумма НДС. Операция требует одновременно составить бухгалтерские проводки по реализации товара:

- Дт «Расчеты с покупателями» Кт «Выручка» – зафиксирована сумма дебиторской задолженности покупателей с учетом НДС.

- Дт «Себестоимость реализации» Кт «Товары» – списана сумма отгруженной продукции по покупной цене.

- Дт «НДС по продажам» Кт «Обязательства по НДС» – принят на учет НДС к оплате.

О первичных документах по учёту услуг

Услуги, согласно действующим правилам по налоговому учёту, должны входить в состав затрат, которые уменьшают налогооблагаемую базу по прибыли. Главное требование – экономическая обоснованность и наличие первичных документов, используемых для учёта. Исключение делают только для нормированных расходов. Их включают в учёт согласно налоговому законодательству.

Справка! Акт выполненных работ становится самым распространённым доказательством того, что какие-то действия были совершены. В альбоме унифицированных форм описание этого акта отсутствует. Значит, стороны соглашения могут самостоятельно договариваться как по поводу содержания документа, так и относительно его внешнего вида. Главное – учитывать особенности, с которыми проходит та или иная сделка.

Бланк должен содержать лишь некоторые обязательные реквизиты:

- Подписи сторон, где указаны не только ФИО, но и должности заинтересованных участников.

- Наименование выполненных работ, включая стоимостные и технические характеристики.

- Название компании, составившей документ.

- Наименование, дата формирования.

Бухгалтерские проводки по учету НДС

Организация в процессе своей деятельности сталкивается с налогом на добавленную стоимость в следующих случаях: продавая покупателям товары, продукцию (оказывая услуги, выполняя работы) и приобретая у поставщика товары (работы, услуги).

В первом случае, продавая товар, организация обязана начислить с его стоимости налог и уплатить в бюджет. Начисление НДС отражается следующей проводкой:

- Если для учета операций по продаже используется счет 90 «Продажи», то проводка по начислению НДС имеет вид Д90/3 К68.НДС .

- Если для учета операций по продаже используется счет 91 «Прочие доходы и расходы», то проводка, отражающая начисление налога, имеет вид Д91/2 К68.НДС .

То есть начисленный НДС к уплате в бюджет собирается по кредиту счета 68.

Во втором случае, приобретая товар, организация вправе направить НДС к возмещению из бюджета (к вычету), в этом случае из общей суммы приобретения выделяется налог и учитывается отдельно на счете 19 «Налог на добавленную стоимость по приобретенным ценностям» проводкой Д19 К60. После чего НДС направляется к вычету проводка имеет вид Д68.НДС К19.

Как видим, НДС для возмещения из бюджета собирается по дебету счета 68.

Итоговая сумма налога, которую необходимо уплатить в бюджет, определяется как разность между кредитом и дебетом счета 68. Если обороты по кредиту больше оборотов по дебету, то организация должна уплатить НДС в бюджет, если обороты по кредиту меньше оборотов по дебету, то государство осталось должным организации.

Организация купила товар у поставщика за 14750 руб. (с учетом НДС).

После чего полностью продала его за 23600 руб. (с учетом НДС).

К данному товару применима ставка НДС 18%.

Как происходит учет в данном случае, какие бухгалтерские проводки по НДС нужно сделать (по начислению и возмещению)?

Учет возмещения НДС, предъявляемого поставщиком при покупке товара:

Приобретаемый товар учитывается на счете 41. Покупая товар у поставщика, организация получает документы, в том числе счет-фактуру, в котором выделена сумма налога на добавленную стоимость. Если организация не освобождена от уплаты НДС, то она имеет право выделить НДС из суммы и направить его к вычету, в этом случае товары на приход ставятся по стоимости без учета налога.

То есть, получив товар и документы от поставщика, организация разбивает стоимость, указанную в документах (14750 руб.), на две составляющие: НДС (2250 руб.), который учитывается проводкой Д19 К60. и стоимость товаров без НДС (12500 руб.), учет которой отражается проводкой Д41 К60. Далее организация использует свое право на возмещение НДС из бюджета и направляет его к вычету проводкой Д68.НДС К19.

Еще раз хочется отметить, что выполнить последнюю проводку организация может только на основании счета-фактуры. Если счет-фактуру поставщик не предъявил, то и возместить этот НДС не будет возможности.

Учет начисления НДС при продаже товара:

Далее организация продает товары. Так как продажа товаров относится к обычному виду деятельности предприятия, то для отражения операций по продаже используется счет 90. Проводки по учету операций по продаже:

Д90/2 К41 – списана себестоимость товаров (12500)

Д62 К90/1 – отражена сумма выручки от продажи с учетом НДС (23600)

Д90/3 К68.НДС – начисление НДС с продажи (3600).

По итогам произведенной продажи можно выявить финансовый результат на счете 90, который определится, как разность между кредитовым и дебетовым оборотами, для нашего примера имеем финансовый результат прибыль = 23600 – 12500 – 3600 = 7500 руб.

Данную прибыль отражаем проводкой Д90/9 К99.

В то же время на счете 68.НДС по дебету отражен налог для возмещения в сумме 2250, по кредиту налог для уплаты в сумме 3600. Итого в бюджет организация должна уплатить 3600 – 2250 = 1350 руб.

Учет реализации товаров и услуг

Многие компании получают доход за счет продажи товара. При продаже потребуется отразить проданную продукцию в бухучете. Отражение факта продажи производится на время отгрузки или оплаты. Есть некоторые особенности при отражении исполнения обязательств в оптовой и розничной торговле.

Реализация в оптовой торговле

Организация – поставщик заключает контракт по реализации товара с контрагентом, который покупает товары. Проводки в таком случае различаются исходя из варианта перехода права собственности по отгруженной продукции. Признание права собственности возникает в момент продажи или после оплаты. Потребуется составление таких документов, как накладная и счет-фактура.

Реализация в рознице

Продавая товары потребителям посредством наличного расчета или карт, чеков, чтобы учесть объем выручки, применяется ККМ. Расшифровывается аббревиатура как контрольно-кассовый аппарат.

Место и момент фактической реализации товаров, работ или услуг

Определение второй части Налогового Кодекса РФ устанавливает место и момент фактической реализации по отдельным налогам. База статьи 147 НК РФ признает местом реализации продукции территорию РФ при наличии следующего пункта: товар должен находиться на территории России либо на территориях, в юрисдикции страны, при этом он должен находиться в процессе отгрузки и транспортировки.

Другими словами, процедура передачи товара, который транспортируется или отгружается продавцу уже контролируются требованиями законодательства к операции реализации.

Некоторые отличия предполагает реализация работ и услуг, поскольку данные процедуры являются невещественными. Территория России признается местом реализации услуг в следующих случаях:

- если работы связаны с недвижимым имуществом на территории страны (монтажные, реставрационные, ремонтные работы);

- если работы связаны с движимым имуществом (автомобили, грузовые машины, морские и воздушные суда на территории РФ (сборка, монтаж, обработка и техобслуживание);

- услуги, оказываемые на территории РФ в области искусства, образования, спорта и туризма;

- правополучатель работ и услуг осуществляет работу на территории России.

Местом деятельности покупателя признается база фактического его нахождения на территории Российской Федерации на основе документов о государственной регистрации.

В Определении от 24 ноября 2005 года № 414-О Конституционный Суд РФ указывает, что пункт 1 статьи 39 НК РФ не может рассматриваться как положение, которое ограничивает или нарушает права налогоплательщиков. Статья не носит регулятивный самостоятельный характер.

Момент реализации для целей налогообложения представляет собой дату получения доходов независимо от их фактического поступления на счета продавца.

Анализ счета 90: продажа готовой продукции, товаров в 2019 году

Счет 90 «Продажи» предназначен для отражения операций, связанных с реализацией готовой продукции, товаров, услуг. 90 счет бухгалтерского учета сложный, имеет ряд субсчетов. Как происходит учет операций при продаже на счете 90? Как происходит закрытие счета 90 в конце года? Проведем подробный анализ 90 счета, разберем процесс реализации на примере продажи готовой продукции и товаров, а также бухгалтерские проводки по 90 счету.

Как уже выше было сказано, 90 счет в бухгалтерии имеет несколько субсчетов, ниже представлены основные субсчета, используемые при отражении реализации.

Основные субсчета к счету 90

1 – по кредиту отражается выручка от продажи товаров, продукции;

2 – в дебет заносится себестоимость того, что продаем;

3 – по дебету отражается НДС, начисленный с продажи;

9 – в конце месяца на этом субсчете подводятся итоги: считается финансовый результат от реализации за месяц, по дебету фиксируется прибыль, по кредиту – убыток.

Вспоминаем, что счет бухгалтерского учета эта двусторонняя таблица, левая часть которой именуется дебет, а права – кредит. Схематично счет 90 можно изобразить следующим образом:

Главной отличительной особенностью этого счета является то, что он закрывается полностью (в ноль) только в конце года. На протяжении календарного года из месяца в месяц на каждом субсчете накапливается сальдо. В конце года каждый субсчет закрывается, считается общий финансовый результат за год.

Видео — Что нужно знать о счете 90:

https://youtube.com/watch?v=7ph6QeoiYTE

Какие счета используются при реализации товаров и услуг

Согласно стандартам, реализуемые товары и услуги с НДС предполагают использование следующих кодов:

- 90/4 – для того, что облагается акцизами.

- 90/3. Счёт, отражающий информацию относительно включения в стоимость работ, товаров и услуг, которые были проданы.

- 90/2. Учёт себестоимости того, что было продано.

- 90/1 для отражения общей выручки.

- 76 – для реализации.

- 68/НДС – если начислен НДС.

- 62 – при расчётах с поставщиками и подрядчиками.

- 57 – при использовании банковских карточек для оплаты.

- 52 – при работе с иностранными лицами, перечисляющими соответствующую валюту.

- 51 – когда работают с безналичными платежами.

- 50 – с наличными платежами.

- 46 – для работ с поэтапным выполнением.

- 45 – если продукция уже отгружена другому лицу, но ещё не получена.

- 44 – учёт расходов на продажу реализованных товаров.

- 43 – фиксация готовой продукции, созданной на предприятии.

- 42 – когда списывают наценку.

- 41 – при отражении стоимости товаров на дальнейшую продажу.

- 20 – учёт затрат, связанных с реализацией товаров и услуг.

Безвозмездное поступление

При безвозмездном поступлении товаров их стоимость (для отражения в бухучете) определите на основании рыночной цены. Рыночной ценой является сумма денег, которая может быть получена от их продажи. Такие правила установлены в пункте 9 ПБУ 5/01. Установить рыночную цену можно, ориентируясь на уровень цен, сложившийся на день получения актива. Сведения об уровне текущих рыночных цен должны быть подтверждены документально или путем проведения экспертизы. Это следует из пункта 10.3 ПБУ 9/99.

В фактическую себестоимость товаров, полученных безвозмездно, кроме рыночной стоимости товара, могут также включаться другие расходы, связанные с приобретением (транспортные, комиссии посредникам и т. д.) (п. 11 ПБУ 5/01).

В бухучете безвозмездное поступление товаров отразите проводкой:

Дебет 41(15) Кредит 98-2

– учтены товары, поступившие безвозмездно.

Такой порядок следует из Инструкции к плану счетов (счета 41, 98).

При реализации безвозмездно полученных товаров отразите доход:

Дебет 98-2 Кредит 91-1

– признан доход от реализации безвозмездно полученных товаров (в сумме фактически проданных товаров).

Такой порядок предусмотрен Инструкцией к плану счетов.

Пример отражения в бухучете операций, связанных с безвозмездным поступлением товаров и их реализацией

В марте ЗАО «Альфа» безвозмездно получило товары, рыночная стоимость которых составляет 100 000 руб. В апреле часть товаров стоимостью 60 000 руб. была продана оптом за 74 340 руб. (в т. ч. НДС – 11 340 руб.). Оставшаяся часть товаров (стоимостью 40 000 руб.) была продана в мае за 49 560 руб. (в т. ч. НДС – 7560 руб.). «Альфа» учитывает товары на счете 41 по фактической себестоимости (без использования счетов 15 и 16).

Бухгалтер «Альфы» сделал в учете такие проводки.

Март:

Дебет 41 Кредит 98-2 – 100 000 руб. – отражено поступление товаров по рыночной стоимости.

Апрель:

Дебет 90-2 Кредит 41 – 60 000 руб. – списана себестоимость безвозмездно полученных товаров;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС» – 11 340 руб. – начислен НДС по реализованным товарам;

Дебет 62 Кредит 90-1 – 74 340 руб. – отражена реализация товаров;

Дебет 98-2 Кредит 91-1 – 60 000 руб. – отражен доход в виде стоимости безвозмездно полученных товаров в момент их реализации.

Май:

Дебет 90-2 Кредит 41 – 40 000 руб. – списана себестоимость безвозмездно полученных товаров;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС» – 7560 руб. – начислен НДС по реализованным товарам;

Дебет 62 Кредит 90-1 – 49 560 руб. – отражена реализация товаров;

Дебет 98-2 Кредит 91-1 – 40 000 руб. – отражен доход в виде стоимости безвозмездно полученных товаров в момент их реализации.

Бухучет: право собственности к покупателю не перешло

Отгруженную продукцию учитывайте на счете 45 «Товары отгруженные»:

по фактической себестоимости – если готовую продукцию организация учитывает на счете 43 «Готовая родукция» по фактической себестоимости;

по нормативной себестоимости – если продукция учитывается на счете 43 «Готовая продукция» по нормативной себестоимости, а фактические затраты на ее производство отражаются на счете 40 «Выпуск продукции».

Бухучет отгруженной продукции ведите на основании первичных учетных документов, представленных покупателю (ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). При передаче (отгрузке) продукции делайте проводку:

Дебет 45 Кредит 43 – передана покупателю готовая продукция.

Такой порядок следует из Инструкции к плану счетов (счета 43, 45).

Чтобы определить стоимость готовой продукции, которую нужно отразить по кредиту счета 43, используйте один из способов оценки:

по себестоимости каждой единицы запасов;

ФИФО;

по средней себестоимости.

Выбор метода оценки стоимости реализуемой готовой продукции закрепите в учетной политике для целей бухучета. Об этом сказано в пункте 16 ПБУ 5/01, пункте 73 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, и письме Минфина России от 16 ноября 2004 г. № 07-05-14/298.

Если организация, которая отгружает продукцию, является плательщиком НДС, в момент отгрузки (передачи) продукции покупателю начислите НДС (п. 3 ст. 38 НК РФ). Сумму начисленного налога отразите в бухучете так:

Дебет 76 субсчет «НДС по продукции, право собственности на которую переходит к покупателю в особом порядке» Кредит 68 субсчет «Расчеты по НДС» – начислен НДС, подлежащий уплате в бюджет по отгруженной продукции, право собственности на которую переходит к покупателю в особом порядке.

Подробнее об этом см. .

После того как право собственности на отгруженную продукцию перейдет к покупателю, в учете отразите выручку от реализации. В этот же момент спишите в расходы стоимость проданной продукции и расходы на продажу (подп. «г» п. 12 ПБУ 9/99, п. 211 и 212 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, п. 7 и 9 ПБУ 10/99).

Выручку от реализации отражайте следующим образом.

Если организация продала готовую продукцию за наличный расчет, в учете сделайте следующую проводку:

Дебет 50 Кредит 90-1 – отражена выручка за проданную за наличный расчет готовую продукцию.

Если организация продала готовую продукцию за безналичный расчет, сделайте следующую проводку:

Дебет 62 Кредит 90-1 – отражена выручка за проданную за безналичный расчет готовую продукцию.

Порядок отражения в бухучете реализации готовой продукции при оплате банковской картой аналогичен порядку отражения таких операций при продаже товаров. Подробнее об этом см. Как отразить в бухгалтерском учете продажу товаров в розницу.

Стоимость проданной продукции списывайте в расходы в порядке, который зависит от того, как учитывается в организации готовая продукция: по фактической себестоимости или по нормативной.

Если готовая продукция , ее отразите в расходах такой проводкой:

Дебет 90-2 Кредит 45 – учтена в составе расходов фактическая себестоимость реализованной готовой продукции.

Если готовая продукция , отразите ее в расходах такой проводкой:

Дебет 90-2 Кредит 45 – учтена в составе расходов нормативная себестоимость реализованной готовой продукции.

Такой порядок следует из Инструкции к плану счетов.

О том, как отразить в составе затрат расходы на продажу, см. Как отразить в учете расходы на продажу готовой продукции (работ, услуг).

Одновременно с признанием выручки и затрат отразите в составе расходов сумму предъявленного покупателю НДС:

Дебет 90-3 Кредит 76 субсчет «НДС по продукции, право собственности на которую переходит к покупателю в особом порядке» – начислен НДС по отгруженной продукции.

Об этом сказано в пунктах 203, 206 и 212 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, пунктах 7 и 9 ПБУ 10/99 и Инструкции к плану счетов.

Подробнее об этом см. .

Готовая продукция, как правило, реализуется в таре. О том, как ее учитывать при реализации продукции, см. Как отразить в учете операции с тарой при реализации собственной продукции.