Какими способами начисляется амортизация зданий в бухучете

Для определения сумы амортизации предприятие вправе пользоваться способами:

- Линейным.

- Уменьшаемого остатка.

- Списания на основании суммы лет СПИ.

- Списания стоимости исходя из физического объема продукции.

За первым вариантом сначала следует рассчитать амортизационную норму – процент ежемесячных отчислений (На):

На =(1/к)*100% ,

к – месяцы полезной эксплуатации здания.

Пример № 1. В начале 2016 г. организацией куплено здание (складское помещение) с первоначальной стоимостью 18 млн. руб. СПИ – двадцать лет.

Каждый год нужно амортизировать 1/20 стоимости помещения.

Амортизация:

- Норма:

- за год 1/20 · 100 = 5%,

- месячная (1/(20*12))*100%=0,041667%,

- Сумма:

- за год 18 000 000 · 0,05 = 900 тыс. руб.

- за месяц 900/12 = 75 тыс. руб.

Все 20 лет ежемесячно следует делать записи:

Дт 20 Кт 02 75 000 амортизация здания начислена.

Важно! Линейный способ применять наиболее целесообразно, поскольку для зданий определяющим фактором, влияющим на их срок службы, выступает время, а не моральный износ

Метод уменьшаемого остатка

Основой определения годовой амортизации выступают: (нажмите для раскрытия)

- остаточная стоимость зданий на первое число года;

- норма (процент) амортизации;

- ускоряющий коэффициент.

Этот коэффициент повышает норму в 1,8-3 раза, что позволяет накопить сумму износа намного быстрее. Но его применение ограничено законодательно установленным перечнем, в который входят объекты, используемые в отраслях высоких технологий.

Способ позволяет уже в первые несколько лет эксплуатации здания списать значительную сумму износа. Это дает возможность возместить затраты на его приобретение с максимальной эффективностью.

Важно! При достижении остаточной стоимости зданий до размера, составляющего 20% первоначального, остаток следует зафиксировать. В дальнейшем, чтобы определить амортизацию (месячную), его нужно разделить на число месяцев до истечения СПИ

Метод списания стоимости за суммой лет СПИ

За основу принимается стоимость зданий первоначальная и суммирование количества лет их службы.

Пример № 2. Стоимость приобретенного здания составляет 3,5 млн. руб. СПИ – семь лет.

Расчет таков:

∑ чисел семи лет 1+2+3+4+5+6+7 = 28

Амортизация начисляется в размере (по отдельным годам эксплуатации):

І 7/28 = 25% 3,5·0,25 = 875 тыс.

ІІ 6/28 = 21,43% 3,5·0,2143 = 750

ІІІ 5/28 = 17,85% 3,5·0,1785 = 625

IV 4/28 = 14,29% 3,5·0,1429 = 500

V 3/28 = 10,71% 3,5·0,1071 = 375

VI 2/28 = 7,14% 3,5·0,0714 = 250

VII 1/28 = 3,57% 3,5·0,0357 = 125

За СПИ в количестве семи лет здание полностью амортизируется.

Пропорционально физическому объему продукции

При подсчете амортизации (А) используются данные:

- объем продукции, запланированный к производству в отчетном периоде, в физическом измерении;

- соотношение первоначальной (Пс) стоимости здания и количества продукции (Оп) на весь СПИ.

Используется такая формула:

А = Пс/Оп.

Данным методом эффективно рассчитывать амортизацию активной составной ОС. Отчисления производятся в каждом отчетном периоде (ежемесячно) независимо от того, каких результатов добилось предприятие за это время. Когда СПИ заканчивается, амортизация не должна начисляться.

Важно! Предприятие делает самостоятельный выбор, каким способом оно будет начислять амортизацию, и обязательно отмечает это в учетной политике

Относится ли земля к ОС?

Условия признания актива в качестве основного средства с точки зрения бухгалтерского учета прописаны в п.4 ПБУ 6/01:

- Объект должен использоваться в производственной, торговой или управленческой деятельности.

- Основная цель эксплуатации – получение прибыли.

- Срок его использования должен превышать 1 год.

- Компания не должна перепродавать актив.

С точки зрения налогового учета землю можно отнести к основным средствам, если для участка выполняются условия из п.1 ст.257 НК РФ:

- Использование в производственных, управленческих или торговых целях.

- Стоимость составляет более 100 тыс.руб.

То есть по законодательству земельный участок компания может учитывать как основное средство.

При этом приходуется земля по сумме всех затрат по ее приобретению проводкой Дт 01 Кт 08. Документ-основание для проведения проводки – акт приема-передачи ОС-1.

Бухгалтерские проводки

Погашение стоимости объектов ОС, являющихся собственностью предприятия, в том числе и тех, которые сдаются в аренду, осуществляется путем амортизации.

Доходы арендодателя основных средств (поступления арендных платежей) и его затраты, учитываются в зависимости от того, относится ли предоставление активов в аренду направлением (предметом) регулярной деятельности организации.

Является предметом деятельности предприятия

Если сдача ОС в аренду относится к предмету деятельности предприятия-арендодателя, соответствующие доходы/затраты учитываются как доходы/издержки обычной деятельности.

Для учета данных доходов/затрат в этой ситуации следует применять 90-счет («Продажи»).

Затраты предприятия-арендодателя, обусловленные сдачей основных средств в аренду, накапливаются по дебету бухгалтерских счетов (44,26,23,20), учитывающих расходы.

По итогам месяца формируется следующая проводка:

| Операция (описание) | Дебет счета | Кредит счета |

| Списание накопленных затрат одной суммой | 90/2 | 44,26,23,20 |

Доходы арендодателя ОС – поступления арендных платежей – учитываются по кредиту бухгалтерского счета 90 следующей проводкой:

| Операция (описание) | Дебет счета | Кредит счета |

| Поступления арендных платежей | 76 | 90/1 |

| Начисление НДС с арендных платежей | 90/2 | 68 |

К завершению отчетного периода арендодатель по бухгалтерскому счету 90 определяет итоговый финансовый результат (прибыль/убыток), который учитывается на бухгалтерском счете 99.

Не относится к виду деятельности организации

Если же передача основных средств в аренду не относится к предмету обычной деятельности компании-арендодателя, соответствующие доходы/расходы следует относить к иным доходам/расходам.

Если же передача основных средств в аренду не относится к предмету обычной деятельности компании-арендодателя, соответствующие доходы/расходы следует относить к иным доходам/расходам.

Для обложения налогом прибыли такие доходы/расходы считаются доходами/расходами внереализационного характера.

Арендные операции при этом отражаются по бухгалтерскому счету 91, известному как «Иные доходы/расходы».

На дебете 91-счета учитываются затраты по арендованным активам, на кредите этого же счета – доходы (иными словами, арендные поступления).

Типичные проводки арендодателя ОС:

| Операция (описание) | Дебет счета | Кредит счета |

| Объект в аренду передается | 01 | 01 |

| Арендный платеж начисляется | 76 | 91/1 |

| Начисление НДС | 91/2 | 68 |

| Начисление амортизации для ОС | 26,23,20 | 02 |

| Списание амортизации на затраты арендодателя | 91/2 | 26,23,20 |

| Оплата аренды ОС зачислена от арендатора | 51 | 76 |

| Прибыль арендодателя ОС | 91/9 | 99 |

Амортизация по сданным объектам

Общими правилами устанавливается обязанность арендодателя основного средства начислять амортизацию по соответствующим объектам, предоставленным во временное пользование.

Исключениями являются следующие ситуации:

- Объектом аренды является предприятие как целостный имущественный комплекс. В этой ситуации амортизация начисляется арендатором.

- Договором финансовой аренды (иными словами, лизинга) устанавливается обязанность арендатора (лизингополучателя) амортизировать соответствующий актив.

| Операция (описание) | Дебет счета | Кредит счета |

| Амортизация начисляется по ОС (является предметом хозяйственной деятельности) | 20 | 02 (с соответствующим субсчетом) |

| Амортизация начисляется по ОС (не является предметом хозяйственной деятельности) | 91/2 | 02 (с соответствующим субсчетом) |

Передача ОС: документальное оформление

Юридический факт передачи арендованного основного средства оформляется обычно актом сдачи-приемки. Этот документ, как известно, является неотъемлемым приложением (дополнением) к соглашению об аренде.

Данный акт однозначно удостоверяет и впоследствии подтверждает выполнение сторонами – арендодателем и арендатором – обязательств по передаче и принятию соответствующего имущества.

Требование об оформлении сторонами такой бумаги прямо установлено Гражданским кодексом РФ для недвижимых основных средств и законодательством о бухучете для прочих объектов (например, движимых активов).

Таким образом, любые хозяйственные операции подлежат документальному оформлению и отражению в системе бухучета.

Для документа, удостоверяющего факт передачи имущественного объекта от арендодателя арендатору, не предусматривается какой-либо типовой шаблон единого образца.

Для документа, удостоверяющего факт передачи имущественного объекта от арендодателя арендатору, не предусматривается какой-либо типовой шаблон единого образца.

Если речь идет об аренде ОС, такой акт может составляться в свободной форме.

Однако данная бумага в обязательном порядке должна содержать полный набор необходимых реквизитов, регламентированных нормами 402-ФЗ (закона о бухучете).

Помимо этого, стороны арендного соглашения вправе применять стандартные бланки актов сдачи-приемки основных средств, утвержденные официальным статистическим ведомством для ОС (например, форма ОС-15).

Операционная аренда ОС

Хозяйственные отношения, предусматривающие передачу (предоставление) и прием (получение) конкретного объекта основных средств за определенную плату на условиях временной эксплуатации, осуществляются чаще всего в рамках операционной аренды.

Характерной особенностью данной сделки является неизменность собственника арендованного актива.

Арендатор, однако, вправе улучшать технические и эксплуатационные параметры арендованного оборудования (актива), предварительно согласовав соответствующие мероприятия с арендодателем (собственником) основного средства.

Как учитывать стоимость на забалансовом счете 001?

Факт принятия и зачисления арендатором объекта ОС на учет фиксируется по дебету 001-счета.

По какой стоимости нужно учитывать актив? Учитывается основное средство арендатором по стоимости, указанной в соответствующем арендном соглашении.

Выбытие объекта ОС с последующим возвращением его арендодателю отражается арендатором по кредиту 001-счета.

Выбытие объекта ОС с последующим возвращением его арендодателю отражается арендатором по кредиту 001-счета.

Кстати говоря, 001-счет относится в бухучете к так называемым забалансовым счетам.

Арендные платежи, которые периодически вносятся арендатором за эксплуатацию объекта основных средств, также требуют налогового и, конечно же, бухгалтерского учета.

По сути, плата за аренду ОС – это прямые издержки арендатора, отражаемые в рамках себестоимости основного или, как вариант, вспомогательного производства.

Конкретная сфера отнесения таких затрат предопределяется функциональным назначением арендованного оборудования.

Проводки

Внесение платежей за аренду объектов ОС учитывается предприятием-арендатором в рамках расходов своей обычной деятельности.

Для налогового учета арендная плата списывается арендатором на затраты, составляющие себестоимость услуг, работ, товаров.

Учитывая арендованные основные средства, компания-арендатор оформляет следующие типичные проводки:

|

Операция (описание) |

Дебет бухгалтерского счета |

Кредит бухгалтерского счета |

|

Арендованный объект ОС зачисляется на учет |

001 |

|

|

Арендный платеж относится на издержки предприятия-арендатора (без суммы НДС) |

44,26,25,20 |

76 |

|

Сумма НДС учитывается отдельно от арендного платежа |

19 |

76 |

|

Осуществляется вычет суммы уплаченного НДС |

68 (по субсчету НДС) |

19 |

|

Арендный платеж перечисляется арендодателю |

76 |

51 |

|

Объект ОС возвращается арендодателю (по факту завершения срока действия арендного соглашения) |

001 |

Амортизация

Если объект ОС используется организацией на условиях операционной аренды, предприятие-арендатор не начисляет по такому активу амортизацию.

Однако по соображениям налогового учета арендатор может амортизировать капитальные вложения (инвестиции) в арендованные основные средства на следующих основаниях:

- арендодатель ОС заранее согласился на совершение арендатором таких капитальных вложений;

- стоимость таких капитальных вложений не будет возмещаться арендодателем арендатору;

- такая амортизация осуществляется арендатором на протяжении срока действия арендного соглашения;

- суммы такой амортизации вычисляются согласно регламентированным срокам полезной эксплуатации арендованных основных средств.

Ремонт

Если арендным соглашением предусматривается возложение ремонтных издержек на арендодателя, но ремонт арендованных ОС оплачивался арендатором, фактически произведенные затраты возмещаются арендодателем или, как вариант, обуславливают соответствующее уменьшение арендного платежа.

Если арендное соглашение не предусматривает компенсацию арендодателем ОС ремонтных издержек, оплаченных арендатором.

Соответствующие затраты корректно списываются арендатором основных средств на себестоимость услуг, работ, продукции.

Инвентаризация

Инвентаризацию арендованных ОС всегда следует начинать с анализа имеющихся арендных соглашений, изучения количественного состава и качественных характеристик соответствующих объектов, а также оценки организации бухучета арендованных активов.

Важная и детальная информация об арендованных основных средствах содержится в так называемых инвентарных карточках, созданных арендатором.

Особого внимания заслуживают капитальные вложения арендатора в основные средства, полученные в аренду.

Настройки начисления амортизации

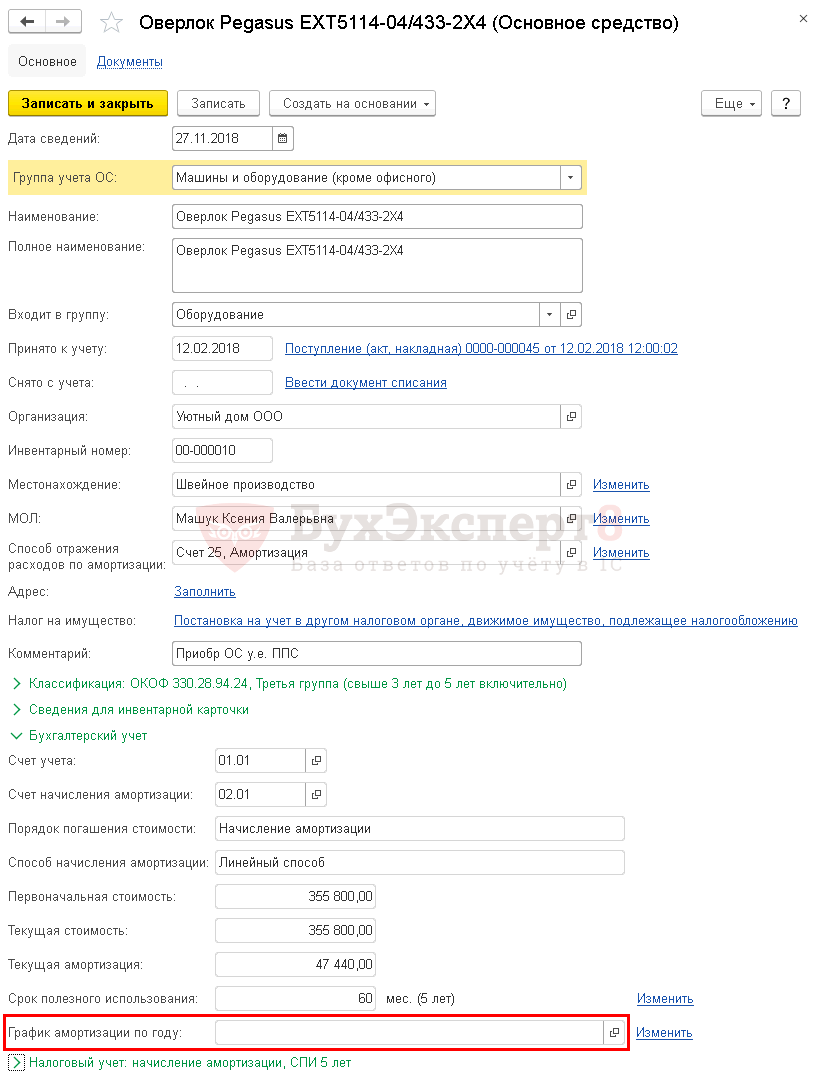

Необходимость автоматического начисления амортизации в 1С 8.3 задается:

- изначально — в ;

- при изменении состояния объекта — в документе Изменение состояния ОС.

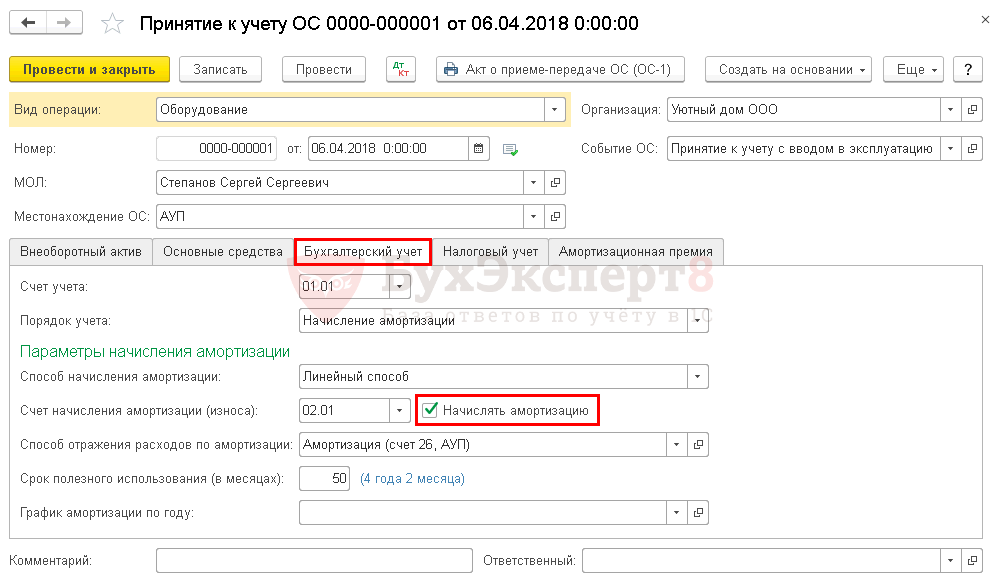

Принятие к учету ОС

Необходимость автоматического начисления амортизации в БУ регулируется флажком Начислять амортизацию на вкладке Бухгалтерский учет.

Для НУ предусмотрен аналогичный флажок Начислять амортизацию на вкладке Налоговый учет.

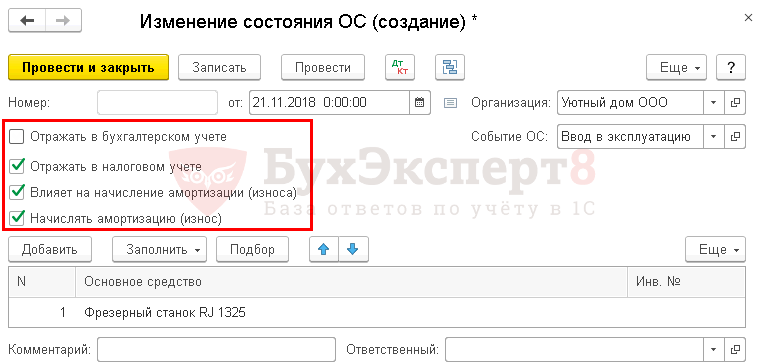

Изменение состояния ОС

Бывают случаи, когда начисление амортизации нужно прекратить, например, при консервации ОС. Или наоборот включить автоматическое начисление амортизации, если оно по каким-то причинам не было запущено при принятии к учету.

Для этого в 1С предусмотрен документ Изменение состояния ОС в разделе ОС и НМА — Амортизация ОС — Параметры амортизации ОС — кнопка Создать — Изменение состояния ОС.

С помощью флажков документа регулируется начисление и неначисление амортизации по заданным ОС при закрытии месяца, начиная со следующего месяца после изменения состояния.

Чтобы амортизация начала или прекратила начисляться при закрытии месяца, необходимо:

- выбрать, в каком учете происходит изменение:

- в БУ;

- в НУ;

- в БУ и НУ — если включить оба флажка.

- установить флажки:

- обязательно — флажок Влияет на начисление амортизации (износа) для того, чтобы стал доступен флажок Начислять амортизацию (износ);

- при необходимости — флажок Начислять амортизацию (износ).

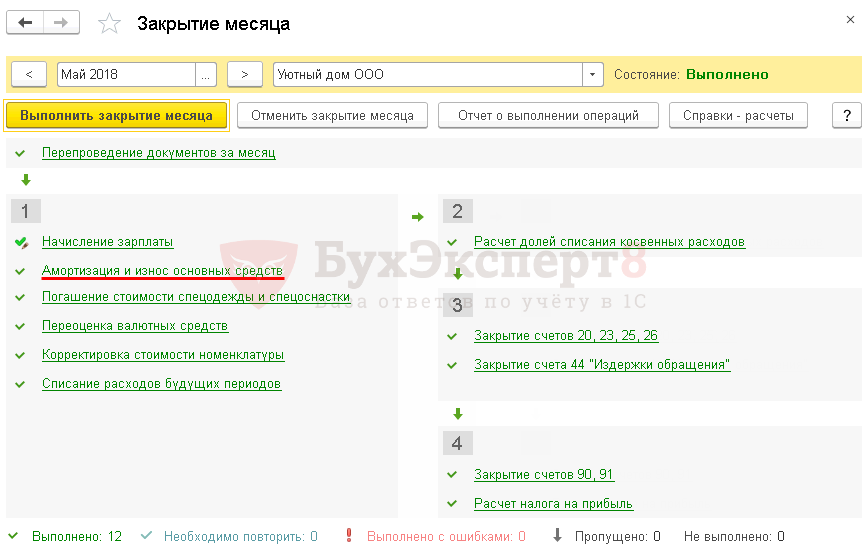

Ежемесячное начисление амортизации

Ежемесячное начисление амортизации осуществляется при выполнении в разделе Операции – Закрытие периода – Закрытие месяца.

Данная операция появляется, только если есть хоть одно основное средство, по которому должна автоматически начислять амортизация, со следующего месяца после постановки на учет (изменения необходимости начисления амортизации).

Случаи, когда амортизация по ОС не начисляется при закрытии месяца

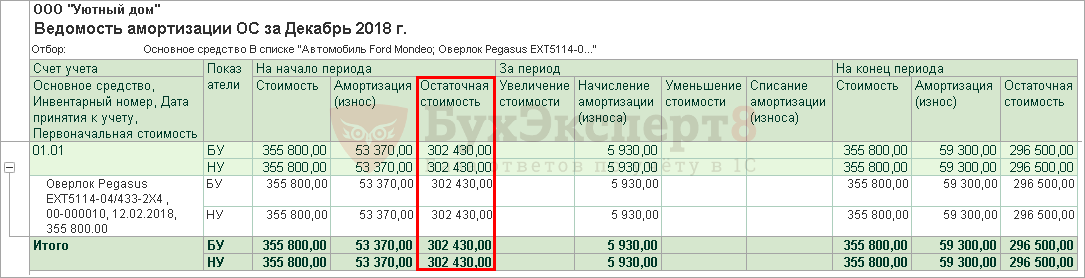

Амортизация не начисляется при закрытии месяца, если:

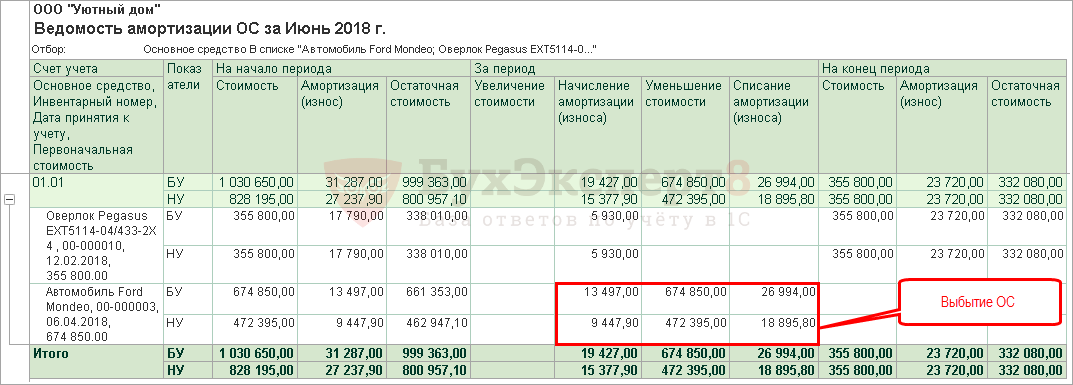

Вся стоимость ОС погашена, т.е. его остаточная стоимость равна нулю. Проверить ее можно с помощью отчета Ведомость амортизации ОС в разделе ОС и НМА — Отчеты — Ведомость амортизации ОС.

В этом месяце введен документ выбытия ОС, например, документ Передача ОС. При этом амортизация за месяц выбытия начисляется в документе выбытия.

Настройками не предназначено автоматическое начисление амортизации.

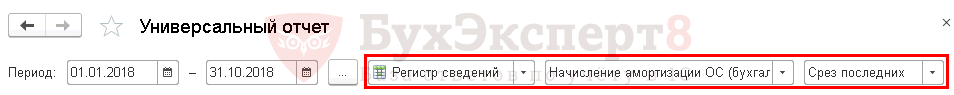

Чтобы вывести все ОС, по которым должна начисляться амортизация, можно воспользоваться Универсальным отчетом в разделе Отчеты — Стандартные отчеты — Универсальный отчет.

Этот отчет строится по последним данным из регистра сведений Начисление амортизации ОС (бухгалтерский учет). Аналогичный регистр сведений предусмотрен для налогового учета — Начисление амортизации ОС (налоговый учет).

Изучить подробнее как работать с Универсальным отчетом

Учет у арендодателя при сдаче

Если условиями соглашения об аренде ОС не предусматривается выкуп имущественного объекта арендатором, собственником арендованного актива на протяжении всего срока действия этого документа по-прежнему остается арендодатель.

Следовательно, имущественные объекты, переданные во временное пользование, как правило, отражаются на балансовом учете арендодателя.

Из этого правила, однако, есть следующие исключения:

- Имущество является предметом финансовой аренды (иными словами, лизинга), условиями которой может подразумеваться, что соответствующий объект отражается как на балансовом учете лизингодателя (арендодателя), так и на балансовом учете лизингополучателя (арендатора). Конкретный вариант определяется параметрами заключенного соглашения по усмотрению сторон.

- Объектом арендных отношений является предприятие как целостный имущественный комплекс, который отражается на балансовом учете арендатора.

Аналитический учет ОС позволяет отделить объекты, сданные в аренду, от собственных активов арендодателя.

Объекты основных средств, приобретенные или созданные специально для предоставления сторонним субъектам в аренду, подлежат учету в рамках ОС на бухгалтерском счете 03. Такой принцип устанавливается стандартом ПБУ-6/01.

Во временную эксплуатацию могут передаваться активы, которые отражаются не только по счету 01, но и по бухгалтерскому счету 10.

Чтобы легче было контролировать перемещение активов, к бухгалтерским счетам, по которым учитывается имущество (счета 10,03,01), организация-арендодатель может открыть субсчета соответствующего назначения.

Чтобы легче было контролировать перемещение активов, к бухгалтерским счетам, по которым учитывается имущество (счета 10,03,01), организация-арендодатель может открыть субсчета соответствующего назначения.

К примеру, субсчета «Имущество, предоставленное в аренду», «Собственное имущество».

Часто возникает вопрос о том, следует ли арендодателю переводить в бухучете объект ОС с бухгалтерского счета 01 на бухгалтерский счет 03, если этот актив приобретался ранее для применения в производстве, но впоследствии был сдан в аренду стороннему лицу.

Специалисты и контролирующие ведомства единодушно считают, что этого делать не нужно. На бухгалтерском счете 03 следует учитывать исключительно те основные средства, которые изначально приобретались собственником для их последующего предоставления в аренду.

Соответственно, объект ОС, купленный для применения в производстве, но предоставленный стороннему лицу в аренду, следует по-прежнему учитывать по бухгалтерскому счету 01 с открытием для этой цели отдельного субсчета.

Методика расчета в налоговом учете

В целях налогообложения методика определения срока полезного использования недвижимости другая.

В целях налогообложения методика определения срока полезного использования недвижимости другая.

Существуют строгие требования – необходимо выбрать для здания амортизационную группу в соответствии с Классификацией, утвержденной Постановлением Правительства РФ №1 от 01.01.2002.

В соответствии с установленной группой определяется полезный срок.

Для объектов недвижимости возможно отнесение к группе с 4-й по 10-ю в зависимости от типа здания, помещения, его назначения, особенностей конструкции, материала из которой сооружение изготовлено.

Наиболее длительный СПИ определяется для зданий, попадающих в 10 амортизационную группу.

Это капитальные строения, нежилые и жилые здания, многоквартирные дома.

Собственник объекта недвижимости вправе установить любой срок из предложенного диапазона лет для конкретной группы. Если это 10 группа, то полезный срок службы может составлять любую длительность свыше 30 лет.

В налоговом учете существует только 2 способа расчета амортизации:

- Линейный — калькулятор расчета линейным способом;

- Нелинейный ускоренный.

Для зданий, сооружение можно выбрать только линейный метод расчета, при котором амортизационные отчисления рассчитываются равномерно.

Порядок расчета линейным способом описан выше, он аналогичен установленному для бухгалтерского учета.

Примеры амортизационных отчислений недвижимости

Ниже рассмотрены два примера, в первом начисляется амортизация по нежилому помещению, расположенному в кирпичном здании, во втором рассматривается квартира, которую предприятие сдает в аренду своему работнику.

Срок полезного использования в обоих случаях составляет более 30 лет.

Для нежилого помещения со сроком службы свыше 30 лет

Исходные данные:

Исходные данные:

Организация купила нежилое помещения, которое располагается в кирпичном капитальном здании.

Помещение отнесено к 10 амортизационной группе, для него установлен СПИ = 31 год (372 мес.).

Недвижимость поставлена на учет как основное средство по стоимости 5 млн.руб.

Принято решение амортизацию начислять линейным методом.

Расчет:

Норма А. = 1 / 372 * 100% = 2,67%

Годовая А. = 5 000 000 * 2,67% = 133 500.

Ежемесячная А. = 133 500 / 12 = 11125.

Каждый месяц на протяжении 31 года организация будет списывать стоимость нежилого помещения в размере 11125 руб. с помощью проводки Дт 20 Кт 02.

Для квартиры при сдаче в аренду

Имеющаяся на балансе предприятия жилая квартира может быть использована для сдачи в аренду работникам организации за плату. В этом случае учитываться такой объект основных средств будет на счете 03.

Несмотря на то, что фактически квартирой будет пользоваться работник, жилой объект будет по-прежнему числиться на балансе предприятия, организация обязана по нему начислять ежемесячно амортизацию.

Для начисления в целях бухгалтерского учета можно выбрать линейный или один из трех нелинейных методов списания стоимости. Для налогового учета – можно выбрать либо линейный, либо нелинейный.

Самый удобный способ – это начислять амортизацию линейным методом как в бухучете, так и в целях налогообложения. В этом случае расхождения будут минимальны либо будут отсутствовать.

При передаче в аренду квартиры делается внутренняя проводка Дт 03.Имущество переданное в аренду Кт 03.Имущество для сдачи в аренду.

На сумму начисленной амортизации на момент сдачи квартиры в аренду выполняется проводка Дт 02.Амортизация по ОС Кт 02. Амортизация по ОС в аренде.

Начисляемые амортизационные отчисления списываются в качестве прочего расхода проводкой Дт 91.2 Кт 02.Амортизация по ОС в аренде.

Когда квартира будет возвращена предприятию выполняются обратные проводки.

Исходные данные:

Исходные данные:

Предприятие приобрело за плату квартиру и поставило ее на баланс по стоимости 3 млн.руб.

Квартира расположена в многоквартирном доме и определена к 10 амортизационной группе, для нее установлен срок использования 35 лет (420 мес.) как в налоговом, так и в бухгалтерском учете.

С апреля 2019 года квартира передается в аренду работнику организации, срок договора найма – 11 месяцев. Плата за проживание 10000 руб. Деньги работник оплачивается ежемесячно в кассу.

На апрель 2019 накопленная амортизация 150000.

Расчет и проводки:

Дт 03.Переданное имущество Кт 03.Имущество для сдачи в аренду на сумму 3 млн.руб.

Дт 02.Амортизация по ОС Кт 02.Амортизация по ОС в аренде на сумму 150 тыс.руб.

Норма А. = 1 / 420 * 100% = 2,38%.

Годовая А. = 3 000 000 * 2,38% = 71 400.

Ежемесячная А. = 71 400 / 12 = 5 950.

Ежемесячно выполняется проводка Дт 91.2 Кт 02.Амортизация по ОС в аренде на сумму 5950.

Норма амортизации для зданий

Справочник химика 21

Для экономического возмещения физического и морального износа ОПФ часть их стоимости включается в затраты на производство продукции в течение всего срока функционирования основных фондов в виде норм амортизационных отчислений. Средняя норма амортизационных отчислений рассчитывается по формуле

Средняя норма амортизационных отчислений, % : Лизинговый платёж = основной долг + (проценты по кредиту + налог на имущество + прочие дополнительные затраты) * 1,18 (НДС) Если взять 5-летний расчёт на ноябрь 2011 года, где первоначальная стоимость имущества составляет 1 млн руб., аванс 30 % и удорожание 10,40 %, то составляющие будут выглядеть следующим образом: сумма договора = тело долга [700 тыс.

Начисление амортизации линейным способом и его особенности

Из первоначальной стоимости объекта амортизации вычитается его ликвидационная стоимость, а затем получившаяся сумма амортизационных отчислений умножается на дробь, в числителе которой будет оставшийся срок полезного использования, а в знаменателе — сумма чисел лет.

Как считать амортизацию

Предмет лизинга, переданный во временное владение и пользование лизингополучателю, является собственностью лизингодателя.

Предмет лизинга, переданный лизингополучателю по договору финансового лизинга, учитывается на балансе лизингодателя или лизингополучателя по соглашению сторон.

Предметы лизинга относят к той или иной профильной группе. В зависимости от принадлежности к профильной группе рассчитывается показатель риска лизинговой сделки.

В условиях экономической нестабильности риски возмещения остаточной стоимости в секторе автолизинга минимальны.

В зависимости от срока полезного использования объекта лизинга и экономической сущности договора лизинга различают:

Финансовый лизинг (финансовая аренда). Срок договора лизинга сравним со сроком полезного использования объекта лизинга.

Пример 2

У ООО «Альфа» на балансе имеется смортизированное оборудование. Комиссия, назначенная приказом генерального директора ООО «Альфа», установила, что его можно продать. Указанное основное средство относится к первой амортизационной группе, его первоначальная стоимость — 200 000 руб. Актив был принят к учету 1 февраля 2009 года и полностью самортизирован в апреле 2010 года. В целях налогообложения прибыли организация при принятии объекта к учету применила амортизационную премию в размере 10%, что составило 20 000 руб. Допустим, основное средство было продано в мае 2010 года за 82 600 руб. (включая НДС 12 600 руб.).

Поскольку на момент продажи имущество использовалось организацией менее пяти лет, амортизационную премию необходимо восстановить. То есть в налоговом учете в мае 2010 года в составе доходов нужно учесть 90 000 руб. (82 600 руб. — 12 600 руб. + 20 000 руб.).

На сумму восстановленной амортизационной премии организация начислит постоянное налоговое обязательство в размере 4000 руб. (20 000 руб. × 20%).

В бухгалтерском учете при продаже объекта будут сделаны следующие проводки:

- Дебет 01 субсчет «выбытие основных средств» кредит 01 субсчет «основные средства в эксплуатации»

200 000 руб. — списана первоначальная стоимость реализуемого основного средства - Дебет 02 кредит 01 субсчет «выбытие основных средств»

200 000 руб. — списана амортизация, начисленная по реализуемому объекту основных средств - Дебет 62 кредит 91-1

82 600 руб. — отражен доход от реализации основного средства - Дебет 91-2 кредит 68 субсчет «расчеты по ндс»

12 600 руб. — начислен ндс - Дебет 99 кредит 68 субсчет «расчеты по налогу на прибыль»

4000 руб. — отражено постоянное налоговое обязательство

Выводы

Недвижимость, имеющаяся в собственности предприятия, является амортизируемым имуществом, поэтому ежемесячно компания должна вести расчет отчислений.

Для бухгалтерского и налогового учета удобно использовать линейный метод расчет, при котором стоимость помещения равномерно списывается в течение всего установленного для него срока.

Расхождения для налогообложения и в бухучете будут минимальны, если установить одинаковый СПИ, основанный на амортизационный группе из Классификации ОС, а также одинаковый способ амортизационных отчислений.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (499) 490-27-62 — Москва — ПОЗВОНИТЬ

+7 (812) 603-45-17 — Санкт-Петербург — ПОЗВОНИТЬ

+8 (800) 500-27-29 доб.849 — Другие регионы — ПОЗВОНИТЬ

Это быстро и бесплатно!

Если на балансе организации числятся здания и сооружения, амортизация по ним начисляется с месяца, следующего за периодом ввода в эксплуатацию. Суммы износа рассчитываются в зависимости от типа объекта, исходя из определенного срока полезного использования здания (СПИ) в соответствии с Классификацией по Постановлению № 1 от 01.01.02 г. Рассмотрим, как проводится амортизация здания на типовом примере.