Как быть, если данные указаны неверно?

Может сложиться ситуация, когда работник сообщил номер без предоставления документов, а он принадлежит другому лицу, или допущена ошибка при написании.

Иногда бухгалтеры, чтобы справка гладко прошла проверку при приеме, вписывают в поле ИНН произвольные символы.

Нужно быть осторожными, не вписывать ничего лишнего и от работника требовать предъявления документа, сохранять копии свидетельств работников, распечатки ответов на запросы с сайта ФНС.

Перед тем, как сдать справки, следует тщательно проверить все номера.

На сегодняшний день предоставление работником сведений об ИНН не является обязательным, работодатель может без них обойтись.

В справке 2НДФЛ нужно правильно указать паспортные данные, другие сведения о работнике, чтобы налоговая инспекция могла правильно идентифицировать налогоплательщика.

Можно ли сдать 2 НДФЛ без ИНН сотрудника за 2020 год

Многие бухгалтеры спрашивают, можно ли сдать 2-НДФЛ без ИНН сотрудника за 2020 год? Дело в том, что есть работники, которые не получили ИНН. А есть те, которые просто не знают этот номер

Обратите внимание, что форма 2-НДФЛ изменилась с 1 января и наша статья учитывает изменения

Программа «Бухсофт» обновила электронную версию справки с учетом нового приказа. Смотрите, как подготовить и распечатать новую форму

Обратите внимание, что формы теперь две

Одна для выдачи работнику:

2-НДФЛ для выдачи работникам онлайн

Другая для ФНС:

2-НДФЛ для ФНС

Изменение 2020 года: ИНН сотрудника в 2-НДФЛ можно не указывать

Налоговики принимают справки 2-НДФЛ без ИНН сотрудников (письмо ФНС России от 27.01.2016 № БС-4-11/1068). Поскольку ИНН — не обязательный реквизит. Если номера нет, поле «ИНН в Российской Федерации» раздела 2 справки не заполняйте. Санкций за это не будет.

Если вы сдаете справки электронно, получите протокол: «Предупреждение. Не заполнен ИНН для гражданина РФ». Но это не страшно, формы 2-НДФЛ все равно поступят в налоговую (письмо ФНС России от 03.02.2016 № БС-4-11/1584).

А вот вымышленный или чужой номер в отчетности не отражайте. За каждую неверную справку вас могут оштрафовать на 500 руб. (письма ФНС России от 11.02.2016 № БС-4-11/2224@ и от 27.01.2016 № БС-4-11/1068@).

Раньше, напомним, налоговики не брали у работодателей справки без ИНН сотрудников. И рекомендовали самим нанимателям узнавать номера на сайте ФНС России nalog.ru (как это сделать, читайте во врезке ниже). А если номера в базе нет, требовали отправлять сотрудников получать ИНН в налоговой.

Как указывать ИНН в 2-НДФЛ за 2020 год

Если вы выплачиваете доходы физлицам, то обязаны ежегодно представлять справки по форме 2-НДФЛ (п. 2 ст. 230 НК РФ). Форма справки и порядок ее заполнения утверждены приказом ФНС России от 30.10.2015 № ММВ-7-11/485@. На справке 2-НДФЛ вы указываете признак: 1 или 2.

Справки с признаком 1 вы подаете на всех физлиц, которым вы выплачивали доходы в течение года. А справки с признаком 2 требуется представить, только если вы не удержали налог с каких-то доходов. Сроки сдачи справок с разными признаками различны.

В разделе 2 справки 2-НДФЛ есть поля «ИНН в Российской Федерации» и «ИНН в стране гражданства». Заполнять их нужно в таком порядке. Если вы составляете справку на гражданина России, запишите иго ИНН в поле «ИНН в Российской Федерации». Если же у вас трудится иностранец, узнайте, есть ли у него номер – аналог нашего ИНН. Если есть, запишите его в поле «ИНН в стране гражданства».

Как быть бухгалтеру, если сотрудник не знает ИНН

Ваши действия как бухгалтера такие. Вначале зайдите на сайт ФНС nalog.ru и воспользуйтесь сервисом «Узнай ИНН». Введите ФИО работника, дату рождения и паспортные данные. Если у него есть ИНН, он появится на вашем экране.

Если же ИНН нет, то сдавайте справку 2-НДФЛ без этого реквизита. Согласно Порядку заполнения справки поле «ИНН в Российской Федерации можно не заполнять, если этот номер отсутствует у налогоплательщика.

То же самое правило действует, если вы представляете справки в электронном виде через интернет. Дело в том, что в электронном формате поле «ИНН в Российской Федерации» имеет признак «Н», то есть не является обязательным.

Поэтому справки 2-НДФЛ без ИНН у вас примут.

Однако в протоколе о приеме справок будет стоять следующее сообщение — «Предупреждение. Не заполнен ИНН для гражданина России”. При этом сведения о доходах физических лиц считаются прошедшими форматно-логический контроль и подлежат приему, если конечно инспекторы не обнаружит в них другие ошибки. Это подтверждает ФНС России в письме от 24.05.2016 N БС-3-11/2338@.

Таким образом, если ваш работник — гражданин России, но не получил ИНН, вы можете подать справки без этого реквизита.

Прочерки или другие знаки в соответствующем поле ставить не нужно. Эти правила действуют в 2016 году, и будут также действовать в 2020 году.

Однако безопаснее попросить работников все же сходить в свою ИФНС и получить там свидетельство об ИНН. Тем более, что этот реквизит потребуется вам и для сведений в ПФР по форме СЗВ-М.

Если же ваш сотрудник не является гражданином России, поле «ИНН в Российской Федерации» вы не заполняете.

Обязательно ли нужно его указывать?

До недавнего времени на вопрос о том, обязательно ли нужно указывать ИНН, не было однозначного ответа.

Порядком заполнения 2НДФЛ четко указывалось, что это поле может не заполняться, если у работника ИНН отсутствует.

У организаций, сдававших отчетность по электронным каналам связи, незаполненное поле не считалось ошибкой и поводом для отказа в приемке.

Но 23 ноября 2015 г. Федеральная налоговая служба издала письмо, где рекомендовала внести изменение в программы приемки. Документ 2НДФЛ без ИНН работника признавались ошибочными, в приеме их работодателю должно быть отказано.

Многие работодатели попали в трудное положение.

Хотя письмо налоговой службы является рекомендацией и не может отменять приказ Минфина, разработчики стали менять программы, справки, без указания ИНН, отказывались автоматически, а за каждую несданную вовремя справку грозил штраф 200 руб.

Чёрная пятница! Подписка на «Упрощенку» по привлекательной цене

Справки с признаком 1 вы подаете на всех физлиц, которым вы выплачивали доходы в течение года. А справки с признаком 2 требуется представить, только если вы не удержали налог с каких-то доходов. Сроки сдачи справок с разными признаками различны.

Федеральная налоговая служба в своем письме от 27 января 2016 года № БС-4-11/1068 разъяснила, что указывать этот реквизит в отчетности необходимо только, если работник представил документ. В противном случае его можно не указывать. При этом отчет пройдет форматно-логический контроль. Тем не менее, в ответ придет предупреждение о том, что в отчете указаны не все данные.

Получение свидетельства о постановке на учет (как раз то, что в народе называют ИНН) является сугубо правом гражданина, но не обязанностью.

А в справке с признаком 2 — доходы, с которых налог удержать не удалось

Обращаем внимание, что в этом разделе можно показать только профессиональные вычеты, а также суммы, не облагаемые НДФЛ ст. Для социальных, стандартных и имущественных вычетов есть раздел 4

Как быть, если данные указаны неверно?

Может сложиться ситуация, когда работник сообщил номер без предоставления документов, а он принадлежит другому лицу, или допущена ошибка при написании.

Иногда бухгалтеры, чтобы справка гладко прошла проверку при приеме, вписывают в поле ИНН произвольные символы.

За каждый неверно указанный номер предусмотрен штраф в 500 рублей.

Нужно быть осторожными, не вписывать ничего лишнего и от работника требовать предъявления документа, сохранять копии свидетельств работников, распечатки ответов на запросы с сайта ФНС.

Перед тем, как сдать справки, следует тщательно проверить все номера.

На сегодняшний день предоставление работником сведений об ИНН не является обязательным, работодатель может без них обойтись.

В справке 2НДФЛ нужно правильно указать паспортные данные, другие сведения о работнике, чтобы налоговая инспекция могла правильно идентифицировать налогоплательщика.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Справку 2-НДФЛ не примут без ИНН: что делать бухгалтеру

ФНС России вводит обязательный контроль наличия и корректности ИНН в справках о доходах физических лиц (форма 2-НДФЛ). Для компаний это значит, что без ИНН справку инспекция не примет. За отчетность, не представленную в срок, грозит ответственность по статье 126 НК РФ – 200 руб. за каждый документ. Срыв срока весьма вероятен, если учесть, что до недавнего времени указывать ИНН в форме 2-НДФЛ было не обязательно.

Основанием для ужесточения правил проверки сведений в формах 2-НДФЛ послужило письмо Управления налогообложения имущества и доходов физических лиц ФНС России от 23.11.2015 № 11-2-06/0733. Документ вводит восемь новых дополнительных правил контроля, из которых выделим два:

- Проверка на наличие обязательности заполнения поля «ИНН в Российской Федерации» при реквизите «Гражданство (код страны)» равном «643».

- Проверка структуры заполненного поля «ИНН в Российской Федерации» на разрядность и корректность контрольного числа ИНН (в том числе на заполнение данных произвольными техническими значениями, начинающимися с 0000000000, 1234567890 и т.п.).

По итогам проверки в инспекции формируется протокол приема сведений о доходах физических лиц, и, если поле ИНН заполнено не будет, справку инспекция не примет. Налоговый агент получит сообщение «Не заполнен ИНН для гражданина России». Не примут налоговики и справку с полем ИНН, заполненным случайным набором цифр или символов.

Спрашивается, в чем суть проблемы? Дело в том, что законодательство не обязывает граждан ни узнавать свой ИНН, ни сообщать его работодателю при трудоустройстве. Статья 65 ТК РФ не упоминает свидетельство о постановке на учет в инспекции среди документов, которые следует представить, заключая трудовой договор. Никаких рычагов воздействия на работника с тем, чтобы тот узнавал и сообщал свой ИНН, у бухгалтера не имеется.

Порядок заполнения формы 2-НДФЛ утвержден приказом ФНС России от 30.10.2015 № ММВ-7-11/485. Там сказано, что реквизит не заполняется «при отсутствии ИНН у налогоплательщика». Поскольку ИНН присваивается всем российским налогоплательщикам (п. 7 ст. 84 НК РФ), то эта фраза обычно трактовалась как отсутствие у работника сведений об ИНН. Более того, тем же приказом № ММВ-7-11/485 утвержден электронный формат справки 2-НДФЛ. И там реквизит «ИННФЛ» содержит признак «Н» — то есть не является обязательным.

Что же получается? Если инспекция меняет трактовку, ужесточает правила, то налицо формальное противоречие между разными частями одного и того же документа. Добавим к этому отсутствие узаконенного требования «предъявить» ИНН при приеме на работу. Что вырисовывается на выходе? Что бухгалтеру, который не готов спорить с инспекторами, в самое короткое время предстоит собрать ИНН сотрудников. Тем самым снизить риск штрафов за несвоевременную сдачу справок 2-НДФЛ. Последние, напомним, заполняются на каждого работника, а санкция применяется за каждый документ, представленный с нарушением срока.

Налоговики предлагают узнавать ИНН через соответствующий сервис на портале nalog.ru. К сожалению, найти ИНН получается не всегда. Поэтому мы советуем бухгалтерам известить руководство компании о сложившейся ситуации, подключить отделы кадров. Кадровики помогут собрать информацию по уволившимся сотрудникам. Руководство может пойти навстречу бухгалтерам, помочь известить работников о необходимости узнать ИНН, назначить ответственными за сбор данных сотрудников начальников отделов, принять другие оргмеры.

Можно порекомендовать ставить в известность инспекцию о каждом случае, когда ИНН узнать не удается. Вопросы можно также адресовать в Управление налогообложения имущества и доходов физических лиц в центральный аппарат налоговой службы (127381, г. Москва, Неглинная ул., д. 23; тел. контакт-центра 8-800-222-2222).

Времени не так много: 1 марта предстоит сдавать справки 2-НДФЛ по работникам, с которых невозможно удержать налог, 1 апреля — по всем работникам организации.

В заключение обращаем внимание на крайне важную техническую тонкость. Справки 2-НДФЛ сдаются в электронной форме по ТКС в компаниях с численностью более 25 человек

При отправке справок операторы ЭДО руководствуются приказом ФНС России от 16.09.2011 № ММВ-7-3-/576, где четко сказано, что сведения «в электронном виде представляются по установленным форматам». Поскольку электронный формат справки 2-НДФЛ заполнения поля ИНН не предусматривает, оснований у оператора сформировать ошибку не имеется. Будьте особенно внимательны!

Все про новую 2-НДФЛ: теперь одна форма для инспекции, другая – для работника

В случае если после отправки Справки 2-НДФЛ по телекоммуникационным каналам она не была принята налоговым органом (получен протокол, содержащий описание ошибок форматного контроля), то необходимо подавать не корректировку, а новую справку с тем же номером, указанием в поле «Номер корректировки» значения «00», но с указанием новой даты.

Форма предназначена исключительно для сообщений об отсутствии или некорректной информации на сайте ФНС России и не подразумевает обратной связи. Информация направляется редактору сайта ФНС России для сведения. Но как сдать 2 НДФЛ, если нет ИНН, и при этом избежать серьезных последствий? Об этом речь пойдет далее.

Как сдавать 2-ндфл если нет инн

На практике бухгалтеры зачастую сталкиваются с ситуацией, когда работники не могут сообщить ИНН. Связано это с тем, что сотрудники либо не знают свой номер, либо вовсе его не получали. Вообще, как отмечают авторы письма, ИНН присваивается каждому налогоплательщику (п. 7 ст. 84 НК РФ). В связи с этим учет физлиц в налоговых органах без присвоения ИНН законодательством не предусмотрен.

Обратите внимание: избежать ошибок при заполнении справок 2-НДФЛ можно с помощью веб-сервисов. В них среди прочего установлены актуальные справочники, которые обновляются без участия пользователя

При указании недопустимого значения сервис предупреждает об ошибке. Далее сервис либо автоматически подставляет верный вариант, либо подсказывает, как можно исправить ошибку.

Многие бухгалтеры спрашивают, можно ли сдать 2-НДФЛ без ИНН сотрудника за 2020 год? Дело в том, что есть работники, которые не получили ИНН. А есть те, которые просто не знают этот номер

Обратите внимание, что форма 2-НДФЛ изменилась с 1 января и наша статья учитывает изменения

Одна для выдачи работнику:

Почему у работодателя может не быть этой информации?

При оформлении на новое место работы человек обязан принести туда определенные документы.

Все они перечислены в Трудовом кодексе:

- паспорт либо другой документ, который удостоверяет личность работника;

- трудовую книжку, если у человека это не первое место трудоустройства, и он не совместитель;

- СНИЛС;

- для военнообязанных – военный билет;

- диплом или свидетельство об образовании, если по должностной инструкции это необходимо.

Могут потребоваться еще дополнительные документы, но свидетельство о постановке на учет в налоговом органе не указано и в дополнительном списке.

Поэтому новый работодатель не может потребовать предоставления свидетельства и не может отказать в приеме, даже если работник сообщит об отсутствии ИНН. Можно только предложить ему пройти процедуру учета и предоставить копию документа или сообщить свой номер.

Как быть, если данные указаны неверно?

Может сложиться ситуация, когда работник сообщил номер без предоставления документов, а он принадлежит другому лицу, или допущена ошибка при написании.

Иногда бухгалтеры, чтобы справка гладко прошла проверку при приеме, вписывают в поле ИНН произвольные символы.

За каждый неверно указанный номер предусмотрен штраф в 500 рублей.

Нужно быть осторожными, не вписывать ничего лишнего и от работника требовать предъявления документа, сохранять копии свидетельств работников, распечатки ответов на запросы с сайта ФНС.

Перед тем, как сдать справки, следует тщательно проверить все номера.

На сегодняшний день предоставление работником сведений об ИНН не является обязательным, работодатель может без них обойтись.

В справке 2НДФЛ нужно правильно указать паспортные данные, другие сведения о работнике, чтобы налоговая инспекция могла правильно идентифицировать налогоплательщика.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

-

Позвоните на горячую линию:

- Москва и Область — +7 (499) 110-43-85

- Санкт-Петербург и область — +7 (812) 317-60-09

- Регионы — 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Можно ли сдать 2-НДФЛ без ИНН сотрудника за 2020 год

Что же в ней изменилось? Остальным эти поля нужно оставлять пустыми. Представителям теперь дополнительно к наименованию документа, подтверждающего полномочия, нужно указывать его реквизиты.

Кроме этого, согласно утвержденному формату справки 2-НДФЛ (по такому формату справка формируется для передачи ее в электронном виде через интернет) такой реквизит, как ИНН в 2-НДФЛ является необязательным (указанные порядок и формат утверждены приказом ФНС России от 30.

Поэтому новый работодатель не может потребовать предоставления свидетельства и не может отказать в приеме, даже если работник сообщит об отсутствии ИНН. Можно только предложить ему пройти процедуру учета и предоставить копию документа или сообщить свой номер.

Номер ИНН присваивается каждому налогоплательщику с того момента, как только он встал на учет в контролирующие органы.

Однако если иных нарушений форматно-логического контроля в справке больше нет, она считается прошедшей форматно-логический контроль. Инспекция примет такую справку.

Однако и в отношении ИНН есть исключения. При поступлении на государственную гражданскую службу (госслужащие) предоставление ИНН при приеме обязательно (ст. 23 ФЗ «О государственной гражданской службе»).

Справка по форме 2-НДФЛ является одним из важнейших видов отчетности. Работодатель ежегодно обязан подавать ее в налоговую службу. В отчете отражается информация о размере доходов сотрудника и сумме НДФЛ, который с них уплачен.

Таким образом, если ваш работник — гражданин России, но не получил ИНН, вы можете подать справки без этого реквизита.

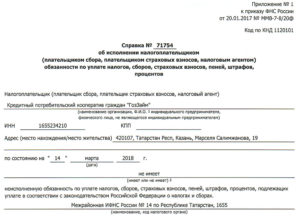

Впоследствии налоговым агентом ошибка была обнаружена и подана корректирующая Справка 2-НДФЛ (см. рис. 1, 2).

Для компаний это значит, что без ИНН справку инспекция не примет. За отчетность, не представленную в срок, грозит ответственность по статье 126 НК РФ – 200 руб. за каждый документ.

Порядок заполнения формы 2-НДФЛ утвержден приказом ФНС России от 30.10.2015 № ММВ-7-11/485. Там сказано, что реквизит не заполняется «при отсутствии ИНН у налогоплательщика». Поскольку ИНН присваивается всем российским налогоплательщикам (п. 7 ст. 84 НК РФ), то эта фраза обычно трактовалась как отсутствие у работника сведений об ИНН. Налоговыми органами по окончании третьего квартала 2015 года было создано письма об изменениях в отчетности в рамках формы 2 НДФЛ. В рамках этого письма предполагалось, что ИНН для сдачи НДФЛ – обязательный реквизит. Было предположение, что такая справка может даже получить отказ в принятии от сотрудников налоговых служб.

Индивидуальный номер налогоплательщика (ИНН) присваивается каждому физическому лицу либо организации, учреждению, которые обязаны уплачивать в бюджет налоги или взносы. Решение о введении таких номеров было призвано устранить путаницу в учете внесенных сумм при совпадении фамилии, имени и отчества физических лиц или наименований организаций, являющихся юридическими лицами.

Если работодатель выплачивает заработную плату своим сотрудникам, то он обязан каждый год предоставлять в налоговую службу отчета по форме 2-НДФЛ.

Нормы закона

Законодательно присвоение любому налогоплательщику индивидуального номера закреплено НК, ст.84, п.7.

Для того, чтобы его получить, нужно принести в инспекцию заявление о присвоении ИНН, в котором указать:

- фамилию, имя и отчество;

- пол;

- полное наименование места своего рождения;

- число, месяц и год своего рождения;

- паспортные данные – серия, номер, дата и место выдачи;

- сведения о своем гражданстве.

В течение пяти дней с момента предоставления такого документа гражданина обязаны поставить на учет и выдать свидетельство определенного образца.

Порядок постановки на учет прописан в приказе ФНС России от 29.06.2012 N ММВ-7-6/435@ Федеральной налоговой службы РФ.

Почему у работодателя может не быть этой информации?

При оформлении на новое место работы человек обязан принести туда определенные документы.

Все они перечислены в Трудовом кодексе:

- паспорт либо другой документ, который удостоверяет личность работника;

- трудовую книжку, если у человека это не первое место трудоустройства, и он не совместитель;

- СНИЛС;

- для военнообязанных – военный билет;

- диплом или свидетельство об образовании, если по должностной инструкции это необходимо.

Могут потребоваться еще дополнительные документы, но свидетельство о постановке на учет в налоговом органе не указано и в дополнительном списке.

Поэтому новый работодатель не может потребовать предоставления свидетельства и не может отказать в приеме, даже если работник сообщит об отсутствии ИНН. Можно только предложить ему пройти процедуру учета и предоставить копию документа или сообщить свой номер.

Как быть бухгалтеру, если сотрудник не знает ИНН

Таким образом, если ваш работник — гражданин России, но не получил ИНН, вы можете подать справки без этого реквизита.

Прочерки или другие знаки в соответствующем поле ставить не нужно. Эти правила действуют в 2016 году, и будут также действовать в 2020 году. Однако безопаснее попросить работников все же сходить в свою ИФНС и получить там свидетельство об ИНН. Тем более, что этот реквизит потребуется вам и для сведений в ПФР по форме СЗВ-М. А указав ИНН во всех отчетах, где нужен этот реквизит, вы избежите споров с проверяющими и применения штрафных санкций.

Не заполнять поле «ИНН в Российской Федерации» можно, только если у физлица нет ИНН (гл. IV Порядка заполнения справки 2-НДФЛ).

Как заполнить «статус налогоплательщика» в 2-НДФЛ

В поле «Статус налогоплательщика» нужно проставить одно из следующих значений (гл. IV Порядка заполнения справки 2-НДФЛ):

· если физлицо — налоговый резидент РФ, то код — 1;

· нерезидент — высококвалифицированный иностранный специалист — 3;

· нерезидент — участник госпрограммы по добровольному переселению в РФ или член экипажа судна, плавающего под Государственным флагом РФ, — 4;

· нерезидент — иностранец, который признан беженцем или получил временное убежище в РФ, — 5;

· иностранец, который работает в РФ по патенту (независимо от того, резидент или нерезидент), — 6.

Как заполнить раздел 3 справки 2-НДФЛ

Раздел 3 нужно заполнять отдельно для каждой ставки НДФЛ (гл. I Порядка заполнения справки 2-НДФЛ).

В разделе отражаются доходы физлица, которые вы выплатили ему в денежной и натуральной форме, а также в виде материальной выгоды (гл. V Порядка заполнения справки 2-НДФЛ).

Все доходы нужно отражать по месяцам. Для этого:

· в поле «Месяц» в хронологическом порядке указывается порядковый номер месяца;

· в поле «Сумма дохода» — вся сумма дохода, фактически полученная физлицом в этом месяце;

Какие коды доходов указываются в 2-НДФЛ

· зарплата — это код 2000;

· пособие по временной нетрудоспособности — 2300;

· премия за производственные результаты — 2002;

· выплаты по договорам ГПХ (кроме авторских) — 2010;

Например, нет подходящего кода для доплат к пособиям по временной нетрудоспособности, которые организация выплачивает за счет собственных средств согласно локальному нормативному акту.

В подобных случаях нужно выбирать код 4800 — иные доходы (Письмо ФНС России от 06.07.2016 N БС-4-11/12127).

Как заполнить раздел 3 справки 2-НДФЛ, если доход физлица облагается частично

В остальном разд. 3 справки заполняется в обычном порядке.

Как заполнить раздел 3 справки 2-НДФЛ, если физлицу предоставляется профессиональный вычет

Если физлицу предоставляется профессиональный вычет (например, когда человек работает у вас по договору ГПХ или авторскому договору (п. п. 2, 3 ст. 221 НК РФ)), то информацию о нем нужно отразить в разд. 3:

· в поле «Сумма вычета» — сумму вычета, на которую уменьшается доход;

Других особенностей в заполнении разд. 3 справки 2-НДФЛ в этой ситуации нет.

Следующая

НДФЛКто платит НДФЛ: работник или работодатель

Примут ли 2-НДФЛ без ИНН

При постановке на учет в налоговых органах любому человеку присваивается ИНН – индивидуальный номер налогоплательщика. Этот код позволяет узнать историю поступлений и платежей в отношении физлица на протяжении всей его жизни. Номер указывают в специальном свидетельстве. Как правило, его выдают во время регистрации. Также см. «Что такое ИНН и где его получать».

По законодательству работодатель может запросить ИНН у сотрудника при приеме на работу. Однако, в Трудовом кодексе ИНН не внесен в перечень сведений, обязательных для предоставления в отдел кадров при трудоустройстве. Работник имеет право на законных основаниях не предоставлять ИНН работодателю.

В налоговое законодательство регулярно вносят изменения и дополнения. Зачастую, появляются письма и рекомендации, после публикации которых у бухгалтеров и специалистов в сфере налогообложения возникает ряд вопросов. А иногда некорректное заполнение документов влечет за собой начисление штрафов или необходимость повторно сдавать отчетность.

Так, в конце осени 2015 года налоговики опубликовали письмо, в котором речь шла об изменениях при сдаче отчетности по форме 2-НДФЛ. Предполагалось, что ИНН в справке 2-НДФЛ в 2016 году будет обязательным. В разъяснениях говорилось, что при заполнении документа обязательно внесение ИНН в 2-НДФЛ для физического лица.

Перед налоговыми агентами остро встал вопрос: а что делать, если ИНН у работника просто нет или он неизвестен? Таким образом, в 2-НДФЛ за 2016 год обязательным ИНН был лишь в начале года. Сейчас это правило не действует

Также обратите внимание «Подразделения ПФР обязаны принимать СЗВ-М без указания ИНН»

Обязателен ли ИНН в справках 2НДФЛ?

Индивидуальный номер налогоплательщика (ИНН) присваивается каждому физическому лицу либо организации, учреждению, которые обязаны уплачивать в бюджет налоги или взносы.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и !

Решение о введении таких номеров было призвано устранить путаницу в учете внесенных сумм при совпадении фамилии, имени и отчества физических лиц или наименований организаций, являющихся юридическими лицами.

Чтобы упорядочить и облегчить учет, индивидуальный номер присваивается один раз и не меняется ни при каких обстоятельствах: переезде, перемене фамилии и так далее.

Обязательно ли нужно его указывать?

До недавнего времени на вопрос о том, обязательно ли нужно указывать ИНН, не было однозначного ответа.

Порядком заполнения 2НДФЛ четко указывалось, что это поле может не заполняться, если у работника ИНН отсутствует.

У организаций, сдававших отчетность по электронным каналам связи, незаполненное поле не считалось ошибкой и поводом для отказа в приемке.

Но 23 ноября 2015 г. Федеральная налоговая служба издала письмо, где рекомендовала внести изменение в программы приемки. Документ 2НДФЛ без ИНН работника признавались ошибочными, в приеме их работодателю должно быть отказано.

Многие работодатели попали в трудное положение.

Хотя письмо налоговой службы является рекомендацией и не может отменять приказ Минфина, разработчики стали менять программы, справки, без указания ИНН, отказывались автоматически, а за каждую несданную вовремя справку грозил штраф 200 руб.

Обязательно ли нужно его указывать?

До недавнего времени на вопрос о том, обязательно ли нужно указывать ИНН, не было однозначного ответа.

У организаций, сдававших отчетность по электронным каналам связи, незаполненное поле не считалось ошибкой и поводом для отказа в приемке.

Но 23 ноября 2015 г. Федеральная налоговая служба издала письмо, где рекомендовала внести изменение в программы приемки. Документ 2НДФЛ без ИНН работника признавались ошибочными, в приеме их работодателю должно быть отказано.

Многие работодатели попали в трудное положение.

Хотя письмо налоговой службы является рекомендацией и не может отменять приказ Минфина, разработчики стали менять программы, справки, без указания ИНН, отказывались автоматически, а за каждую несданную вовремя справку грозил штраф 200 руб.