Как налоговый агент уплачивает налог на прибыль

По общему правилу налог, который нужно удержать у налогоплательщика, вы рассчитываете, умножая сумму его дохода на ставку налога. Но в ряде случаев действуют специальные правила.

Например, при расчете налога с дивидендов учитывается в том числе сумма дивидендов, полученных самим налоговым агентом.

Налог нужно удержать у получателя дохода и перечислить в бюджет не позднее следующего рабочего дня после выплаты дохода.

Если вы не удержите налог или не перечислите его в срок, инспекция может вас оштрафовать. Также за несвоевременное перечисление налога вам придется уплатить пени.

Получение сведений о дивидендах к распределению

Российская организация – эмитент ценных бумаг, которая выплачивает дивиденды, обязана предоставить налоговому агенту сведения о дивидендах к распределению.

Информацию о дивидендах налоговый агент получит в течение пяти календарных дней с даты вынесения эмитентом решения о выплате дивидендов конкретным лицам, но не позднее дня выплаты дивидендов.

Сведения о дивидендах к распределению могут быть получены в виде:

- электронного документа, подписанного электронной подписью в соответствии с Законом от 6 апреля 2011 г. № 63-ФЗ;

- бумажного документа;

- публикации на официальном сайте российской организации – эмитента ценных бумаг;

- дополнительной информации в платежном документе на перечисление дивидендов налоговому агенту.

Эти правила распространяются в том числе на российские организации, выплачивающие дивиденды по акциям, эмитентами которых они не являются.

Такой порядок установлен пунктом 5.1 статьи 275 Налогового кодекса РФ.

Выплата дохода нерезидентам

Организация – нерезидент может работать на территории РФ, используя постоянное представительство. В этом случае она самостоятельно уплачивает все налоги.

Налоговый агент по прибыли должен исполнять свои функции только, если получатель – нерезидент не имеет представительства либо, если выплата относится к другим подразделениям иностранной компании.

Также в некоторых случаях выплаты в пользу нерезидентов вообще не облагаются налогом (ст. 309, 310 НК РФ). Это могут быть, например, суммы, полученные при выполнении соглашений о разделе продукции или доходы FIFA и национальных футбольных ассоциаций, связанные с организацией и проведением Чемпионата мира по футболу 2018 г.

Удержание и уплата налога

Сумму налога на прибыль с дивидендов удержите при их выплате. Перечислить налог в бюджет нужно не позднее следующего рабочего дня после выплаты дивидендов. Это следует из положений пункта 4 статьи 287, пункта 6 статьи 6.1 Налогового кодекса РФ.

В отношении налога, удерживаемого депозитарием по ставке 15 процентов, установлен иной срок – 30 дней с момента начисления (выплаты дивидендов). Такой порядок предусмотрен, чтобы при получении необходимых сведений о получателе дивидендов налоговый агент мог пересчитать налог по другой ставке и вернуть получателю излишне удержанную сумму (п. 11 ст. 310.1 НК РФ).

Порядок удержания и уплаты налога на прибыль с других доходов иностранных организаций, не имеющих в России постоянных представительств, зависит от вида доходов (п. 1 ст. 309 НК РФ). Перечень таких доходов, а также ставки налога на прибыль и сроки его удержания налоговыми агентами приведены в таблице.

Внимание: если налог на прибыль (доходы) перечислен позже установленных сроков, налоговая инспекция может начислить организации пени (ст. 75 НК РФ). Если неудержание (неполное удержание) и (или) неперечисление (неполное перечисление) налога в бюджет выявлены в результате проверки, организация (ее сотрудники) может быть привлечена (ст. 123 НК РФ, ст. 15.11 КоАП РФ, ст. 199.1 УК РФ)

Ситуация: как налоговому агенту рассчитать и отразить в декларации налог на прибыль с дивидендов, задолженность по которым погашают зачетом?

Налог рассчитайте и отразите в декларации в обычном порядке. А зачет проведите на разницу между общей суммой начисленных дивидендов и величиной удержанного налога. Поясним.

Налоговый агент должен сделать следующее:

- На дату проведения зачета рассчитать и удержать налог с суммы дивидендов, начисленных получателю. Налог рассчитайте в общем порядке, никаких особенностей здесь нет.

- Провести зачет взаимной задолженности на разницу между суммой начисленных дивидендов и удержанным налогом.

- Перечислить налог на прибыль в бюджет. Это нужно сделать не позднее следующего рабочего дня после выплаты дивидендов. В данном случае – после даты проведения взаимозачета (даты подписания акта). Такой порядок следует из положений пункта 4 статьи 287 и пункта 6 статьи 6.1 Налогового кодекса РФ.

- Составить и сдать декларацию. Никаких особенностей тут нет, поэтому заполните ее по общим правилам.

Пример, как удержать налог на прибыль с дивидендов, задолженность по которым погашают взаимозачетом

ООО «Альфа» применяет упрощенку. В уставном капитале организации участвует ООО «Гермес».

24 октября 2016 года «Альфа» начислила «Гермесу» дивиденды по итогам III квартала в сумме 480 000 руб.

В учете «Альфы» по дебету счета 62 отражена дебиторская задолженность «Гермеса» по оплате реализованных товаров в размере 500 000 руб. Организации приняли решение о выплате дивидендов путем зачета взаимных требований (задолженность «Альфы» по дивидендам засчитывается в счет погашения задолженности «Гермеса» по оплате товаров).

Ставка налога на прибыль при выплате дивидендов российской организации – 13 процентов (подп. 2 п. 3 ст. 284 НК РФ). Сумма налога с дивидендов, начисленных «Гермесу», составляет 62 400 руб. (480 000 руб. × 13%). Датой выплаты дивидендов в данном случае является дата проведения зачета – 27 октября 2016 года. Налог на прибыль с дивидендов перечислен в бюджет 28 октября 2016 года.

Зачет произведен на разницу между общей суммой начисленных дивидендов и удержанным налогом на прибыль 417 600 руб. (480 000 руб. – 62 400 руб.).

Операции по начислению дивидендов отражены в учете «Альфы» следующими проводками.

24 октября:

Дебет 84 Кредит 75-2

– 480 000 руб. – начислены дивиденды.

27 октября:

Дебет 75-2 Кредит 68 субсчет «Расчеты по налогу на прибыль»

– 62 400 руб. – удержан налог на прибыль с начисленных дивидендов;

Дебет 75-2 Кредит 62

– 417 600 руб. – зачтена в счет долга по оплате товаров задолженность по выплате дивидендов.

28 октября:

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 51

– 62 400 руб. – перечислен налог на прибыль в бюджет.

После проведения зачета задолженность «Гермеса» по оплате товаров уменьшилась и составляет 82 400 руб. (500 000 руб. – 417 600 руб.).

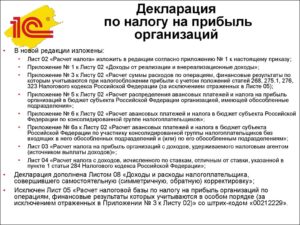

28 октября 2016 года «Альфа» представила в налоговую инспекцию декларацию по налогу на прибыль, в которую включены следующие разделы:

– титульный лист;

– подраздел 1.3;

– лист 03.