Что такое «банковская тайна» и ее состав?

Трактовка «банковской тайны» подразумевается информацию о клиенте банковской организации, сведения о его банковском счете, депозитах, проводимых операциях и иных данных, которые устанавливаются банком и не противоречат законам. Банк и его сотрудники обязуются хранить тайну об операциях, счетах, депозитах, личных данных клиента и не передавать ее третьим лицам, если это не предусмотрено законодательством.

Справочную информацию банк может предоставить судам, счетной палате, налоговой инспекции, Пенсионному Фонду, Фонду соцстрахования, органам исполнения решений суда, следственному комитету по их запросам, а также федеральным госорганам, если человек поступает на госслужбу РФ (по ФЗ «О противодействии коррупции»).

Сейчас идут спору по поводу того, относится ли информация о кредитных операциях к секретной. По одной трактовке, ссудные счета не являются банковскими счетами в гражданском и правовом контексте, так как по ссудному счету невозможно проводить операции перечисления, выдачи денег. По трактовке ГК и ФЗ «О банках …» к секретной информации относятся все счета, которые открывает клиент, независимо от их классификации.

Если принять, что все данные о клиенте и его счетах составляют тайну банка, то возникает вопрос: на каком основании они передаются их в БКИ? Ответ простой: на основании согласия клиента на обработку персональных сведений и предоставления их в БКИ. Этот пункт обязательно включается в каждый кредитный договор, чтобы избежать всяких недоразумений.

В банковскую тайну входит информация о:

- Владельце счета/депозита,

- Проводимых операциях,

- Самом банковском счете или депозите

Таким образом, «банковская тайна» регламентируется действующим российским законодательством. Информация, которую она охраняет, может быть предоставлена только клиенту или его уполномоченному (доверенному) лицу. Госорганам, судам и др. данные могут передаваться в порядке, прописанном в федеральных законах.

Закон о банках и банковской деятельности

Среди основных положений закона о банковской деятельности особое внимание рекомендуется обратить на процедуру лицензирования и регистрации банков, а также их филиалов и представительств, положения о банкротстве банков и порядке отзыва лицензии. В законе также освящены ключевые моменты, которые касаются стабильности и надежности работы банковских структур, затрагиваются вопросы по защите прав вкладчиков, сформулировано понятие банковской тайны, а также нормативы банковской деятельности, которые определяются по инициативе ЦБ РФ

В законе также освящены ключевые моменты, которые касаются стабильности и надежности работы банковских структур, затрагиваются вопросы по защите прав вкладчиков, сформулировано понятие банковской тайны, а также нормативы банковской деятельности, которые определяются по инициативе ЦБ РФ.

В законе приведена информация о принципах обслуживания банковских клиентов, проведении типовых операций, принципах формирования размерах комиссионных выплат, а также формирования ставок по кредитам и депозитам.

Нормативно-правовые акты

Пакет нормативно-правовых актов, регламентирующих взаимоотношения в банковской сфере — это Банковское законодательство. Оно определяется правовым режимом, который транслирует порядок управления и регулирования банковской деятельностью. Основные цели правового режима заключаются в препятствовании неправомерному банкротству, мошенническим действиям, недобросовестной конкуренции, спекуляции, а также в повышении доверия к банкам.

Помимо этого, нормативно-правовые акты прописывают виды и типы банковских организаций, форму их собственности, функции и статус центрального банка страны. В этих документах определена модель деятельности на рынке ценных бумаг и лицензирование банковско-кредитного сервиса, а также форма взаимоотношений центрального банка с финансовыми учреждениями.

Все эти задачи имеют государственное значение и влияют на экономическую мощь государства и уровень жизни его населения.

Как действует банковская тайна за рубежом?

Наиболее надежными в плане сохранения вкладов, и конечно, соблюдения тайны клиентов, считаются кредитные учреждения Швейцарии. Закон о защите конфиденциальных сведений принят с 1934 года, но первые упоминания о банковской тайне встречаются еще в 1713 году. Если в некоторых странах Латинской Америки, Восточной, либо же центральной Европы, возможно открытие счетов, обозначенных как анонимные, то швейцарские банковские правила и законодательство полностью исключают такие меры. Сотруднику же, нарушившему банковскую тайну грозит заключение сроком до трех лет.

Еще суровее охраняется банковская тайна в Австрии, гарантирующая абсолютную анонимность сделанных вкладов и течений по счетам. Помимо того, обязательный налог, который должен выплачивать анонимный клиент в Австрии, значительно ниже, и равен 22% от вклада, в то время как в Швейцарии ставка достигает 35%.

Кроме перечисленных стран, в сохранности банковской тайны лидирует и Лихтенштейн. Данное государство не обязано предоставлять правовую помощь по запросу других стран, если их граждане, являющиеся вкладчиками лихтенштейнских банков, заподозрены в уклонении уплаты налогов.

Собственно, законодательство каждой страны, в большей или же меньшей степени гарантирует банковскую тайну, но с определенными поправками, направленными на защиту государственных интересов.

Во Франции, например, в законодательство включены некоторые оговорки, позволяющие государству контролировать деятельность кредитных организаций. Французские банки обязаны информировать налоговые службы об авансовых счетах или закрытии вкладов по ценным бумагам. Таким образом, государство сохраняет фискальный баланс и не дает возможности уклониться от выплаты обязательных налогов. В целом, практически во всех странах банковская тайна не работает в отношении налоговых служб, в том числе и в России.

Много жестче обстоят дела в США, где закон о банковской тайне работает с 1970 года. Согласно законодательству страны, банковская тайна не может быть скрыта от правительственных агентств, при условии полного соблюдения процессуальных требований. Так, финансовые учреждения могут по собственной инициативе, и даже должны, уведомлять госорганы о возможных подозрениях в адрес клиентов, особенно иностранцев, совершающих движения по счетам в размере от 750 долларов. Раньше же эта сумма составляла 10000 долларов.

Что такое банковская тайна

Банковская тайна – это режим ограничения доступа к конфиденциальной информации о финансовых операциях клиента в кредитных организациях. Законом запрещается передавать ее третьим лицам, если это не предусмотрено договором или требованиями государственных структур, которые имеют право доступа.

Круг учреждений, а значит и людей, имеющих возможность получить данные о счетах, вкладах, кредитах и других операциях как физических, так и юридических лиц, довольно широк. Поэтому утечка конфиденциальной информации возможна на различных этапах отношений с банком.

Степень защищенности и сохранения банковской тайны регламентируется на законодательном уровне государств. В различных странах существуют как международные соглашения, так и внутригосударственные обязательства по защите финансовой деятельности граждан.

Направления эволюции банковского законодательства

Банковское законодательство, конечно занимает ключевую позицию в регулировании финансовой и банковской системы в стране, определяя форму деятельности и правовой регламент тех или иных банковских структур. Но это не означает, что оно не совершенствуется и не эволюционирует.

По мере формирования и развития банковской системы, законы становились более определенными и жесткими, в целях предотвращения банкротства банков, мошеннических действий и спекуляций.

Направления эволюции банковского законодательства заключается, в большинстве случаев, во внесении поправок и дополнений к главам и пунктам документа, в связи с конъюнктурой, меняющимися условиями и динамикой экономической жизни страны. Эти необходимые коррективы расширяют правовое поле действия законодательства, повышают эффективность и оптимизируют в целом банковскую систему государства.

Принципы банковского законодательства

Правовые нормы банковской деятельности основаны на двух группах принципов.

1. Общие принципы банкоского законодательства, определяющие правовой статус банковских организаций и устанавливающие нормы экономической модели РФ.

Сюда относятся такие принципы:

- свободы экономической деятельности;

- неприкосновенности собственности;

- необходимости конкуренции и запрещения монополии;

- осуществления банковской деятельности на едином экономическом пространстве.

2. Специфические принципы банковского законодательства, регламентирующие порядок организации, развития и функционирования банковской системы.

В эту группу включены принципы:

- организационно-правового построения финансовой системы;

- определяющие порядок осуществления банковской деятельности;

- независимости Центробанка;

- банковской тайны.

Комплексное описание норм и принципов можно найти в оригинале документа.

Банковская тайна в России

В РФ, как и в большинстве цивилизованных стран, тоже закреплено положение о банковской тайне, согласно которому кредитные учреждения обязаны оберегать конфиденциальность сведений о собственных клиентах.

Любые сведения, представляющие банковскую тайну, могут обнародоваться только в случаях, которые предусмотрены действующим законодательствах, и только в предусмотренном объеме. Иными словами, законодательство определяет и объем предоставляемых банком сведений и субъектов, имеющих право затребовать их. К таким субъектам относятся:

- сами клиенты или лица, которые пользуются их доверием;

- суды;

- налоговая служба и налоговая полиция;

- Счетная палата РФ;

- таможенные службы;

- наследополучатели, при условии их упоминания в завещательном акте, если таковой был оставлен именно банку;

- нотариальные конторы, объявившие розыск вкладов ушедших вкладчиков;

- иностранные консульства.

Можно утверждать, что в России банковская тайна охраняется довольно тщательно, но, тем не менее, иногда она бывает нарушена вследствие халатности сотрудников или их недобросовестности. Тогда пострадавшие вкладчики имеют право обратиться в суд с иском и получить моральное и материальное возмещение за нарушение конфиденциальности.

Зачем нужна банковская тайна?

Она является основным принципом частного банковского обслуживания. Этим учреждение привлекает клиентов, которым нужно быть уверенным в сохранности своих данных. Согласно ей, посторонние люди не смогут узнать, что есть у человека в банке, и эти данные не опубликуются в ежедневной газете.

Однако, на деле, особенно в российской практике, тайна банка существует только на бумаге. Заинтересованные госорганы могут получить информацию о любом клиенте и всех его счетах. Те, кто хочет скрыть свои доходы, могут спокойно открыть счет зарубежных банках и оффшорах без уведомления госорганов РФ. Так, швейцарские или гренадинские банки откроют данные счета клиента, только если обращение поступит от имени Интерпола и с четким доказательством отмывания денег. Ни одна налоговая или социальная служба не получит никаких данных даже по официальному запросу.

Таким образом, в России существуют механизмы, чтобы обойти правило банковской тайны на законодательном уровне. Если сосед по лестничной площадке дома не сможет так просто узнать данные о счетах, то любой госорган сделает это с легкостью.

Разглашение банковской тайны

Если понятие банковской тайны существует, то есть и наказание за ее разглашение. При этом список государственных организаций, которые на законных основаниях имеют доступ к сведениям о финансовом положении клиента, весьма широк.

Согласно ст. 26 Закона о банках и банковской деятельности в него включены:

- Бюро Кредитных Историй (БКИ).

- Судебные инстанции, их представители, следственные органы.

- Счетная палата РФ.

- Налоговые организации.

- ПФ, ФСС, ФФОМС, т. е. внебюджетные фонды.

- Росфинмониторинг (борьба с коррупцией, «отмыванием денег», терроризмом).

- Таможенные органы РФ.

- Центробанк РФ.

Клиент имеет право подать в суд на лиц или организацию, которые либо умышленно, либо нет представили конфиденциальную информацию третьей стороне. Отношение к этому закону неоднозначно. Например, когда были вскрыты базы данных, и информация стала доступна любому, не было ни одного иска против финансовых организаций. Большинство людей не верит в неотвратимость наказания и возмещения ущерба. Но есть и другие:

На работу одного из должников позвонили служащие банка и сообщили администрации о сумме долга с просьбой посодействовать ее погашению. Клиент подал на них в суд за разглашение банковской тайны и выдвинул иск на 100 тыс. рублей. Суд он выиграл, правда, сумму возмещения ущерба уменьшили до 5 тыс.

А как же коллекторы? Они пользуются правом уступки требования банка о взыскании долга, о чем прописывается в кредитном договоре. Таким образом, человек сам дает согласие на передачу прав заемщика и сведений, составляющих банковскую тайну, другому представителю. Как только банк совершает эту сделку, должник перестает быть их клиентом. Некоторые крупные должники умудряются выступить коллекторами своего займа (через подставных лиц) и не выплачивать всю сумму задолженности.

Ответственность за разглашение банковской тайны

В ст. 183 УК РФ предусмотрена мера наказания за нарушение закона о банковской тайне. Первые два вида предусматривают преступления, не повлекшие материальный урон. Два последних — причинение не только морального, но и материального ущерба клиентам либо банковской сфере.

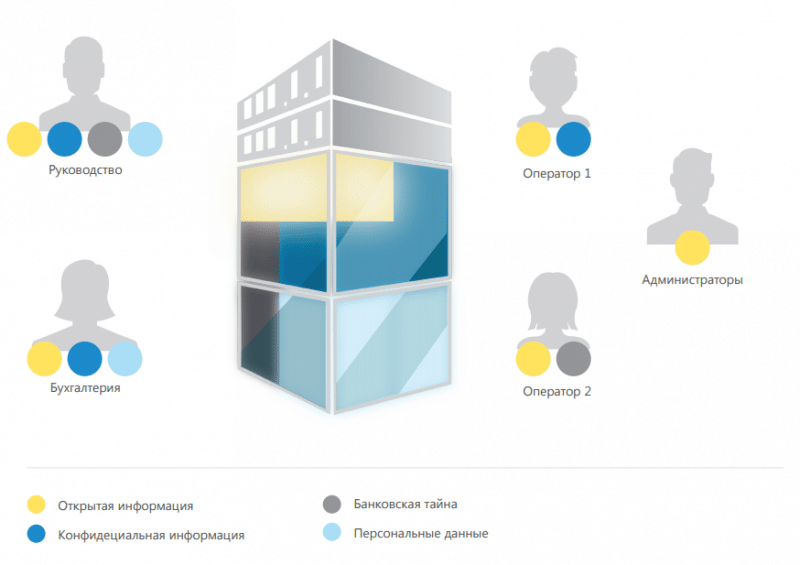

Какой доступ к информации имеют банковские работники

Какой доступ к информации имеют банковские работники

На сегодняшний день:

- Лица, которые собирают сведения для их незаконного применения, могут получить срок отбывания наказания до 2 лет или заплатить до 80 тыс. р. в виде штрафа.

- Тем, кто намеренно разглашает конфиденциальную информацию, грозит тюремное заключение до 3 лет либо штраф в 120 тыс. рублей.

- Клиент, которому нанесен материальный ущерб из-за разглашения банковской тайны, может рассчитывать на то, что виновный сядет на 5 лет или заплатит до 200 тыс. р. штрафа.

- При причинении особого вреда клиентам банка преступник может получить срок до 10 лет тюрьмы. Данный вид наказания распространяется на тех, кто незаконно проник в банковскую компьютерную сеть, т. е. хакеров. (Этот вид преступления стал самым распространенным. За сутки совершается до 250 атак на банковские системы).

Федеральные законы центрального банка

Федеральным законом «О Центральном банке» определяется в первую очередь понятие организации как юридического лица, которое самостоятельно осуществляет профессиональную деятельность, имеет уставной капитал и находится в федеральной собственности. При этом ЦБ РФ не несет ответственности за долги государства. Среди основных профессиональных задач главного банка страны – работа над развитием, укреплением, повышением эффективности и бесперебойным функционированием банковской и платежной системы страны, а также сохранение устойчивости национальной валюты государства. ЦБ РФ также отвечает за эмиссию денежных средств и организацию их обращения.

Служебная тайна

Служебные сведения, доступ к которым ограничен органами государственной власти в соответствии с Гражданским кодексом Российской Федерации и федеральными законами

- Указ Президента от 6.03.1997 №188

- 139 ГК РФ

- ФЗ «Об основах государственной службы Российской Федерации»

- Постановление Правительства РФ от 3.11.94г. № 1233

Тайна кредитной истории

Информация, которая характеризует исполнение заемщиком принятых на себя обязательств по договорам займа (кредита) и хранится в бюро кредитных историй

Тайна страхования

Сведения о страхователе, застрахованном лице и выгодоприобретателе, состоянии их здоровья, а также об имущественном положении этих лиц

Сведения, касающиеся содержания завещания, его совершения, изменения или отмены

1123 ГК РФ

Налоговая тайна

Любые полученные налоговым органом,органами внутренних дел, органом государственного внебюджетного фонда и таможенным органом сведения о налогоплательщике (за рядом исключением)

146-ФЗ «Налоговый кодекс РФ»

Тайна усыновления ребенка

Судьи, вынесшие решение об усыновлении ребенка, или должностные лица, осуществившие государственную регистрацию усыновления, а также лица, иным образом осведомленные об усыновлении, обязаны сохранять тайну усыновления ребенка.