Хочу все знать: освобождение от НДС

Ошибка в чеке: как исправить

Ошибка в чеке: как исправить

То, каким образом исправлять некорректно сформированные кассовые чеки, зависит от применяемого формата фискальных документов (ФФД).

Транспортные расходы: чем подтвердить и как учесть

Для того чтобы расходы на доставку товаров, материалов, на служебные поездки можно было учесть в расходах при начислении налога на прибыль, необходимы первичные документы.

О том, какие документы понадобятся в различных ситуациях, нам рассказывает специалист Минфина.

Главная → Бухгалтерские статьи

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 20 ноября 2015 г.

Содержание журнала № 23 за 2015 г.

Вопросы

1.

Одно из условий, позволяющих фирмам и предпринимателям получить освобождение от НДС, — выручка от реализации товаров (работ, услуг) без учета налога за 3 последовательных месяца, предшествующих месяцу начала освобождения, совокупно не должна превышать 2 млн руб.п. 1 ст. 145 НК РФКакую именно выручку надо учитывать при проверке своего права на освобождение?

а) Абсолютно всю выручку.

б) Только выручку от операций, облагаемых НДС.

2. Что из перечисленного наверняка будет для ИФНС поводом для отказа в праве на освобождение от НДС?

а) Отсутствие выручки от реализации товаров (работ, услуг) за предыдущие 3 месяца до применения освобождения.

б) Наличие задолженности по налогам и сборам.

в) Подача уведомленияутв. Приказом МНС от 04.07.2002 № БГ-3-03/342 об использовании права на освобождение и подтверждающих документов позже установленного срока.

3. Должны ли те, кто получил освобождение от НДС, выставлять счета-фактуры при продаже товаров (работ, услуг) на территории РФ?

а) Нет.

б) Да, должны.

4. Фирма, наряду с обычной продукцией, реализует подакцизные товары (алкоголь и сигареты) и при этом ведет раздельный учет операций по продаже подакцизных и неподакцизных товаров. За июль — сентябрь 2015 г. выручка от реализации неподакцизной продукции составила 1 млн 850 тыс. руб. без НДС. Может ли фирма с октября применять освобождение от НДС?

а) Да, может.

б) Нет, ведь компании и предприниматели, реализующие подакцизные товары, не имеют права на освобождение от НДС.

5. Предприниматель, применяющий освобождение от НДС, в III квартале 2015 г. по просьбе клиента выставил ему несколько счетов-фактур с выделенной суммой налога. Придется ли ИП подавать декларацию за этот период и платить НДС?

а) Нет.

б) Да, придется.

6. Компания с сентября 2015 г. применяет освобождение от НДС. Должна ли она восстановить налог, ранее принятый к вычету, по оставшимся МПЗ и ОС?

а) Не должна.

б) Да, в этом случае НДС надо восстановить.

7. Когда можно вернуться к общему порядку исчисления и уплаты НДС после начала применения освобождения?

а) Когда истекут 12 последовательных календарных месяцев с начала освобождения.

б) В любой момент.

8. С января 2015 г. фирма применяет освобождение от НДС. В июле она приобрела основное средство, а в октябре утратила право на освобождение.При этом ОС используется в налогооблагаемой деятельности. Можно ли НДС по основному средству принять к вычету?

а) Нельзя.

б) Можно.

9. Когда истек срок применения освобождения от НДС, компания не представила в ИФНС документы, подтверждающие правомерность использования льготы. Повлечет ли это за собой какие-то негативные последствия?

а) Никаких неприятностей для фирмы этот факт не влечет.

б) Да, это приведет к доначислению налога, пеням и штрафам.

10. Что нужно сделать, чтобы продлить освобождение?

а) Ничего. Если налогоплательщик не уведомит ИФНС об отказе от освобождения, оно продлевается автоматически.

б) Надо подать в инспекцию уведомление о продлении использования льготы и подтверждающие документы.

Ответы

| Вопрос | Правильный ответ | Пояснение |

| 1 | б) | При расчете выручки для целей освобождения от НДС нужно учитывать только выручку от реализации товаров (работ, услуг), облагаемых НДСПисьмо ФНС от 12.05.2014 № ГД-4-3/8911@. То есть для этих целей не нужно включать в выручку суммы: Также не учитываются при расчете выручки суммы: Напомним, что определять размер выручки для целей освобождения надо по правилам бухучетап. 3 Постановления № 33 |

| 2 | а) |

Налоговые вычеты по НДС: их виды

Предварительно следует выяснить, что такое вычет по НДС – это сумма, на которую можно снизить размер платежа, ранее начисленный при продаже товара, работ или услуг.

Согласно существующим законам, налоговые вычеты по НДС можно разделить на два вида. Есть общие и специальные выплаты. Общие налоги значат, что их применение зависит от общих правил, подтверждающих возможность возвращения. Оставшиеся налоговые вычеты НДС являются специальными и применяются для особенных ситуаций.

К ним относят те случаи, когда средства были потрачены в процессе командировок, при оформлении возвращения продукции, при изменении стоимости продукции или услуг и т.д. При установлении суммы к возврату необходимо учитывать положения ст. 171 НК РФ. Окончательный размер налога может быть определен при сложении входящего и исходящего.

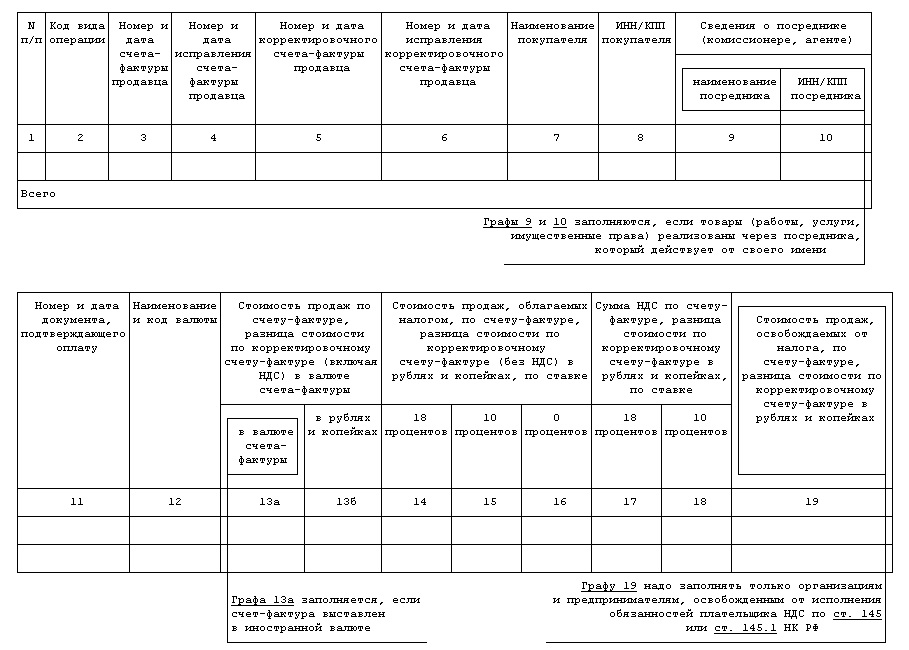

Каждый плательщик сборов обязан заполнять книгу покупок. Если лицо не является плательщиком и не принимает налог к возврату, у него нет необходимости в заполнении книги. Согласно информации, отображенной в книге покупок, заполняется декларация, которая подается в ФНС. Отражение суммы к оплате в книге покупок производится на основе документации, подтверждающей право на возврат. Регистрации подлежат такие бумаги, как счета-фактуры от продавца, бланки отчетности, ТД и прочие сведения, доказывающие факт оплаты ввозного обязательства.