Варианты получения вычета

Вы можете получить вычет у своего работодателя или непосредственно в налоговой службе.

Особенности получения в ФНС:

- Декларация подается только на следующий год после покупки жилья.

- Перечисляется сразу вся сумма к возврату (в соотношении с выплаченным за год НДФЛ).

- Заявление рассматривается до трех месяцев.

- Необходима декларация 3-НДФЛ.

Особенности получения у работодателя:

- Выплачивается в виде прибавки к зарплате. Ваша зарплата увеличивается, потому что работодатель перестает вычитать из нее 13% НДФЛ.

- Начать получать деньги можно сразу после покупки жилья.

- Необходимо посетить инспекцию для получения уведомления о праве на вычет.

- Уведомление обновляют каждый год.

- Нет необходимости заполнять форму 3-НДФЛ.

Таким образом, возврат имущественного налогового вычета при покупке квартиры супругами в официальном браке дает возможность получить хорошую сумму, что очень актуально при достаточно крупных затратах на подобные приобретения.

Полезные ссылки по теме «Имущественный налоговый вычет при покупке недвижимости в общую совместную и долевую собственность»

-

Образец заполнения налоговой декларации 3-НДФЛ за 2019 год:

-

доходы от источников в РФ (Приложение 1);

-

расчет имущественных налоговых вычетов по доходам от продажи имущества (Приложение 6);

-

расчет социальных налоговых вычетов, установленных подпунктами 4 и 5 пункта 1 статьи 219 НК (расчет к Приложению 5);

-

расчет стандартных, социальных, инвестиционных налоговых вычетов (Приложение 5);

Узнать адрес вашей налоговой инспекции:

-

в Санкт-Петербурге (адреса, телефоны, интернет сайты, режим работы районных ФНС);

Налог на имущество физических лиц

-

Налог на имущество физических лиц, если имущество находится в долевой собственности

-

Перечень категорий лиц, имеющих право на льготы по уплате налога на имущество

-

Что делать, если уведомление на уплату налога не пришло

Транспортный налог

Земельный налог

Что нужно для того, чтобы получить имущественный вычет при долевой собственности

Возможность получения вычета открывается при выполнении ряда условий, которые могут различаться в зависимости от года приобретения недвижимости в долевую собственность.

| Вопрос о вычете | Покупка до 31 декабря 2013 года включительно | Покупка с 1 января 2014 года |

|---|---|---|

| Кому положен? | Все резиденты РФ, имеющие официальное трудоустройство или ИП, работающие по общей системе налогообложения. | |

| Как часто можно получать? | Единожды в жизни, в отношении одного объекта, вне зависимости от его стоимости. | Один и более раз, пока общая сумма вычета не достигнет 260 тысяч рублей, например, за 2 квартиры, стоимостью по 1 миллиону. |

| Какие граждане не могут претендовать на возврат налога | Все те, кто купил долю у близких родственников или опекунов; Кто получил жилье в дар от работодателя или государства; Кто на протяжении долгих лет не трудоустроен официально и не платит подоходный налог. |

|

| Какой максимальный размер выплат? | 260 000 рублей. | |

| Какой максимальный размер выплаты в случае ипотеки? | Не изменяется | 390 000 рублей. |

| С каких расходов возвращается 13%? | На приобретение жилья; Переплату по ипотеке; На чистовую отделку помещения. |

|

| На основании каких доходов появляется возможность возврата подоходного налога? | Официальная заработная плата; Средства полученные со сдачи имущества в аренду; Налог уплаченный в бюджет после продажи жилья; Выплаты по договору подряда. |

|

| Что не дает оснований для получения возврата? | Социальные выплаты, пособия, трудовые пенсии и дивиденды. | |

| По какому принципу осуществляется возврат? | Получать выплаты вы можете несколько раз, пока общая сумма возврата достигнет 13% от стоимости жилья. После первой заявки на налоговый вычет на ваш лицевой счет в банке будут перечислены средства, которые поступили от вашего имени в бюджет РФ в течение предыдущего календарного года или в течение трех последних лет, следующих поле года приобретения недвижимости. Если одна выплата не покроет верь размер положенного вычета, остаток будет выплачен вам в следующем календарном году. | |

| Какой порядок выдачи налогового вычета при долевой форме собственности? | Выплачивается с целого объекта (максимум 260 000) недвижимости, вне зависимости от количества долевых собственников. | Выплачивается каждому долевому собственнику, в размере 13% от стоимости доли, но не более 260 000 рублей. |

| Максимальный размер возврата, если жилье приобретено по программе ипотечного кредитования? | Не изменяется. | Рассчитывается с суммы до 3 миллионов рублей, применим ко всему объекту. |

| Куда и когда обращаться? | В ИФНС по месту нахождения имущества, в начале года следующего за годом покупки. | В ИФНС по месту жительства, в начале года следующего за годом покупки или (с 2015 года) к работодателю. |

Возврат НДФЛ за несовершеннолетнего ребёнка

Иногда люди, приобретая жильё, в свидетельство о ПС вписывают своих детей. Несовершеннолетний ребёнок не вкладывал средств. Расходы несли родители. Государство разрешает возращение 13% НДФЛ за несовершеннолетнего ребёнка. Особенности:

- Обращаться в ИФНС могут граждане, ранее не пользовавшиеся налоговой льготой.

- В случае купли жилья до 2014 года о праве на вычет разрешено заявлять всегда, если на имя ребёнка оформлена квартира или доля в ней. Положенная по закону сумма в 2 миллиона распределяется соразмерно доли каждого владельца.

- При приобретении жилплощади с 2014 года обращаются за компенсацией, если стоимость доли любого из родителей меньше установленного лимита и когда имущество зарегистрировано на несовершеннолетнего ребёнка.

В будущем право на возврат НДФЛ за несовершеннолетними сохраняется.

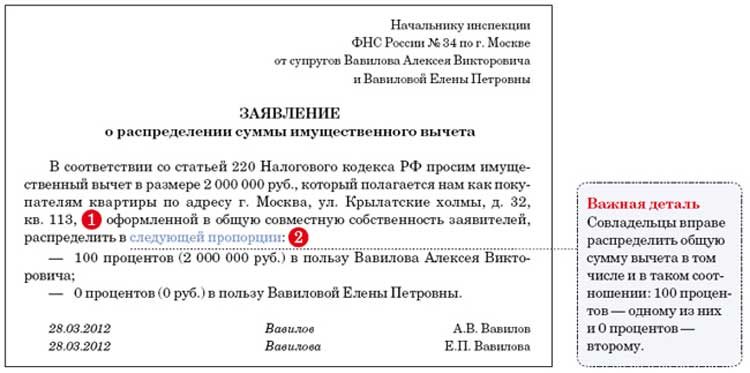

Распределение вычета при долевой собственности

Получение имущественного вычета при долевой собственности супругов имеет свою специфику. Приобретая объект недвижимости, муж и жена вид собственности определяют самостоятельно. Это повлияет на возможность воспользоваться налоговой льготой от государства – возвратом 13% подоходного налога.

Главным является момент, когда у лиц, состоящих в браке, наступило право на вычет:

- Год подписания передаточного акта купленной квартиры.

- Приобретение жилой площади в рамках договора долевого участия.

- Год оформления свидетельства о регистрации права собственности на недвижимый объект.

- До 1 января 2014 года или позже, когда квартира куплена по договору купли-продажи или шло строительство жилого дома.

При нахождении имущества в общей долевой собственности, каждый супруг (владелец) имеет свою часть, которая отражается в документе на недвижимый объект.

Важно! Ни один из супругов не вправе возвращать подоходный налог за другого или отказываться от своей части. Если один из супругов уже воспользовался налоговой льготой, второму разрешено претендовать на неё соразмерно установленной доле в квартире.

Размер вычета определяют следующие факторы:

- Стоимость жилой площади.

- Время покупки объекта.

Распределение суммы вычета имущественного при общей долевой собственности осуществляется в соответствии с долями, обозначенными в свидетельстве о регистрации права собственности. Распределить иначе нельзя.

Когда квартира приобретена до 1 января 2014 года, сумма компенсации ограничена 2 000 000 рублей. Если затраты превышают эту величину, между мужем и женой распределяется 2 000 000 рублей.

Пример

Супруги Селины в 2012 году купили жилой объект и зарегистрировали его на двоих. Расходы составили 2 миллиона 700 тысяч рублей. Селины разделили имущество на две части – каждому причитается по ½. Налоговый вычет между ними распределился пропорционально долям. Максимальная сумма возмещения по жилому объекту с 2 миллионов – 260 тысяч. Каждый получит по 130 тысяч рублей, так как муж и жена имеют право на выплату НДФЛ с 1 миллиона.

Пример

Семейная пара Ивановых приобрела дом в 2013 году за 1,8 миллионов. Доли в праве супруги разделили поровну. Жена находилась без работы и не получала иных доходов, облагаемых налогом. Пара приняла решение оформить возврат на мужа, который работал по трудовому договору. В ФНС России дали отказ, так как супруг может получить вычет с его доли. Иванов вправе возвратить 117 тысяч рублей. 1 800 000 умножить на ½ и на 13% — получится 117 000 рублей.

Собственность несовершеннолетнего ребенка

Ребенок, так же как и взрослый, может быть собственником всей квартиры (дома) или лишь доли в квартире (доме). А так как он своего дохода, как правило, не имеет, понятно желание родителей получить имущественный вычет со стоимости купленного для ребенка жилья.

У родителя и ребенка свои свидетельства на доли

При оформлении долевой собственности каждый владелец получает свое свидетельство на право собственности, в котором указывается его доля в жилом помещении. В этом случае размер вычета определяется пропорционально этой доле (Подпункт 2 п. 1 ст. 220 НК РФ; Письма Минфина России от 28.04.2012 N 03-04-05/7-567, от 17.04.2012 N 03-04-05/9-517).

То есть родитель при наличии у него доходов, облагаемых НДФЛ по ставке 13%, может получить имущественный вычет по своей доле (конечно, при условии, что ранее по другому жилью он вычет не заявлял).

Проиллюстрируем на примере. Максимальный размер вычета на данный момент составляет 2 млн руб. (без учета процентов по целевому кредиту). Это значит, что если в собственность родителя и ребенка в равных долях — 1/2 и 1/2 — была оформлена квартира стоимостью 3 млн руб., то родитель по своей доле сможет получить вычет 1 млн руб.: 2 млн руб. x 1/2 (Письмо Минфина России от 28.01.2009 N 03-04-05-01/23). Следовательно, вернуть он сможет 130 тыс. руб.: 1 млн руб. x 13%.

Тогда в будущем ребенок при наличии собственных доходов сможет получить такой же вычет по своей доле в этой квартире (Письмо Минфина России от 16.03.2012 N 03-04-05/7-313). И никаких ограничений по сроку заявления вычета нет.

Но родитель может получить вычет и по доле своего ребенка (Пункт 2 резолютивной части Постановления КС РФ от 13.03.2008 N 5-П; Письмо Минфина от 17.02.2012 N 03-04-05/7-194). То есть в нашем примере родитель заявит вычет в размере 2 млн руб. и вернет налог в сумме 260 тыс. руб.: 2 млн руб. x 13%. Тогда в дальнейшем при покупке другого жилья еще один вычет он заявить не сможет. При этом у ребенка право на вычет по этой квартире «сгорает», но он сможет воспользоваться вычетом при покупке жилья в будущем (Письмо Минфина России от 04.07.2012 N 03-04-05/5-841).

Аналогичное правило работает, если дом был построен своими силами и в нем оформили долю на ребенка (Письмо Минфина России от 29.10.2010 N 03-04-05/7-651).

Кстати, если родитель изначально получил вычет только по своей доле, то может затем «дозаявить» вычет по доле ребенка. Но в любом случае он сможет получить общий вычет в сумме не более 2 млн руб. (Письма Минфина России от 02.02.2012 N 03-04-05/9-109, от 28.03.2011 N 03-04-05/7-194).

Заявить вычет по доле ребенка может только один из родителей (Письмо Минфина России от 27.03.2012 N 03-04-05/7-385). Если же собственниками жилья являются несколько несовершеннолетних детей, то родители могут по своему усмотрению решить, кто из них по доле какого ребенка будет заявлять вычет (Письмо Минфина России от 01.02.2012 N 03-04-05/5-101).

Родитель вправе заявить вычет на долю ребенка, даже если на момент подачи заявления на вычет ребенок уже стал совершеннолетним. Главное, чтобы право на вычет возникло, когда ему еще не было 18 лет.

В свидетельстве указан только несовершеннолетний ребенок

Даже если ребенок является единственным собственником жилья, родитель все равно имеет право заявить вычет на всю его стоимость в пределах 2 млн руб. (Пункт 2.3 мотивировочной части Постановления КС РФ от 01.03.2012 N 6-П). Так он использует свое право на однократное получение вычета. А вот у ребенка сохранится право на вычет по другому жилью, если он приобретет его в будущем.

Ранее Минфин возражал против предоставления вычетов в такой ситуации, мотивируя это тем, что права собственности у родителя не возникает (Письмо Минфина России от 12.05.2009 N 03-04-05-01/277). Поэтому, если вы уже пробовали до марта 2012 г. (когда вышло Постановление КС РФ, разрешившее этот вопрос в пользу родителей) заявить вычет по жилью, купленному для ребенка, но вам отказали, стоит еще раз обратиться в свою инспекцию за вычетом. И хотя в первый раз вы уже подавали заявление на вычет, декларацию, справки 2-НДФЛ от всех работодателей, копии документов, подтверждающих право собственности на жилье, лучше и при новом обращении к налоговикам тоже представить им полный пакет документов.

Квартира принадлежит несовершеннолетнему

Родители (усыновители, приемные родители, опекуны, попечители) при приобретении имущества в собственность своих (подопечных) детей в возрасте до 18 лет могут получить имущественные вычеты в общем порядке и в тех же размерах (п. 6 ст. 220 НК РФ). При этом отец имеет полное право на вычет за своего несовершеннолетнего ребенка и в случае, когда отцовство установлено позже даты оплаты стоимости такого имущества (письмо ФНС России от 2 апреля 2014 г. № БС-4-11/6019).

Важно отметить, что ребенок от этого своего права на вычет не потеряет. По достижении совершеннолетия при покупке собственного жилья он сможет воспользоваться вычетом в полном размере

Об этом говорится в письме Минфина России от 29 августа 2014 г. № 03-04-05/43425.

Если заявить вычет на себя и на ребенка, его предельный размер от этого не увеличится. К примеру, родитель купил квартиру в общую долевую собственность со своим несовершеннолетним ребенком. В такой ситуации вычет по расходам на покупку за себя и за ребенка родитель получит в сумме не более 2 000 000 руб. Такие разъяснения даны в письме Минфина России от 11 марта 2015 г. № 03-04-05/12499.

В чем разница между долевой и совместной собственностью?

Если недвижимость приобретена в браке, оба супруга могут претендовать на право получения вычета с ипотеки и выплаченных процентов. При этом имеет значение вид собственности, оформленной на супругов – совместная или долевая.

Совместная собственность подразумевает совместное владение имуществом без выделения долей каждого из них.

Долевая собственность подразумевает выделение точной доли каждого из супругов. Она может быть любой – 1/2, 1/3, 1/4 и т. д.

При оформлении недвижимости в общую совместную собственность, на супругов выдается одно свидетельство о праве собственности, при этом не важно, кто является собственником – оба супруга или один из них. При оформлении квартиры (дома) в общую долевую собственность, выдается два свидетельства о регистрации права собственности, в которых указан размер доли каждого из супругов

При оформлении квартиры (дома) в общую долевую собственность, выдается два свидетельства о регистрации права собственности, в которых указан размер доли каждого из супругов.

Вычет на детей

Налоговый кодекс предоставляет возможность родителям получить налоговый вычет при приобретении квартиры за своих несовершеннолетних детей. Подробнее об этом читайте здесь.

При обращении за налоговым вычетом супругам нужно внимательно подсчитать все возможные доходы и траты, особенно если стоимость квартиры или доходы позволяют реализовать разные варианты. В зависимости от ситуации может быть выгоднее взять вычет одному из супругов, а второму сохранить свое право на будущее. Или наоборот, одновременное обращение в налоговый орган позволит получить дополнительные деньги на обустройство новой квартиры.

Особенности оформления налогового вычета

Обладая равными правами, оба супруга смогут получить . При этом им нет необходимости представлять соглашение о распределении доли на налоговую льготу, выплата будет осуществляться в следующем порядке:

- каждый из супругов сможет претендовать на получение вычета исходя из суммы 2 000 000 рублей, если общая стоимость жилья превысила 4 000 000 рублей;

- если цена сделки не превысила 2 000 000 рублей, при подаче декларации 3-НДФЛ супруги могут подать заявление о распределении вычета в пользу супруга, который нес расходы по оплате жилья;

- если у одного из партнеров отсутствовали доходы и уплаченные налоги, второй супруг сможет воспользоваться вычетом даже при отсутствии зарегистрированного права собственности.

Таким образом, имущественный налоговый вычет при приобретении жилья супругами в общую совместную собственность смогут получить оба супруга в сумме, не превышающей 260 000 рублей для каждого из них.

Как супругам получить двойной налоговый вычет с покупки квартиры? Для этого каждому из них нужно собрать стандартный комплект документов:

- заполненный бланк декларации 3-НДФЛ;

- заявление о предоставлении вычета;

- договор купли-продажи;

- платежный документ, подтверждающий полную оплату по сделке;

- выписка из ЕГРН с подтверждением права собственности;

- справка 2-НДФЛ с места работы.

По итогам проверки документов на каждого из партнеров будет предоставлен вычет в сумме не более 260 000 рублей, либо в меньшем размере. Если цена сделки не превысила 4 000 000 рублей.

Аналогичным образом будет оформляться имущественный налоговый вычет при приобретении супругами жилья в общую долевую собственность. Принцип равенства прав будет применен и в этом случае. Необходимо помнить, что, если у одного из граждан-дольщиков отсутствовали официальные доходы, второй супруг не сможет получить льготы с суммы, превышающей 2 000 000 рублей.

Применение имущественного вычета в случае оформления жилья единолично на одного из супругов теперь не имеет юридического значения. Если у номинального собственника отсутствует подтвержденный доход, либо не производилось удержание НДФЛ, с заявлением на вычет вправе обратиться второй супруг.

Применение имущественного вычета в случае оформления жилья в общую собственность с детьми имеет следующие особенности:

- родители имеют право использовать долю детей для увеличения своего налогового вычета;

- увеличить налоговую льготу за счет доли несовершеннолетнего ребенка может один партнер, или оба родителя;

- определение размера увеличения вычета за счет доли ребенка производиться по соглашению родителей.

Таким образом. в настоящее время при любом варианте оформления права собственности на приобретаемое жилье, оба супруга смогут реализовать свое право на налоговый вычет.

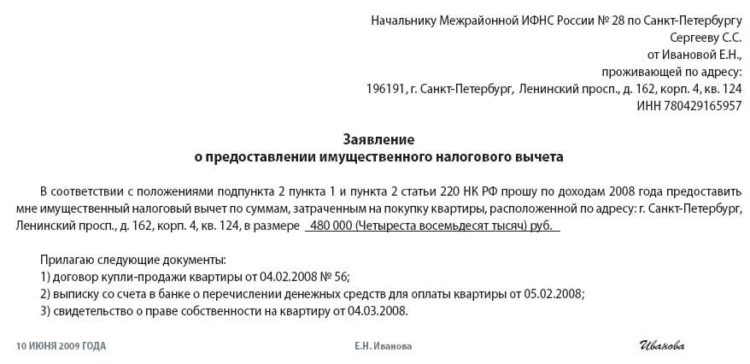

Необходимые документы

Чтобы вернуть 13% подоходного налога за покупку квартиры, в налоговую инспекцию необходимо предоставить:

- декларацию (форма 3-НДФЛ);

- паспорт заявителя;

- справки обо всех доходах в течение года (форма 2-НДФЛ);

- заявление на возврат налога с реквизитами лицевого счета, на который будет осуществлен возврат подоходного налога;

- копию документа подтверждающего приобретение жилья (договор купли-продажи или контракт на участие в долевом строительстве);

- копии платежек, подтверждающих факт передачи средств продавцу (чеки, расписки);

- копию правоустанавливающего документа на долю (свидетельства о государственной регистрации или выписки из ЕГРН);

- копию акта приема-передачи (только для договоров долевого строительства);

- заявление о распределении долей;

- копия св-ва о заключении брака.

Если недвижимость была куплена в ипотеку для получения возврата денег по процентам дополнительно в ИФНС следует предоставить:

- копию кредитного договора

- справку о размере удержанных за отчетный период процентов.

Если один из собственников ребенок, к бумагам приложите копию его свидетельства о рождении.

Обратите внимание! Все предоставляемые в налоговую инспекцию копии документов, должны быть в обязательном порядке заверены нотариально

Важные правила предоставления имущественного вычета

Правило 1. Вычет по жилью в совместной собственности распределяется один раз — при первоначальной подаче заявления на вычет. Поэтому «переиграть» остаток неиспользованного вычета и заявить другие пропорции не получится (Письма Минфина России от 28.08.2012 N 03-04-05/7-1012; УФНС России по г. Москве от 13.07.2010 N 20-14/4/073798@). Так же бессмысленно менять долевую собственность на совместную, когда один из собственников свой вычет уже получает. Минфин говорит: раз заявили вычет по доле — его и получайте. А повторное предоставление вычета НК не предусмотрено (Письма Минфина России от 28.10.2010 N 03-04-05/7-650, от 02.11.2011 N 03-04-05/7-844). Поэтому сначала имеет смысл переоформить свидетельства о праве собственности, а потом обращаться к налоговикам за вычетом (Письмо Минфина России от 01.02.2012 N 03-04-05/5-102).

Если супруг, который начал получать вычет при долевой собственности, умер и не успел воспользоваться им в полном объеме, другой супруг остаток вычета «не наследует» (Письмо ФНС России от 23.07.2012 N ЕД-4-3/12132@). Хотя Минфин считает, что, если квартира была в совместной собственности и после вступления в наследство владельцем ее стал другой супруг, он сможет заявить вычет до 2 млн руб. (Письмо Минфина России от 25.01.2010 N 03-02-08/5).

Правило 2. Получить вычет может только тот, у кого есть доходы, облагаемые НДФЛ по ставке 13% (кроме иностранных граждан — высококвалифицированных специалистов и тех, кто выполняет у физлиц работы для личных, домашних нужд) (Пункт 3 ст. 224, ст. 227.1 НК РФ). Поэтому если, например, муж ранее получил вычет по одной квартире, а потом супруги купили другое жилье, то жене предоставят вычет по этому жилью, только если у нее будут облагаемые доходы. А если их нет, то она не сможет получить вычет (Пункт 3 ст. 210 НК РФ; Письмо Минфина России от 07.09.2012 N 03-04-05/7-1090).

Правило 3. Вычет по уплаченным процентам по ипотечному кредиту распределяется между супругами в тех же долях, что и вычет по стоимости жилья (Письма Минфина России от 13.02.2012 N 03-04-05/9-170, от 21.12.2011 N 03-04-05/7-1080). Вычет по процентам сможет получить любой из супругов независимо от того, с кем из них был оформлен кредитный договор и кто из них вносил платежи по кредиту (Письма Минфина России от 25.08.2011 N 03-04-05/7-597; ФНС России от 26.04.2011 N КЕ-3-3/1487@).

Примечание

Заявленные к вычету стоимость жилья и уплаченные проценты по кредиту должны относиться к одному объекту недвижимости: нельзя получить вычет в размере стоимости одной квартиры, а затем вычет на сумму процентов, уплаченных при покупке другого жилья. Ведь вычет по НК РФ предоставляется только один раз в жизни и по одному объекту недвижимости (Письмо УФНС России по г. Москве от 20.08.2009 N 20-14/4/086985@).

* * *

Какой бы вид права собственности ни был указан в ваших документах, условия предоставления вычета таковы, что при покупке жилья собственники могут получить вычет не более 2 млн руб. Но прелесть совместной собственности в том, что один супруг может заявить вычет по одному приобретенному жилью, а другой — по другому и в сумме они смогут получить вычеты вплоть до 4 млн руб. И следовательно, вернуть из бюджета налог в размере до 560 тыс. руб.

Ноябрь 2012 г.

НДФЛ, Возврат налогов, Оптимизация НДФЛ

Консультации по теме:

Сдаем декларацию и уплачиваем НДФЛ при продаже земельного участка

Предоставление вычета по НДФЛ

Налогообложение расходов на доставку сотрудников к месту работы и обратно

Резидент – нерезидент для целей НДФЛ

Как в 6-НДФЛ отразить выплаты по договору ГПХ