Налоговые вычеты

Глава 23 НК РФ позволяет получить различные налоговые вычеты всем лицам, которые являются налогоплательщиками, смотрите в таблице.

| Наименование вычета | Характер вычета и необходимые документы |

| Профессиональный | Такой способ возвращения средств подтвержден статьей № 221 НК РФ. Им сможет воспользоваться любой налогоплательщик, в том числе и тот, который работает по договору ГПХ. Для этого потребуется подтвердить расходы в ходе выполнения условий соглашения. Это один из действующих способов возмещения затрат исполнителю, ведь в некоторых случаях физическому лицу приходится отправляться в командировки, которые оформляются таковыми заказчиком. Для реализации профессионального вычета потребуется составить соответствующее заявление, направленное налоговому агенту. К обращению прикладываются документы, подтверждающие реальность расходов. |

| Стандартный | Вычеты, предоставляемые частному лицу от налогового агента в соответствии со статьей № 218 ГК РФ, должны быть доступны для внештатного сотрудника. Если у физического лица таковых агентов несколько, то оформление может быть проведено у любого из них. Для этого потребуется составить заявление в письменном виде и приложить необходимые документы для оформления вычета. |

| Имущественный | Предоставляется только работодателями и в тех случаях, когда исполнитель приобретает недвижимость. Сотрудник самостоятельно вправе выбирать способ получения (единовременная выплата по окончанию налогового периода либо постепенное перечисление средств в течение установленного периода). Законодательство определяет, что предоставить имущественный вычет может только работодатель, что указано в статье № 220 НК РФ. |

Когда бухгалтер НЕ начисляет взносы на ОПС и ОМС

Ставка

Если предусмотрено иное, то это иное распространяется и на ГПД.

Налоговая база при этом может быть уменьшена, если исполнитель понес какие-то расходы, которые подтверждаются соответствующими документами (чеками, выписками, квитанциями, билетами и т.д.)

1.Отражаем начисление физическому лицу за выполненные работы

20 «Основное производство», 26 «Общехозяйственные расходы», 44 «Расходы на продажу», 76 «Расчеты с разными дебиторами и кредиторами».

2.Отражаем удержание НДФЛ от суммы

Д 76 – К 68.01

68.01 «Налог на доходы физических лиц».

3.Начисляем страховые взносы в пенсионный фонд, в фонд медицинского страхования

Д 20 (26, 44) – К 69.02

69.02 «Расчеты по пенсионному обеспечению»

69.03 «Расчеты по медицинскому страхованию»

4.Начисляем страховые взносы от несчастных случаев на производстве

69.01.2 «Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний».

5.Отражаем сумму выплаты физическому лицу

Д 76 – К 50 (51)

6. Перечисляем НДФЛ в бюджет

Д 68.01 – К 51

Если договор подряда заключен с физическими лицами, являющимися сотрудниками вашей организации, то вы не сможете отнести на себестоимость выплаты по этому договору (п. 21 ст. 255 Налогового кодекса Российской Федерации).

Надеемся, что наш материал содержал полезные для Вас сведения.

- Вы узнали, что существует четыре вида договора подряда.

- Каждый из видов договора подряда нужно правильно оформить.

- После выполнения задания необходимо оформить акт выполненных работ.

- Оплата по данному договору производится в установленные сроки.

При заключении договора подряда, мы рекомендуем очень четко прописывать наименование заказчика и подрядчика, срок и вид выполняемых работ, а также цену договора. При этом цена может состоять из двух частей: вознаграждения за работу подрядчика и компенсации его издержек (п. 1 и 2 ст. 709 ГК РФ)

Всё это важно, дабы налоговая инспекция не сочла договор подряда – трудовым. Удачи Вам!

Фирммейкер, июль 2015Анастасия Конатова (Чижова)При использовании материала ссылка обязательна

Что касается ФСС, то внесенные с января 2017 года поправки предоставляют возможность лицам, подписавшим соглашение, вносить оплату взносов Фонда социального страхования только в том случае, когда это напрямую предусмотрено содержанием соглашения.

Уплачиваемые налоги

Все без исключения компании, в частности ООО, должны вести учет выплат по гражданско-правовому соглашению в специальных картах 1-НДФЛ.

Важно — размер выплаты невозможно понизить на налоговый вычет. Его могут использовать только физлица в случае предоставления декларации о годовом доходе

Можно снизить размер на профессиональный вычет, если есть подтверждение понесенных затрат (нужно соответствующие документы). Для этого достаточно подать заявление.

Время, когда был получен доход – дата взноса по факту. Из этого следует, если акт приемки подписан в декабре 2016 года, а оплата прошла в январе 2017 года, то доход считается уже за текущий год.

Удержание и перевод средств осуществляется вначале 2017 года. О зачете и возможном возврате отображает ст. 78 НК РФ.

Указанный порядок применим по отношению к налогоплательщикам и налоговым агентам. ООО обязана вернуть деньги плательщику за счет средств уплаченных в бюджет.

В зависимости от подрядчика

Рассматриваемое соглашение обязательно должно включать в себя подробный список прав и обязанностей каждого участника сделка. Рассмотрим имеющиеся особенности подробней.

Правила оформления

Для оформления нужно учитывать необходимость наличия следующей информации:

- вид работы или услуги

- ответственность, которую несут стороны при невыполнении условий

- оплату

- сдачу-приемку

- срок работы

- требования к необходимому качеству получаемого результата от работы

Оплата выполненной работы по условиям соглашения производится на основании приказа руководителя. Из типов договоров определены только два, которые в обязательном порядке сопровождается документальным подтверждением выполненной работы: подряда и возмездного оказания услуг. Все остальные гражданско-правовые отношения не требуют оформления приемо-сдаточных актов. Но такое требование может указываться в самом договоре, в таком случае приемка-сдача в обязательном порядке сопровождается созданием соответствующих актов.

Акты составляются в обязательном порядке только в тех случаях, если имеются унифицированные формы, в противном случае будут использоваться произвольные. Но определенные формы имеются только следующего типа: № ОС-3 и № КС-2, которые используются для работ по ремонту, реконструкции и модернизации, а также для работ в капитальном строительстве соответственно.

Все остальные в случае необходимости составления акта подразумевают использование свободной формы, главное — указание всех требуемых законодательством реквизитов. Ознакомиться с ними можно в пункте 2 статьи № 9 ФЗ № 129. Только при указании требуемых реквизитов акт будет иметь юридическую силу.

Любая компания, которая работает на основе гражданско-правовых договоров, учитывает, что все расходы в соответствии с этими соглашениями должны иметь обоснование. В противном случае при заинтересованности Налоговой инспекции в причинах подписания внештатного сотрудника, хотя в рядах компании уже числится человек, который выполняет представленную задачу. Лучше всего это объясняет правильно составленный договор, в соответствии с которым внештатный сотрудник должен выполнить определенную задачу, а причиной может быть занятость основного работника или его некомпетентность в отдельно взятом вопросе.

Как в 6-НДФЛ отразить выплаты по договору ГПХ

- в строке 020 — общую сумму выплат по всем договорам в отчетном периоде. В эту строку выплаты включайте вместе с НДФЛ;

- в строке 030 — предоставленные в отчетном периоде профессиональные вычеты;

- в строках 040 и 070 — НДФЛ, исчисленный и удержанный с выплат по договорам в отчетном периоде.

Выплаты по договорам подряда, оказания услуг, аренды и др. показывайте в 6-НДФЛ за период, в котором перечислили физлицу аванс или вознаграждение. Дата подписания акта к договору значения не имеет (Письма ФНС от 05.12.2016 N БС-4-11/23138@, от 26.10.2016 N БС-4-11/20365 (п. 1), от 17.10.2016 N БС-3-11/4816@).

Что нужно знать об оформлении по договору ГПХ

- Заказчик должен выполнить перевод после письменного заявления исполнителя. В противном случае потенциальный сотрудник вправе отказаться от заключения договора при приеме на работу, а уже работающий на данном предприятии может подать в орган суда для восстановления справедливости.

- Работодатель обязан перевести договор ГПХ в трудовой, если ему было предписано это ГИП (государственная инспекция труда). Примечательно, что заказчику предоставляется определенный срок, в течение которого он может в судебном порядке обжаловать данное ГИП предписание. Если представитель компании этого не сделал, он обязан оформить трудовой договор для работника.

- Выполнить перевод договора из категории ГПХ в группу трудовых может суд, как на основании заявления исполнителя-сотрудника, так и базируясь на данных, полученных от ГИТ либо другого органа с аналогичными полномочиями.

- не оплачивается больничный лист;

- длительность рабочего дня, интенсивность нагрузок не регулируется, или может нарушать требования Трудового Кодекса РФ;

- не предоставляются все виды отпусков;

- нередко отсутствуют выходные;

- не производится запись в трудовой книжке;

- не уплачиваются налоги;

- отсутствие трудового стажа скажется в дальнейшем на размере пенсии, поскольку зарплата «серая», а не официальная.

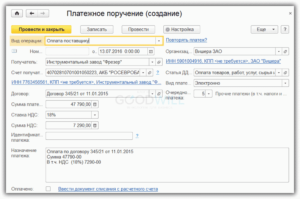

Перечисление по договору гпх назначение платежа

Если привлекаемое лицо – ИП, то оформление отношений с ними ничем не отличается от отношений с контрагентами – организациями. Т.е. ИП выставляет счет на свои услуги или заключается договор, работы и услуги выполняются, подписывается акт выполненных работ. Оплата перечисляется на расчетный счет ИП. Налоги с полученных доходов ИП платит за себя сам.

Но не все так просто. Во-первых, НДФЛ и взносы в 2019 году выплачиваются только по договорам, заключенным с физическим лицом, проживающим на территории РФ. Договора с ИП налогообложению не подлежат (ст. 226 НК РФ). Во-вторых, и среди физлиц есть исключения, о которых мы расскажем дальше.

Налоговый агент должен исчислить НДФЛ на дату фактического получения физлицом дохода (п. 3 ст. 226 НК РФ). Датой фактического получения дохода по ГПД является день выплаты дохода (перечисления на счет в банке либо выдачи из кассы) (пп. 1 п. 1 ст. 223 НК РФ). Эта дата отражается по строке 100 «Дата фактического получения дохода» формы 6-НДФЛ.

По-моему, эта статья ничего не дополняет к вопросу, что нам за это будет. Даже если нарушить ограничения банка по пользованию картой, то банк ведь этого не узнает и само по себе ничем не чревато. К тому же выплаты по ГПХ не равны з/п и явно не запрещены. Вопрос в том, что сюда можно притянуть по налоговым нарушениям.

Возмездное оказание услуг регулируется гл. 39 ГК РФ, которая применяется к заключенным договорам на оказание услуг связи, медицинских, ветеринарных, аудиторских, консультационных, информационных услуг, услуг по обучению, туристическому обслуживанию

Однако при заключении договора на оказание медицинских услуг нужно подходить более осторожно

Предлагаем ознакомиться: Какие документы нужны для продажи дома

Стремясь уменьшить налоговое бремя, учреждения часто маскируют трудовые отношения под отношения по гражданско-правовым договорам, подвергая тем самым себя риску, поскольку такие договоры будут содержать условия, по которым контролирующие органы смогут доказать их трудовой характер. Например, указываются условия, по которым работник обязуется выполнять ежедневно работу на территории учреждения с 9.00 до 18.

Выплаты по договорам гражданско-правового характера: налоги, вычеты, взносы

При распределении трат за оплату работ либо услуг по видам исходят из данных таблицы классификации. К примеру, траты по комиссионным сборам показывают как КОСГУ 212 (вид трат 112), если они оплачиваются работником. Если траты за проживание, проезд оплачивает организация, то такие траты отображают как КОСГУ 222 и 226.

- Как уже было сказано выше, предметом договора выступает конечный результат от сделанной конкретной работы, предоставленных услуг, например, выполненный ремонт кабинета, созданы рекламные визитки, проспекты, брошюры, автоматизирован учет. В данном случае выполняется конкретная работа, а не трудовая деятельность, как при трудовом соглашении;

- стороны договора: заказчик и исполнитель, который может называться подрядчиком или автором, но не работодатель и работник, как при трудовом соглашении. Исполнители получают не з/п, а вознаграждение за проделанную работу, предоставленные услуги. Заказчиками и исполнителями выступают физические, юридические лица, ИП. (ст. 702 ГК РФ);

«Налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня фактического получения в банке наличных денежных средств на выплату дохода, а также дня перечисления дохода со счетов налоговых агентов в банке на счета налогоплательщика либо по его поручению на счета третьих лиц в банках.»

Поскольку все вычеты, предусмотренные гл. 23 НК, предоставляются по заявлению налогоплательщика, то, чтобы реализовать право на профессиональный налоговый вычет, исполнителю нужно предоставить соответствующее заявление и подтверждающие расходы документы налоговому агенту.

Что собой представляет гражданско-правовой договор

Статья № 420 ГК РФ определяет понятие договора — сделка, регулирующая отношения контрагентов, устанавливает, изменяет или прекращает гражданские правоотношения. Статьи № 153 и № 154 устанавливают нормы, которыми нужно руководствоваться при составлении многосторонних сделок.

Благодаря договору правоотношения лиц могут возникнуть, измениться или прекратиться. Договор заключается только при согласии обеих сторон выполнять и учитывать внесенные пункты в документ. Если же согласование договора не является волеизъявлением хотя бы одной стороны, то он теряет юридическую силу.

Договор является подтверждением существования сделки между сторонами. По этой причине было создано положение с правилами применения сделок, содержащееся в пункте 2 статьи № 420 ГК РФ.

Договор является подтверждением существования сделки между сторонами. По этой причине было создано положение с правилами применения сделок, содержащееся в пункте 2 статьи № 420 ГК РФ.

Договор и обязательства — два отличающихся понятия, которые относительно пересекаются. Договор — факт возникновения прав и обязательств, зафиксированный с юридической стороны. Обязательство — гражданские правоотношения, которые возникают на основании законного договора и других типов сделок (односторонние, неправомерные и так далее).

Договор — важная часть общества, так как при его помощи регулируются отношения между участниками на основе гражданских правоотношений. Но главной сферой применения являются имущественные отношения. Но ничего не запрещает регулировать при помощи договора неимущественные отношения.

Договор является юридическим актом, но имеет отличие от иных юридических фактов. Различие заключается в том, что соглашение не только влияет на гражданские правоотношения, но и регулирует поведение сторон, их обязанности и права. Ярким примером является договор купли-продажи, в соответствии с которым одна сторона (продавец) обязуется передать что-то в собственность только после того, как будет передана фиксированная денежная сумма, а вторая сторона (покупатель) — принять товар после проведения оплаты.

Статья 8 ГК РФ устанавливает определенный перечень юридических фактов, который является достаточным для открытия сделок. В соответствии с этими правилами создаются даже те договоры, которые не подразумеваются законом, но не противоречат ему. Примером большого количества сторон при составлении договора является договор простого товарищества, подразумевающий совместную деятельность лиц. При этом соглашение утверждает, что вложенные средства будут использованы совместно всеми сторонами договора с целью получения прибыли или другой цели. Разрешенные цели достижения перечислены в статье № 1041 ГК РФ.

Договор и сделка — отличающиеся друг от друга понятия, главным признаком чего является широта второго. Договор — только следствие возникновения обязательств и прав для сторон, что напрямую является сделкой в ее прямом виде. Но не каждая сделка может считаться договором. Главное условие для соответствия сделки договору — взаимное волеизъявление сторон для составления соглашения и принятия обязательств и прав.

Сделка может быть определена на основе четырех признаков:

- это юридический факт

- волевой акт

- правомерное действие в юридической сфере

- напрямую воздействует на права и обязанности сторон

Сегодня договор — факт, который определен в юридической среде как основной для регулирования рыночных отношений между сторонами. Документ требуется для возникновения прав и обязанностей.

Ставки страховых взносов по ГПХ в 2019-2020 годах

Одним из важнейших преимуществ оформления отношений с физическим лицом в гражданско-правовом ключе является возможность сокращения сумм начисляемых страховых взносов, а иногда и полное отсутствие необходимости их начисления.

|

Предмет договора |

Облагается ли вознаграждение страховыми взносами |

|

Подряд, оказание услуг |

Облагается |

|

Авторские вознаграждения |

Облагается, за вычетом суммы подтвержденных расходов |

|

Отчуждение прав на результаты интеллектуальной деятельности |

Облагается сумма, уменьшенная на сумму подтвержденных расходов |

|

Передача во владение или временное пользование имущества (в т. ч. договоры аренды, дарения) |

Не облагается |

|

Возмещение расходов добровольцев в благотворительных организациях |

Не облагается, за исключением расходов на питание, превышающих размер суточных согласно п. 3 ст. 217 НК РФ |

|

Возмещение расходов на профессиональную подготовку кадров, в т. ч. ученические договоры |

Не облагается |

В случае заключения договора со смешанным предметом, например, предусматривающего как продажу или передачу в пользование имущества, так и услуги, связанной с его передачей, взносы необходимо начислять лишь по той части вознаграждения, которая подлежит обложению. Поэтому в таких ГПД необходимо разграничивать суммы дохода физического лица по облагаемой и необлагаемой частям.

См. также «Возмещаем расходы «физику» по ГПД — платить ли взносы?».

По установленным ст. 425 НК РФ правилам размер страховых взносов для исчисления с сумм вознаграждения по договорам ГПХ составляет:

- по обязательному пенсионному страхованию — 22% с учетом предельной базы для исчисления и 10% с доходов, превышающих ее;

- по обязательному медицинскому страхованию — 5,1% (предел базы доходов для этих взносов не устанавливается).

Предельная база исчисления страховых взносов по пенсионному страхованию равна:

- в 2019 году — 1 150 000 руб. (постановление Правительства РФ от 28.11.2018 № 1426);

- в 2020 году — 1 292 000 руб. (постановление Правительства РФ от 06.11.2019 № 1407).

Однако величина предельной базы и тарифы, зависящие от нее, перестают играть свою роль, если страхователь имеет право на применение пониженных тарифов по взносам.

В настоящее время отчетность по страховым взносам (за исключением взносов на страхование от несчастных случаев и производственного травматизма, расчет по которым продолжает принимать ФСС) подается в ФНС. Форма этого расчета является общей для всех взносов, курируемых службой. За 2019 год расчет сдается по форме, утв.

В данном отчете никак не выделяются суммы выплат по ГПД, поэтому главное для бухгалтера — это правильно определить облагаемую и необлагаемую страховыми взносами части выплаченных доходов.

Отчетность по застрахованным лицам не ограничивается единой формой расчета, поданной в ФНС. Ежемесячно необходимо подавать в Пенсионный фонд отчет по форме СЗВ-М, в котором должны быть указаны не только все сотрудники, работавшие за отчетный период в организации, но и все физические лица, с которыми были заключены договоры ГПХ.

Кроме прочего, все плательщики обязаны ежегодно до 1 марта года, следующего за отчетным, предоставлять персонифицированные данные о стаже застрахованных лиц в Пенсионный фонд по форме СЗВ-СТАЖ, утвержденной постановлением Правления ПФР от 06.12.2018 № 507п.

Выплаты по гражданско-правовому договору в программе Бухсофт Онлайн

Следует отметить, что договор аренды имеет несколько разновидностей — договор проката, договор аренды транспортного средства с экипажем, договор аренды транспортного средства без экипажа, договор аренды здания или сооружения, договор аренды предприятия, договор финансовой аренды. На все перечисленные договоры распространяются общие положения гражданского законодательства, регулирующие договор аренды, если иное не установлено правилами ГК РФ об этих договорах.

Обратите внимание! По договору аренды (фрахтования на время) транспортного средства с экипажем арендодатель предоставляет арендатору транспортное средство за плату во временное владение и пользование и оказывает своими силами услуги по управлению им и по его технической эксплуатации (ст. 632 ГК РФ)

Исключения из общего правила

1. Вознаграждения по ГПД вне зависимости от предмета договора не облагаются взносами по страхованию от временной нетрудоспособности или в связи с материнством (подп. 2 п. 3 ст. 422 НК РФ).

2. Суммы начисленных внештатным сотрудникам доходов не облагаются взносами на страхование от несчастных случаев и производственного травматизма, если это прямо не указано в условиях договора.

3. Вознаграждения иностранным гражданам, имеющим статус временно пребывающих, в соответствии с подп. 15 п. 1 ст. 422 НК РФ не облагаются страховыми взносами, если это прямо не предусмотрено федеральными законами о конкретных видах страхования.

4. Доходы по ГПД иностранных граждан, работающих в подразделениях компании за границей РФ, не облагаются страховыми взносами.

О нюансах начисления взносов на доходы иностранцев читайте в материале «Страховые взносы с иностранцев в 2019 — 2020 годах».

5. Если договор ГПХ заключен с физическим лицом в статусе индивидуального предпринимателя, тогда страховые взносы он обязан начислять и платить самостоятельно. Это связано с тем, что в свете ст. 419 НК РФ частные предприниматели выделены в отдельный класс плательщиков.

https://www.youtube.com/watch?v=ytadvertiseru

Об особенностях расчета и уплаты взносов ИП читайте здесь.

Налог на доходы ФЛ

Вознаграждение, которое выплачивается на основании любого договора, является прямым доходом гражданина. А законодательство устанавливает, что любой полученный доход должен облагаться НДФЛ. Правила определения налога, в зависимости является лицо физическим или юридическим, различаются.

Если налог необходимо снять с физического лица, то процедура полностью ложится на налогового агента, которым является организация или лицо, выплачивающее вознаграждение. Если же налоговый агент не выполнит свои обязательные условия по выплате налога в государственную казну, то он понесет за это ответственность.

Если же налог взимается с юридического лица или предпринимателя, то плательщик не является налоговым агентом. То есть оплата налога производится самим исполнителем на основании используемой системы налогообложения.

Если же предприниматель использует стандартную систему налогообложения, то оплата НДФЛ производится им самостоятельно, что указано в статье № 227 НК РФ. Если же предприниматель использует специальные налоговые режимы, то оплата НДФЛ не потребуется с тех доходов, которые были получены в результате предпринимательской деятельности. Налоги взимаются в соответствии с действующим специальным режимом, что освобождает от уплаты НДФЛ.

При составлении договора с индивидуальным предпринимателем необходимо указывать реквизиты свидетельства ИП. Копия свидетельства является обязательным документом, прилагаемым к составляемому соглашению. Это позволит избавиться от вопросов об отсутствии выплат в налоговую.

Упрощенная система налогообложения

Сложнее ситуация обстоит с компаниями, которые используют упрощенную систему налогообложения. Отечественные законодательные акты не указывают, к какому типу расходов необходимо приводить вознаграждения. Если учитывать статью № 255 НК РФ, то потраченные средства на услуги внештатных сотрудников не являются расходами на оплату труда, поэтому компания не сможет учитывать потраченные деньги в этом виде. Оплатой труда являются только средства, которые выдают внештатным сотрудникам (физическим лицам). Если же лицо представляет собой предпринимателя, средства считаются оплатой труда.

Но при необходимости, на основании некоторых других статьей Налогового кодекса, вознаграждения ИП учитываются как оплата труда. Например, если услуги имеют производственный характер, то оплата соглашения учитывается как материальные расходы.

Отличия договора ГПХ от трудового

Если же трудовой договор рассматривается как соглашение работодателя и работника, то регулирование происходит на основании статьи № 56 ТК РФ. Руководствуясь пунктами законодательного акта, сотрудник получит работу, но он будет обязан выполнять требования и соответствовать правилам Устава компании и кодекса страны. А работодатель за выполнение условий будет выплачивать вознаграждение или заработную плату.

А вот договор ГПХ не обязывает соблюдать режим работы, выполнять все распоряжения руководителя. Подряд необходим для определения задания для человека или организации, обязанной сдавать результат работы в установленный срок. Если же при этом возникнут риски, то ответственность за них будет лежать только на исполнителе.