Для детей

Если вам необходимо сделать придется обращаться с соответствующим заявлением к своему работодателю, а не в налоговые органы. Ежемесячные налоги, удерживаемые с заработка, уменьшатся в размерах. Ведь вычеты на детей позволяют уменьшить налоговую базу, используемую при расчетах подоходных взысканий.

Обязательное условие, которое должно соблюдаться, — в налоговом отчетном периоде ваш в виде заработка на рабочем месте не должен превышать 350 000 рублей. Если это так, обратитесь с заявлением на вычет за детей и свидетельствами о рождении несовершеннолетних к своему работодателю. Полагается уменьшение налоговой базы на:

- 1 400 рублей, если у вас 1 или 2 ребенка;

- 3 000 на 3 и последующих;

- 6 000 для опекунов и попечителей несовершеннолетних инвалидов;

- 12 000 на ребенка-инвалида.

Налоговые вычеты, предоставляемые государством

Законодательством предусмотрены вычеты из дохода граждан, которые не облагаются налогом. К таким вычетам относятся:

Законодательством предусмотрены вычеты из дохода граждан, которые не облагаются налогом. К таким вычетам относятся:

- Стандартные вычеты;

- Социальные вычеты;

- Имущественные;

- Профессиональные.

Стандартные вычеты

из дохода, согласно ст. 218 НК РФ

, предоставляются:

- людям, имеющим отношение к радиации, и получившим вследствие этого какие-либо болезни или увечья;

- лицам, имеющим детей. Законодательством предусмотрен вычет на первого ребёнка в размере 1 400 рублей, на второго — та же сумма, а вот на третьего и последующих детей — уже 3 00 рублей. Об этом говорится в п. 4 ст. 218 НК РФ

; - военнослужащим, героям.

Размер налогового вычета для каждой категории граждан разный. Например, чернобыльцам предоставляется вычет в размере 3000 рублей (п. п. 1 п. 1 ст. 218 НК РФ

), а гражданам, пожертвовавшим свой костный мозг другому человеку — 500 рублей.

Такой налоговый вычет может быть представлен только резидентам нашей страны, и только на виды доходов, которые облагаются по стандартной ставке в 13%.

Человек может рассчитывать на получение социального налогового вычета

, если:

- он сделал пожертвование в социальные органы (детские дома, дома престарелых). Вычет предоставляется на всю сумму пожертвований;

- он оплачивает обучение себе или детям (несовершеннолетним) в аккредитованных на то учебных заведениях. В этом случае вычет также предоставляется на всю сумму, но не более 50 000 в год (п. 2 ст. 219 НК РФ

) и только в том случае, если учебное заведение имеет лицензию; - он оплачивал медицинские услуги, оказанные ему, супругу или несовершеннолетним детям. Также можно вычесть расходы на лекарства для проведения медицинского лечения. Вычет предоставляется, если средства были потрачены на закупку лекарств в соответствии с перечнем. Вычет равен всем фактическим расходам;

- он вносил денежные суммы по договору негосударственного пенсионного страхования на свою пенсию, или же дополнительные взносов на накопительную часть своей пенсии.

По истечении налогового периода (года), гражданин вправе подать налоговую декларацию на предоставление вычета. Вместе с декларацией представляются и документы, которые могут подтвердить расходы, которые имело физическое лицо. Только в этом случае, будет представлен социальный вычет.

Имущественный налоговый вычет

предоставляется из доходов, которые получены физическим лицом от продажи собственного имущества (ст. 220 НК РФ

). Для этих целей, имуществом признаётся недвижимость или её доля, а также доля в уставном капитале юридического лица. Но, вычет может быть представлен только в том случае, если физическое лицо владело имуществом менее 3-х лет, а сумма сделки была менее 1 000 000 рублей.

Также вычет предоставляет из сумм, которые фактически были потрачены на приобретение или строительства жилья, но с суммы не более 2 000 000 рублей.

Согласно ст. 221 НК РФ

, профессиональные налоговые вычеты

предоставляются:

- лицам, официально зарегистрированным в качестве ИП или нотариуса или адвоката. Расходы должны быть подтверждены документально. Если же документов на расходы нет, то налоговый вычет будет равен 20% от суммы дохода, который ИП получил от своей деятельности;

- лицам, которые работают не по трудовому договору, а по гражданско-правовому (например, подряда);

- лицам, которые получили вознаграждение за авторство или изобретение.

Какую отчетность сдают работодатели?

На протяжении года юридические лица обязаны высчитывать НДФЛ, удерживать и перечислять в государственную казну одновременно с каждой выплатой дохода наемных работников. В случае с выплатой заработной платы такая необходимость возникает ежемесячно. Аналогичная обязанность существует у индивидуальных предпринимателей, имеющих штат сотрудников.

О проведенных расчетах и удержаниях налоговые агенты отчитываются в «свою» ИФНС. Это делается ежегодно после того, как заканчивается налоговый период по НДФЛ. Для нанимателей разработана особая форма справки по сотрудникам – 2-НДФЛ. Она содержит информацию о размерах их дохода, вычетах и перечислениях налога в бюджет за годовой срок. Дедлайн для сдачи формы – 1.04 следующего года.

Представляется в ИФНС на бумажном носителе (для фирм со штатом до 25 человек) или посредством электронного документооборота (для прочих компаний). За несдачу справок налоговый агент карается штрафом 200 рублей за каждый документ.

С 2016 года для налоговых агентов была введена форма ежеквартальной отчетности – 6-НДФЛ. Она сдается не позднее последнего числа месяца, следующего за отчетным кварталом, в ИФНС по месту регистрации компании или ИП. Бланк содержит обобщенные показатели о числе работников, выплаченном доходе и удержанном налоге, а также сведения в разбивке по датам.

Не по стандартам

Сколько составляет налоговый период? Год. Именно раз в год ранее отчитывались перед налоговыми органами. Но с 2016 года, как уже было сказано, необходимо осуществлять процесс ежеквартально. Для этого подается форма 6-НДФЛ. Остальные документы, как и прежде, сдаются в налоговые органы всего лишь раз в 12 месяцев.

Каков размер подоходного налога? В общем он составляет 13%. Но бывают некоторые исключения. Встречаются они не так часто, хотя на практике имеют место. Например, можно за доход отдать всего 9% полученных денежных средств. Как именно? Такая сумма взыскивается за прибыль от дивидендов до 2015 года и по облигациям с ипотечным покрытием (до 2007 года, 1 января). Не слишком распространенный случай. Поэтому не надейтесь на подобного рода взыскание.

Также обратите внимание — 15% платится тогда, когда вы получаете прибыль от дивидендов, которые получают физические лица от компании, не являющихся Можно сказать, от иностранных организаций. Самый большой НДФЛ (налоговый период и подробности уплаты нам уже известны) положен за выигрыш

Если вы получили приз или выиграли что-то, придется отдать налоговым органам целых 35% прибыли

Причем не важно, деньги вам вручили или просто недвижимость. В любом случае от стоимости оной гражданин обязан уплатить 35%

Самый большой НДФЛ (налоговый период и подробности уплаты нам уже известны) положен за выигрыш. Если вы получили приз или выиграли что-то, придется отдать налоговым органам целых 35% прибыли

Причем не важно, деньги вам вручили или просто недвижимость. В любом случае от стоимости оной гражданин обязан уплатить 35%

К слову, не только население Российской Федерации облагается подоходным налогом. Форма 3-НДФЛ, а также соответствующая плата за прибыль положена гражданам-нерезидентам. Они платят гораздо больше, чем резиденты. В таком случае размер выплат в казну государства составит 30%. И ничуть не меньше. Никаких исключений!

Сроки сдачи бухгалтерской и налоговой отчетности 1 квартал, полугодие, 9 месяцев, 2020 год

В России любят всё новенькое. Так и со сроками сдачи налоговой и бухгалтерской отчетности. Они меняются. Чтобы не попасть на штрафы, приведен календарь бухгалтера — сроки сдачи налоговой отчетности. Ссылки в календаре бухгалтера проставлены на те редакции нормативных актов, которые действовали (действуют, будут действовать) включительно на последнее число отчетного периода, за который уплачивается налог (платеж, авансовый платеж, сбор, взнос) и представляется отчетность. В календаре бухгалтера указаны сроки сдачи бухгалтерской отчетности в 2020 году.

Календарь бухгалтера состоит из трех частей:

Часть 1. Календарь бухгалтера по установленным календарным датам;

Часть 2. Календарь бухгалтера по неустановленным календарным датам (срок установления даты представления отчетности или уплаты платежа рассчитывается в зависимости от наступления определенного события);

Часть 3. Указатель группировки отчетных дат по отчетным событиям.

Посмотреть и скачать Календарь бухгалтера за 2020 год

Календарь бухгалтера состоит из 4 частей. Часть 1. Календарь бухгалтера. Часть 2. Календарь событий (срок представления отчетности или уплаты платежа рассчитывается в зависимости от наступления определенного события).Часть 3. Тематический календарь. Часть 4. Правила переноса сроков, проставления ссылок.

- Календарь бухгалтера за 2019 год

- Календарь бухгалтера за 2018 год

- Календарь бухгалтера за 2017 год

- Календарь бухгалтера за 2016 год

- Календарь бухгалтера за 2015 год

- Календарь бухгалтера за 2014 год

- Календарь бухгалтера за 2013 год

- Календарь бухгалтера за 2012 год

Организации

Когда заканчивается налоговый период? Месяц окончания годовой отчетности — апрель. Именно до 1.04 вы должны будете отчитаться перед налоговыми органами за полученную прибыль в прошлом году (календарном). Причем правило это распространяется и на физические лица, и на организации.

Обратите внимание: компании тоже уплачивают НДФЛ. Но при этом, когда подается форма 3-НДФЛ, необходимо для всех своих сотрудников подготовить и сдать справки 2-НДФЛ

Это можно сделать в бумажном или электронном виде.

От чего зависит форма подачи? От количества рабочих в корпорации. Бумажная отчетность допустима тогда, когда речь идет о небольших фирмах, где работает не более 25 сотрудников. А электронные формы предлагаются при наличии большего количества подчиненных у работодателя.

Организации платят разнообразные типы налогов с получаемого дохода. То есть они сталкиваются с несколькими типами взысканий. Например, НДФЛ удерживается с заработка каждого сотрудника в размере 13%. А говоря о налоге на прибыль организаций, придется отдавать более значимую сумму денежный средств. А именно, 20% от полученного дохода.

Отчетность

Современная система налогообложения в России постоянно терпит какие-то изменения

Поэтому стоит обратить внимание на новые правила, которые действуют с 2016 года. Теперь все организации и индивидуальные предприниматели должны отчитываться по НДФЛ за квартал

Ранее отчетность требовалась раз в год — до 1 апреля.

А с 2016 года необходимо раз в квартал заниматься дополнительной бумажной волокитой. Отчетность теперь требует формы 6-НДФЛ. Это как раз тот ежеквартальный документ, который подается в налоговые службы

Но в какие сроки необходимо уложиться? На что обратить внимание?

Если отчет идет за 1 квартал 2016 года, то максимальный срок подачи декларации соответствующей формы длится до 3 мая 2016, за второй «отрезок» времени отчетность предоставляется до 1 августа. За 9 месяцев — до 31 октября, за год — до 1.04.2017.

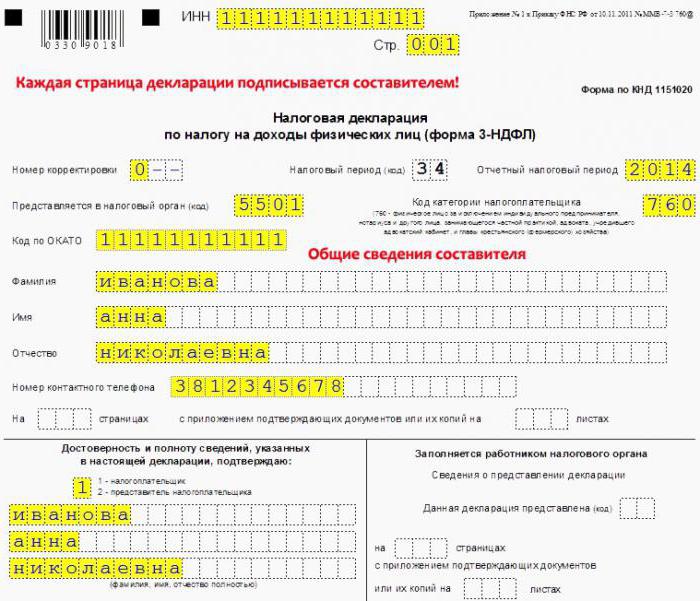

Коды периодов

Пожалуй, это почти все, что нужно знать об НДФЛ

Налоговый период, отчетность и процентные ставки — все это крайне важно. Но не менее значимыми элементами являются коды налоговых периодов

Они указываются в декларациях 3-НДФЛ. Скорее, данная информация больше важна бухгалтерам, которые будут предоставлять отчетность. Но и простому населению следует знать значения периодов.

Так, к примеру, 3-НДФЛ носит «комбинацию» 34

Это не самое важное. Код налогового периода НДФЛ устанавливается в соответствии с месяцем отчетности

А именно:

- 1 квартал — 21;

- 2 квартал — 31;

- за 9 месяцев — 33;

- за год — 34.

Если же происходит реорганизация или ликвидация компании, в отчетности необходимо за последний отчетный период существования оной указывать код 50. Также при квартальной отчетности используйте комбинации:

- за 3 месяца — 51;

- за полгода — 54;

- за 3 квартал — 55;

- за год — 56.

Как видите, ничего трудного в этом нет. Во всяком случае, теперь понятно, как вносить уточнение о том, за какой период вы отчитываетесь перед государством. Ведь никто не будет самостоятельно в этом разбираться. Поэтому коды налоговых периодов играют важную роль для граждан и организаций.

Кто такие налоговые агенты

Существует отдельная категория налогоплательщиков по НДФЛ — это налоговые агенты. Они являются своего рода «посредниками» между государством и плательщиками налога. Любое юридическое лицо или ИП может быть таким агентом. В обязанности агента входит расчет, удержание и уплата налога от налогоплательщика. Это происходит в том случае, если основной плательщик налога получает от агента доход.

Агенты обязаны перечислить налог сразу же, как только деньги на выплату дохода были получены в наличной форме или перечислены безналично (день в день). Налог для агента рассчитывается нарастающим итогом с начала года и на конец каждого месяца, и уплачивается он по месту регистрации агента, а не основного налогоплательщика.