Порядок возврата (зачета) налогов

Форма заявлений о возврате и зачете налогов

,

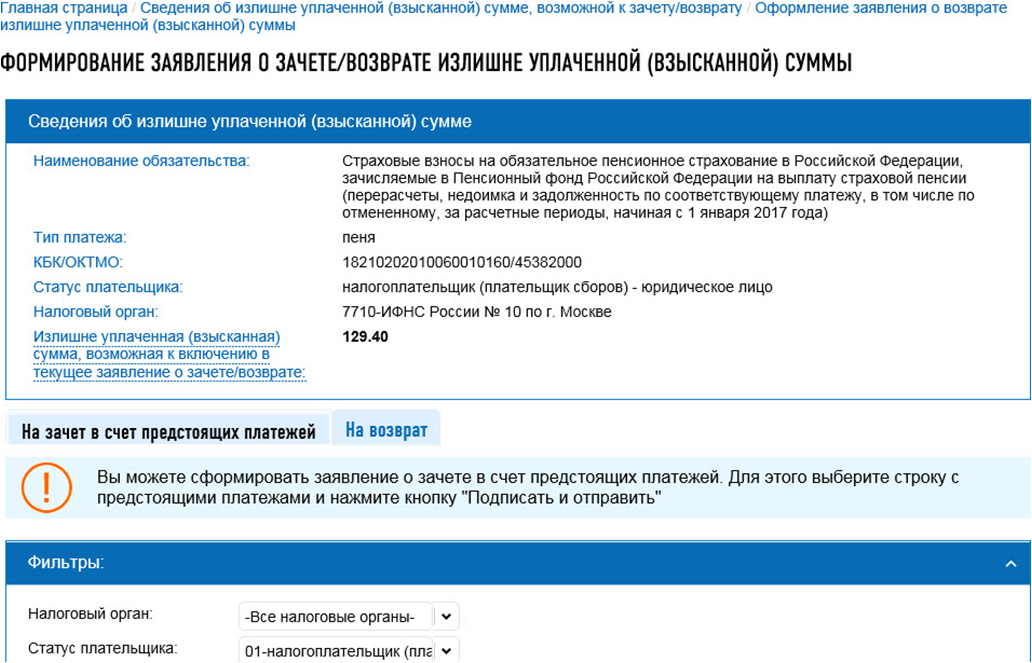

- Заявление о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа), .

- Заявление о зачете суммы излишне уплаченного (подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа), .

Причины возникновения переплаты

- неправильный расчет налогов, взносов, сборов;

- ошибки при заполнении платежек;

- внесение изменений в НК РФ, действие которых распространяется на прошлые периоды;

- по итогам налогового периода исчислена сумм налога к уменьшению;

- изменение режима налогообложения.

Как установить переплату

п. 6 ст. 6.1 НК РФ, п. 3, 14 ст. 78 НК РФ

- самостоятельно (аудит, инвентаризация расчетов…);

- ИФНС – сообщает в течение 10 раб. дней с даты обнаружения;

- совместная сверка.

Виды налоговой переплаты

Постановление Президиума ВАС РФ от 24.04.2012 N 16551/11,

- излишне уплаченная – самостоятельно налогоплательщиком: возврат с % при нарушении сроков (п. 10 ст. 78 НК РФ).

- излишне удержанная – начислено и отражено в решении ИФНС: возврат с % ().

налоги, сборы, страховые взносы, штрафы и пени по ним, кроме ФСС НС и ПЗ

Распределение налогов, сборов, взносов по бюджетам

-

Федеральный

- НДС, Акцизы, НДФЛ, налог на прибыль, налог на добычу полезных ископаемых, водный налог, сборы за пользование объектами животного мира…, госпошлина ()

- ЕСХН, УСН, ЕНВД ()

- страховые взносы ()

-

Региональный

налог на имущество организаций, налог на игорный бизнес, транспортный налог (ст. 14 НК РФ)

-

Местный

земельный налог, торговый сбор, налог на имущество физ лиц (ст. 15 НК РФ)

Что делать с «переплатой»

Вернуть / зачесть

Право, а не обязанность (п. 6 ст. 78 НК РФ, Письмо Минфина РФ от 12.04.2018 N 03-02-07/1/24222 – при ликвидации возврат Организации, а не участникам).

Исключения

- суммы, уже распределенные ПФР на л/с по перс. учету (п. 6.1. ст. 78 НК РФ);

- санкции по валютному законодательству (Письмо ФНС РФ от 02.03.2018 N ГД-4-8/4131);

- задолженности других лиц (Письмо Минфина РФ от 18.06.2018 N 03-02-07/1/41421).

Зависит от того, есть ли у налогоплательщика недоимка (п. 1, 1.1, 5, 6, 14 ст. 78 НК РФ).

Способы подачи заявления

Варианты (п. 4, 6 ст. 78 НК РФ, ):

- на бумажном носителе (лично / ценное письмо с описью вложения);

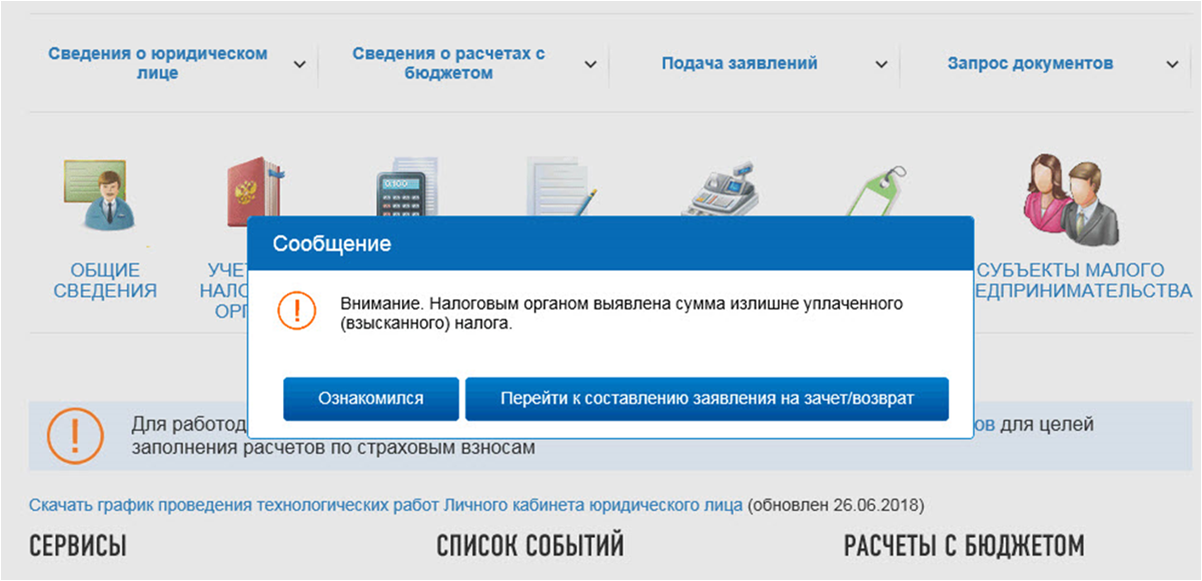

- в электронном виде по ТКС с усиленной ЭП;

- в личном кабинете ЮЛ на сайте ФНС.

Приложить (п. 10, 11, 14 ст. 78 НК РФ):

- пояснения, как образовалась переплата;

- подтверждение даты обнаружения переплаты;

- напоминание о начислении % на излишне взысканные суммы;

- первичка (пп, отчетность, сканы, скрины, переписка…).

Сроки подачи заявления

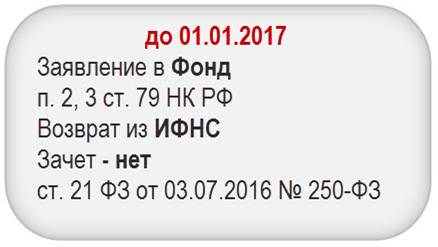

- излишнее взыскание — 3 года с даты, когда стало известно об этом ();

- переплата – 3 года с даты уплаты (п. 7, 14 ст. 78 НК РФ);

- NEW самостоятельный зачет ИФНС суммы излишне уплаченного налога — не более чем за 3 года с даты уплаты (п. 5 ст. 78 НК РФ с 30.08.2018).

Решение о возврате (зачете) / отказе

Возврат, зачет, отказ

- 10 раб. дней с даты получения заявления (п. 6 ст. 6.1 НК РФ, п. 4, 5, 6, 8, 14 ст. 78 НК РФ);

- если зачет в счет других налогов, то подать заявление заранее (пп. 4 п. 3 ст. 45 НК РФ, п. 3 ст. 75 НК РФ).

Уведомление о возврате (зачете) / отказе

- сообщение о возврате (зачете), отказе — 5 раб. дней с даты принятия решения (п. 6 ст. 6.1 НК РФ, п. 9, 14 ст. 78 НК РФ).

- возврат средств — 1 месяц с даты получения заявления (п. 6, 14 ст. 78 НК РФ).