Уплата страховых взносов третьими лицами с 1 января 2017 года

Платежи по страховым взносам организации и ИП обязаны перечислить самостоятельно (ч. 4 ст.15, ч.2 ст.16 Федерального закона от 24.09.2009 № 212-ФЗ ). Однако указаный федеральный закон с 1 января 2017 года утрачивает силу. Это связано с тем, что страховые взносы (кроме взносов «на травматизм») переходят от ПФР под контроль ФНС. С 1 января 2017 года страховые взносы будут регулироваться положениями Налогового кодекса РФ. См. «Страховые взносы с 2017 года: обзор изменений». https://buhguru.com/strahovie-vznosy/strakh-vznosy-2017.html

С 1 января 2017 года положения налогового законодательства РФ будут позволять третьим лицам уплачивать страховые взносы за других (кроме взносов «на травматизм») – новый пункт 9 статьи 45 НК РФ. То есть, перечислять взносы можно с момента, когда их администрирование перейдет к налоговикам. С 2017 года третьи лица смогут перечислять следующие виды страховых взносов:

| Страховые взносы на обязательное пенсионное страхование |

| Страховые взносы на обязательное медицинское страхование |

| Страховые взносы на случай временной нетрудоспособности и в связи с материнством |

Таким образом, с 1 января 2017 года, страховые взносы, как налоги и сборы, третьи лица смогут заплатить за любую организацию или ИП. Так, к примеру, физическое лицо сможет заплатить взносы за любого индивидуального предпринимателя.

Однако имейте в виду, что страховые взносы «на травматизм» в 2017 году останутся под контролем ФСС и, по-прежнему, будет регулироваться Федеральным законом от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний». При этом исходя из пункта 1.1 статьи 22 данного закона страхователи, как и раньше, должны будут уплачивать страховые взносы самостоятельно. То есть, третьи лица взносы «на травматизм» перечислять не смогут.

Третьи лица вправе уплачивать налоги, сборы и страховые взносы за других исключительно на добровольной основе.

Оплата налогов за третьих лиц

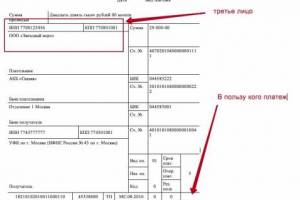

При формировании платежного поручения на уплату налога за третье лицо нужно руководствоваться Правилами, утв. Приказом Минфина от 12.11.2013 N 107н. Также на сайте ФНС опубликована Информация ФНС от 11.04.2017 «О налоговых платежах, перечисленных иным лицом».

Приведем в таблице порядок оформления платежного поручения на уплату налога за третье лицо.

| Поле Платежного поручения | Как заполнить |

|---|---|

| ИНН плательщика | ИНН организации (физлица), за которую перечисляются налоги (взносы) (абз. 32–38 п. 4 Приложения N 1 к Приказу Минфина от 12.11.2013 N 107н, Информация ФНС от 11.04.2017) |

| КПП плательщика | КПП организации, за которую перечисляются налоги (взносы) (для физлица – «0») (абз. 32–38 п. 4 Приложения N 1 к Приказу Минфина от 12.11.2013 N 107н, Информация ФНС от 11.04.2017) |

| Плательщик | Наименование того, кто непосредственно платит налоги (взносы) (абз. 32–38 п. 4 Приложения N 1 к Приказу Минфина от 12.11.2013 N 107н, Информация ФНС от 11.04.2017) |

| Назначение платежа | Указывается ИНН и КПП того, кто перечисляет платеж в бюджет. Далее через знак «//» указывается наименование того, за кого перечисляются налоги. Затем через знак «//» указывается дополнительная информация о перечисляемых налогах (взносах) (подп. 5 п. 13 Приложения N 2 к Приказу Минфина от 12.11.2013 N 107н, Информация ФНС от 11.04.2017) |

| Статус плательщика | Статус того, за кого уплачиваются налоги (взносы) (абз. 29 Приложения N 5 к Приказу Минфина от 12.11.2013 N 107н, Информация ФНС от 11.04.2017) |

Также оплатить налог за третье лицо можно с помощью электронного сервиса «Уплата налогов за третьих лиц» на сайте ФНС РФ. Данный сервис позволяет быстро и правильно сформировать платежные документы для уплаты налога за третье лицо и произвести оплату.

Налоговый учет платежей третьих лиц

Скажем несколько слов о налоговом учете платежей, поступивших от третьих лиц.

НДФЛ

Если, к примеру, кто-то уплатит налог или сбор за физическое лицо, то такой платеж не будет считаться доходом физического лица (п.5 ст. 208 НК РФ). Соответственно, НДФЛ платить с такой суммы не потребуется.

УСН

Возможно, что в 2017 году сторонняя организация, ИП или физическое лицо заплатит за «упрощенца» его налоги, сборы или страховые взносы. Можно ли будет учесть такие платежи в расходах при расчете «упрощенного» налога? Нет, с 2017 года платежи третьих лиц по налогам, сборам и взносам на расходы просто так отнести будет нельзя. Однако в подпункте 3 пункта 2 статьи 346.17 НК РФ законодатели предусмотрели, что расходы можно признать после погашения образовавшейся задолженности перед третьим лицом. Поясним порядок признания таких расходов в таблице.

| Вид расхода | Порядок признания расхода |

| Платежи третьего лица в пользу «упрощенца» по налогам, сборам и страховым взносам. | Учитываются в фактически уплаченном размере при погашении «упрощенцем» задолженности перед третьим лицом, которая возникала в связи с уплатой им налогов, сборов или страховых взносов. |

| Платежи третьего лица в пользу «упрощенца» по погашению задолженности по налогам, сборам и страховым взносам. | Учитываются в пределах фактически погашенной задолженности в те отчетные (налоговые) периоды, когда «упрощенец» погасил долг перед третьим лицом, который образовался в связи с уплатой им задолженности по налогам, сборам и взносам. |

Таким образом, чтобы с 2017 года налогоплательщик с объектом налогообложения «доходы минус расходы» мог учесть в расходах платежи третьих лиц, нужно будет вернуть этим лицам потраченные ими суммы на уплату налогов, сборов и страховых взносов (или задолженности по ним). Это предусмотрено Федеральным законом от № 401-ФЗ.

ЕСХН

Если налоги или страховые взносы перечислены за плательщика единого сельхозналога, то следует руководствоваться обновленным пунктом 2 статьи 346.5 НК РФ: сначала третье лицо переводит в бюджет деньги, а потом плательщик ЕСХН возмещает этому лицу потраченную сумму. При подобных обстоятельствах учесть налоги и взносы в расходах плательщика ЕСХН нельзя, а сумму возмещения — можно. Исключение составляет сам сельхозналог, а также НДС, который был уплачен в связи с выставлением счета-фактуры. Возмещение суммы, потраченной на уплату этих налогов, в затраты не включается. Такие правила действуют с 1 января 2017 года.

Особенности заполнения платежных поручений при уплате налога за иное лицо

В связи с предоставлением права уплаты налогов за иное лицо Приказом от 05.04.2017 N 58н были внесены изменения в Правила указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации, утвержденные Приказом N 107н. Это сделано в целях обеспечения достоверного учета налоговых платежей, перечисленных иным лицом: расчетный документ должен быть заполнен плательщиком правильно, чтобы на основании его можно было бы четко определить, чья обязанность по уплате налоговых платежей исполняется.

При заполнении платежного поручения на уплату налогов за иное лицо проблем с заполнением реквизитов получателя платежа не возникает — указываются реквизиты налогового органа, но нужно особое внимание обратить на заполнение реквизитов плательщика платежа (см. таблицу):

- в полях «ИНН» и «КПП» плательщика необходимо указать значение ИНН и КПП плательщика, за которого уплачивается налог;

- поле «КПП» плательщика заполняется только при уплате налога за юридическое лицо;

- в поле «Плательщик» необходимо указать информацию о лице, оформившем платежное поручение;

- для данной категории плательщиков не предусмотрен новый статус.

|

Поле платежного поручения |

Что указывается |

Примечание |

|

«ИНН» плательщика (60) |

ИНН плательщика, чья обязанность по уплате налоговых платежей, страховых взносов и иных платежей в бюджетную систему РФ исполняется |

Если у плательщика — физического лица ИНН отсутствует, то допускается указать ноль («0»), но при этом необходимо в поле «Код» проставить уникальный идентификатор начисления (УИН — индекс документа) |

|

«КПП» плательщика (102) |

Значение КПП плательщика, чья обязанность исполняется |

При исполнении обязанности по уплате платежей за физических лиц в реквизите «КПП» плательщика указывают ноль («0») |

|

«Плательщик» (8) |

Информация о плательщике, осуществляющем платеж |

|

|

«Назначение платежа» (24) |

ИНН и КПП лица (для индивидуальных предпринимателей, физических лиц только ИНН), осуществляющего платеж |

Данная информация указывается первой в реквизите «Назначение платежа». Для разделения информации об ИНН и КПП используется знак «//». Для выделения информации о плательщике от иной информации, указываемой в данном поле, используется знак «//». Затем указывается наименование налогоплательщика, чья обязанность исполняется (для индивидуального предпринимателя — фамилия, имя, отчество (при его наличии) и в скобках — «ИП», для физических лиц — фамилия, имя, отчество (при его наличии) и адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии места жительства) |

|

«Статус плательщика» (101) |

Статус того лица, чья обязанность по уплате налоговых платежей исполняется |

При исполнении обязанности:

|

Таким образом, в реквизитах «ИНН» и «КПП» плательщика указываются значения ИНН и КПП плательщика, чья обязанность по уплате платежей в бюджетную систему РФ исполняется, а в реквизите «Назначение платежа» — значения ИНН и КПП лица, осуществляющего платеж (Информационное письмо Банка России от 21.06.2017 N ИН-017-45/31).

Если третье лицо, которое уплатило налог за налогоплательщика, допустило ошибку в оформлении поручения на перечисление налога, не повлекшую неперечисление этого налога в бюджетную систему РФ на соответствующий счет Федерального казначейства, то налогоплательщик вправе подать в налоговый орган по месту своего учета заявление о допущенной ошибке с приложением документов, подтверждающих уплату указанного налога и его перечисление в бюджетную систему РФ на соответствующий счет Федерального казначейства, с просьбой уточнить основание, тип и принадлежность платежа, налоговый период или статус плательщика. Отметим, что подать соответствующее заявление вправе только сам налогоплательщик, а не иное лицо, которое фактически произвело платеж.

Хотелось бы отметить еще один важный момент: независимо от того, кто фактически производит уплату налогов, лицу, за которое они уплачиваются, необходимо иметь копию (реквизиты) платежного поручения, на основании которого прошел платеж. В дальнейшем это значительно облегчит взаимодействие с налоговыми органами.

Ответ на вопрос

Ранее такая услуга была недоступна гражданам России, но с января 2017 года все изменилось – ФНС внесла соответствующие поправки в Налоговый кодекс. Теперь вы можете платить в бюджет за другого человека – за жену, за родственника, за коллегу. Средства будут получены и зачислены по назначению.

- Изучить детальную информацию можно, открыв Налоговый кодекс – вам понадобится статья 45, пункт 1;

- Чтобы узнать, как заполнять образец платежки, откройте письмо ФНС от за номером ЗН-3-1/1850@.

А теперь давайте разберемся, как производится оплата налогов через Сбербанк Онлайн за другого человека – возьмем за пример самый популярный российский банк.

Это интересно: Может ли неработающий пенсионер получить налоговый вычет за лечение — расписываем суть