Ответ

При соблюдении условий отнесения объектов к основным средствам отопительная система имеет право на учет как самостоятельный инвентарный объект.

В этом случае нельзя увеличить стоимость гаражного бокса. Ниже мы составили список критериев, при одновременном выполнении которых объект относится к основным средствам.

Критерии основных средств

- Срок эксплуатации более года

- Объект используется в деятельности организации

- Объект не предназначен для продажи

- От объекта ожидается доход в будущем.

А если стоимость отопительной системы менее 40 тысяч рублей, Вы вправе учесть ее в составе материально-производственных запасов.

Реконструкция или капитальный ремонт: учитываем расходы

Затраты на капитальные ремонты капитализируются при условии возможности надежной оценки срока до следующего капитального ремонта.

4. Списание стоимости капитальных ремонтов на затраты необходимо производить в течение срока, равного межремонтному периоду. Срок списания затрат на капитальный ремонт не может превышать оставшегося срока полезного использования основного средства. При выбытии объекта основных средств в результате продажи или ликвидации оставшаяся часть стоимости капитального ремонта, относящаяся к данному объекту, не списанная на затраты, подлежит единовременному признанию в качестве расходов текущего отчетного периода. В случае, если капитальный ремонт относится ко всему оставшемуся сроку полезного использования основного средства, то списание стоимости капитального ремонта производится исходя из оставшегося срока полезного использования основного средства.

5. Период списания стоимости капитальных ремонтов на затраты устанавливается экономическим субъектом самостоятельно исходя из планов проведения капитальных ремонтов по объектам основных средств, на основании данных соответствующих служб экономического субъекта (например, ответственных за использование и техническое состояние основного средства). Срок списания стоимости капитального ремонта может быть также определен исходя из нормативного срока проведения капитального ремонта, установленного действующим законодательством (например, Ростехнадзором).

6.

При изменении планов проведения капитального ремонта по объектам основных средств оставшаяся сумма расходов на капитальный ремонт по данным объектам списывается на затраты в течение нового оставшегося срока до следующего капитального ремонта.

7. В случае если при проведении капитального ремонта объектов основных средств в учете и отчетности продолжают числиться суммы по предыдущему аналогичному капитальному ремонту этих основных средств, указанные суммы подлежат единовременному списанию на расходы текущего отчетного периода.

8. Расходы на проведение капитальных ремонтов в бухгалтерском балансе необходимо отражать в составе раздела «Внеоборотные активы», в составе показателя, детализирующего группу статей «Основные средства».

Увеличивает ли капитальный ремонт стоимость основного средства?

От показателя первоначальной стоимости основных средств зависит начисление амортизации и расчет налога на имущество. В первоначальную стоимость основных средств включают затраты, необходимые для использования имущества. Но в налоговом и бухгалтерском учете существуют различия по расчету стоимости, поэтому в статье подробно описано о том, что входит в первоначальную стоимость основных средств.

В бухучете определение первоначальной стоимости оборудования, зданий, техники и прочих активов разъясняет, что это фактическое стоимостное выражение объектов принятых к учету. Стоимость указывается с учетом затрат, отнесенных на стоимость объекта при формировании первоначальной стоимости, кроме налогов и акцизов. Например, в первоначальную стоимость оборудования входят расходы на строительство, покупку или изготовление, доставку, монтаж и т.д.

Учет в расходах стоимости МПЗ, полученных в ходе ремонта ОС

В соответствии с абз. 2 п. 2 ст. 254 НК РФ стоимость материально-производственных запасов, полученных при ремонте основных средств, определяется как сумма налога, исчисленная с дохода, предусмотренного п. 13 ст. 250 НК РФ .

До 1 января 2009 г. абз. 2 п. 2 ст. 254 НК РФ предусматривалось списание МПЗ только в случае их получения в результате вывода ОС из эксплуатации. С 1 января 2009 г. данная норма упоминает и получение МПЗ в результате ремонта. Однако формулировка п. 13 ст. 250 НК РФ не была изменена, там по-прежнему говорится только о материалах, полученных при ликвидации ОС. Тем не менее считаем вполне логичным применение в данном случае положений п. 13 ст. 250 НК РФ. На этот порядок ранее указывал и Минфин в Письме от 10.09.2007 N 03-03-06/1/656.

По мнению Минфина, изложенному в Письмах от 06.10.2009 N 03-03-06/1/647, от 28.09.2009 N 03-03-06/1/620, налогоплательщик вправе принять к налоговому учету материалы, полученные при ремонте основных средств в виде металлолома, по стоимости, определяемой в порядке, установленном абз. 2 п. 2 ст. 254 НК РФ.

Таким образом, в состав внереализационных доходов необходимо включить рыночную стоимость старых деталей (п. п. 5, 6 ст. 274 НК РФ), полученных при ремонте, а при их передаче в эксплуатацию или реализации учесть как материальные расходы в размере суммы налога на прибыль, уплаченной с этого дохода.

Пример. В сентябре 2009 г. организация провела капитальный ремонт станка. После замены некоторых деталей на новые выяснилось, что старые детали пригодны к использованию на другом станке. Они были оприходованы по стоимости 15 000 руб., а в октябре установлены на станок.

Отчетными периодами организации являются квартал, полугодие, девять месяцев.

Сентябрь 2009 г.

Стоимость оприходованных деталей отражена в составе внереализационных доходов в размере 15 000 руб. Налог на прибыль с этих доходов составит 3000 руб. (15 000 руб. x 20%).

Октябрь 2009 г.

В состав материальных расходов будет включена сумма в размере 3000 руб.

Капитальный ремонт не увеличивает стоимость ОС

В результате первоначальная стоимость основного средства уменьшится.

В налоговом учете затраты на частичную ликвидацию основных средств учитываются в составе внереализационных расходов и уменьшают облагаемую прибыль фирмы (п. 1 ст. 265 НК РФ). В бухгалтерском учете их отражают как прочие расходы.

Материалы, которые остались после частичной ликвидации основного средства, приходуют по рыночной стоимости и учитывают как прочие доходы. Их стоимость увеличивает облагаемую прибыль.

Сумма амортизации по основному средству, которое было частично ликвидировано, не меняется.

Первоначальная стоимость основных средств может меняться в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации соответствующих объектов и по иным аналогичным основаниям (п. 2 ст. 257 НК РФ). Для детальной конкретизации этих понятий Минфин России рекомендует обращаться в Минрегион России (Письма от 15.02.2012 N 03-03-06/1/87, от 23.09.2011 N 03-03-06/1/584).

В результате осуществления указанных мероприятий объекты ОС приобретают новые качества, происходит изменение их первоначальных функциональных показателей.

Характеристики работ, в результате которых изменяется первоначальная стоимость ОС, приведены в таблице ниже.

| Вид работ | Характеристика проводимых работ |

| 1. Достройка, дооборудование, модернизация объекта ОС | Работы, вызванные изменением технологического или служебного назначения ОС, повышенными нагрузками и (или) другими новыми качествами |

| 2. Реконструкция | Переустройство существующих ОС, связанное с совершенствованием производства и повышением его технико-экономических показателей и осуществляемое по проекту реконструкции ОС в целях увеличения производственных мощностей, улучшения качества и изменения номенклатуры продукции |

| 3. Техническое перевооружение ОС | Комплекс мероприятий по повышению технико-экономических показателей ОС или их отдельных частей на основе внедрения передовой техники и технологии, механизации и автоматизации производства, модернизации и замены морально устаревшего и физически изношенного оборудования новым, более производительным |

Для целей налогообложения прибыли последствия проведения этих работ одинаковы. Результатом будет изменение первоначальной стоимости объекта ОС (и в некоторых случаях срока полезного использования).

Например, организация «Бета» провела модернизацию компьютера с целью увеличения его оперативной памяти. Стоимость дополнительно поставленного модуля оперативной памяти — 2360 руб., в том числе НДС 360 руб. После установки дополнительного модуля первоначальная стоимость компьютера увеличится на 2000 руб.

Если вы провели модернизацию имущества, стоимость которого ранее составляла менее 40 000 руб. (до 2011 г. — менее 20 000 руб., до 2008 г. — менее 10 000 руб.) и была списана единовременно, то расходы на модернизацию также можно списать единовременно (независимо от их размера). Такой позиции в последнее время придерживаются контролирующие органы (Письма Минфина России от 04.10.2010 N 03-03-06/1/624, от 25.03.2010 N 03-03-06/1/173, от 02.04.2009 N 03-03-06/2/74, от 15.01.2009 N 03-03-06/1/16, УФНС России по г. Москве от 30.09.2010 N 16-15/102337@).

Отметим, что раньше финансовое ведомство занимало иную позицию: порядок учета затрат на модернизацию зависел от их величины.

Ремонт автомобилей

Ремонтом средств автотранспорта является комплекс операций по восстановлению исправного или работоспособного состояния, ресурса и обеспечению безотказности работы подвижного состава и его составных частей. Ремонт выполняется как по потребности после появления соответствующего неисправного состояния, так и принудительно по плану, через определенный пробег или время работы подвижного состава.

В соответствии с назначением, характером и объемом выполняемых работ ремонт подразделяется на капитальный и текущий. При текущем ремонте автомобиля происходит обеспечение работоспособного состояния подвижного состава с восстановлением или заменой отдельных его агрегатов, узлов и деталей (кроме базовых), достигших предельно допустимого состояния. Капитальный ремонт подвижного состава, агрегатов и узлов предназначен для восстановления их исправности и близкого к полному (не менее 80%) восстановления ресурса. Как правило, капремонт подвижного состава, агрегатов и узлов производится на специализированных ремонтных предприятиях и предусматривает полную разборку объекта ремонта, дефектацию, восстановление или замену составных частей, сборку, регулировку, испытание.

При ремонте автомобилей могут возникать традиционные споры с налоговыми органами — относятся ли те или иные виды работ к ремонту или модернизации?

Например, судьи ФАС СЗО (Постановление от 29.11.2005 N Ф09-5358/05-С2) рассматривали спор между организацией и налоговым органом: последний расценил как модернизацию замену заднего моста и двигателя у трактора ДТ-75. Разрешая указанный вопрос, суды установили, что замена названных агрегатов обусловлена их изношенностью и не повлекла улучшение первоначально принятых нормативных показателей функционирования трактора. Вывод судов соответствует имеющимся в деле доказательствам, а именно: в представленном в деле акте указано, что в результате осмотра трактора комиссией установлены дефекты двигателя и заднего моста, требующие ремонта трактора путем замены этих деталей.

Учет затрат

Как правило, данное мероприятие может осуществляться в соответствии с одним из двух следующих подходов:

- восстановление технического объекта собственными силами, то есть внутренними ресурсами самого предприятия;

- привлечение ресурсов внешних (сторонних) организаций посредством заключения подрядных договоров.

Корректное оформление всех процессов и процедур, связанных с капремонтом основных средств на предприятии, имеет огромное значение для правильного учета соответствующих затрат.

Следует знать, что документальное подтверждение проведенного ремонта часто становится объектом пристального внимания со стороны сотрудников налоговой службы.

На разных этапах капремонта ОС необходимо составлять следующие документы:

- Обоснование необходимости осуществления данного ремонта. Для объекта ОС составляется акт фиксации выявленных неисправностей или, как вариант, дефектная ведомость.

- Если объект передается для выполнения ремонта собственному подразделению предприятия, оформляется накладная, удостоверяющая факт внутреннего перемещения.

- Если ремонт основного средства поручается внешней организации, составляется договор соответствующего подряда и удостоверяющий акт приемки-передачи.

- Факт завершения капитальных ремонтных работ и возврата объекта на предназначенное место также оформляется актом сдачи-приемки.

- Все оплаченные расходы и произведенные затраты должны подтверждаться платежными документами, сметно-технической документацией.

О документальном оформлении проведения ремонта читайте здесь.

Бухгалтерские проводки

Такая позиция отражается в методических рекомендациях, регламентирующих учет основных средств и утвержденных распорядительным актом Минфина РФ. В таблицах, представленных ниже, рассматриваются типичные транзакции.

Первая ситуация – у предприятия имеется собственное подразделение, уполномоченное осуществлять ремонтные работы. В этом случае уместно применение счета 23:

|

Операция (описание) |

Дебет счета |

Кредит счета |

|

Учитываются ремонтные издержки |

23 |

70,69,10,02 |

|

Издержки, понесенные ремонтным подразделением, включаются в состав производственных расходов или сбытовых затрат |

44,26,25,20 |

23 |

Вторая ситуация – организация самостоятельно ремонтирует основные средства, но не имеет собственного ремонтного подразделения:

|

Операция (описание) |

Дебет счета |

Кредит счета |

|

Учитываются ремонтные расходы |

44,26,25,20 |

70,69,10,02 |

Третья ситуация – ремонтные работы полностью осуществляются сторонней подрядной структурой:

|

Операция (описание) |

Дебет счета |

Кредит счета |

|

Учитывается стоимость услуг по ремонту ОС |

44,26,25,20 |

60 |

|

Отражается НДС для заказанных ремонтных работ |

19 |

60 |

Создание резерва

Регламентом налогового учета предписывается включение ремонтных издержек в состав прочих затрат.

Признаются такие расходы именно в том отчетном периоде, в котором они и были фактически произведены.

Помимо этого, законодательством разрешается формирование целевых резервов, предназначенных для финансирования будущего ремонта.

Если такой резерв предприятием все же создается, это позволяет равномерно распределять (показывать) ремонтные издержки в системе налогового учета на протяжении ряда отчетных периодов.

Следует уточнить, что подобное резервирование и распределение ремонтных издержек допускается исключительно для налогового учета. В бухучете такая практика не предусматривается.

КАПИТАЛЬНЫЙ РЕМОНТ ОСНОВНЫХ СРЕДСТВ В 2019 ГОДУ

И.В. Артемова,главный бухгалтер, консультант

| К основным средствам учреждения относятся недвижимое имущество, транспорт, машины и оборудование, инвентарь и т.д. Все основные средства время от времени приходится ремонтировать. Капитальный ремонт подразумевает замену существенных частей или масштабные ремонтные работы. |

Ремонт недвижимости

При проведении ремонтных работ в зданиях и помещениях они могут быть классифицированы как текущий ремонт, капитальный ремонт или реконструкция. Определение капитального ремонта содержится в Градостроительном кодексе РФ (далее — ГрК РФ). Капитальный ремонт недвижимости — это замена или восстановление строительных конструкций или их элементов, за исключением несущих строительных конструкций, замена или восстановление сетей и систем инженерно-технического обеспечения или их элементов, а также замена отдельных элементов несущих строительных конструкций на аналогичные или улучшенные, а также восстановление указанных элементов (ст. 1 ГрК РФ). Для определения того, является ли конкретный вид работ капитальным ремонтом или реконструкцией, необходимо обратиться к Ведомственным строительным нормам ВСН 58-88 (Р) «Положение об организации и проведении реконструкции, ремонта и технического обслуживания зданий, объектов коммунального и социально-культурного назначения» (утв. приказом Госкомархитектуры РФ при Госстрое СССР от 23.11.1988 № 312; далее — ВСН). Согласно ВСН капитальный ремонт должен включать устранение неисправностей всех изношенных элементов, восстановление или замену (кроме полной замены каменных и бетонных фундаментов, несущих стен и каркасов) их на более долговечные и экономичные, улучшающие эксплуатационные показатели ремонтируемых зданий. На капитальный ремонт должны ставиться, как правило, здание (объект) в целом или его часть (секция, несколько секций). При необходимости может производиться капитальный ремонт отдельных элементов здания или объекта, а также внешнего благоустройства. Минимальная продолжительность эксплуатации элементов зданий до капитального ремонта (замены) установлена рекомендуемым приложением «Минимальная продолжительность эффективной эксплуатации элементов зданий и объектов» к ВСН. Например, минимальная продолжительность эксплуатации оштукатуренных чердачных перекрытий по деревянным балкам в зданиях и объектах коммунального и социально-культурного назначения при нормальных и благоприятных условиях эксплуатации составляет 25 лет, а каменных стен обыкновенных — 40 лет. Кроме того, приложением «Перечень дополнительных работ, производимых при капитальном ремонте здания и объектов» к ВСН установлен перечень дополнительных работ, производимых при капитальном ремонте здания и объектов. Согласно данного приложения к работам по капитальному ремонту относятся:

| « | обследование зданий и изготовление проектно-сметной документации; | |

| « | замена существующего и установка нового технологического оборудования в зданиях; | |

| « | оборудование системами холодного и горячего водоснабжения, канализации, газоснабжения с присоединением к существующим магистральным сетям при расстоянии от ввода до точки подключения к магистралям до 150 мм; | |

| « | устройство газоходов, водоподкачек, бойлерных; | |

| « | устройство систем противопожарной автоматики и дымоудаления; |

Примеры отражения операций в программе «1С:БГУ 8», ред. 2.0

Пример 1.

На балансе учреждения числится комплекс конструктивно сочлененных предметов и отражается в учете как один инвентарный объект. Объект состоит из двух элементов, каждый из которых отвечает признакам актива. Учреждение принимает решение провести капитальный ремонт одного из элементов рассматриваемого объекта, в результате которого характеристики элемента улучшатся. Балансовая стоимость инвентарного объекта – 300 000 руб. Сумма начисленной амортизации – 67 500 руб. Капитальные вложения в ремонт оборудования 85 000 руб.

При проведении ремонтных работ учреждение определяет балансовую стоимость объекта, которая подлежит выбытию (предположим, она равна 75 000 руб.); сумму амортизации, которая была начислена на объект, который подлежит выбытию (предположим, она равна 16 875 руб.).

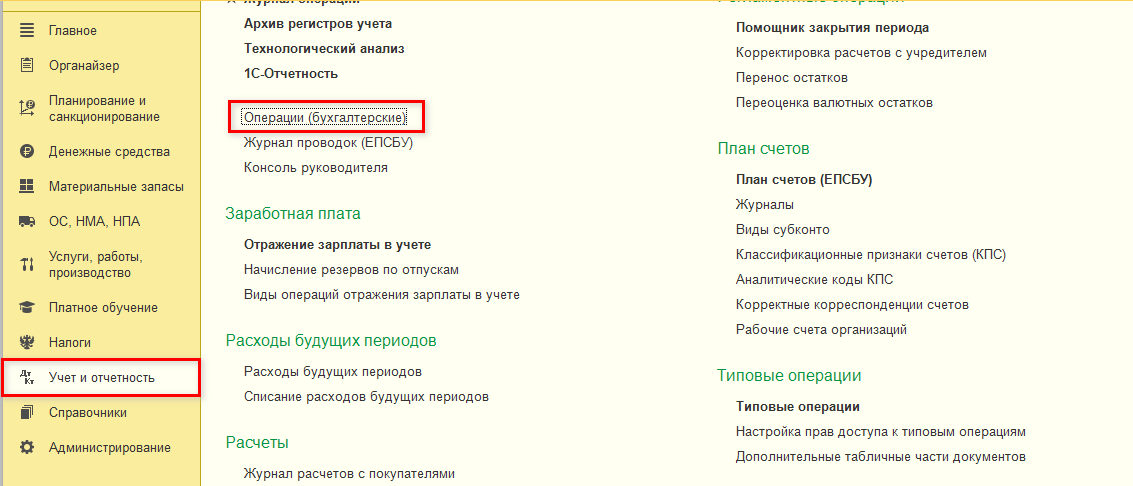

В связи с тем, что в действующей на данный момент редакции программы, отсутствует функционал для корректного списания части инвентарного объекта (без использования разукомплектования инвентарного объекта) для списания объекта, который подлежит выбытию, воспользуемся документом «Операция (бухгалтерская)» («Учет и отчетность» – «Операция (бухгалтерская)»).

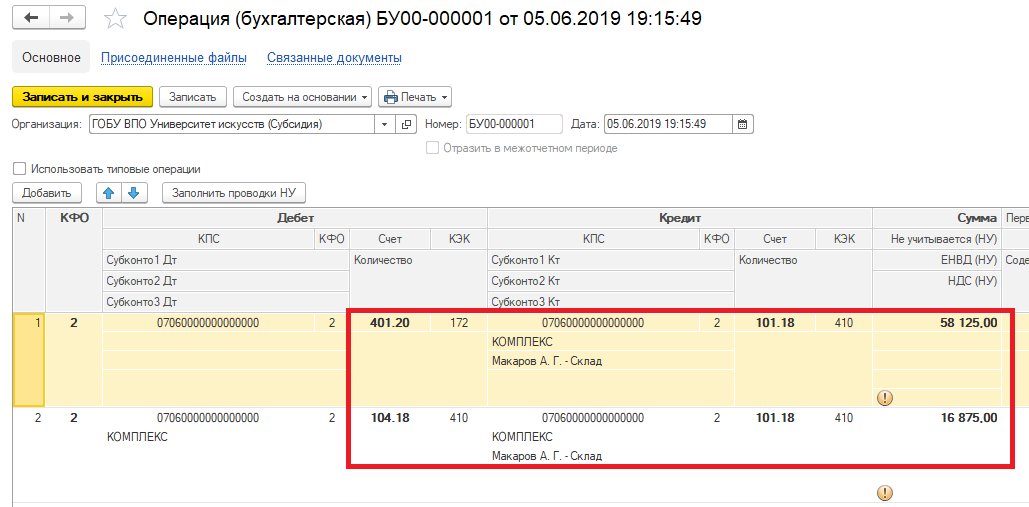

Отразим в документе следующие бухгалтерские записи:

| Дт | Кт | Сумма | Операция |

| 1.401.20.172 | 1.101.ХХ.410 | 58 125 руб. | Отражено списание инвентарного объекта |

| 1.104.ХХ.410 | 1.101.ХХ.410 | 16 875 руб. | Отражено списание суммы амортизации, которая была начислена на объект |

В рассматриваемой редакции программы документ «Операция (бухгалтерская)» делает записи по всем необходимым регистрам для корректного учета амортизации основного средства.

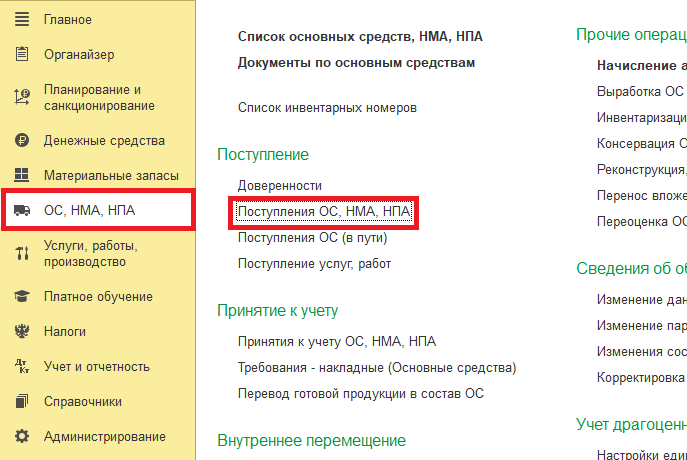

Далее нам необходимо отразить расходы на приобретение оборудования, за счет которого стоимость рассматриваемого инвентарного объекта увеличится. Воспользуемся для этого типовым документом «Поступление ОС, НМА, НПА» («ОС, НМА, НПА» – «Поступление ОС, НМА, НПА»)

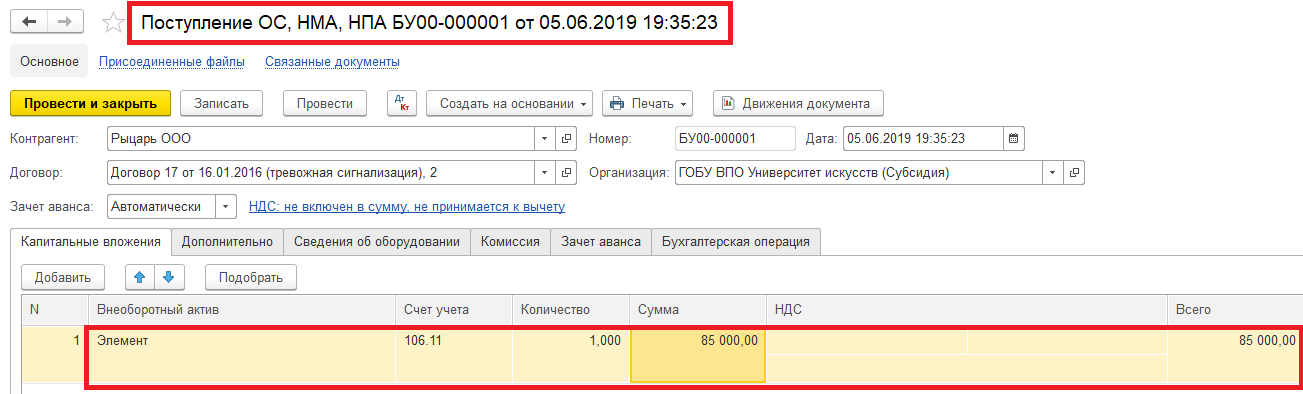

Отразим в документе следующие бухгалтерские записи:

| Дт | Кт | Сумма | Операция |

| 1.106.ХХ.310 | 1.302.31.310 | 85 000 руб. | Отражены расходы на проведение капитального ремонта оборудования |

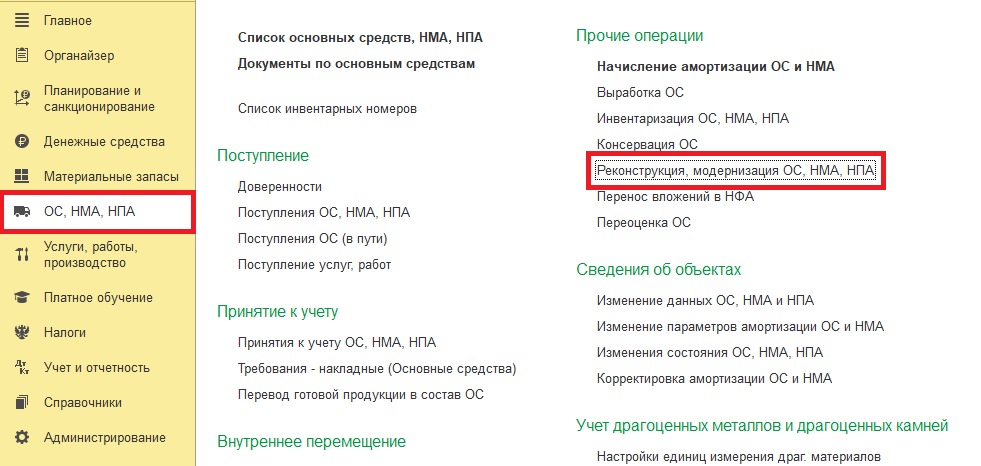

Следующим шагом будет формирование документа, с помощью которого мы покажем увеличение стоимости инвентарного объекта за счет приобретенного элемента. Для отражения указанной операции воспользуемся типовым документом «Реконструкция, модернизация ОС, НМА, НПА» («ОС, НМА, НПА» – «Реконструкция, модернизация ОС, НМА, НПА»).

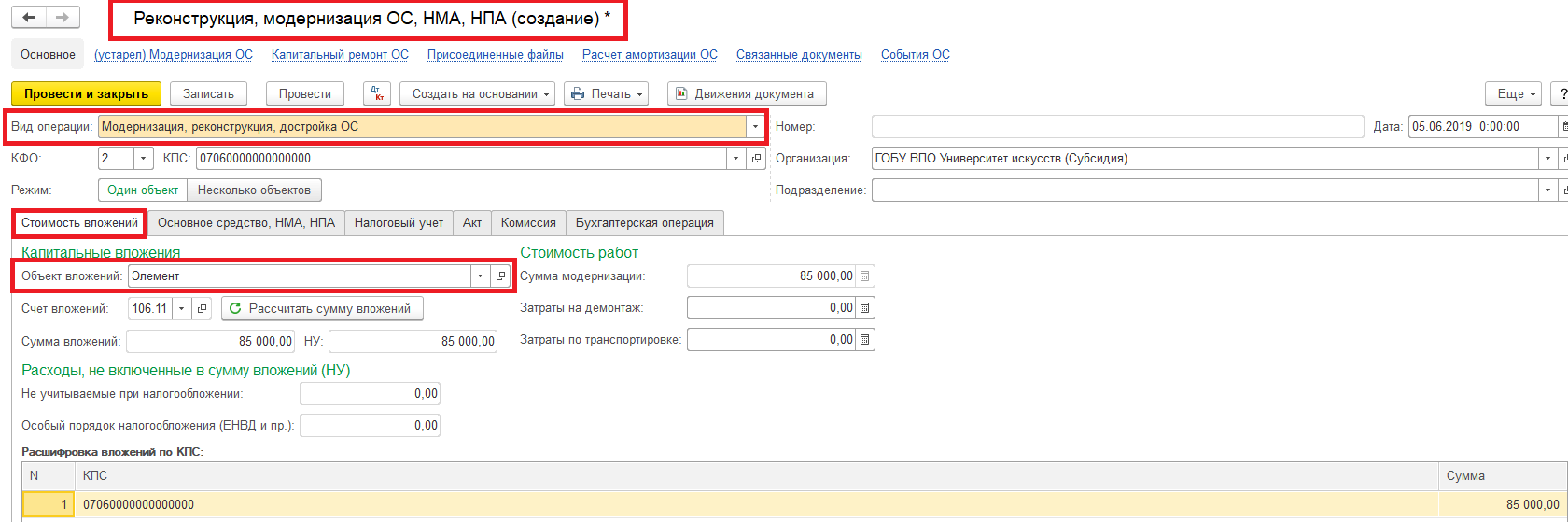

Создаем документ и выбираем вид операции «Модернизация, реконструкция, достройка ОС». На вкладке «Стоимость вложений» добавляем в документ наш объект капитальных вложений, который был приобретен для проведения капитального ремонта. При подборе объекта капитальных вложений во вкладке «Стоимость вложений» программа автоматически заполнит всю необходимую информацию.

Обратите внимание: у объекта капитальных вложений, который был создан в справочнике «Список основных средств, НМА, НПА» – «Вид НФА» должен быть установлен вид «Капитальные вложения». Если будет установлен иной вид, программа при выборе объекта капитальных вложений не обнаружит необходимый объект

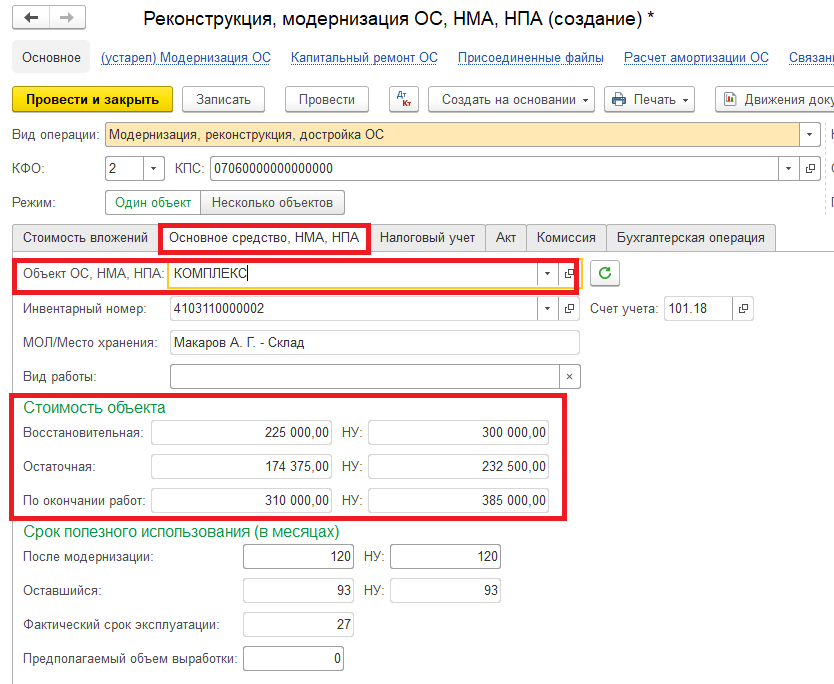

После переходим на вкладку «Основное средство, НМА, НПА» и в строке Объект ОС, НМА, НПА подбираем наш инвентарный объект, стоимость которого будем увеличивать за счет проведенного капитального ремонта. После подбора в документ объекта ОС программа автоматически заполняет всю необходимую информацию об инвентарном объекте.

Как видно из расчета остаточной стоимости, программа правильно рассчитала ее сумму, а значит все записи по регистрам прошли корректно и документы были сформированы правильно.

В результате проведения документа программа сформирует следующие бухгалтерские записи:

Дт 1.101.ХХ.310 Кт 1.106.ХХ.310, сумма 85 000 руб. – увеличена стоимость объекта на сумму произведенных капитальных вложений

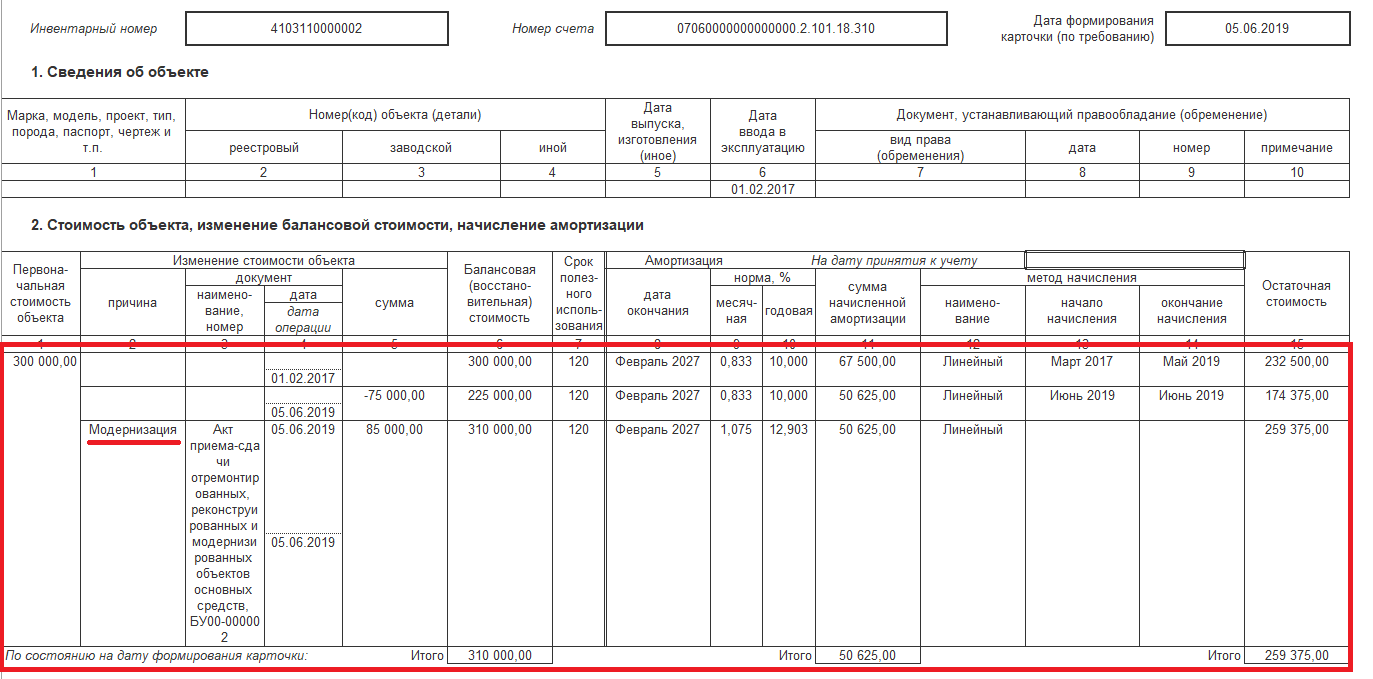

В инвентарной карточке инвентарного объекта сформируются следующие записи:

Причина изменения стоимости будет отражена как «Модернизация инвентарного объекта», так как иного заполнения записи, сформированной рассматриваемым документом в текущей версии программы пока не предусмотрено.

В связи с тем что на сегодняшний день вопрос отражения капитального ремонта основного средства с увеличением его балансовой стоимости приобретает все большую популярность и большое количество пользователей продолжают вести бухгалтерский учет в «1С:Бухгалтерия государственного учреждения 8», ред. 1.0, практические примеры отражения этих операций будут рассмотрены в следующем номере.

Инна Хлевняк, старший бухгалтер-консультант Линии консультаций компании «ГЭНДАЛЬФ».

Материалы газеты «Прогрессивный бухгалтер», бюджетный выпуск, июль 2019.

Раскрытие амортизации и прироста (уменьшения) первоначальной стоимости основных средств

Амортизация — бухгалтерская статья, которая отражает величину износа ос новных средств в себестоимости продукции без учета какого-либо движения капи тала. Такого рода неденежные затраты не показаны отдельно в нашем отчете о дви жении фондов, и информацию о них нельзя получить напрямую из отчета о при были и убытках. Для получения более детального показателя, отражающего величину операционных фондов (funds provided by operations), необходимо вновь прибавить амортизацию к чистой прибыли1. Следует помнить, что в процессе на числения амортизации фонды не формируются, они генерируются в процессе хо зяйственной деятельности компании. Поэтому нужно опять прибавить амортиза цию, чтобы аннулировать бухгалтерскую проводку, в результате которой она была вычтена. Тогда, несмотря на то что мы помещаем амортизацию как источник под чистыми доходами, это всего лишь своего рода аннулирующая запись.

Кроме того, что описанная операция поможет нам определить величину опера ционных фондов, обратное прибавление амортизации позволит раскрыть прирост (уменьшение) первоначальной стоимости (gross addition or reduction) основных средств, а не только изменение их остаточной стоимости (change in net fixed assets). Сначала берем изменение остаточной стоимости основных средств из ос новного отчета об источниках и использовании фондов (см. табл. 7.2). Затем из от чета о прибылях и убытках Aldino manufacturing company необходимо взять сум му начисленной за этот период амортизации (см. табл. 6.2 в главе 6). На основе этих данных рассчитываем прирост (уменьшение) первоначальной стоимости ос новных средств.

Прирост (уменьшение) первоначальной стоимости основных средств

Прирост (уменьшение)

Начисленная за период

(7.1)

остаточной стоимости + амортизацияосновных средств

1 Затраты на амортизацию, любые изменения в отложенных налогах также должны быть при бавлены к чистой прибыли, чтобы определить фонды, связанные с операционной деятельностью. Однако Aldino не имеет подобных счетов.

314 Часть III.Инструменты финансового анализа и планирования

Таким образом, для Aldino manufacturing company получаем формулу

Прирост (уменьшение) первоначальной стоимости основных средств = — 8долл.

Выводы

Очевидно, что ремонтные издержки, в том числе и на капремонт ОС, не приводят к повышению балансовой стоимости соответствующих объектов.

Они просто относятся на затраты предприятия, что характерно как для бухучета, так и для налогового учета. Примечательно, что для учетных целей отсутствует необходимость в разделении ремонтных работ по направлениям текущего и капитального ремонта.

Опция резервирования ремонтных издержек в налоговом учете позволяет равномерно их распределять на протяжении нескольких периодов.

|

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно: — Москва — — Санкт-Петербург — — Другие регионы — |