Порядок

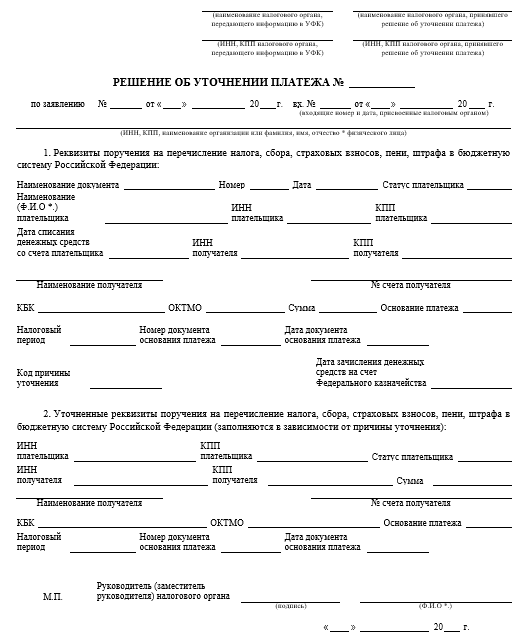

По общему правилу закон даёт возможность уточнить:

- основание платежа;

- его тип и принадлежность;

- отчетный/расчетный период;

- статус плательщика.

Решение об уточнении платежа инспекция должна принять на дату фактического перечисления страховых взносов в бюджетную систему на соответствующий счет Казначейства. Его форма закреплена приказом ФНС от 29 декабря 2016 года № ММВ-7-1/731.

Одновременно налоговая переиграет ситуацию с начисленными пенями: за время с даты фактической уплаты взносов до даты издания решения об уточнении платежа. Это произойдет автоматически.

Закон даёт инспекции 5 дней на то, чтобы сообщить плательщику взносов о принятии решения об уточнении платежа.

Как предоставить пояснение в налоговую по страховым взносам

Предоставить пояснения в ИФНС нужно в течение 5 рабочих дней после получения требования. Отвечать на требование налоговиков о пояснении нужно обязательно, ведь за свое «молчание» налогоплательщику придется заплатить штраф в размере 5000 руб., а при повторном игнорировании в течение того же года, уже 20 000 руб. (п. 1 ст. 129.1 НК РФ).

Если в Расчете по страховым взносам нарушены контрольные соотношения и обнаружены ошибки, кроме пояснений в ИФНС нужно сдать «уточненку».

Требование не всегда означает, что в расчете по страхвзносам содержатся неточности и нарушения. Запрос пояснений может поступить, даже если у налоговиков есть всего лишь сомнения в правильности начислений, или они заметили снижение начисленных взносов по сравнению с прошлым периодом. Пояснения представляют и те, кто сдает «нулевые» расчеты, применяет пониженные тарифы страхвзносов или отражает в своем расчете необлагаемые суммы. Также пояснять придется объективное несоответствие данных Расчета другим отчетным формам, например 6-НДФЛ.

Какой-либо официальный образец пояснения в налоговую по страховым взносам отсутствует, ответ на требование ИФНС составляется в произвольной форме. Далее мы рассмотрим, как можно оформить пояснения для налоговой в некоторых ситуациях.