Начисление платежа

От изначальной стоимости автомобиля зависит база сбора. Она формируется на основе затрат при покупке, не считая НДС и других возмещаемых сборов. Однако лизингополучатель, помимо изначальной стоимости, несет расходы для получения имущества. Также он должен вносить платежи в соответствии с контрактом. Сбор на имущество рассчитывается из остаточной стоимости.

Также бухгалтерам компаний, на балансе которых находится ТС, следует учитывать такой важный нюанс, как возможность использования коэффициента ускорения. Его применяют при расчете амортизации. Тогда налог начисляют от скорректированной стоимости, что позволяет экономить средства.

Законодатель решил облегчить финансовую ношу для владельцев автомобилей с начала 2013 года. Начиная с данного времени, движимое имущество в налогообложение (в число объектов) не входит. Но это касается только тех вещей, которые были приобретены после 1 января 2013 года.

Если же автомобиль числился у лизингополучателя, то при выкупной цене изначальная стоимость возрастет. При этом амортизация продолжит начисляться. Если выкупная цена низкая, аналогичными станут остаточная стоимость и налог.

Платежи по договору возвратного лизинга

Фирма приобретает технику и продает. Затем тот же самый транспорт берется в лизинг. Получается, что автомобиль ставится на учет дважды. Первый раз, когда фирма покупает машину. Второй раз, когда ставит имущество на баланс и оформляет для себя.

Зачастую сделка заключается между российской и иностранной компанией. Если соглашение заключает российская компания и иностранная компания, действуют другие правила. Налоговую обязанность исполняет иностранная лизинговая компания. При этом не имеет значение, на какую организацию регистрируется имущество.

На кого выгоднее зарегистрировать ТС

Во время принятия решения, на кого же все-таки лучше зарегистрировать машину при лизинговой сделке, правильнее будет, конечно же, не руководствоваться выгодой.

Лучше всего учесть тонкости при объективном расчете некоторых нюансов лизинговой сделки в общей сложности.

Кроме перекладывания обязательства платежа транспортного налога с одной стороны соглашения на другую сторону, можно также еще сравнить стоимость простой покупки машины за свой счет и покупки в лизинг – что будет дешевле.

Кроме того, учитываются и сравниваются также и финансовые показатели, их возможные изменения или условия в лизинговой компании при выборе вариант регистрации автомобиля.

В любом случае лизингополучатель тратит денежные средства не только за пользование машиной, но также и на покупку (при существующей такой возможности на договорной основе), а также на оплату транспортного налога:

- в период временного владения;

- весь последующий период постоянного владения автомобилем.

Регистрацию транспортного средства во время процесса лизинга можно произвести в двух вариантах, выбрать который могут стороны договора по своему усмотрению:

- Регистрация автотранспортного средства на лизингодателя. Условием такого соглашения обычно является обязанность лизингодателя оплачивать транспортный налог весь срок действия договора или, если договором предусмотрены какие-то другие условия, тогда оплата налога может продолжаться этим собственником и после завершения срока действия договора.

- Автомобиль регистрируется на лизингополучателя. Сделать это можно двумя способами:

- на время сделки, при покупке, авто сначала оформляется на лизингодателя, а потом временно регистрируется на имя лизингополучателя, поэтому налог оплачивает лизингодатель потому как оформление при сделке осуществлялось на него;

- во время лизинга автомобиль сразу регистрируют на лизингополучателя (временно, пока не истечет срок лизингового договора) – предварительной регистрации на лизингодателя делать не нужно.

Если же договором не предусматривается дальнейший выкуп лизингового автомобиля, то лизингодатель оплачивает налоговый сбор на транспорт, как по окончании действующего лизингового соглашения, так и после него. Ведь фактически машина будет все это время зарегистрирована на нем.

Вот когда уже появится новый владелец, после продажи, тогда можно менять собственника, который далее оплачивать транспортный налог.

Другими словами, пока не сменится собственник автомобиля, оплачивать транспортный налог будет непосредственно тот, на ком машина зарегистрирована.

Однако если договором лизинга предусмотрен выкуп автомобиля в дальнейшем, тогда сторонам необходимо взять во внимание следующие тонкости оформления и обязанности налогового платежа:

- та ситуация, когда машина с самого начала сделки состояла на регистрационном учете, оформленная на имя и фамилию лизингополучателя, показывается, что тогда именно он остается плательщиком налога на транспорт, причем, как во время легитимности договора по лизингу, так и после того, как договор закроется;

- когда во время действующей юридической силы договора лизинга плательщиком налога за машину был непосредственно лизингодатель, тогда нужно просто дождаться наступления последней даты действия договора и поставить на учет машину уже на имя лизингополучателя, после совершенной им покупки машины.

При этом, лизингополучатель-собственник авто обязан снять с временного учета машину и снова поставить ее на регистрацию под своим именем на постоянной основе.

Таким образом, получается, что по закону (Правила регистрации автотранспортных средств п. 48) налоговый сбор на транспорт во время его перехода из владения во владения по договору лизинга платит лизингодатель.

Существующие механизмы передачи лизингополучателю автомобиля во временное пользование на правах собственника также имеют свои законные основания и могут свободно практиковаться.

Самым главным условием, определяющим законного налогоплательщика на тот или иной период времени является обязательная постоянная или временная постановка автомобиля, взятого в лизинг, на учет в ГИБДД.

Особенности и тонкости процесса

Если после заключения договора замечено, что в нем отсутствуют важные пункты (в частности, касающиеся вопроса о плательщике ТН), то должно быть заключено соглашение, которое станет дополнением к имеющемуся контракту. В нем указывают отдельным пунктом, кто будет владельцем транспорта (на кого регистрируется автомобиль в ГИБДД), кто является плательщиком соответствующего сбора.

Выбор осуществляется по результатам ознакомления со всеми пунктами договора. Иногда недобросовестные лизингодатели, являясь, согласно договоренностям, владельцами автотранспортного средства, перекладывают обязанность по оплате ТН на лизингополучателя. В документе это обставляют таким образом, что сумма ТН включается в размер платежей, осуществляемых лизингополучателем ежемесячно.

Коротко об автолизинге

Если для деятельности вашей компании требуется автомобиль, а средств на его покупку недостаточно, можно воспользоваться автолизингом — долговременной арендой транспортного средства с последующим его выкупом (или без выкупа).

Между вами и владельцем автомобиля заключается договор финансовой аренды (лизинга), по которому:

- лизинговая компания приобретет машину (ту, которая нужна вам) в собственность, используя свои или привлеченные денежные средства;

- вы будете пользоваться этим автомобилем за фиксированную плату.

В договоре вы будете названы лизингополучателем, а владелец — лизингодателем. Для вас составят график, по которому надлежит своевременно уплачивать лизинговые платежи и выкупную стоимость автомобиля (если по окончании договора лизинга вы становитесь его собственником).

Нужно ли вам амортизировать полученное в лизинг имущество, расскажем здесь.

При этом получение вами машины по этому договору не означает автоматического перехода к вам права собственности на нее. Вы сможете только пользоваться автомобилем, но распоряжаться его судьбой (например, продать другому лицу) не получится.

За лизингодателем сохраняется право (если такая возможность предусмотрена законодательством и договором лизинга):

- изъять у вас машину (п. 3 ст. 11 закона «О финансовой аренде (лизинге)» от 29.10.1998 № 164-ФЗ);

- потребовать ее вернуть (п. 2 ст. 13 закона № 164-ФЗ).

Такие события вам не грозят, если вы вовремя перечисляется деньги лизингодателю, не отступая от графика лизинговых платежей.

Плюсы и минусы

Достоинства лизинга транспортных средств:

- Хорошие условия. Нет первого взноса, корпоративная скидка на машину для лизинговых организаций дает вероятность уменьшить затраты получателя лизинга.

- Ежедневные оплаты на порядок меньше, чем при кредитовании, а график выплат гибкий.

- В оплаты по лизингу можно включить любые затраты по машине: страховку, плановое ТО, дополнительное снабжение, шиномонтаж и т.п.

- Быстрое рассмотрение заявления и заключение соглашения.

- Риски лизингодателя сильно уменьшаются, по сравнению с автомобильным кредитом, при котором авто сразу оформляется на физ. лицо.

- При приобретении лизингового имущества приобретение скидок.

- В рамках соглашения лизинга вероятность обретения дополнительных услуг.

- Для оформления необходим минимальный ряд бумаг.

- Процесс лизинга намного легче, чем процесс выдачи автомобильного кредита.

- Не следует расходовать ресурсы на поиск продавца и оформление транспорта.

- Каждые несколько лет транспортное средство можно обновить.

Что нужно принимать во внимание, выбирая тип права собственности

Перед заключением договора лизинга нужно хорошо взвесить все факторы, могущие повлиять на стоимость передаваемого имущества, и принять решение, какое соглашение о передаче авто в собственность следует заключить. Значение имеют такие моменты:

Разница в ставках по транспортному налогу по разным регионам Российской Федерации. НК РФ говорит о том, что региональные власти могут увеличивать или уменьшать ставки по ТН до десятикратного размера. Налог на авто, передаваемое в лизинг, будет исчисляться по региону собственника имущества, потому что он попадет в бюджет этого региона. При значительной разнице лучше предпочесть форму соглашения, по которой владельцем будет считаться лицо, зарегистрированное в регионе с более мягкой ставкой.

Возможность применить льготу. Положение, аналогичное ситуации с налоговой ставкой – при прочих равных условиях следует предпочесть регион регистрации с налоговыми льготами.

Экономическая целесообразность

Если заключить договор лизинга, не принимая во внимание всех ключевых факторов, это может существенно увеличить стоимость имущества, тогда как учет их принесет выгоду обеим сторонам сделки.

ВАЖНО! Исчисление и уплата ТН производится согласно региональным законам по месту регистрации автотранспортного средства

Кому надлежит уплачивать транспортный налог

Согласно ст. 357 Налогового Кодекса РФ налог на транспортное средство платит лицо, являющееся его юридическим собственником – гражданин или предприятие. Однако в лизинговых правоотношениях в этой части между сторонами возникают разногласия. Поэтому следует детально разобраться в том, кто должен платить налог на транспорт, если автомобиль в лизинге.

Отношения сторон сделки регулируются Федеральным Законом № 164-ФЗ. Согласно его нормам, владеть имуществом может как лизингодатель, так и лизингополучатель. Условие о том, на чье имя временно или постоянно регистрируется предмет сделки, обязательно включается в договор либо фиксируется дополнительным соглашением.

Это значит, что плательщиками транспортного налога признаются:

- Лизингодатель, если по договору он выступает фактическим владельцем имущества, пусть даже оно передано в пользование третьему лицу;

- Лизингополучатель, при условии, что он оформил временную регистрацию на арендованное основное средство на свое имя в ГИБДД, и такое условие имеется в договоре. Это же правило относится и к договорам сублизинга.

Кто должен оплачивать транспортный налог

Так как транспортный налог в стране признан региональным, то и оплачиваются его в разных регионах по-разному. Все деньги, оплаченные в качестве такого сбора, идут в бюджет субъекта РФ – края, области или региона. Но как определяется местонахождение автомобиля? Очень просто – по месту его регистрации.

Только транспортный налог оплачивается по месту регистрации его собственника с 2018 года, а потому не получится зарегистрировать машину в одном регионе, а платить налог – в другом. Все взаимосвязано.

Если временно нельзя зарегистрировать машину на нового владельца, что часто случается при договорах лизинга, тогда по закону это можно осуществлять по месту прописки нового собственника.

Как же тогда платить налог, если место расположения сторон лизингового договора находятся

в разных местах?

Здесь главную роль будет играть временное владение машиной и хронология схемы при лизинговом соглашении с связи с передачей движимого имущества будет выглядеть следующим образом:

- Стороны вправе передавать имущество (автомобиль) во временное владение, а значит, его можно и на регистрационный учет ставить временно. Но это должно быть зафиксировано в лизинговом соглашении, иначе такие действия будут считаться неправомерными.

- Во время передачи машины стороне-лизингополучателю ее могут зарегистрировать по месту прописки/нахождения (регистрации места жительства) будущего собственника авто (ст. 83 НК РФ).

- Транспортный налог может уже начинать платить лизингополучатель, даже арендуя машину по лизингу. А может платить и лизингодатель, в случае временной регистрации машины на его имя.

Исходя из закона об уплате сумм в бюджет при погашении обязательных платежей транспортного налога, юристы утверждают, что при лизинговом договоре оплачивать такой сбор обязана та сторона соглашения, на имя которой зарегистрировано автотранспортное средство.

Поэтому зарегистрировать машину стороны могут и на лизингодателя, и на лизингополучателя – разницы нет.

В случае, когда машина временно регистрировалась на лизингополучателя, причем, еще до последней даты действия лизингового соглашения, то после того как договор закончится, машину с временного учета снимают.

После этого она должна быть оформлена на лизингодателя и поставлена на регистрационный учет в ГИБДД уже под его именем и фамилией.

Рассмотрим один из классических примеров:

Условия задачи

Решение – кто должен платить транспортный налог

Компания N оформила в лизинг финансовую аренду на автомобиль, который был отражен на балансе компании.Лизингодателем машина была приобретена в декабре месяце 2013 года. В лизинг отдана по договору в январе 2013 г.Месторасположение компании и второй стороны лизингового соглашения находят очень далеко друг от друга – по разным концам страны: лизингодатель – в Москве, а лизингополучатель – в Хабаровске

Авто поставлено на временный регистрационный учет в ГИББД в Хабаровске – на лизингополучателя.

Оплачивать в данной ситуации транспортный налог будет компания N, так она является временным собственником.Фактически доход с использования автомобиля имеет компания, а не лизинговая фирма, которая, в свою очередь, имеет лишь свой доход – проценты, удорожания и оплата проданного в лизинг авто.Обратите внимание, что за 2013 г. транспортный налог будет оплачивать не компании N, а лизингодатель, так как на тот момент авто было в его собственности

Но после завершения действия договора лизинга, компании N следует снять с временного учета автомобиль и поставить заново, но уже с постоянным владением.

Примеров может быть масса, но везде существенную роль будет играть время постановки на учет автотранспортного средства.

В связи, с чем и будет исчисляться транспортный налог – строго за тот период времени, когда машина была во временном или постоянном пользовании компанией или лизингодателем в качестве ее собственника.

Исключения из правила

Налоговым законодательством устанавливаются случаи, когда налогоплательщики освобождаются от обязанности.

3 основных случая освобождения от налогообложения

- Легковой транспорт для инвалидов.

- Техника для сельскохозяйственных работ.

- Автомобили для некоторых органов государственной власти.

Список не является исчерпывающим. Субъекты РФ самостоятельно определяют льготы.

3 основных направления деятельности, дающие льготу

- перевозка грузов, кроме такси;

- реализация инвестиционных проектов;

- ремонт автодорог.

Документы для освобождения от налогообложения нужно направить в инспекцию.

Стороны лизингового договора

Лизинг автотранспортного средства – это финансовая сделка, совершаемая насчет передачи в пользование определенного имущества, в нашем случае — транспортного средства, оформленная в виде договора. Как и в любом лизинговом договоре, в нем оговаривается срок, на который актив предоставляется в пользование, а по окончании этого срока транспортное средство может быть оставлено в собственность либо возвращено.

У договора лизинга всегда есть три стороны:

- лизингодатель – физическое лицо либо организация, которая покупает у собственника какое-либо имущество (в том числе и автотранспорт), но не для собственного пользования, а для передачи этого права;

- лизингополучатель – юридическое или частное лицо, которое получает указанное транспортное средство в платное пользование на оговоренный срок;

- поставщик (продавец) – первичный владелец предмета договора, у которого лизингодатель приобретает имущество для лизинга.

Какая из этих сторон обязана уплачивать транспортный налог? Это зависит от ряда параметров, которые будут рассмотрены ниже.

Порядок оплаты дорожного автоналога при оформлении лизинга на машину в 2020 году

Перед тем как приступить к изучению порядка оплаты автоналога, который действует в 2020 году, рассмотрим две особенности взаимодействия с лизингодателем во время заключения сделок:

- При оформлении машины на лизингодателя платеж рассчитывается по ставке, которая действует в том регионе, в котором зарегистрирована лизинговая компания. Если вы хотите сэкономить на налоге, то тогда внимательнее отнеситесь к этой особенности и найдите лизингодателя, который зарегистрирован в регионе с низкими налоговыми ставками.

- Если оформление машины производится на лизингодателя, то платеж будет включен в основную сумму лизинговых платежей. Более того, он будет увеличен на 18%, т.к. как правило, услуги лизинговых фирм облагаются НДС.

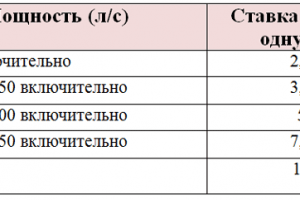

Итак, если обязанность по уплате легла на ваши плечи, то для начала необходимо его рассчитать. Все налоговые ставки можно найти в НК РФ (ст. 362 п. 2), а также в региональных законах. Для грузовых и легковых машин основным параметром является мощность, которая выражается в лошадиных силах. Внимательно относитесь к налоговой ставке, указанной в региональных законах: так, даже в пределах одного региона ставка может существенно разнится, особенно это касается Москвы и Московской области.

При расчете не забывайте и про такие нюансы как повышающий коэффициент и платеж под названием Платон. В зависимости от стоимости авто, а также даты его выпуска, повышающий коэффициент может составить от 1,1 до 3.

Исчисление суммы налога производится с учетом повышающего коэффициента согласно ст. №362 НК РФ:

На владельцев грузовых автомобилей также распространяется действие закона по системе «Платон». Если масса авто превышает 12 тонн, то тогда с автовладельцев взимается дополнительная плата, однако, ровно на сумму этой платы налог может быть уменьшен.

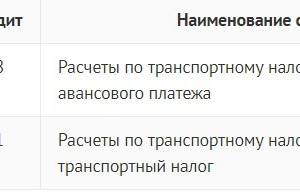

Так, согласно ст. 264 НК РФ платеж сначала перечисляет в бюджет, а затем производится вычет на сумму платы по системе «Платон». Уплачивать платеж можно как авансовым способом, так и в конце отчетного периода, которым служит один календарный год.

Порядок оплаты дорожного автоналога при оформлении лизинга на машину в 2020 году следующий: если машина регистрируется на лизингодателя, то платежи за нее в УФНС перечисляет компания, которая оформляла лизинг, если же машина регистрируется на лизингополучателя, то до окончания срока договора вносить платежи на нее должен лизингополучатель.

Расчет платежа производится стандартным способом и с учетом всех нюансов, включая повышающий коэффициент, а также платежа по системе «Платон» (если вес грузового авто превышает 12 тонн).

На кого выгоднее зарегистрировать ТС

Во время принятия решения, на кого же все-таки лучше зарегистрировать машину при лизинговой сделке, правильнее будет, конечно же, не руководствоваться выгодой.

Лучше всего учесть тонкости при объективном расчете некоторых нюансов лизинговой сделки в общей сложности.

Кроме перекладывания обязательства платежа транспортного налога с одной стороны соглашения на другую сторону, можно также еще сравнить стоимость простой покупки машины за свой счет и покупки в лизинг – что будет дешевле.

В любом случае лизингополучатель тратит денежные средства не только за пользование машиной, но также и на покупку (при существующей такой возможности на договорной основе), а также на оплату транспортного налога:

- в период временного владения;

- весь последующий период постоянного владения автомобилем.

Регистрацию транспортного средства во время процесса лизинга можно произвести в двух вариантах, выбрать который могут стороны договора по своему усмотрению:

- Регистрация автотранспортного средства на лизингодателя. Условием такого соглашения обычно является обязанность лизингодателя оплачивать транспортный налог весь срок действия договора или, если договором предусмотрены какие-то другие условия, тогда оплата налога может продолжаться этим собственником и после завершения срока действия договора.

- Автомобиль регистрируется на лизингополучателя. Сделать это можно двумя способами:

- на время сделки, при покупке, авто сначала оформляется на лизингодателя, а потом временно регистрируется на имя лизингополучателя, поэтому налог оплачивает лизингодатель потому как оформление при сделке осуществлялось на него;

- во время лизинга автомобиль сразу регистрируют на лизингополучателя (временно, пока не истечет срок лизингового договора) – предварительной регистрации на лизингодателя делать не нужно.

Вот когда уже появится новый владелец, после продажи, тогда можно менять собственника, который далее оплачивать транспортный налог.

Другими словами, пока не сменится собственник автомобиля, оплачивать транспортный налог будет непосредственно тот, на ком машина зарегистрирована.

Однако если договором лизинга предусмотрен выкуп автомобиля в дальнейшем, тогда сторонам необходимо взять во внимание следующие тонкости оформления и обязанности налогового платежа:

- та ситуация, когда машина с самого начала сделки состояла на регистрационном учете, оформленная на имя и фамилию лизингополучателя, показывается, что тогда именно он остается плательщиком налога на транспорт, причем, как во время легитимности договора по лизингу, так и после того, как договор закроется;

- когда во время действующей юридической силы договора лизинга плательщиком налога за машину был непосредственно лизингодатель, тогда нужно просто дождаться наступления последней даты действия договора и поставить на учет машину уже на имя лизингополучателя, после совершенной им покупки машины.

При этом, лизингополучатель-собственник авто обязан снять с временного учета машину и снова поставить ее на регистрацию под своим именем на постоянной основе.

Существующие механизмы передачи лизингополучателю автомобиля во временное пользование на правах собственника также имеют свои законные основания и могут свободно практиковаться.

Что будет, если не платить налог на лизинговый автомобиль

Нарушение сроков оплаты или неисполнение налогового обязательства приводит к:

- штрафу, составляющему 20% от стоимости транспортного средства;

- начислению пени за каждый день пропуска;

- аресту банковских счетов плательщика;

- аресту и реализации имущества для погашения задолженности перед государством;

- запрету на выезд за границу РФ для физического лица.

Эти санкции применяются во всех случаях, независимо от статуса объекта налогообложения и плательщика.

Баланс и налог

Многих автовладельцев, купивших автомобиль в лизинг, интересует вопрос: «Зависит ли обязанность платить налог оттого, на чьем балансе числится имущество»?

Естественно, что лизингополучатель не имеет желания платить государственную повинность, за автомобиль, хозяином которого он не является. Однако, юридически, нахождение авто в списке основных средств лизинговой компании, не влияет на налоговое обязательство сторон. Как мы уже сказали, налог платит то лицо, на чье имя автомобиль зарегистрирован, а не то, на чьем балансе он числится.

Короткое видео по теме транспортного налога и лизинга:

Как перечислять взнос

Порядок уплаты зависит от того, как регистрировалось имущество.

3 варианта регистрации

- Транспорт оформляется на лизингодателя до передачи второй стороне. Владелец меняется, когда машина передается лизингополучателю.

- Сначала автомобиль оформляет лизингодатель. После того, как соглашение получает силу, арендатор оформляет транспорт на себя.

- Машина сразу оформляется на компанию, получающую имущество.

В пунктах 1 и 2 арендодатель выполняет обязанность. По условиям пункта 3 делает платеж арендатор. Машина оформляется на лизингополучателя, когда закончится срок действия соглашения.

Поэтому нужно прописать в соглашении сторону, на которую будет оформлен автомобиль. Если порядок соглашением не определен, стороны подписывают дополнительное соглашение.

Владелец транспорта исполняет обязанность по уплате взноса, когда автомобиль передается от одной стороны к другой. Обязанность исполняется за каждый месяц, пока машина была зарегистрирована за фирмой.

Уплата налога, если компании находятся в разных местах

Место, где временно находится транспорт, имеет значение.

Схема передачи транспорта при лизинге

- Автомобиль можно передать временно, значит можно и на учет ставить временно. Условие должно быть согласовано в лизинговом соглашении.

- Машину можно регистрировать по месту нахождения арендодателя, который потом станет ее владельцем.

- Исполнять обязанность может получатель имущества. Лизингодатель исполняет обязанность, когда транспорт был зарегистрирован на его имя.

Почему лизинг авто популярен

Лизинг машины – это процесс продолжительной аренды автомобильного транспорта с вероятностью его купить после конца соглашения лизинга. По соглашению одна сторона дает средства на приобретение транспорта, а вторая принимает услуги и обретает транспорт для пользования.

Такая популярность данного вида финансирования связывается с такими причинами:

- Транспортные средства применяются многими компаниями независимо от характера их работы и величины.

- Лизинг авто – это минимально рискованное направление лизинга, ведь авто является высоколиквидным активом.

- Неплохо развит рынок вторичной купли -реализации автомобиля.

- Весь транспорт должен обязательно регистрироваться в государственных органах, поэтому его просто обнаружить при нужде, проконтролировать транспортировку и нахождение.

- Небольшая вероятность неоплат и дефолта по лизинговогой сделке.

- Присутствие особых предложений лизинга (небольшие запросы, срочное оформление, небольшое число нужных бумаг).

Что это такое лизинг автомобиля

Если гражданин какой-либо страны или предприятие берет автомобиль в лизинг, то это говорит о том, что он оформляет финансовую аренду автомобиля с правом дальнейшего выкупа или без такого права. Но значит взять машину в лизинг?

Процесс выглядит следующим образом и имеет следующих участников:

лизингодатель – это лица, имеющие физическое или юридическое права собственности. Они приобретают в свою собственность движимое или недвижимое имущество у какого-либо продавца, поставщика, производителя, перекупщика. Затем купленное они готовы предоставить его в пользование получателю лизинга (чаще всего компании, предприятию, реже – гражданину). Такое пользование может быть с правом выкупа или без такового, но всегда сопровождается определенной платой – комиссией за пользование имуществом.

Практика показывает, что чаще всего в процессе лизинга в качестве предмета договора выступает именно движимое имущество.

Лизинг похож на кредит, но только с той разницей, что при кредите получатель пользуется денежными средствами для приобретения конкретного имущества, а при лизинге получатель уже пользуется непосредственно именно самим имуществом.

Обычно лизингом пользуются компании, у которых не хватает средств для оформления банковского кредита на покупку автомобиля, который должен принимать участие в производственном или предпринимательском деле.

Какой транспортный налог при лизинге?

При лизинге его предмет учитывается на счету лизингодателя либо получателя лизинга по согласию сторон. На основе п. 10 ст. 258 НК имущество, переданное в аренду по соглашению аренды, включается в амортизационную группу тем лицом, у которого это имущество учитывается соответственно с условиями соглашения финансовой аренды.

При подписании соглашения аренды имущество всегда находится на счете арендодателя. Учет действий по соглашению аренды у арендодателя для задач обложения налогами абсолютно отвечает учету лизинговых действий у получателя лизинга при подписании соглашения лизинга с обстоятельством учета предмета лизинга на счете лизингодателя.

Если предмет лизинга числится на счету лизингодателя, то цена лизингового имущества, которое поступило получателю лизинга, считается на забалансовом счете 001 Арендованные основные средства».

Начисление лизинговых выплат за отчетное время отображается по кредиту счета 76 «Расчеты с прочими дебиторами и кредиторами» со счетами учета издержек производства. При выкупе имущества лизинга его цена на время перехода права собственности снимается с забалансового счета 02 «Амортизация основных средств».

Осторожно с автолизингом

Главная привлекательная черта лизинговых договоров относительно транспортных средств – это возможность пользоваться средством, даже если нет финансовой возможности приобрести его немедленно, а также перспектива получить его в собственность.

Но есть и негативные черты такой сделки, которые следует принять во внимание и правильно оценить риски перед заключением договора:

- Кредит все-таки ниже. Проценты по лизинговому договору обычно больше банковских. Но у банков и условия значительно отличаются и не подлежат пересмотру и корректировке.

- «Диспансеризация» авто. До конца срока действия договора лизингодатель будет регулярно осматривать транспортное средство, пока еще юридически принадлежащее ему.

- Сначала придется спросить. Получатель автомобиля не сможет провести с ним никаких юридических действий без санкции лизингодателя.

- Помните, автомобиль еще не ваш. Если в процессе действия договора лизинга получателем будут нарушены какие-либо условия (не вовремя внесены платежи, не пройден обязательный техосмотр, не в срок проведена профилактика и т.п.), машина не перейдет в собственность получателя, он потеряет это право.

Декларация по транспортному налогу

Декларация по транспортному налогу предусматривает такие нюансы его оплаты, в случае нахождения авто в лизинге:

- Освобождение от уплаты налога тех физических и юридических лиц, которые являются собственниками грузового авто массой более 12 т. Льгота установлена на федеральном уровне. Согласно статье 361.1, иные льготы власти регионального масштаба устанавливают самостоятельно.

- Сроки оплаты налога регулируются 362 статьей. Согласно этому положению, физические лица должны внести транспортный сбор не позднее 1 декабря. Для юридических лиц временные рамки устанавливают местные власти.

- Расчет необходимого к уплате налога производится с учетом статьи 363.1. Для физических лиц вычисления производят органы ФНС. Организации должны выполнить их сами и в установленные сроки подать результаты в ФНС.

В декларации есть специальная строка, в которую заносится доля налогоплательщика в праве на транспортное средство в лизинге. Ранее она соотносилась с коэффициентом повышения. Сейчас она имеет вид дроби. При самостоятельном приобретении организацией транспортного средства в долевой строке проставляется 1/1. При покупке автомобиля с привлечением учредителя –1/2.

ЛИЗИНГ: теория и практика финансирования

Хочешь знать всё о лизинге? В этой книге приведен практический опыт применения лизинга в российских организациях. Предложены рекомендации по расчету лизинговых платежей, их отражению в бухгалтерском учете, составлению и заключению договоров.

Порядок расчетов

Сумма платежа определяется индивидуально для каждого автомобиля. На размер сбора влияет несколько факторов.

2 фактора влияния:

- Мощность автомобиля. Показатель можно узнать, если заглянуть в паспорт транспортного средства. Единица измерения – это лошадиные силы. Показатель пересчитывается, если в паспорте указаны другие нормативы для измерения.

- Ставки взноса, размер определяют местные власти каждого региона.

Важно! Не нужно делать взнос за тот месяц, когда автомобиль перешел к лизингополучателю. Обязанность исполняется по месту, где зарегистрирован транспорт

Поэтому нельзя ставить на учет машину в одном городе, а налог платить в инспекцию другого города

Обязанность исполняется по месту, где зарегистрирован транспорт. Поэтому нельзя ставить на учет машину в одном городе, а налог платить в инспекцию другого города.