Транспортный налог при УСН для ООО в 2020 году

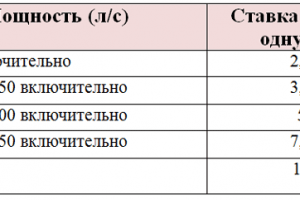

Как уже было сказано выше, для физических лиц налог рассчитывается государственными органами. При УСН налог должен вычисляться на каждое транспортное средство по отдельности. Сумма налога равна произведению налоговой ставки на налоговую базу.

Правила расчета транспортного налога для ООО не изменились, справиться с таким делом сможет бухгалтер любого уровня, самое главное — правильно учесть все коэффициенты.

Налоговый период по транспортному налогу составляет один год, а по авансовым платежам — 1, 2 и 3 квартала, однако следует отметить, что некоторые регионы России не вводят отчетные периоды по авансовым платежам.

Налоговая база определяется по следующей методике:

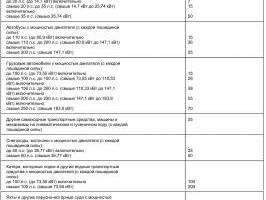

- Для транспортных средств, которые имеют двигатели, налоговой базой является мощность в лошадиных силах.

- Для воздушных судов налоговой базой является тяга реактивного двигателя, измеряемая в Кгс (килограмм – сила).

- Для водных судов, необходимых для буксировки, налоговой базой является валовая вместимость в регистровых тоннах.

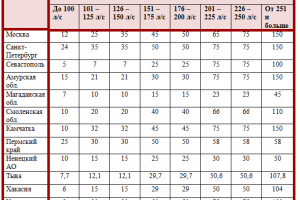

Как уже было сказано выше, налоговые ставки устанавливаются на региональном уровне, то есть в разных субъектах РФ они могут отличаться. Базовые налоговые ставки устанавливает 361 статья налогового кодекса РФ. Например, владелец легкового автомобиля, который развивает мощность не менее 100, но и не более 150 л.с., должен выплачивать налог в соответствии со ставкой, равной 3,5 рубля на одну лошадиную силу.

Если двигатель автомобиля развивает мощность более 250 лошадиных сил, то здесь ставка составляет уже целых 15 рублей на одну л.с.

Например, если какая-то фирма, базирующаяся в Санкт-Петербурге, имела в распоряжении легковой автомобиль мощностью, скажем, 125 лошадиных сил, то тогда налог будет составлять: 120*35 рублей (такая налоговая ставка предусмотрена на данный момент на территории Санкт-Петербурга) = 4200. Именно такую сумму компания обязана выплатить по истечении отчетного периода.

Данная формула применяется тогда, когда автомобиль находился в распоряжении той или иной фирмы на протяжении всего года.

Если же автомобиль находился в собственности фирмы в течение нескольких месяцев, то здесь необходимо рассчитывать по немного другой формуле. Причем следует учитывать, что новый месяц начинается с 15-го числа, то есть при покупке автомобиля 14-го сентября, налог за сентябрь должен отдавать предыдущий владелец.

К примеру, та же самая компания в Санкт-Петербурге покупает легковой автомобиль мощностью 120 лошадиных сил 17-го мая, использует его до 16 октября. Для расчета необходимо выполнить следующие действия:

- Подсчитать общее количество месяцев, когда автомобиль находился в распоряжении компании. Май уже не считается, тогда июнь, июль, август, сентябрь. Итого четыре месяца.

- После этого нужно взять налоговую ставку, которая равна 35 рублей за лошадиную силу, умножить на количество лошадиных сил, то есть повторить действие: 35*120=4200.

- Затем нужно ввести поправочный коэффициент, который равен частному от количества месяцев, когда автомобиль был зарегистрирован на компанию к общему числу месяцев в году, то есть нужно поделить 4 на 12 — 4/12=0,33;

- В конце нужно умножить годовую ставку на поправочный коэффициент, то есть 4200 * 0,33 = 1386. Все очень просто и понятно.

Очень важно учитывать, какое именно количество месяцев автомобиль или другое ТС находилось в распоряжении ООО!

Каждый субъект Российской Федерации может изменять данные ставки не более чем в 10 раз на уменьшение или увеличение.

Также при расчете могут учитываться различные повышающие коэффициенты, которые зависят от многих факторов. К таким коэффициентам относятся:

- Коэффициент, повышающий размер налога на 10%, который учитывается при выплате налога по автомобилю, стоимость которого составила от 3 до 5 миллионов рублей, и с момента его выпуска не прошло более 3 лет.

- Если же автомобиль также стоит от 3 до 5 миллионов рублей, а с момента выпуска не прошло более 2 лет, то здесь коэффициент увеличивает размер налога на 30 %.

- В том случае, когда со времени выпуска автомобиля не прошло 1 года, а его средняя стоимость составляет от 3 до 5 миллионов рублей, тогда налог умножается на 1,5. Данный коэффициент прибавляет 50% от налога.

- Если первоначальная стоимость легкового автомобиля была более 15 миллионов рублей, а с момента выпуска не прошло более 20 лет, то здесь повышающий коэффициент увеличивает сумму налога в три раза.

Таким образом, при самостоятельном расчете транспортного налога очень важно учитывать все повышающие коэффициенты, поскольку если их не учесть, на компанию могут быть наложены штрафы

Транспортный налог ИП на УСН

На основании ст. 357 Налогового кодекса плательщиками транспортного налога выступают все лица, владеющие автомобилями и иными транспортными средствами, то есть речь идет как о юридических, так и о физических лицах. При этом индивидуальный предприниматель в своей коммерческой деятельности может использовать принадлежащее ему как физлицу транспортное средство.

ИП не должны представлять декларацию по транспортному налогу — данный вывод делается из того, что в п. 1.1 порядка заполнения такой декларации, утвержденной приказом ФНС от 20.02.2012 № ММВ-7-11/99@, четко указано, что отчет представляется лишь организациями.

Транспортный налог ИП на УСН уплачивает на основании полученного из ИФНС налогового уведомления (п. 3 ст. 363 Налогового кодекса). Сведения об имеющемся у физлица авто или ином виде транспорта налоговая получает от других госорганов в процессе межведомственного взаимодействия (п. 1 ст. 362 Налогового кодекса).

Закон

Ориентироваться в вопросах уплаты транспортного налога при УСН или другой системы налогообложения стоит по ст. №258 и ст. №358 Налогового кодекса Российской Федерации. Не будем мучать читателя сложными терминами из закона. ИП достаточно знать, что речь идет об амортизационном имуществе. Или еще проще:

| Платим налог | Налог не платится |

Придется платить налоги за транспортные средства, двигающиеся по дорогам общего пользования:

|

Налог не придется учитывать в базе, если у вас в пользовании такие виды транспортных средств, как:

|

| Придется платить за технику, зарегистрированную в государственных органах, если она двигается своим ходом. Это снегоходы, водные и воздушные суда | Также за пассажирские и грузовые водные суда, если они являются собственностью именно индивидуального предпринимателя, платить не нужно. Промысловые морские и речные суда также не являются объектом налогообложения |

Чтобы понять, платит ли ИП транспортный налог при УСН, нужно разобраться в том, кто является плательщиком и в какой ситуации.

Налогоплательщики

Для изучения этого вопроса придется изучить ст. №357 Налогового кодекса РФ. Фактически, в нем ясно сказано, что налогоплательщикам является любые лица, юридические или физические, на которых зарегистрировано транспортное средство, если нет иных законных ограничений в других нормативных актах. Отдельно нужно разбираться в ситуации с доверенностью:

- Если транспортные средства приобретены или переданы физическим лицам по доверенности, то плательщиком налога является лицо, указанное в доверенности.

- Но на владельце транспортного средства есть обязанность уведомить налоговую инспекцию о том, что транспортное средство передано – только в таком случае налог будет начисляться на лицо, реально использующее транспортное средство.

В части четвертой вышеуказанной статьи есть ограничения. Так, налогоплательщиками не признаются различные организации, занимающиеся подготовкой страны к проведению чемпионата мира по футболу в 2019 году. Уточнить информацию лучше в федеральном законе «О подготовке и проведении в Российской Федерации чемпионата мира по футболу FIFA 2018 года…».

Штрафы

В пользу своевременной уплаты налога говорят и последствия, которые возникнут у юридического лица в случае неуплаты транспортного налога при УСН или ОСНО. Федеральная налоговая служба может подать на юридическое лицо иск в суд. Исковое заявление подается в течение полугода от крайнего срока подачи налоговых деклараций. Взыскивать долги будут за счет денежной массы.

Транспортный налог при УСН и ОСНО уплачивается до 5 февраля года после отчетного периода.

На юрлицо будут наложены следующие наказания:

- Пени по долгу в соответствии со статьями налогового кодекса (зависит от решения суда)

- Штраф по решению суда (обычно от 10 тысяч рублей, зависит от решения суда)

- Долг будет удерживаться со счета юридической организации

- При этом в случае отсутствия денег будет накладываться арест на имущество.

- Также возможно уголовная или административная ответственность в отношении ответственного лица

Юридическое лицо платит при УСН транспортный налог авансовыми платежами. Физические лица – одним платежом по факту.

Ст. №75 НФ РФ поможет разобраться с предполагаемыми суммами пени. Штрафы же вычисляются еще проще – по судебной практике это обычно 20% от суммы общего долга юридической организации.

Неустойка будет считать по формуле: цифра налога, умноженная на количество дней без оплаты, умноженная на ставку рефинансирования и на установленную гражданским кодексом процент пени. Например:

- Транспортный налог составил 2 000 рублей

- Просрочка – 45 дней от 5 февраля следующего за отчетным годом

- Ставка рефинансирования на день подсчета – 8,25

2 000 Х 45 Х 1\300 Х 8,25 = около 2227 рублей. Добавляем 20% штрафа – еще 400 рублей.

Таким образом за транспортный налог придется заплатить почти 5 тыс. рублей.

Если же ответственное лицо умышленно не уплатило транспортный налог, то вне зависимости того, УСН у организации или ОСНО, придется платить 40% штрафа и разбираться с административным преследованием.

Как рассчитать транспортный налог при УСН

Объектом налогообложения транспортного налога признаются автобусы, легковые машины, мотоциклы, мотороллеры, а также яхты, самолеты, вертолеты, катера, снегоходы, гидроциклы и др. (полный перечень можно посмотреть в ст. 358 НК РФ).

Обратите внимание на список, где перечислены объекты налогообложения, за которые транспортный налог не платится. Среди них, к примеру, морские суда в собственности предпринимателей, которые занимаются перевозками пассажиров и грузов, как основным видом деятельности, весельные лодки (на веслах) и лодки с двигателем мощностью 5 лошадиных сил и менее не являются объектом налогообложения транспортного налога

Среди них, к примеру, морские суда в собственности предпринимателей, которые занимаются перевозками пассажиров и грузов, как основным видом деятельности, весельные лодки (на веслах) и лодки с двигателем мощностью 5 лошадиных сил и менее не являются объектом налогообложения транспортного налога.

Ø Транспортный налог для упрощенца.

Если на фирму упрощенца зарегистрировано даже одно транспортное средство, оплата транспортного налога (ст. 357 НК РФ) является для него обязательной. Компании на УСН от этого платежа не освобождаются. Рассчитывается и оплачивается налог на основании правил и положений, предусмотренных главой 28 НК РФ.

Важная информация! Транспортный налог (ст. 356 НК РФ) относится к региональным, поэтому размер его ставки и сроки оплаты не везде одинаковы. Крайняя дата платежа – 1 февраля последующего за отчетным года, но не ранее даты отправки декларации в налоговую службу (п. 3 ст. 363.1 НК РФ).

§ Размер платежа определяется:

ü количеством транспортных средств, имеющихся на регистрации в фирме упрощенца;

ü мощностью двигателей транспортных единиц;

ü налоговой ставкой, установленной в регионе.

Ø Расчет транспортного налога при УСН.

§ Рассмотрим на примере расчет налогового платежа на транспорт

Пример: Предприятие «Окулист» зарегистрировано в Нижнем Новгороде, на его балансе находится легковой автомобиль, который компания использует для своих производственных нужд.

Налоговый платеж на транспортную единицу составит 7200 (160 × 45).

Важная информация! В некоторых регионах оплата налога производится не только по годовым итогам, но и по ежеквартальным (согласно п. 2.1 ст. 362 НК РФ, она составляет ¼ от произведения налоговой базы и ставки). Также стоит заметить, что налоговое бремя уменьшится, если транспортное средство будет зарегистрировано на предприятие не на целый год.

§ Рассмотрим на примере:

Пример: Предположим, что этот же автомобиль был продан и снят с учета в октябре, тогда при расчете, в соответствии с п. 3 ст. 362 НК РФ, должен быть применен корректирующий коэффициент. Определяется он по такой формуле: 10 / 12 = 0,83.

Цифра 10 означает десять месяцев, включающих период регистрации автомобиля с января по октябрь.

12 – количество месяцев в году.

Умножаем вычисленную ранее сумму на 0,83 и получаем налог 5976 рублей. (160 л. с. х 45 руб./л. с. Х 0,83).

Ø Экономия на транспортном налоге для упрощенца.

Задача сэкономить на транспортном налоге упрощенцу, на котором зарегистрировано одно или несколько транспортных средств не из простых. Если автомобиль зарегистрирован на компанию, оплата будет полной. Но способы для снижения налогового бремени существуют.

§ Случаи, при которых налог на транспорт снижается:

ü Упоминание транспортного средства в п. 2 ст. 358 НК РФ или льготы, предусмотренные для компании региональными властями на законодательном уровне.

ü Снижению налоговой нагрузки способствует постоянный контроль за эффективностью использования транспорта. Нет необходимости содержать автомобиль, если его можно снять с учета, сократив расходы на налоги.

ü Нецелесообразно оплачивать налог за угнанный автомобиль. Чтобы снять его с учета, потребуется получить документ, подтверждающий факт угона. Документ выдается в полиции. С даты его выдачи транспортный налог не оплачивается (подп. 7 п. 2 ст. 358 НК РФ).

Важная информация! Если стоимость легкового транспорта, зарегистрированного на упрощенца, превышает 3 000 000 рублей, сэкономить не получится. С 1 января 2014 года налогообложение на такие виды транспорта повысилось. Повышающий коэффициент учитывается как по годовым итогам, так и при начислении авансовых платежей (п. 2.1 ст. 362 НК РФ).

Заключение

Транспортный налог при УСН оплачивают не все упрощенцы, а лишь фирмы, имеющие зарегистрированный транспорт. Их владельцы могут воспользоваться законными способами, позволяющими снизить налоговую нагрузку.

Порядок и сроки представления отчетности

Срок сдачи декларации – не позднее 1 февраля года, следующего за истекшим налоговым периодом.

Промежуточную отчетность по транспортному налогу – квартальные расчеты по авансовым платежам – представлять в налоговую инспекцию организации не должны. Однако обязанность уплачивать авансовые платежи в течение года за фирмами сохраняется (если это предусмотрено региональными законами).

Если у фирмы есть обособленное подразделение

Порядок уплаты транспортного налога и сдачи отчетности при наличии у «упрощенца» обособленных подразделений имеет свои особенности.

Если транспортное средство, принадлежащее организации, зарегистрировано по месту нахождения обособленного подразделения, то и налог следует платить по месту нахождения этого подразделения. Здесь же подается и налоговая декларация

Если транспортные средства зарегистрированы по месту нахождения обособленного подразделения на временный учет, то уплата транспортного налога по месту их временной регистрации не производится. В этом случае транспортный налог подлежит уплате по месту постоянной государственной регистрации транспортного средства.

Если снятие с учета в одном субъекте РФ и регистрация (перерегистрация) транспортного средства на того же налогоплательщика в другом субъекте РФ осуществлены в одном месяце, местом нахождения транспортного средства в этом месяце признается место его регистрации по состоянию на 1-е число этого месяца.

Начиная с месяца, следующего за месяцем перерегистрации этого транспортного средства на другое обособленное подразделение, транспортный налог уплачивается в бюджет по месту нахождения «обособленца». Причем по ставкам, которые действуют в данном регионе. При расчете налога необходимо учесть количество месяцев регистрации транспортного средства по каждому адресу (письмо Минфина РФ от 21 октября 2013 г. N 03-05-06-04/43844).

То есть, если фирма передает автомобиль обособленному подразделению, например, 14 июля, то за июль транспортный налог платит головная организация. И только начиная с августа эта обязанность переходит к обособленному подразделению.

представления отчетности

Транспортный налог при УСН (доходы минус расходы)

При подаче декларации о расходах и доходах транспортный налог входит в состав ежегодных расходов. Таким образом, за счет величины транспортного налога можно снизить общий налог на прибыль.

Данная процедура подсчета включает в себя следующие стадии:

- Определяется налоговая база.

- Далее необходимо вычислить минимальный налог, который равен произведению между доходом и 1%. Если налоговая база меньше 0, уплачивается минимальный налог. Если больше 0, то налоговая база увеличивается на 15%.

- Далее высчитывается налог, который выплачивался ранее.

- В конце определяется сумма, которую необходимо перечислить в бюджет региона. Она равна разности первоначального налога и реального.

Если в итоге конечная сумма к выплате будет больше 0, то ее платить обязательно, если нет, то наоборот. Данная схема налогообложения применяется как для ООО, так и для ИП на УСН.

УСН «Доходы минус расходы» 15% и транспортный налог

В расходах учитывается транспортный налог, который уплачивается на упрощенной системе налогообложения. То есть, за счет ТН можно уменьшить величину налоговых отчислений в бюджет региона.

Процесс выглядит следующим образом:

- Высчитывается налоговая база.

- Вычисляется минимальный налог — произведение между доходом и 1%. Если налоговая база — меньше 0, то уплачивается минимальный налог. Если налоговая база — больше 0, то величина налоговой базы умножается на 15%.

- Высчитывается налог, который был уплачен ранее.

- Вычисляется сумма к перечислению в региональный бюджет, которая высчитывается так: от первоначальной суммы налога отнимают фактически уплаченную сумму налога (за предыдущие периоды).

Обратите внимание, что если в итоге налог, обязательный к выплате, будет более 0, то его нужно будет обязательно заплатить. Если налог будет менее 0, то платить его необязательно

Такая схема применима к индивидуальным предпринимателям и организациям на УСН.

Порядок расчета

Предпринимателю самостоятельно рассчитывать налог не нужно, однако он может провести вычисления, дабы убедиться в правильности расчетов со стороны ФНС. Для этого нужно пользоваться единой для всех (и физлиц, и компаний) формулой:

Транспортный налог = Налоговая база * Налоговая ставка * Повышающий коэффициент * Период владения

Повышающий коэффициент применяется только к дорогим автомобилям. Его еще называют налогом на роскошь. Цена у таких авто начинается от 3 миллионов рублей (дополнительно нужно сверяться с перечнем авто Минпромторга). На применение коэффициента влияет и срок выпуска. Сам же параметр сейчас варьируется от 1,1 до 3.

Период владения равен единице, если в текущем году ИП не приобретал и не покупал авто. В противном случае берется соотношение месяцев владения к 12.

Налоговая база идентична мощности авто, выраженная в л.с. Этот показатель обычно указывается в ПТС или СТС на машину, поэтому сложностей с его определением возникнуть не должно.

А вот размер налоговой ставки зависит от региона. Федеральные параметры используются, только если местные значения не установлены. В каждом регионе ставки варьируются в зависимости от мощности, типа транспортного средства и других параметров.

Определив все величины, остается только рассчитать транспортный налог и сверить сумму с данными из уведомления. После чего нужно произвести оплату до 1 декабря. В 2018 году принимаются перечисления за прошлый, 2017 год.

Как оплачивается транспортный налог при УСН?

Такой налоговый спецрежим как упрощенка предусматривает право не платить некоторые налоги. Они приведены в ст. 346.11 НК РФ.

Впрочем, освобождение на транспортный налог не распространяется, он уплачивается независимо от формы собственности бизнеса и от системы налогообложения.

Транспортный налог относится к региональным налогам и сборам, ему в Налоговом кодексе РФ отведена гл. 28.

В ст. 357 НК РФ приведены критерии налогоплательщиков транспортного налога. К ним относятся обладатели (юридические или физические лица, на которых зарегистрированы транспортные средства):

- автомобили (за исключением спецавтомобилей для инвалидов и машин с мощностью до 100 л. с., приобретенных при поддержке органов соцзащиты);

- мотоциклы;

- мотороллеры;

- автобусы;

- иные самоходные машины и механизмы;

- самолеты;

- вертолеты;

- иные воздушные средства передвижения;

- теплоходы;

- яхты;

- парусные суда;

- катера;

- моторные лодки мощностью свыше 5 л. с.;

- гидроциклы и иные малые водные средства передвижения;

- снегоходы, мотосани.

Перечень необлагаемых объектов приведен в п. 2 ст. 357 НК РФ.

Налоговая база по транспортному налогу определяется в зависимости от вида транспортного средства. Это может быть как мощность двигателя или его тяга, валовая вместимость водного транспортного средства, так и сама единица транспортного средства.

А вот ставки налога устанавливаются отдельными нормативно-правовыми актами субъектов Российской Федерации. Также устанавливаются и сроки платежей (как самого налога, так и авансов по нему).

Налоговый кодекс РФ лишь задает некоторые рамки. Так, например, по ставкам базовые значения приведены в ст. 361 НК РФ. В случае если законодатели субъектов РФ не выпустят отдельный нормативно-правовой акт, налогоплательщики обязаны ориентироваться именно на ставки этой статьи Налогового кодекса. Если регионы устанавливают свои значения транспортного налога, то отличаться они могут от базовых значений не более чем в 10 раз, причем как в большую, так и в меньшую сторону.

Сроки для оплаты транспортного налога зависят от того, кто его оплачивает:

- для индивидуальных предпринимателей срок оплаты налога установлен на федеральном уровне – до 1 декабря года, следующего за налоговым периодом, т. е. до 1 декабря 2020 года уплачивается налог за 2019 год (последний абзац п. 1 ст. 363 НК РФ);

- авансовые платежи по транспортному налогу индивидуальные предприниматели не выплачивают;

- для организаций сроки устанавливают региональные нормативно-правовые акты, но самый ранний срок, который они вправе установить, это 1 февраля года, следующего за налоговым периодом, т. е. срок оплаты транспортного налога за 2019 год наступит не ранее 1 февраля 2020 года;

- организациям сроки перечисления авансовых платежей по транспортному налогу устанавливают субъекты РФ, но в некоторых регионах авансовые платежи не уплачивают и налогоплательщики – юридические лица (например, это актуально для налогоплательщиков Республики Ингушетия, Забайкальского края, Свердловской области, Томской области, города Москва, Чукотского Автономного округа).

Отчитаться все юридические лица (независимо от региона) обязаны в срок до 1 февраля года, следующего за налоговым периодом

Обратите внимание, что при отсутствии объекта налогообложения транспортным налогом сдавать нулевую отчетность организациям не требуется. Индивидуальным предпринимателям и вовсе не нужно предоставлять декларации даже при возникновении обязанности уплаты транспортного налога

В бюджет платежи отправляются на основании уведомлений из налоговой инспекции.

Что влияет на размер транспортного налога

Транспортный налог относится к местным налогам, поэтому размер и сроки его оплаты разные в зависимости от региона России. Главное правило касаемо размера – он не должен превышать установленный в налоговом кодексе показатель в 9 раз ни в сторону повышения, ни в сторону понижения. Если регион не устанавливает налоговую ставку транспортного налога на свое усмотрение, то она признается равной федеральному значению.

На окончательный размер транспортного налога, который придется уплатить организации, влияют несколько факторов.

- количество транспортных единиц, числящихся на организации;

- налоговая ставка по транспортному налогу, установленная в регионе – везде индивидуально, в зависимости от особенностей административного округа;

- мощность двигателя каждого транспортного средства, в соответствии с тех паспортом. Для воздушного транспорта налогоисчисляемой базой является статическая тяга движка, для речного и морского транспорта без двигателя – грузовместимость в тоннах.

Расчет транспортного налога ведется по каждой транспортной единице отдельно, при использовании традиционного алгоритма: налоговая база умножается сначала на ставку по налогу, затем на коэффициент.

Важно! Необходимо помнить о том, что для автомобилей существуют так называемые повышающие и понижающие коэффициенты, то есть в зависимости от средней цены, возраста, степени износа, а также времени пользования транспортным средством, налог может быть различным. К сведению! Выяснить ставку транспортного налога, актуальную для того или иного региона РФ, можно, обратившись территориальную налоговую инспекцию

К сведению! Выяснить ставку транспортного налога, актуальную для того или иного региона РФ, можно, обратившись территориальную налоговую инспекцию.

Транспортные средства, не облагаемые налогом

В законе РФ прописан подробный список транспортных средств, которые не являются объектом налогообложения по транспортному налогу. К ним относятся:

- моторные лодки с объемом двигателя не выше 5 л.с., а также любые весельные лодки;

- морские и речные суда, назначение которых служит рыбный промысел;

- комбайны, тракторы, спецмашины, используемые для сельскохозяйственных работ, а также производства и переработки сельскохозяйственной продукции, но только если они зарегистрированы на производителей сельскохозяйственных товаров;

- воздушные, морские и речные судна, если они зарегистрированы на ИП или организации, основным видом деятельности которых являются перевозки пассажирские или грузовые.

Важно! У сельскохозяйственных производителей, использующих для своих работ с/х спецтехнику, доля прибыли от реализации сельхозтоваров должна быть не меньше 70% от общего размера дохода за каждый год по результатам коммерческой деятельности. Подробный список транспортных средств и техники, не облагаемых транспортным налогом можно найти в 358 статье Налогового кодекса РФ

Подробный список транспортных средств и техники, не облагаемых транспортным налогом можно найти в 358 статье Налогового кодекса РФ.

Если говорить об индивидуальных предпринимателях, использующих для своей работы автомобили, зарегистрированные на них, как на физических лиц, то они могут быть освобождены от уплат транспортного налога в тех случаях, которые также предусмотрены в Налоговом кодексе РФ. В частности это могут быть случаи, когда транспорт используется:

- инвалидами;

- участниками и ветеранами военных конфликтов;

- индивидуальными предпринимателями, осуществляющих доставку своих наемных работников до места работы;

- иные случаи, прописанные в НК РФ.