Типичные ошибки

Важно правильно заполнять отчет, избегая типичных ошибок

В инспекции регулярно сдается отчетность, содержащая в себе похожие неточности. Специалисты выделяют следующие распространенные ошибки:

- В строке 20 отражена фактическая сумма выплат сотрудникам, а не выплаты и пособия;

- В строке 30 отразили необлагаемые выплаты, относящиеся к категории имущественных и социальных вычетов (предоставление пособий на детей);

- В строке 70 отражают размер НДФЛ, удержанный на отчетную дату (если вносится сумма зарплаты за май при ее фактической выдаче в июне необходимо внести пояснение);

- В строке 100 указывается дата получения дохода согласно кодексу, а не фактический день выдачи денежных средств (составляется отдельный уточняющий документ для пояснения ситуации);

- В строке 120 указывается сумма из платежной ведомости по оплате НДФЛ (бухгалтера часто путают этот день с крайним сроком по Налоговому кодексу).

В результате камеральной проверки выявляются дополнительные нарушения. Числовые показатели вычетов из строки 030 не могут превышать параметры из строки 020. А числовые показатели удержаний из строки 070 не могут превышать фактический годовой параметр перечисленного налога.

Обратите внимание! Если предоставляются уточняющие документы, инспектор их обязательно проверяет на возможные неточности и ошибки. Поэтому данные в отчете и представленных сведениях должны совпадать

Если вносится пояснение, ответственный специалист из бухгалтерии обязан указать, по каким причинам внесены изменения.

Особенности заполнения бланка 6-НДФЛ

Чтобы не допускать ошибок при заполнении бланка 6-НДФЛ, бухгалтер должен знать все особенности и нюансы данной процедуры.

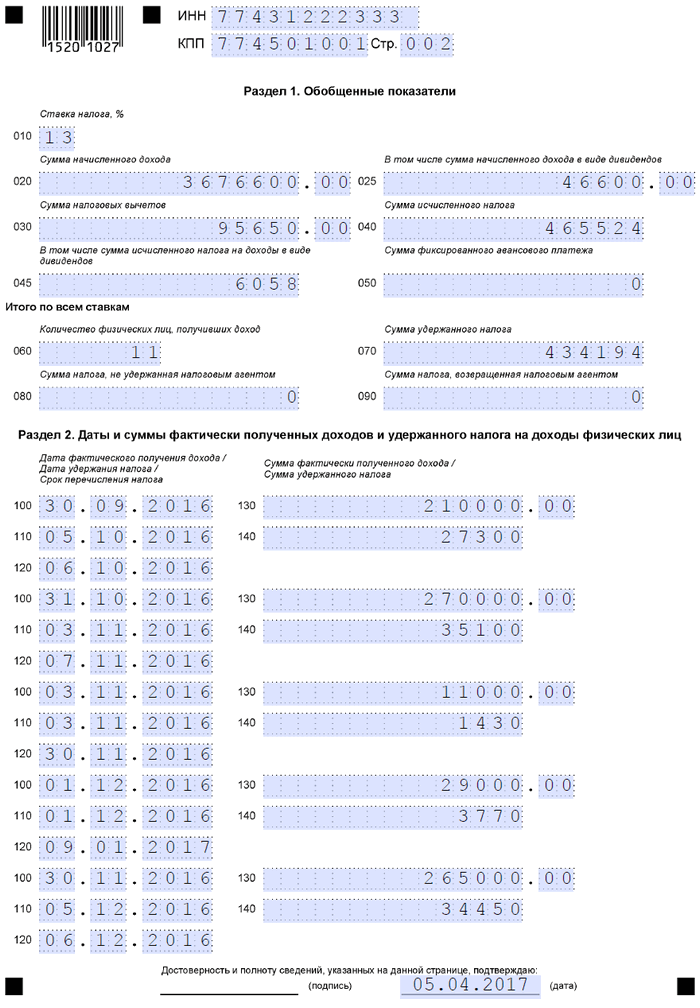

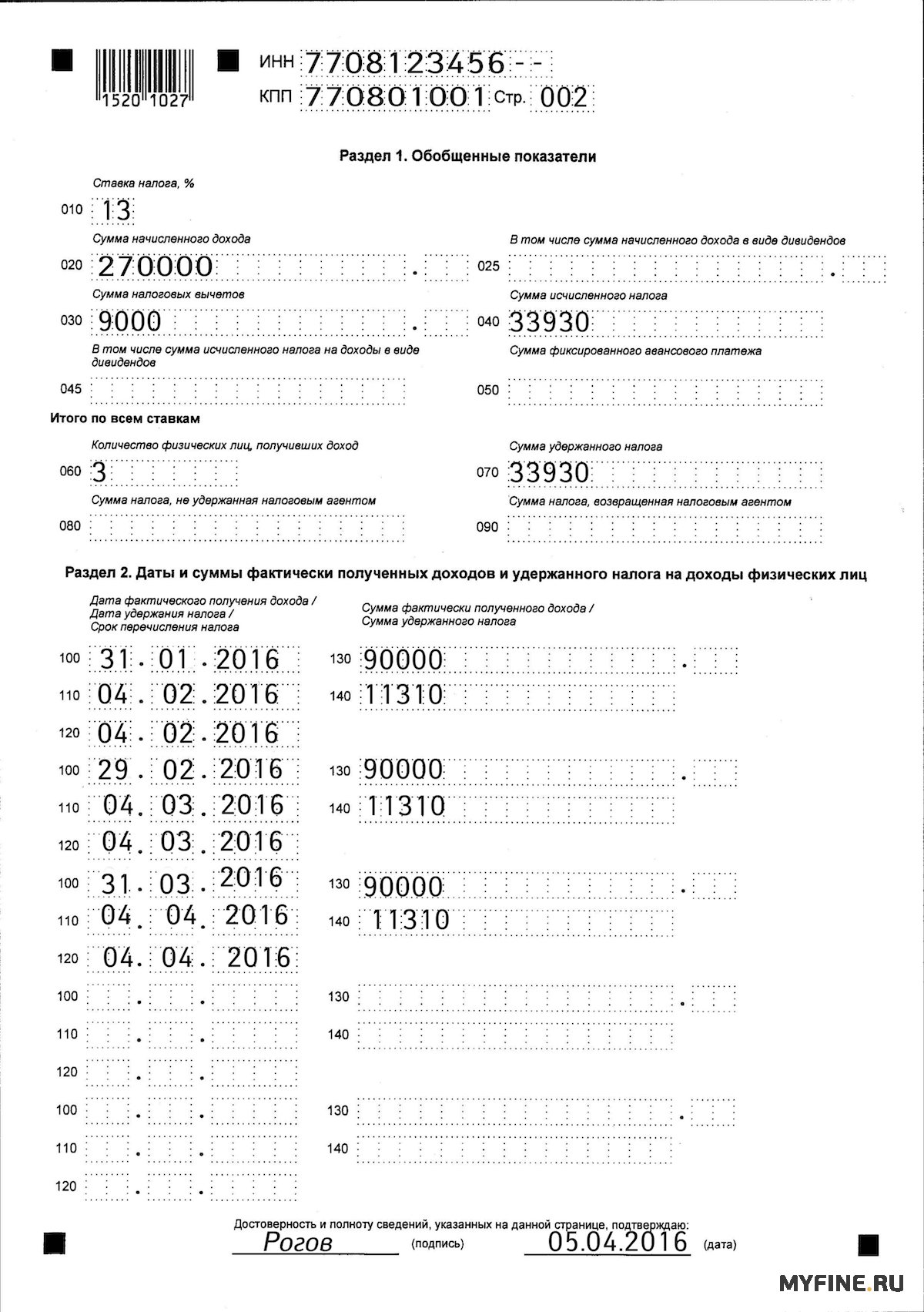

- Бланк 6-НДФЛ состоит из титульного листа и двух основных разделов, обязательных к заполнению:

- первый раздел – это «Обобщенные показатели», в который вносятся сведения о выплатах физическим лицам, что были начислены в отчетный период, плюс вычеты и НДФЛ;

- второй раздел – это «Даты и суммы фактически полученных доходов и удержанного НДФЛ», в него вписывают суммы выданных заработных плат сотрудникам и другие выплаты, предназначенные для них.

- Сведения в этот документ вносятся в целом по всей компании, которая является налоговым агентом.

- Суммы подаются с нарастающим итогом с самого начала отчетного периода.

- Цифровые значения денежных сумм вносятся в бланк в целых рублях (то есть копейки не вписываются).

- Если необходимая информация для заполнения бланка 6-НДФЛ отсутствует, то оформляется «нулевая» форма. Хотя «нулевой» отчет по форме 6-НДФЛ не требуют с тех компаний, что не начисляли заработную плату рабочим и не выплачивали им другие виды доходов, специалисты рекомендуют направить соответствующее письмо с пояснениями в налоговую службу.

Как подавать уточненный расчет

В НК об этом сказано очень интересно. Уточненный расчет должен содержать данные только по тем налогоплательщикам, в отношении которых обнаружены факты неотражения или неполноты отражения сведений, а также ошибки, приводящие к занижению суммы налога .

На первый взгляд получается, что расчет 6-НДФЛ надо подать только на разницу, то есть на ту сумму дохода, которую недоучли, и на ту сумму НДФЛ, которую недоплатили. Но как тогда быть, если налог излишне удержан? Показывать в расчете отрицательные суммы дохода, вычетов и налога?

А как же тогда выполнить это требование при исправлении недостоверных данных, например указанных в разделе 2 расчета неправильных дат получения дохода, удержания и перечисления НДФЛ?

Кстати, в Порядке заполнения расчета 6-НДФЛ не сказано ни слова о том, как в нем отражать исправленные данные. Есть лишь минимальная информация — по строке «Номер корректировки» на титульном листе проставляется :

- при сдаче первичного расчета — «000»;

- при сдаче уточненного расчета — номер корректировки: «001», «002» и т.д.

В общем-то, ничего нового. Эта фраза есть в порядке заполнения декларации по любому налогу.

Вывод

Учитывая, что расчет 6-НДФЛ — это обобщающий документ, который заполняется без разбивки по физлицам , подать уточненный расчет на разницу нельзя. Нужно полностью заполнять его заново уже с правильными данными. На титульном листе такого расчета в строке «Номер корректировки» должна стоять цифра, соответствующая номеру сдаваемой уточненки.

Радует, что ФНС в своих письмах пытается восполнить существующий пробел в порядке заполнения уточненного расчета 6-НДФЛ. Так, она разъяснила, что если вы в конце года, например в IV квартале, обнаружили ошибку в расчете 6-НДФЛ за I квартал, то одной уточненкой не отделаетесь. Поскольку расчет заполняется нарастающим итогом, то вам придется сдавать три уточненки — за I квартал, полугодие и 9 месяцев .

К сведению

Об особенном порядке заполнения уточненного расчета при неверном указании КПП или ОКТМО обособленного подразделения читайте: журнал «Главная книга», 2016, N 21, с. 20.

Пункт 2.2 Приложения N 2 к Приказу ФНС России от 14.10.2015 N ММВ-7-11/450@. Пункт 1 ст. 80 НК РФ. Письма ФНС России от 21.07.2017 N БС-4-11/14329@ (вопрос 7), от 15.12.2016 N БС-4-11/24062@.

Сроки и условия предоставления 6-НДФЛ

Необходимо предоставлять 6-НДФЛ в конце каждого квартала, так как налоговыми периодами являются: квартал, полгода, три квартала и год. Если дата последнего дня сдачи выпадает на праздник или выходной, то срок смещается на один день. Так, в 2018 году крайние сроки предоставления формы 6-НДФЛ в налоговую инспекцию определены следующие:

-

За 1 квартал – 2 мая,

-

За два квартала – 31 июля,

-

За три квартала – 31 октября,

-

За 2018 г. – 1 апреля 2019 г.

Чтобы избежать штрафа за не предоставление 6-НДФЛ, необходимо сдать корректно заполненную форму. Отчет сдается:

-

на бумажном бланке или в электронной форме, если выплаты сделаны 24 сотрудникам или меньше,

-

только в электронной форме, если выплаты за период сделаны 25 сотрудникам или более.

Данный вид отчетности подается в налоговую по месту регистрации компании. Если есть отдельно зарегистрированные филиалы, то подается отчетность в несколько налоговых, по месту регистрации каждого филиала. Индивидуальный предприниматель должен сдавать 6-НДФЛ по месту жительства.

О сдаче нулевого расчета 6-НДФЛ

Если в первых кварталах года выплаты наемным работникам не производились, то сдавать форму 6-НДФЛ за эти периоды не нужно. Точные разъяснения на этот счет имеются в Письме ФНС от 23.03.2016 г. БС-4-11/4958@. Допустим, налоговый агент производил выплаты физлицам только в третьем квартале года. Тогда расчет по 6-НДФЛ нужно предоставлять только за 9 месяцев и за год. В I и II квартале сдавать этот отчет не надо.

Если выплаты не производились в последних периодах отчетного года, то 6-НДФЛ за эти кварталы сдается, но в форме заполняется только первый раздел расчета, а второй не заполняется.

Штрафы за несвоевременную сдачу

Какие штрафы предусмотрела налоговая инспекция для недобросовестных плательщиков? И есть ли они вообще, ведь отчётность новая?

К сожалению, штраф за несвоевременную сдачу 6-НДФЛ существует. За что же штрафует налоговая инспекция?

Налоговики могут привлечь к ответственности и наложить штраф за 6-НДФЛ в трех случаях:

- Отчетность вообще не была представлена.

- Форма 6-НДФЛ была сдана с опозданием.

- Форма была сдана с ошибками.

Суммы штрафа также могут быть разными. Согласно НК РФ (п. 1.2 ст. 126), если организация или налоговый агент (индивидуальный предприниматель) не сдали своевременно отчетность 6-НДФЛ, то штраф начинается от минимальной суммы 1 000 рублей за каждый месяц не сданной отчетности.

Если организация весь год не сдавала 6-НДФЛ, то штрафные санкции составят:

- Февраль — 1 000 рублей.

- Март — 1 000 рублей.

- Апрель — 1 000 рублей.

- Май — 1 000 рублей.

- Июнь — 1 000 рублей.

- Июль — 1 000 рублей.

- Август — 1 000 рублей.

- Сентябрь — 1 000 рублей.

- Октябрь — 1 000 рублей.

- Ноябрь — 1 000 рублей.

То есть каждый месяц накладывается 1 000 рублей. Если отчетность просрочена на месяцев и 1 день, то общий штраф будет считаться 12 000 рублей.

Штраф по ст. 123 НК РФ: как было и как стало

Напомним, что до 03.09.2010 для налоговых агентов был предусмотрен штраф только за неперечисление (неполное перечисление) налога, подлежащего удержанию и уплате (Статья 123 НК РФ (ред., действ. до 03.09.2010)). Как показывает судебная практика, штраф грозил, только если НДФЛ не был перечислен в бюджет до вынесения инспекцией решения по проверке (Письмо Минфина России от 13.10.2008 N 03-02-07/2-177; Постановления ФАС ВВО от 12.05.2008 по делу N А17-6144/2007-05-20; ФАС ВСО от 29.01.2009 N А19-3295/08-50-Ф02-7091/08;). То есть, по мнению судей, ответственность за несвоевременное перечисление налога налоговым агентом в ст. 123 НК РФ не была установлена. В результате организации, которые перечисляли НДФЛ в бюджет позже положенного срока, отделывались лишь пенями. Разумеется, налоговикам такая ситуация не нравилась. Ведь пени не особо мотивировали к своевременной уплате НДФЛ (как правило, они не столь велики, поскольку рассчитываются исходя из 1/300 ставки рефинансирования Центробанка (Пункт 4 ст. 75 НК РФ)). И налоговая служба вместе с Минфином инициировала внесение поправок в ст. 123 НК РФ. В результате с 03.09.2010 можно налететь на штраф, в числе прочего, и за несвоевременное перечисление в бюджет НДФЛ (Статья 123 НК РФ). Таким образом, теперь тех, кто перечислил удержанный с работников налог на доходы физических лиц с задержкой хотя бы на 1 рабочий день, налоговики могут оштрафовать на 20% от несвоевременно перечисленной суммы налога. Кстати, УФНС по Пермскому краю на своем сайте уже отрапортовало об увеличении взысканных с налоговых агентов штрафов: в 2011 г. они возросли более чем на 15% по сравнению с 2010 г. Кроме того, УФНС сообщило, что налоговых агентов надо штрафовать за каждый случай несвоевременного перечисления налога, несмотря на уплату задолженности до вынесения решения по результатам проверки и отсутствие недоимки по НДФЛ. Однако, если вы несвоевременно перечислили НДФЛ со сроком уплаты до 03.09.2010, но исправили ошибку до вынесения решения, штраф вам не грозит. Ведь нормы, ухудшающие положение налоговых агентов, обратной силы не имеют (Пункт 2 ст. 5 НК РФ; Постановление ФАС ЗСО от 16.02.2012 по делу N А75-4084/2011). А значит, ответственность за предусмотренные ст. 123 НК РФ правонарушения, совершенные до вступления в силу поправок, но выявленные после указанного момента, не применяется. Да и некоторые региональные УФНС на своих сайтах разъясняют, что в этом случае применяются положения ст. 123 НК в старой редакции с учетом сложившейся судебной практики.

Общие сведения о 6-НДФЛ в 2018 году

Форму 6-НДФЛ в 2018 году сдают все хозяйствующие субъекты, выплачивающие вознаграждения в пользу физических лиц, а также сдающие справку 2-НДФЛ (для отдельного работника), а именно:

- ИП;

- организации;

- ГУП;

- ООО;

- АО.

Расчет 6-НДФЛ содержит сведения:

- о суммах, которые были начислены (выплачены) наемным сотрудникам;

- о налоговых вычетах (положенных работникам по законодательству);

- об НДФЛ (рассчитанном, удержанном, а затем перечисленном в бюджет государства).

Расчет 6-НДФЛ сдается в ИНФС по всем физическим лицам, работающим у ИП или в организации.

Форму 6-НДФЛ сдают за такие периоды (на основании пункта 2 статьи 230 Налогового кодекса РФ):

- за 1 квартал (не позже последнего дня месяца, который следует за отчетным периодом);

- за полугодие (не позже последнего дня месяца, который следует за отчетным периодом);

- за 9 месяцев (не позже последнего дня месяца, который следует за отчетным периодом);

- за год (не позже 1 апреля следующего года).

В соответствии с пунктом 7 статьи 6.1 НК РФ, сдавать расчет 6-НДФЛ в 2018 году нужно в такие сроки:

|

Период сдачи расчета |

Срок сдачи в 2018 году |

|

за 1 квартал 2018 года |

до 03 мая 2018 года |

|

за полугодие 2018 года |

до 31 июля 2018 года |

|

за 9 месяцев 2018 года |

до 31 октября 2018 года |

|

за 2018 год |

до 01 апреля 2019 года |

Когда выявляется нарушение?

Важно ориентироваться, в каких случаях налоговые органы расценивают отчет несданным:

- Подача позже указанного срока;

- Несдача при наличии такой обязанности.

В качестве нарушения расценивается недостоверность сведений. Начисление штрафа за несданный 6 НДФЛ неминуемо, если ошибка не будет исправлена до ее выявления инспектором. Нарушением является и предоставление нулевой отчетности, и неправильный выбор носителя. В бумажном виде отчет могут сдать только те работодатели, у которых числится не больше 25 сотрудников. Остальные могут подавать отчетность только в электронном формате.

Сколько придется заплатить?

Размер взыскания зависит от вида нарушения и устанавливается следующим образом*:

- Штрафы за просрочку 6 НДФЛ и несданный отчет устанавливается на уровне 1000 рублей за месяц просрочки, даже если он не полный. Если задержка превышает 10 рабочих дней, блокируется расчетный счет компании.

- За недостоверность сведением работодатель наказывается штрафом в размере 500 рублей по каждому такому отчету.

- К должностному лицу может применяться административная санкция 300-500 рублей.

На заметку. Для разных видов штрафов существуют свой КБК. При административном взыскании используется КБК 182 1 16 03030 01 6000 140. В иных случаях используется КБК 182 1 16 03010 01 6000140. В случае с ошибочным и своевременным перечислении штраф не может считаться неоплаченным, но об этом необходимо проинформировать инспектора.

Таким образом, за непредоставление отчетности устанавливаются не только штрафы за просрочку 6 НДФЛ, но и административное взыскание для работодателя. Более серьезная проблема — возможная блокировка счета компании, что может сказаться на приостановке платежей другим организациям.

*Расценки штрафов актуальны на июнь 2018 г.

Справочник Бухгалтера

Письмо ФНС России от 16 ноября 2016 г. № БС-4-11/21695

Главное изменение: налоговики вправе оштрафовать компанию на 500 руб., только еслииз-за ошибок в 6-НДФЛ пострадали бюджет или сотрудники.

Не за все недостоверные сведения в 6-НДФЛ компании грозит штраф в размере 500 руб.К такому выводу впервые пришли чиновники из ФНС. Для штрафа есть два условия.

Во-первых, ошибка должна приводить к недоимке по НДФЛ в базе инспекции. Например,в разделе 2 расчета компания случайно завысила налог, но в бюджет перечислилаверную сумму.

Во-вторых, ошибка должна нарушать права работников — например право

на вычеты.

Из Налогового кодекса не ясно, какие ошибки в 2-НДФЛ и 6-НДФЛ можно считатьнедостоверными сведениями. Сказано лишь, что за них есть штраф — 500 руб. (ст. 126.1НК РФ). Раньше налоговики разъясняли, что штраф возможен за любые ошибки (письмо

ФНС России от 9 августа 2016 г. № ГД-4-11/14515).

Ответственность за недостоверные сведения в 6 ндфл

Новое мнение чиновников выгоднокомпаниям. Теперь за незначительные недочеты в 2-НДФЛ и 6-НДФЛ компаниюне оштрафуют. К примеру, если в строках 110 и 120 расчета бухгалтер написалодинаковый срок удержания и уплаты НДФЛ и такая же дата стоит в платежке. Ошибки,

за которые оштрафуют, — в таблице.

За какие ошибки в 6-НДФЛ налоговики оштрафуют компанию

| Ситуация | Почему это опасно | Как правильно |

|

Компания записала в строку 020необлагаемый доход. Например, декретное пособие |

Налоговики решат, чтокомпания рассчиталаи удержала НДФЛ не со всех облагаемых доходов |

Необлагаемые выплаты из статьи217 Налогового кодекса РФв расчет не включайте. Этоправило касается обоих разделов расчета |

|

Вместо 8000 руб. налога компанияв строке 140 по ошибке написала80 000 руб. Налог перечислила верно — 8000 руб. |

Налоговики решат, чтокомпания перечислилав бюджет не весь исчисленный налог |

Сумма налога к уплатепо строке 140 и сумма НДФЛиз платежки должны быть одинаковыми |

|

Компания по строке 120 указаласрок уплаты НДФЛ с отпускных —следующий день после их выдачи.А налог заплатила в последний день месяца |

Налоговики решат, чтокомпания заплатила налог с опозданием |

Срок уплаты налогас отпускных — последний день месяца, в котором их выдали. Этудату и надо приводить в строке 120 расчета 6-НДФЛ |

В письме чиновники также напомнили, как показывать неденежные подарки в 6-НДФЛ.Если выдали подарок стоимостью более 4000 руб. человеку, который других доходовот компании в течение года не получит, отразите это в обоих разделах расчета.

В разделе 1 приведите суммы дохода и налога по строкам 020 и 040. А по строке 080покажите, что налог невозможно удержать. В разделе 2 пишите дату выдачи подаркаи сумму по строкам 100 и 130.

Налог не удерживаете, поэтому по строкам 110—120 и 140

ставьте нули. Образец.

Если в III квартале у вас были подобные операции, но в разделе 2 расчета вы ихне отражали, уточненку можете не подавать. Налог вы не занизили, поэтому штрафовать

за недостоверные сведения налоговики не станут.

15 декабря 2016

Вернуться к списку новостей

За представление налоговому органу справок по форме 2-НДФЛ и расчета по форме 6-НДФЛ с недостоверными сведениями на налогового агента может быть наложен штраф в размере 500 рублей за каждый представленный документ, содержащий недостоверные сведения (п.

Ошибки в 6-НДФЛ, за которые не оштрафуют

1 ст. 126.1 НК РФ).

В письме от 09.08.2016 № ГД-4-11/14515 ФНС России разъяснила, что следует понимать под недостоверными сведениями для целей наложения штрафа.

ФНС России отметила, что в Налоговом кодексе нет определения понятия “недостоверные сведения”. Поэтому применительно к формам 2-НДФЛ и 6-НДФЛ это могут быть любые ошибки, допущенные налоговым агентом при заполнении соответствующих реквизитов (например, персональных данных налогоплательщика, кодов доходов и вычетов, суммовых показателей и т.д.).

Так, в частности, штраф может быть наложен за недостоверную информацию в виде арифметических ошибок, искажения суммовых показателей и иных ошибок, которые повлекли неблагоприятные последствия для бюджета в виде неисчисления (частичного исчисления) НДФЛ, неперечисления НДФЛ, а также нарушения прав физических лиц (например, прав на налоговые вычеты).

В этом же письме налоговое ведомство указало, что если недостоверная информация в формах 2-НДФЛ и 6-НДФЛ не привела к неисчислению (частичному исчислению) налога, к неблагоприятным последствиям для бюджета, а также нарушению прав физических лиц, то налоговому органу при рассмотрении дела о взыскании санкции за налоговое правонарушение необходимо учитывать п. 1 ст. 112 НК РФ, которым установлены обстоятельства, смягчающие ответственность за совершение налогового правонарушения.