СОЦИАЛЬНЫЙ НАЛОГОВЫЙ ВЫЧЕТ НА ОБУЧЕНИЕ ПО ВСЕМ ПРАВИЛАМ

Жадан Л.Г.,аудитор

Заняться оформлением полагающихся налоговых вычетов (социальных, а также имущественного на приобретение жилья) лучше поздно, чем никогда, то есть в пределах трех лет после года осуществления этих расходов. Спешить с представлением декларации к 30 апреля Налоговый кодекс не обязывает ( ст. 229 НК РФ). Такие правила существуют только в случае исчисления причитающихся к уплате сумм НДФЛ (при продаже имущества, например). Зато оплаченное в прошлом году можно частично компенсировать как раз сейчас, а если были расходы по обучению в 2008 и 2007 годах, то самое время позаботиться о вычетах до конца текущего года.

Кто вправе претендовать на вычет и по каким доходам?

На возникновение права на вычет помимо факта несения расходов на обучение изначально влияют категория (статус, резидентство) самого претендента и категория получаемых им доходов. Право на получение социального вычета на обучение имеют налогоплательщики при определении размера налоговой базы в отношении доходов, которые облагаются НДФЛ по ставке 13%, установленной в ст. 224 НК РФ ( ст. 219, ст. 210 НК РФ). К налогоплательщикам, имеющим право на вычет по обучению, относятся лица, являющиеся налоговыми резидентами РФ (в том числе, согласно ст. 207 НК РФ, российские военнослужащие, проходящие службу за границей сотрудники госорганов, командированные на работу за пределы РФ) в году оплаты обучения. А также российские граждане и иностранцы, получавшие (в году несения расходов на обучение) доходы, облагаемые по ставке 13% ( ст. 210, ст. 224 НК РФ). Если такие доходы у этих лиц отсутствуют, то вычет не производится, даже если у них имеются доходы, облагающиеся по низким ставкам — 9% или, наоборот, более высоким, например 15, 30, 35% ( ст. 210 НК РФ)

Что касается иностранцев, получающих доходы от трудовой деятельности в России на основании Федерального закона от 19.05.2010 № 86-ФЗ, то обращаем внимание читателей на следующее. Доходы таких иностранцев не дают им права на вычет, несмотря на то что они получили возможность льготного налогообложения отдельных доходов по ставке 13%, поскольку для них эта ставка предусмотрена в ст

210 НК РФ, а право на вычет дает возможность получения доходов, облагаемых по ставке 13%, установленной в ст. 224 НК РФ (п. 3 ст. 210 НК РФ).

При получении каких доходов вычет не заявляется?

Это доходы, облагаемые различными ставками, которые указаны в пунктах — ст. 224 НК РФ, кроме ставки 13% ( ст. 224 НК РФ), а именно:

| — | стоимость выигрышей и призов в части, превышающей 4 000 руб. ( ст. 217 НК РФ); |

| — | процентных доходов по вкладам в банках в части превышения суммы процентов, начисленной в соответствии с условиями договора, над суммой процентов, рассчитанной по рублевым вкладам исходя из ставки рефинансирования ЦБ РФ, увеличенной на пять процентных пунктов, действующей в течение периода, за который начислены указанные проценты, а по вкладам в иностранной валюте исходя из 9% годовых ( НК РФ); |

| — | суммы экономии на процентах при получении налогоплательщиками заемных (кредитных) средств (дохода в виде материальной выгоды) в части превышения размеров, указанных в ст. 212 НК РФ; |

| — | доходов, получаемых физическими лицами, не являющимися налоговыми резидентами РФ (в том числе и иностранцев, получающих доходы от трудовой деятельности в России в рамках действия Федерального закона от 19.05.2010 № 86-ФЗ); |

| — | дивидендов от долевого участия в деятельности российских организаций; |

| — | доходов от долевого участия в деятельности организаций, полученных в виде дивидендов физическими лицами, являющимися налоговыми резидентами РФ; |

| — | доходов в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года, а также по доходам учредителей доверительного управления ипотечным покрытием, полученным на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 года. |

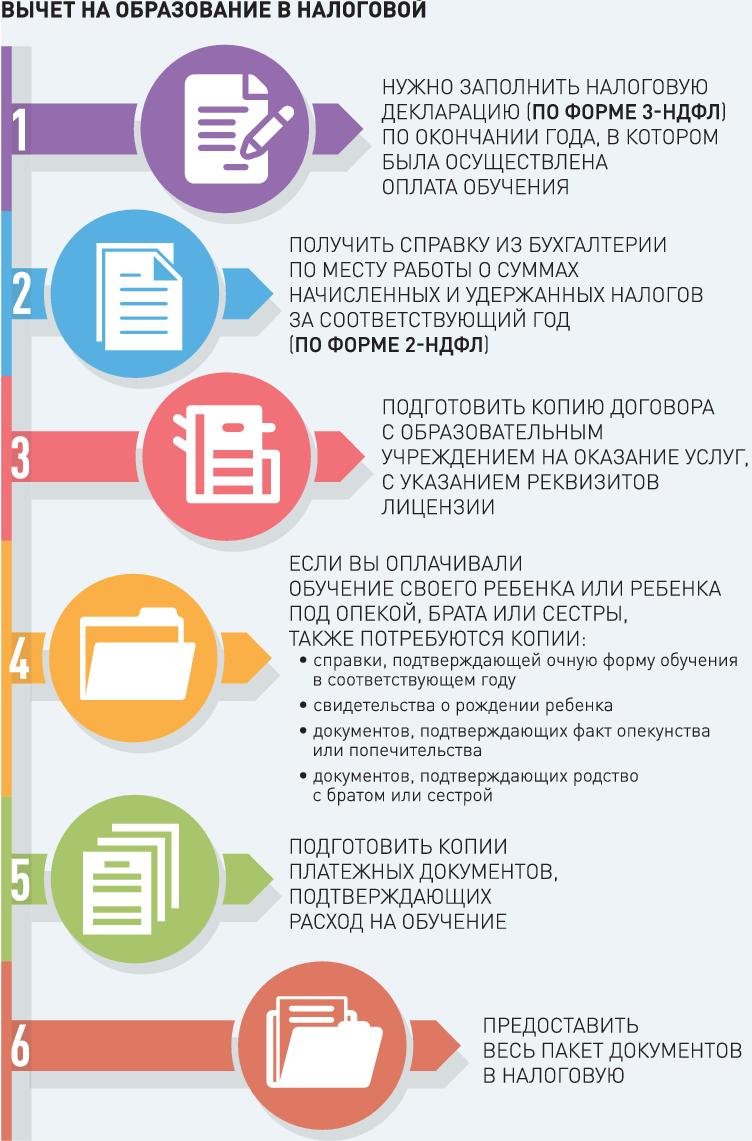

Документы, необходимые для оформления возврата на обучение ребенка

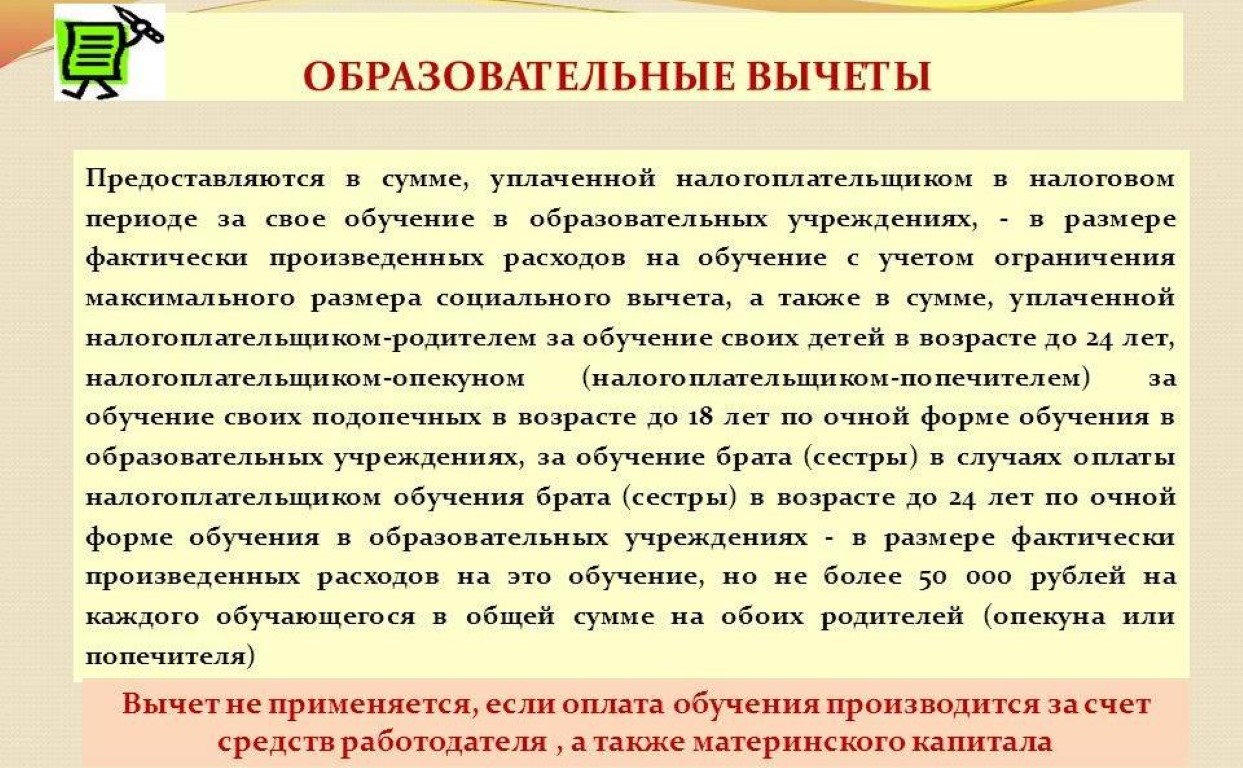

Стоит отметить, что максимальная сумма расходов на обучение своих или подопечных детей, учитываемая при исчислении социального вычета, в 2020 составляет 50000 р (за год).

120000 р в год – наибольшая сумма расходов на собственное обучение, либо брата и сестры. При этом учитываются другие затраты гражданина, платящего налоги, связанные с такими расходами:

- лечением (за исключением дорогостоящего);

- добровольным пенсионным обеспечением;

- уплатой дополнительных страховых взносов на накопительную часть трудовой пенсии;

- негосударственным пенсионным страхованием;

- прохождением независимой оценки профессиональной квалификации.

Документы, которые необходимо предоставить для получения возврата части средств за обучение:

- договор, заключенный с учебным учреждением, на оказание образовательных услуг с соответствующими приложениями и соглашениями;

- лицензия – при отсутствии ее реквизитов в договоре, или другой документ, подтверждающий ее наличие;

- обязательно наличие чеков, платежных поручений (копий и оригиналов);

- если было повышение суммы оплаты за обучение, то следует предоставить соответствующий документ, справку, подтверждающие увеличение тарифов.

Если оплата производится опекуном или братом, сестрой, то следует предоставить такие документы:

- свидетельство о рождении подопечного ребенка (брата, сестры);

- справку, которая подтверждает обучение на очной форме в соответствующем году;

- документ, который подтверждает факт опеки и попечительства;

- документ, доказывающий родство с сестрой и братом.

Обращаться за получением выплаты нужно в налоговую службу по месту жительства. Там вам предоставят декларацию НДФЛ-3, которую нужно будет заполнить по образцу. Обязательно следует предоставить справку с места работы 2-НДФЛ.

Срок давности составляет 3 года. В 2020 году граждане имеют право возвратить 13% от суммы, потраченной в период с 2017 по 2019 годы. Конкретные сроки на подачу декларации не установлены. Обращаться можно в течение года.

Стоит отметить, что после подачи декларации идет тщательная проверка, которая может затянуться на 3 месяца. После подтверждения права на социальную выплату деньги переводятся на счет гражданина в течение 30 дней.

Интересно! Какие выплаты положены матерям одиночкам в 2020 году

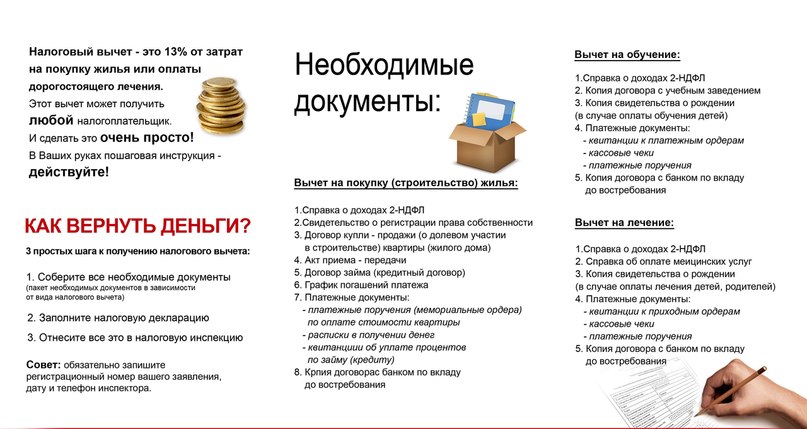

Что такое налоговый вычет?

Налоги являются обязательными платежами физических и юридических лиц. Объекты и порядок налогообложения определяются в соответствии с Налоговым кодексом РФ. В частности, глава 23 НК РФ устанавливает правила налоговых начислений на доходы физических лиц по ставке 13% (НДФЛ). Доходы, не подлежащие налогообложению, перечислены в ст. 217 НК РФ. В некоторых случаях налогоплательщик имеет право на получение налогового вычета, который может выражаться как в уменьшении налоговой базы, так и в возврате уже уплаченного налога (в зависимости от способа получения).

Налоговые вычеты делятся на стандартные (ст. 218 НК РФ); социальные (ст. 219 НК РФ); имущественные (ст. 220 НК РФ), профессиональные (ст. 221 НК РФ) и инвестиционные (ст. 219.1). Все вычеты могут суммироваться в одном налоговом периоде (календарный год).

Рассмотрим популярные налоговые вычеты — на лечение, обучение, покупку жилья и выплату процентов по целевому займу.

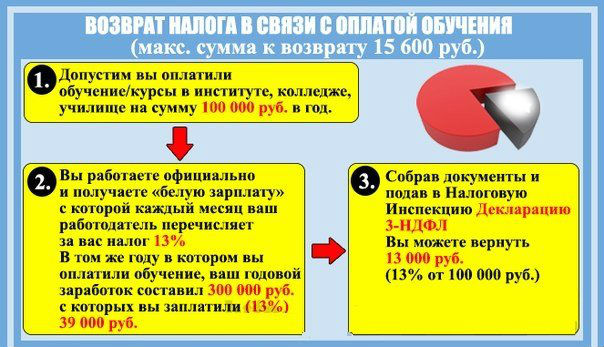

Пример расчета

В 2019 году Акимова Л. Г. оплатила обучение сына в ВУЗе на очном отделении 120000 р. Договор с образовательным учреждением гражданка оформила на себя. Ежемесячно Акимова вносила оплату лично. Все чеки и платежные документы у нее на руках. В 2019 году размер официальной заработной платы гражданки составил 20000 р (НДФЛ — 31200 р за год).

Предельная величина на одного ребенка составляет 50000 р. Соответственно, Л. Г. сможет вернуть такую сумму: 50000 р * 13% = 6500 р. За год подоходный налог Акимовой больше этой суммы, поэтому она имеет право получить все деньги. Но подать документы она сможет только в 2020 году.

Пример заполнения декларации НДФЛ-3 наглядно продемонстрирован в видео: