Как отражать в книге учета доходов и расходов при упрощенке расходы на приобретение ОС и НМА

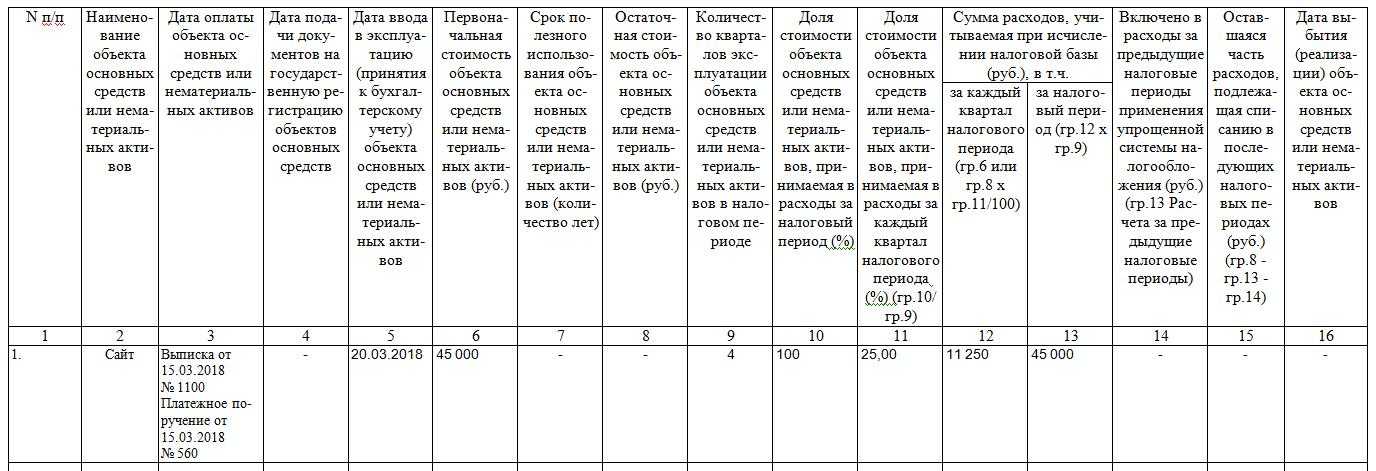

Расходы на приобретение (создание) основных средств и нематериальных активов отразите в разделе II книги учета доходов и расходов. Данный раздел представляет собой таблицу, которая состоит из 16 граф.

Картинка кликабельна

Картинка кликабельна

В графе 1 отразите порядковый номер операции.

В графе 2 укажите наименование объекта основных средств или нематериальных активов. Наименование укажите так же, как и в документах на соответствующий объект (например, в техническом паспорте, инвентарной карточке).

В графе 3 проставьте число, месяц и год оплаты объекта основных средств или нематериальных активов. Данную графу заполните на основании первичных документов: платежных поручений или квитанций к приходным кассовым ордерам.

Графу 4 заполните только в случае, если основное средство подлежит госрегистрации. Укажите дату подачи документов на госрегистрацию.

В графе 5 укажите число, месяц и год ввода в эксплуатацию основного средства или нематериального актива.

В графе 6 отразите первоначальную стоимость основного средства, которое было приобретено или изготовлено в период применения упрощенки. При этом первоначальную стоимость нематериальных активов, которые были изготовлены в период применения упрощенки, отразите в том отчетном (налоговом) периоде, в котором произошло последним по времени одно из следующих событий:

- принятие объекта на бухучет;

- оплата (завершение оплаты) расходов на приобретение объекта нематериальных активов.

Примечание: , утвержденного приказом Минфина России от 22 октября 2012 № 135н.

В графе 7 укажите cрок полезного использования основных средств или нематериальных активов. Если объекты были приобретены (изготовлены) и введены в эксплуатацию в период применения упрощенки, то данную графу не заполняйте.

В графе 8 отразите остаточную стоимость основных средств и нематериальных активов до перехода на упрощенку.

В графе 9 укажите количество кварталов, в течение которых объект эксплуатируется в данном налоговом периоде.

В графе 10 отразите долю стоимости объекта основных средств или нематериальных активов, которая принимается в расходы в налоговом периоде.

В графе 11 укажите долю стоимости объекта, которая принимается в расходы в каждом квартале отчетного (налогового) периода. Определить ее можно, если разделить данные графы 10 на данные графы 9. Значение этого показателя округлите до второго знака после запятой.

В графе 12 отразите сумму расходов, которая учитывается при расчете налоговой базы по налогу за каждый квартал налогового периода. Если основное средство или нематериальный актив были приобретены или изготовлены в период применения упрощенки, то такую сумму можно найти, перемножив значения граф 6 и 11 и разделив на 100.

Если же объекты организация приобрела до перехода на упрощенку, то величину для графы 12 определите, перемножив показатели граф 8 и 11 и разделив на 100.

В графе 13 отразите сумму расходов, которая учитывается при расчете налоговой базы по налогу за весь налоговый период. Для этого нужно умножить показатель графы 12 на показатель графы 9.

В графе 14 укажите сумму расходов, которую учли за предыдущие налоговые периоды. Посмотреть ее можно в графе 13 расчета за предшествующий год. Если объекты были приобретены (изготовлены) и введены в эксплуатацию в период применения упрощенки, то данную графу не заполняйте.

В графе 15 отразите часть расходов, которые подлежат списанию в последующих налоговых периодах. Определить ее можно, если вычесть из показателя графы 8 показатели граф 13 и 14. Если объекты были приобретены (изготовлены) и введены в эксплуатацию в период применения упрощенки, то данную графу не заполняйте.

В графе 16 укажите число, месяц и год выбытия (реализации) объекта основных средств или нематериальных активов.

Итоговую строку в данном разделе заполните только по графам 6, 8, 12–15.

О том, как заполнять раздел II, сказано в , утвержденного приказом Минфина России от 22 октября 2012 № 135н.

КУДиР для объекта налогообложения доходы минус расходы

При наличии объекта налогообложения доходы за минусом расходов состав КУДиР выглядит следующим образом:

Налог при этом объекте считаем по следующей формуле:

Кроме того, заполняют справочную информацию в конце раздела.

Если объект ОС или НМА приобретен и введен в эксплуатацию во время применения УСН, то графы 7, 8, 14, 15 не заполняют. Они предназначены лишь для случая перехода с общей системы на УСН.

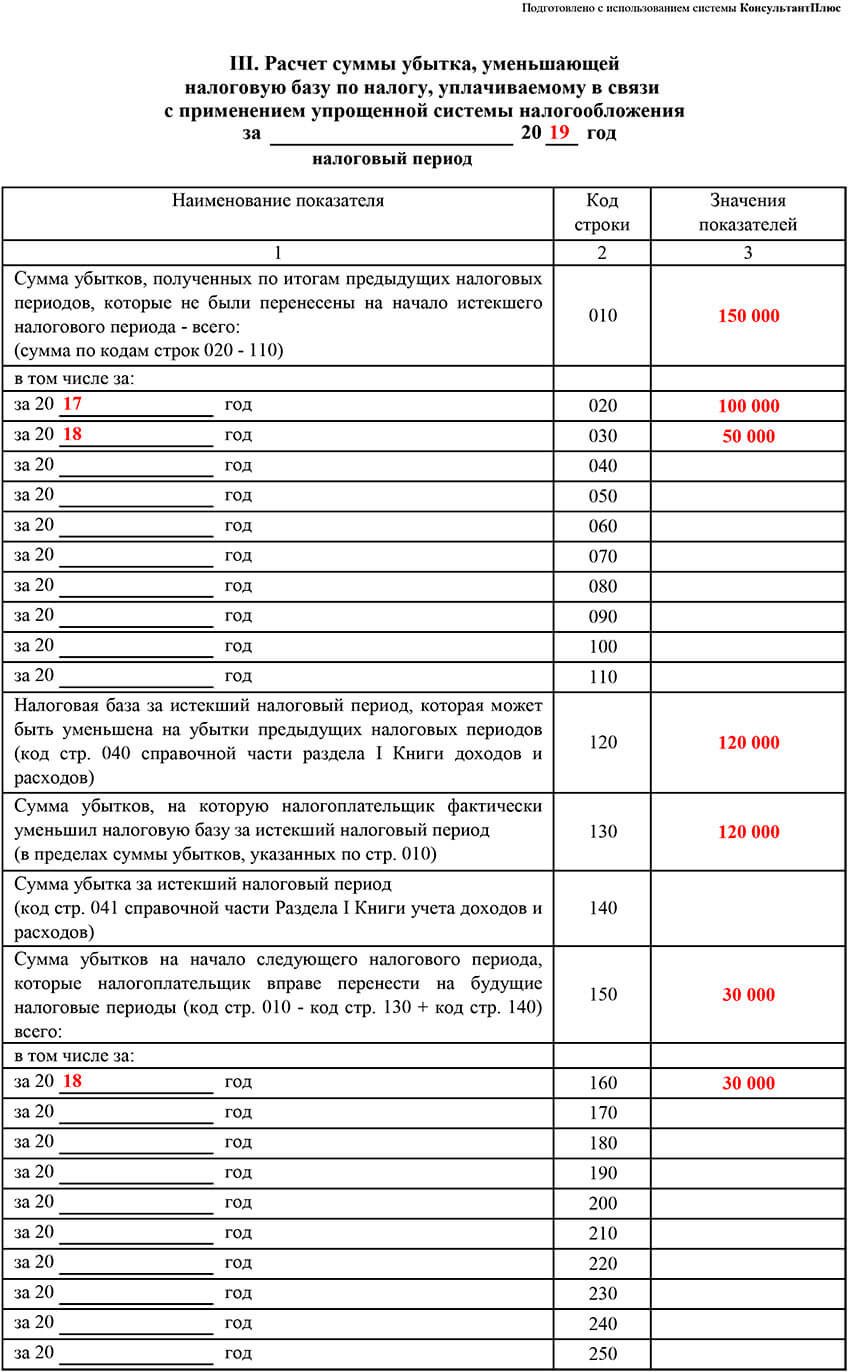

Раздел 3 используют для указания суммы убытка, на который можно уменьшить налоговую базу текущего налогового периода.

Как выглядит образец заполнения КУДиР при УСН доходы-расходы , можно посмотреть и скачать далее:

Шаг 4: Что делать с Разделом III

Это раздел надо заполнять только тем, у кого в прошлых годах были убытки. Причем эти убытки должны относиться именно к периоду применения упрощенки. У нас в примере с ООО «Старт», компания применяет УСН с 2019 года, соответственно, ей в этом разделе не надо ничего заполнять.

Чтобы разобраться с тем, как все-таки он заполняется, возьмем другие исходные данные: ООО «Прогресс» использует УСН с 2017 года. В 2017 году компания получила убыток, равный 100 тыс. рублей, в 2018 году тоже был убыток, но 50 тыс. рублей. По результатам 2019 года база для расчета УСН составила 120 000 рублей (строка 040 из справки к Разделу I).

Как заполнить Раздел III в этом случае? Сначала заполняем суммы убытков предыдущих периодов, которые еще не были перенесены на начало истекшего периода. Итак, по строке 020 ставим «за 2017 год» и «100 000» рублей, по строке 030 ставим «за 2018 год» и «50 000» рублей. По строке 010 у нас идет сумма этих убытков, которая равна 150 000 рублей.

Теперь идем в строку 120 и проставляем базу по налогу за 2019 год – 120 000 рублей. В строке 130 ставим сумму убытка, на который мы можем уменьшить налогооблагаемую базу за 2017 год – по нашим цифрам, получается, что мы можем уменьшить ее на все 120 тыс. рублей, ведь сумма убытков прошлых лет больше. По строке 140 проставляем прочерк, так как убытка в 2019 году у нас нет.

По строке 150 ставим сумму оставшегося убытка, которую мы сможем списать в следующих периодах – мы сможем списать в 2020 году еще 30 000 рублей, оставшихся с убытка 2018 года. В следующих строках 160-250 даем расшифровку этой цифры по годам – у нас в примере оставшийся убыток относится к 2018 году.

Заполненный Раздел III будет выглядеть вот так:

Как вести книгу при нулевом доходе ИП

Если состоящим на учете в ФНС частным предпринимателем никакая хозяйственная деятельность де факто не ведется, следовательно, никаких доходов у ИП на УСН нет, КУДиР все равно непременно следует иметь. Более того: только журнал учета, в котором отражены нулевые поступления, служит основанием для сдачи в налоговую инспекцию нулевой отчетности.

Важно! Если ИП (кроме плательщика вмененки) не предъявляет пришедшему с проверкой должностному лицу ФНС книги учета, проверяющий обязан наложить на предпринимателя штраф в 200 рублей*. Нулевой журнал заполняется так: в каждой графе «Итого за квартал», «Итого за полугодие», аналогично в последней — «Итого за год», ставится цифра «0»

Больше никаких записей делать не надо

Нулевой журнал заполняется так: в каждой графе «Итого за квартал», «Итого за полугодие», аналогично в последней — «Итого за год», ставится цифра «0». Больше никаких записей делать не надо.

КУДиР с отраженным нулем поступлений следует хранить четыре года.