Грузоперевозки

Обеление отрасли АПК невозможно без обеления рынка грузоперевозок. Можно сказать, что практически все участники рынка АПК прибегают к услугам перевозчиков. Рынок АПК перестраивается, а перевозчики до сих пор несут налоговые риски для других участников рынка, сетуют налоговики.

В связи с этим, разработана Хартия участников рынка перевозок грузовым автомобильным транспортом — совместная политика по противодействию незаконным действиям на рынке транспортных услуг.

Компании, подписавшие Хартию, принимают для себя следующие правила ведения бизнеса:

- не получают конкурентное преимущество за счет неуплаты налоговых платежей;

- не получают конкурентное преимущество и не извлекают необоснованную налоговую выгоду за счет использования схем дробления бизнеса;

- не получают конкурентное преимущество за счет привлечения персонала/сотрудников без оформления трудовых или гражданско-правовых отношений;

- не получают конкурентное преимущество за счет нарушений требований устава автомобильного транспорта и правил перевозок грузовым автомобильным транспортом;

- являясь владельцами транспортных средств, имеющих разрешённую максимальную массу свыше 12 тонн, зарегистрированы в СВП «ПЛАТОН» и вносят плату в счет возмещения вреда, причиняемого автомобильным дорогам общего пользования федерального значения;

- не допускают искажений сведений в товаросопроводительных (транспортных) документах и строго соблюдают требования к заполнению достоверных сведений о фактическом грузоотправителе и перевозчике.

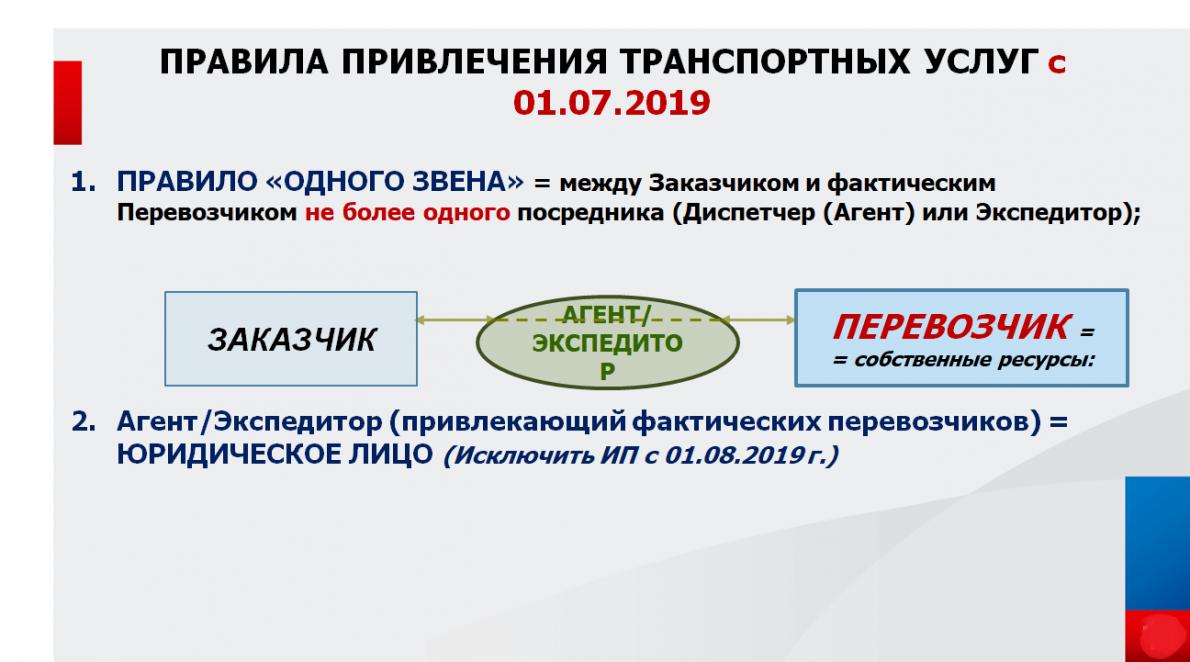

При этом должны соблюдаться определенные правила:

1. Перевозку осуществляют собственными силами (силами водителей, находящихся в трудовых или гражданско-правовых отношениях с перевозчиком) и средствами (транспортными средствами, находящимися в законном владении перевозчика).

2. При организации перевозок через агентов/экспедиторов (организаторов перевозки):

— организатор перевозки стремится привлекать к исполнению перевозки третьих лиц, являющихся фактическими исполнителями работ/услуг, для чего обладающими всеми необходимыми ресурсами;

— организаторы перевозки, при осуществлении деятельности в интересах другого лица на основе договоров транспортной экспедиции, определяют свой доход в виде вознаграждения при исполнении данных договоров, отражая операции по привлечению третьих лиц — фактических перевозчиков и иных фактических исполнителей работ/услуг, в отчетности, бухгалтерском и налоговом учете как посредническую (агентскую) деятельность.

Борьба за «чистоту» реестра

В 2020 году информационный комплекс ФНС АСК НДС-2 продолжит выявлять налоговые разрывы, а налоговики — искать компании-«однодневки», злоупотребляющие выводом наличных. Цель — найти бенефициара, выгодоприобретателя — реальный бизнес или лицо, которое уклонилось от налогов и получило фискальную выгоду. С которого есть что взять

И насколько далеко от него разрыв в цепочке контрагентов: три, пять, семь — неважно. Борьба с «однодневками» — благородная цель

Но взять с них, как правило, нечего. А за любое нарушение кто-то должен ответить. И заплатить.

Продолжится актуализация сведений реестра о недостоверных данных, массовых адресах и «массовых подписантах». Достоверность сведений о компании ФНС будет проверять как на этапе регистрации, так и после представления отчетности. Руководители и участники недействующих или «фиктивных» организаций в течение трех последующих лет лишаются права создавать другие компании, приобретать доли в них или становиться руководителями.

С 1 сентября 2020 года ФНС займется расчисткой реестра индивидуальных предпринимателей. И сможет принудительно исключить ИП из ЕГРИП по двум основаниям:

- Прошло 15 месяцев с даты окончания действия патента или в течение 15 месяцев ИП не сдавал отчетность.

- За ИП числится задолженность по налогам. Исключенные из ЕГРИП граждане не смогут вновь стать ИП в течение трех последующих лет.

Не паникуйте!

Первым делом сотрудник налоговой вручает свидетелю памятку об ответственности за дачу заведомо ложных показаний, где упоминаются статьи уголовного и налогового кодекса. Налоговый кодекс предусматривает за ложные показания штраф в 3 тыс. рублей, а уголовный — судимость вкупе с штрафом, исправительными работами или арестом.

Надо ли предупреждать свидетеля об уголовной ответственности, если он дает показания в рамках налоговой проверки? По этому поводу в судах долго ломали копья и наконец решили: надо! Казалось бы, что здесь особенного? Однако речь идет о психологическом давлении.

Когда несведущий человек приходит в налоговую и видит на листочке бумаги слова об уголовной ответственности, он начинает нести такой вздор, что остается только руками развести — откуда он это взял? Объяснение простое: среднестатистические российские граждане, особенно те, что не занимают руководящих постов, боятся встреч с фискальными органами. От страха они забывают простые вещи, путаются в показаниях, а главное, начинают говорить неправду. Стоит ли удивляться, что простое упоминание о статье УК вводит людей в ступор.

Это не призыв вводить должностных лиц в заблуждение. Но я против, чтобы людей умышленно сбивали с толку.

Цель — побуждение

В документе сказано, что ФНС стремится побудить налогоплательщиков добровольно отказаться от применяемых схем, добросовестно уплачивать налоги, научится самостоятельно проводить анализ своих поставщиков, исключая сомнительных контрагентов.

Для этой цели налогоплательщиков информируют о возможных рисках, проводят рабочие встречи, в результате которых происходит добровольное уточнение налоговых обязательств в полном объеме.

Определяющим условием данного процесса является осознание налогоплательщиками осведомленности налоговых органов о результатах их финансово-хозяйственной деятельности, способах осуществления контроля и, как следствие, суммах реальных налоговых обязательств, подлежащих уплате в бюджет, говорится в документе.

Главная цель налоговой службы — плавный переход от проверки отдельного налогоплательщика к созданию прозрачной контрольной среды в отраслях и рынках.

Основное достижение такого подхода в том, что ФНС подходит к бизнесу не только с позиции налогового администратора, но и как регулятор и лидер, способный объединить усилия бизнеса и государства для достижения общих целей — направленных на развитие экономики России и увеличение благосостояния государства. На основе таких принципов базируются отраслевые проекты.

Резюме

Отключить

Признаться, эти уловки просты: 1) надавить авторитетом; 2) надавить на незнание. Плохо то, что они, в большинстве случаев, работают.

Вполне себе естественно, когда у бухгалтера или директора компании в налоговой есть свои люди, с которыми можно поговорить по душам. В ходе одной такой беседы удалось выяснить, что не всегда рядовые инспекторы заинтересованы в подобных мероприятиях в отличие от их начальства, которое имеет свой корыстный интерес.

Примечателен случай №5 – фактически налоговики под предлогом текущей камеральной проверки запросили документы, не относящиеся к делу. Возможно, они просто забыли их проверить в предыдущий раз и теперь хотят найти очередной повод найти какую-нибудь ошибку. Как говорится, кто ищет – тот всегда найдет. Приведенный нами случай не является исключением.

Множество публикаций о налоговых инспекциях и не только вы сможете прочитать в финансовом блоге СервисКлауд. Подпишитесь на новости и получайте новые статьи еженедельно в пятницу.

Отключить

Если у вас нет программы для ведения учёта, оцените 1С в Облаке 14 дней бесплатно. Не нужно переплачивать за ИТС, серверное оборудование, ключи и настройку. Можно работать в 1С уже через минуту после регистрации.

Перевод сотрудников в самозанятые и ИП — опасен

Налоговики продолжат задавать вопросы компаниям, привлекающих для оказания услуг индивидуальных предпринимателей (ИП) и самозанятых — плательщиков налога на профессиональный доход (НПД). На предмет поиска признаков трудовых отношений, умысла действий и необоснованной налоговой выгоды. Все попытки снизить налоговую нагрузку за счет перевода штатных сотрудников в статус ИП или самозанятых — без внятной деловой цели — будут признаны схемами по уходу от налогообложения. Об этом налоговая уже предупредила.

Уже с ноября 2019 года компании стали получать приглашения на налоговые комиссии для дачи пояснений по договорным отношениям с самозанятыми. В 2020 году к проверкам компаний, работающих с самозанятыми, подключится и Роструд.

С 1 января 2020 года налог на профессиональный доход вводится еще в 19 российских субъектах. С 11 июля 2020 года налоговый режим для самозанятых будет распространен и на остальные российские территории.

Случай второй. Отсутствие ясности

«К нам обратились сотрудники ФНС с требованием дать пояснения по налоговой декларации за 2016 год по телефону. Они мотивировали свой запрос тем, что в ней, как оказалось, они нашли «много ошибок». Говорили быстро и стали едва ли внятным тоном перечислять какие-то разночтения в документах, стали говорить о несоответствиях и т.д. Я проверила документы и поняла, что все суммы совпадают в точности до одного рубля. Что мне теперь делать»?

— Ситуация неоднозначная. С одной стороны, инспекторы не нарушают предписания вышеупомянутых документов, где сказано о правовой обоснованности такого запроса. С другой стороны, у конечного адресата (налогоплательщика) нет ясного представления о том, что с его декларацией не так. Во-первых, инспекторы позвонили нашему бухгалтеру по телефону, во-вторых, что-то протараторили о «несоответствиях», которые после проверки не были обнаружены. Так или иначе, запрос ФНС, хоть и в такой форме сделанный, не рекомендуется обходить стороной, но можно поступить умнее и пойти тем же путем – позвонить в налоговую.

Отключить

Совет перезвоните инспектору и уточните у него, какие конкретно претензии они имеют к декларации. Если они снова не смогут ничего ответить внятно, а начнут заваливать посторонними вопросами, тогда в тактичной форме сообщите им, что с документом все в порядке. Далее можно без зазрения совести класть трубку.

Зерно и прочее сельское хозяйство

Одним из проектов ФНС, действующем на территории России более двух лет и направленным на добровольное уточнение налогоплательщиками своих налоговых обязательств, позволяющим самостоятельно определить имеющиеся риски и отказаться в своей деятельности от схем ухода от налогообложения, является проект по «обелению» рынка сельскохозяйственной продукции, путем добровольного присоединения к Хартии налогоплательщиков, в сфере оборота сельскохозяйственной продукции или как его еще называют- «Зерновой проект».

Данный проект нацелен на то, чтобы все участники оборота сельхозпродукции добросовестно несли налоговое бремя, торговые операции осуществлялись прозрачными методами и исключали многоступенчатый процесс перепродажи сельхозпродукции, чтобы сформировать нетерпимое отношение к компаниям, уклоняющимся от уплаты налогов.

— предотвращены потери бюджета при экспорте зерна в размере 27,94 млрд руб. и растительного масла в размере 8,33 млрд руб.;

— увеличено поступление НДС в наиболее значимых кластерах внутренней переработки на 3,8 млрд руб. или на 28,4 % по сравнению с предыдущим зерновым сезоном;

— увеличено поступление НДС от трейдеров зерновых и масличных культур на 5,5 млрд руб. (в 2 раза), а также увеличены поступления прочих налогов от трейдеров за 2017 год в сравнении с 2016 годом на 11,5 млрд руб. (в 4 раза) и сумма перечисленного НДФЛ на 0,3 млрд руб. (на 15 %).

В настоящее время ФНС России внедрен порядок информирования участников сельскохозяйственного рынка о несформированном источнике вычетов по НДС. Для этого необходимым условием является получение от участников связанной цепочки согласий о признании общедоступными сведений о наличии несформированного источника по НДС по цепочке поставщиков товаров (работ/услуг).

Разработан эффективный инструмент саморегулирования — Информационный ресурс для открытого информирования участников рынка о лицах, имеющих, по данным системы АСК НДС-2, признак несформированного источника применения налоговой выгоды в виде вычета сумм НДС.

Основные принципы информационного ресурса:

- открытое и добровольное взаимодействие налогоплательщиков между собой;

- соблюдение охраняемой законом тайны;

- ненарушение деловой репутации;

- презумпция добросовестности налогоплательщика;

- неограничение конкуренции принцип недискриминационного доступа.

Убеждение под давлением

Продолжится «воздействие» на бизнес для побуждения его добровольно уточнить свои налоговые обязательства и заплатить налоги в бюджет. Данная мера признана ФНС очень эффективной — это простой и незатратный способ пополнения бюджета. Массовое контрольно-предупредительное воздействие дает потрясающий эффект: во избежание налоговых проверок и долгих судебных разбирательств бизнес соглашается доплатить налоги, даже в случае неоднозначности ошибок или неочевидности нарушений. Не исключено, что сумма «добровольных» доплат скоро догонит начисления по результатам проверок.

Случай пятый. Обязана ли компания давать пояснения, если срок проверки истёк?

«Мы 25 февраля подали декларацию на НДС за IV квартал 2016 года. А 6 февраля получили из ИФНС странное требование о предоставлении пояснений: в рамках камеральной проверки этой декларации налоговики требуют предоставить расшифровку расходов в декларации по налогу на прибыль за 2015 год. Обязаны ли мы давать такие пояснения»?

Отключить

— Изучив данный вопрос, мы пришли к выводу, что требование инспекторов незаконно. Срок камеральной проверки ограничен тремя месяцами со дня предоставления декларации. Продление этого срока не предусмотрено законом, в частности, п. 2 ст. 88 НК РФ. В том случае, если требование о предоставлении пояснений было направлено в рамках этого срока, их сделать было бы нужно. Здесь ситуация другая. И это даже в том случае, если пятидневный срок на их предоставление истечет уже за пределами камеральной проверки.

Совет: на свое усмотрение вы можете пойти на поводу у инспекторов, однако, закон на вашей стороне. Имейте в виду, что после отправки требуемого документа, он может стать основанием для очередных подозрений. И как бы чего они там не нашли…

ЕНВД доживает последний год

Уже с 1 января 2020 года запрещено использовать режим ЕНВД и патентную систему налогообложения продавцам трех групп товаров, подлежащих обязательной маркировке: лекарственных препаратов, обуви, предметов одежды и прочих изделий из натурального меха. Применяющих ЕНВД розницу, общепит и сферу услуг, ждут массовые потрясения. Потребуется переход на другую систему налогообложения — общую или упрощенную. Ожидаемо увеличится налоговая нагрузка.

Субъекты РФ вправе ввести запрет на применение ЕНВД уже с 2020 года. Не забудьте уточнить, есть ли изменения регионального законодательства с 1 января 2020 года.

Случай четвертый. Письма от ФНС приходят с сомнительной почты. Стоит ли отвечать?

«Григорий Емельянович! Мы вам там письмо на почту отправили, посмотрите, пожалуйста». «Я захожу на почту, смотрю» — – «а там выясняется, что им нужна уточненная декларация. Написали все с грубейшими грамматическими ошибками, так еще и с какой-то «левой» почты. Кто они такие вообще»?

Отключить

— Письма из налоговой приходят по ТКС. Если письмо приходит другим способом, то это уже неправильно и в теории на него можно не реагировать. Как затем удалось выяснить, сотрудники фискального органа намеренно прибегают к подобной уловке, дабы факт их нарушений не был вскрыт. Полагаем, что никаких отрицательных последствий для компании не будет, если вы уведомите налоговиков об этом недоразумении в установленный срок.

Совет: на всякий случай, «уточненку» все же стоит подготовить. Далее лучше позвонить инспекторам и сообщить им, что они допустили ошибку, направив требование о предоставлении пояснений обычным письмом с использованием типа документооборота «ПисьмоНО», который предназначен для индивидуального информирования налогоплательщиков, вместо документооборота «Документ».

Клининг

При содействии ФНС запушен отраслевой проект по повышению прозрачности рынка клининга и технической эксплуатации. Отрасль считается одной из высокорисковых.

Клининг — это та сфера, с которой сталкиваются практически все действующие компании и предприятия, а также госструктуры.

Компании, оказывающие комплекс услуг в данной отрасли объединились в Национальную Ассоциацию Фасилити Операторов. Участники рынка договорились о правилах ведения бизнеса в данной сфере.

Деятельность компаний, оказывающих услуги профессиональной уборки, строится на основании Этической Хартии, в которой прописаны принципы ведения бизнеса: неукоснительное соблюдение налогового, трудового и миграционного законодательства, а также проявление осмотрительности при выборе контрагентов.

Участники считают крайне важным исключение недобросовестных действий со стороны потребителей услуг профессиональной уборки и технической эксплуатации, сознательно способствующих нарушению их поставщиками налогового, трудового и миграционного законодательствами.