Какие предусмотрены санкции за несдачу РСВ

За непредоставление или несвоевременное предоставление РСВ законодательством РФ установлены штрафные санкции. Даже несмотря на то, что компания, не ведущая деятельность, отражает в отчете нулевые показатели, к ней могут быть применены следующие санкции:

- минимальный штраф за неподачу отчета — 1000 руб. (статья 119 НК РФ);

- административный штраф на должностное лицо организации — от 300 до 500 руб. (статья 15.5 КоАП РФ);

- приостановление операций по банковским счетам (пункт 6 статьи 6.1, пункт 3.2 статьи 76 НК РФ);

- штраф за несоблюдение электронной формы сдачи отчета — 200 руб. (статья 119.1 НК РФ).

Какие листы входят в состав нулевого РСВ

- титульного (лист 1);

- сводных данных об обязательствах плательщика страхвзносов (разд. 1);

- расчета сумм взносов на обязательное пенсионное страхование (подразд. 1.1 прил. 1 к разд. 1);

- расчета сумм страховых взносов на обязательное медстрахование (подразд. 1.2 прил. 1 к разд. 1);

- расчета сумм страховых взносов на обязательное соцстрахование (прил. 2 к разд. 1);

- персонифицированных сведений о застрахованных лицах (разд. 3).

В этих листах необходимо проставлять значения, равные нулю, если количественные или суммовые показатели по какой-либо графе отсутствуют. Кроме того, в других знакоместах (текстовых графах) по соответствующим полям ставят прочерки (для бумажного документа) или оставляют пустые ячейки (для электронного документа).

Раздел 1

Эта часть отчета содержит итоговую информацию о суммах взносов к уплате по их видам.

В строке 010 нужно указать код ОКТМО по месту сдачи отчета.

Далее для каждого вида взносов (кроме соцстраха) заполняется блок из пяти строк, включающий в себя:

- КБК.

- Сумму к уплате за период в целом.

- Суммы за три последние месяца помесячно.

Все суммы к уплате будут содержать нулевые показатели.

Для «социальных» взносов отведено два блока, т.к. по ним возможно превышение соответствующих расходов плательщика (например, по больничным) над начисленными взносами. Но в данном случае, все поля также будут нулевыми.

Какую форму РСВ заполнять за 4 квартал 2019 года?

Отчитаться по страховым взносам должны следующие лица:

- организации;

- ИП и частнопрактикующие лица с работниками.

За 4 квартал 2019 года отчет нужно заполнить по форме, которая утверждена Приказом ФНС от 10.10.2016 № ММВ-7-11/551.

За 1 квартал 2020 года расчет заполняется по новой форме, которая утверждена Приказом ФНС от 18.09.2019 № ММВ-7-11/470@.

Что изменилось в новой форме РСВ в 2020 году?

Бланки обеих форм можно найти ниже, главное не перепутать и заполнить актуальный расчет по страховым взносам.

Сроки и порядок подачи расчета по страховым взносам

Отчет представляет собой единый расчет, которые объединяет в себя данные по всем страховым отчислениям с выплат сотрудникам. Заполнять его должны все работодатели, включая и организации, и ИП, и частнопрактикующих лиц.

Если нет данных для отражения, не было отчислений, то следует заполнять нулевой отчет РСВ.

Сдавать РСВ нужно по адресу нахождения юр.лица или по адресу жительства ИП.

Сроки сдачи расчета — до 30-го числа следующего месяца, одинаковы для всех форматов представления отчетности по взносам. То есть за 4 квартал 2019 года нужно отчитаться по страховым отчисления в срок до 30 января. Это четверг, поэтому никаких переносов не предусмотрено.

Кроме того, в дальнейшем в 2020 году необходимо подать РСВ по окончании каждого квартала в сроки:

- за 1 кв. — 30.04.2020;

- за полугодие — 30.07.2020;

- за 9мес. — 30.10.2020;

- за 2020 год — 01.02.2021 (30-тое — это выходной).

Четыре раза за год сдают РСВ все лица, у которых есть трудоустроенные граждане, за исключением Глав КФХ, которые отчитываются по страховым взносам один раз в год по его завершению.

Расчет можно сдать:

- в любом формате — если работников 25 и менее;

- только электронно — если работников 26 и более.

Особенности заполнения

Немаловажную роль играет подача корректирующего расчета за 1-й квартал 2019 г. Например, если в основном документе были обнаружены ошибки и неточности, производится подача КРСВ.

Обязательно он нужен в следующих ситуациях:

- занижение суммы взносов по страхованию;

- отсутствие указанных сведений;

- неверное указание данных.

Обязательство отсутствует, если обнаруженные ошибки не предполагают занижения облагаемой базы.

Есть несколько рядовых ситуаций, в которых требуется предоставление уточнений:

- обнаружение ошибочных сведений в данных, относящихся к застрахованным лицам (погрешности в ИНН, СНИЛС, адресе);

- есть базовые расхождения в показателях 6-НДФЛ, РСВ (порой это является нормой, но чаще всего требует внесения корректировок).

Способ подачи корректирующего документа является таким же, что и по основной бумаге:

на титульном листе происходит указание порядкового номерного значения документа;

параметр «код периода» должен иметь полноценное соответствие временному интервалу, за который происходит внесение исправлений;

во внимание принимаются разделы, составляемые по аналогии с исходной декларационной бумагой;

в корректирующей части требуется обязательное указание верных сведений (любые ошибки, неточности, погрешности исключены);

особое внимание специалист должен уделить внесению изменений в 3-й раздел.

Кому, когда и зачем сдавать нулевой РСВ за 9 месяцев 2018 года

Согласно Письму ФНС РФ от 03.04.2017 № БС-4-11/6174, сдавать нулевой РСВ обязаны все организации и ИП, даже если они не осуществляли деятельность и не начисляли зарплату своим сотрудникам. Исполнение этой обязанности позволяет контролерам убедиться в том, что работодатели не нарушают нормы, регулирующие порядок исчисления обязательных взносов по страхованию.

Нулевой расчет необходимо представлять не только для информирования об отсутствии деятельности и выплат сотрудникам, но и для отображения стажа работников (раздел 3).

Таким образом, сдавая нулевой отчет, вы сообщаете налоговикам, что вы:

- не вели финансово-хозяйственную деятельность в том отчетном периоде, за который отчитываетесь;

- полностью соблюдаете нормы действующего законодательства.

Полный перечень организаций, обязанных передавать РСВ в контролирующий орган, содержится в ст. 419 НК РФ. В соответствии с этой нормой платить страховые взносы и представлять РСВ должны экономические субъекты, которые производили выплаты и вознаграждения своим работникам:

- компании,

- ИП,

- физлица, работающие без статуса предпринимателя (адвокаты, нотариусы, оценщики и др.),

- частнопрактикующие лица.

В соответствии с п. 7 ст. 431 НК РФ плательщики взносов по страхованию обязаны передать расчет в ФНС не позже 30-го числа месяца, следующего за отчетным кварталом. Соответственно, расчет за 9 месяцев 2018 года нужно передать в налоговые органы не позже 30 октября.

Тем, кто не представит вовремя нулевой РСВ, грозит административная ответственность в виде штрафа в 1 тыс. руб. (п. 1 ст. 119 НК РФ). При этом обязанности выяснять, была ли деятельность у компании, у налоговиков нет.

Как проверить отчет

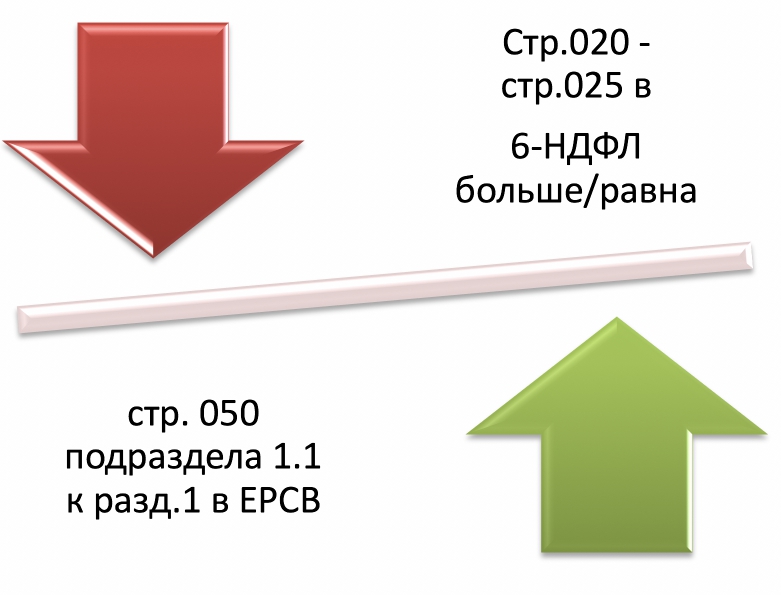

Перед отправкой в ФНС сверьте РСВ с формой 6-НДФЛ. Налоговики во время проведения камеральной проверки сделают то же самое. И если значения не сойдутся, они запросят пояснения о причинах расхождений.

Для самоконтроля сверьте величину доходов, исключив дивиденды, в 6-НДФЛ с показателями стр. 050 подраздела 1.1 к разделу 1 формы РСВ. Согласно разъяснениям налоговиков, база, облагаемая НДФЛ должна превышать или быть равной базе, облагаемой страхвзносами. Формула, на которую ориентируются налоговики, приведена в контрольных соотношениях (КС) утв. письмом ФНС от 29.12.2017 № ГД-4-11/27043

Если КС не сходятся, налоговики могут решить, что база в 6-НДФЛ занижена и налог уплачен не полностью.

Но бывают ситуации, когда подоходный налог и взносы признаются в разных отчетных периодах, например, если выплата переходящая.

Поясним на примере.

Работнику выплатили отпускные в понедельник 1 октября, а начислили их в пятницу — 28 сентября. Сумму отпускных следует включить в стр. 050 подраздела 1.1 раздела 1 формы РСВ за 9 месяцев 2018 года (п. 1 ст. 424 НК РФ).

В свою очередь, датой получения дохода в виде отпускных в целях исчисления НДФЛ признается день выплаты (пп. 1 п. 1 ст. 223 НК РФ). Т. к. налог удержан уже в 4-м квартале, сумма отпускных попадет в годовой 6-НДФЛ.

Если у вас возникла подобная ситуация и налоговики запрашивают пояснения, напишите письмо, что ошибки нет, т. к. выплата для взносов признана в 3-м квартале, а для НДФЛ — в 4-м.

Аналогичная ситуация складывается с выплатой праздничных, годовых и квартальных премий. Взносы рассчитываются в день начисления премии, при этом дата выплаты не имеет значения (письмо Минфина от 20.06.2017 № 03-15-06/38515).

А вот для НДФЛ датой удержания налога с премий (кроме месячных) считается день выплаты работнику (письмо ФНС от 06.10.2017 № ГД-4-11/20217). Следовательно, если премия назначена в 3-м квартале, а выплачена в 4-м, то она попадет в отчетах в разные периоды.

По-другому обстоит дело с месячной премией. Ее признают доходом для НДФЛ в последний день месяца (п. 2 ст. 223 НК РФ). Поэтому даже если она выплачена в 4 квартале, ее следует зафиксировать в РСВ и 6-НДФЛ за 9 месяцев.

Переходящими признаются и выплаты «физикам» по договору ГПХ. Для взносов важна дата начисления вознаграждения, а для НДФЛ — день выплаты. Они могут приходиться на разные отчетные периоды, следовательно, и отражаться в разных отчетах.

Разница также может возникнуть из-за разных подходов к исчислению НДФЛ и взносов.

Например:

| Вид дохода | НДФЛ | Взносы |

| Денежные подарки | НДФЛ рассчитывается с сумм, превышающих 4 тыс. руб. (п. 28 ст. 217 НК РФ) | Подарки для целей исчисления страхвзносов не считаются доходом вне зависимости от суммы и в РСВ не отражаются (письмо Минфина от 20.01.2017 № 03-15-06/2437) |

| Компенсация за задержку заработной платы | Не облагается НДФЛ (п. 3 ст. 217 НК РФ) | Взносы безопаснее начислить: на этом настаивают чиновники (письмо Минфина от 21.03.2017 № 03-15-06/16239) |

Если налоговики будут задавать вопросы, в поясняющем письме распишите перечень выплат, с которых по-разному считались взносы и подоходный налог. Чтобы исключить возможные претензии, рекомендуем дать развернутое обоснование со ссылками на письма чиновников и нормы НК РФ.

Как заполнить раздел 1 и обязательные приложения к нему

Начинать заполнение расчета следует с приложения 1 к разделу 1, посвященному взносам в ПФР. Оно состоит из подразделов:

- обязательных к заполнению — 1.1 и 1.2;

- заполняемых при наличии показателей (начисления взносов по доптарифам) — 1.3 и 1.4.

Подраздел 1.1 приложения 1 к разделу 1

Рассмотрим построчный алгоритм заполнения данных.

| Строка | Что указывать |

| 010 | Количество застрахованных лиц — всего с начала года и в помесячной разбивке за последний квартал |

| 020 | Число сотрудников, которым начислялись страхвзносы |

| 021 | Количество работников, доход которых превышает предельную базу |

| 030 | Сумму доходов сотрудников, на которые начисляются страхвзносы, с начала года, за 3 месяца и в помесячной разбивке. Не забудьте исключить необлагаемые выплаты, например, по договору аренды |

| 040 | Величину необлагаемых страхвзносами доходов, например, компенсации или больничные пособия. Полный перечень таких доходов см. в ст. 422 НК РФ |

| 050 | Разницу между стр. 030 и 040 |

| 051 | Сумму, превышающую предельную базу для расчета взносов |

| 060 | Рассчитанную сумму страхвзносов (умножив данные стр. 050 на 22%) |

| 061, 062 | Разбивку величины исчисленных взносов, рассчитанных с сумм, не превышающих предельную базу и превышающих ее |

Подраздел 1.2 приложения 1 к разделу 1

Подраздел 1.2 заполните аналогичным образом, но только в отношении взносов на медстрахование. Подраздел обязателен к заполнению, даже если вы применяете пониженный тариф, равный 0%.

Приложение 2 к разделу 1

Здесь рассчитываются взносы на соцстрахование. При этом в стр. 001 внесите соответствующий код:

- 1 — если вы работаете в регионе проведения пилотного проекта ФСС, т. е. если Соцстрах оплачивает больничные пособия напрямую струдникам;

- 2 — если вы рассчитываете и оплачиваете пособия самостоятельно, а с Фондом рассчитываетесь путем взаимозачета.

Строки 010-050 заполните соответствующими сведениями из подраздела 1.1. Строки 051-054 заполняйте только в случае, если относитесь к перечисленным в них организациям.

Для заполнения строки 060 умножьте значения стр. 050 на тариф 2,9%. В стр. 070 укажите величину издержек на выплату пособий, а в стр. 080 — суммы, возмещенные Соцстрахом. Данные строки заполняют только те страхователи, которые указали значение «2» в стр. 001.

Если ваша фирма не участвует в пилотном проекте, то сумму взносов можно уменьшить на величину пособий. Эти показатели зафиксируйте в стр. 090.

Показатели стр. 090 всегда положительны, даже если отчисления в фонд превысили сумму исчисленных страхвзносов. Если программа автоматом заполнит строку с минусовыми показателями, это будет считаться ошибкой и придется уточнять расчет (письмо ФНС от 23.08.2017 № БС-4-11/16751).

Чтобы указать отрицательные значения, поставьте в поле «признак» стр. 090 значение «2». Если сумма взносов подлежит уплате, зафиксируйте код «1».

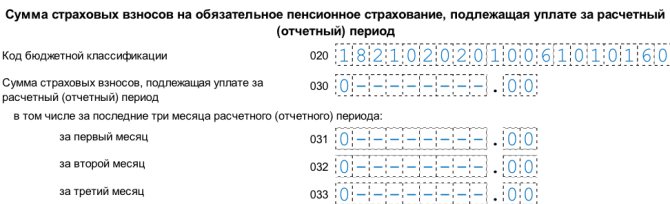

Раздел 1

Теперь можно заполнить раздел 1. В нем приводится код ОКТМО согласно территориальному месту учета вашей компании, а также коды бюджетной классификации (КБК) для исчисленных сумм страхвзносов. КБК состоят из 20 знаков, и их следует проверять особенно тщательно. Ведь в случае сдачи расчета с некорректными кодами платежи и начисления окажутся на разных лицевых счетах. При этом в базе налоговиков появится переплата по одной карточке и недоимка по другой, что грозит начислением пеней. Чтобы внести корректировки, придется сдавать уточненку.

Проверьте коды по каждому виду страхвзносов:

- пенсионное страхование (ОПС) — 182 1 02 02010 06 1010 160;

- медстрахование (ОМС) — 182 1 02 02101 08 1013 160;

- соцстрахование (ОСС) — 182 1 02 02090 07 1010 160.

В данном разделе также укажите величину взносов по видам страхования за 9 месяцев 2018 года и в разбивке по месяцам. Проверьте, чтобы в стр. 110-123 автоматически не перенеслись отрицательные значения.

Если в компании только руководитель

Стоит признать, что некоторые бухгалтеры предпочитают «не нарываться на неприятности» и ежеквартально сдавать нулевые расчеты, чтобы не подвергать риску организацию или индивидуального предпринимателя. Более того, некоторые ИФНС дают страхователям письменные разъяснения о том, почему именно требуется сдавать нулевые расчеты по взносам. Продемонстрируем цитату из ответа одной из инспекций:

Из разъяснения ИФНС про «нулевки» Согласно пункту 1.1 Порядка, утвержденного приказом ФНС России от 10 октября 2019 № ММВ-7-11/551, расчет по страховым взносам в 2019 году заполняется плательщиками страховых взносов либо их представителями, а именно лицами, производящими выплаты и иные вознаграждения физическим лицам (организациями, индивидуальными предпринимателями, физическими лицами, не являющимися индивидуальными предпринимателями). При этом согласно статье 7 Федерального закона от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» и статье 10 Федерального закона от 29 ноября 2010 г. № 326-ФЗ «Об обязательном медицинском страховании в РФ» застрахованными лицами признаются, в частности, работающие по трудовому договору, в том числе руководители организаций, являющиеся единственными участниками (учредителями), членами организаций, собственниками их имущества или по договору гражданско-правового характера, предметом которого являются выполнение работ и оказание услуг.

Согласно статье 6 федерального закона от 16.07.1999 № 165-ФЗ «Об основах обязательного социального страхования» застрахованными лица являются граждане РФ, а также иностранные граждане и лица без гражданства, работающие по трудовым договорам, лица, самостоятельно обеспечивающие себя работой, или иные категории граждан, у которых отношения по обязательному социальному страхованию возникают в соответствии с федеральными законами о конкретных видах обязательного социального страхования или в соответствии с законодательством РФ о налогах и сборах.

Таким образом, стоит признать, что сдавать единый расчет по страховым взносам должны плательщики страховых взносов – лица, производящие выплаты и иные вознаграждения физическим лицам. При этом, среди застрахованных лиц в системе обязательного пенсионного и медицинского страхования прямо поименованы руководители – единственные учредители организаций. Трудовой договор с генеральным директором – единственным учредителем (участником, акционером) не заключается, начислять и выплачивать ему зарплату организация не обязана. Это следует из абзаца 1 статьи 135, абзаца 2 статьи 145 ТК РФ.

Отсюда можно сделать вывод, что если в организации есть генеральный директор – единственный учредитель, которому заработная плата не выплачивается, то расчет по страховым взносам нужно предоставить, т.к. он является застрахованным лицом.