Общие формулы расчета прибыли предприятия

Для расчета итогового показателя прибыли, изначально необходимо определиться, за какой период будет рассчитываться прирост капитала. Таким периодом может быть текущий месяц, полугодие, девять месяцев и так далее.

Для расчетов придется «подбить» итоги всех финансовых операций в конкретный временной промежуток.

Единой формулы расчета прибыли, используемой исключительно всеми предприятиями, нет, что объясняется спецификой производства.

Чаще всего расчет чистой прибыли строится на таких показателях как:

- общий финансовый доход за этот временной промежуток;

- валовая прибыль;

- финансовые средства, затраченные на выплату заработной платы и отчисления налогов;

- себестоимость продукции либо услуг, произведенных или оказанных предприятием;

- выплаты по долговым обязательствам (кредитам);

- прочие показатели.

Итак, как рассчитать прибыль? Рассмотрим некоторые формулы для разных типов прибыли.

Балансовая прибыль предприятия

Понятие балансовой прибыли содержит базовые показатели, на основании которых осуществляются расчеты с бюджетом по налогам, определяется самоокупаемость и способность предприятия к самофинансированию.

Состав балансовой прибыли:

- операционная прибыль (ОП);

- прибыль (убыток) от прочей реализации (ППР);

- внереализационная прибыль или убыток (ВП).

Формула расчета предельно проста:

БП = ОП + ППР + ВП

Прибыль от прочей реализации подразумевает продажу основных средств, прочего имущества и остатков сырья, материалов.

Финансовый результат от продажи основных средств (прибыль/убыток) рассчитывается как сальдо между продажной ценой и их остаточной (неамортизированной) стоимостью, с учетом затрат на транспортировку, подготовку к реализации.

Списание пришедших в негодность или просроченных сырья и материалов относится к убыткам от прочей реализации.

К внереализационным доходам или убыткам относятся:

- разность между доходом по переоценке товаров;

- прибыль прошлых лет;

- уплаченные штрафы, пени;

- убытки от стихийных бедствий,

- списание безнадежной задолженности.

Полученный результат уменьшается на сумму полученного кредита или займа, вклада в уставный капитал, не подлежащие налогообложению.

От налогооблагаемой балансовой прибыли производится расчет обязательных налогов согласно процентной ставке. Оставшаяся после расчетов с бюджетом сумма – это чистая прибыль, остающаяся в распоряжении предприятия.

Конечный итог и цель всей деятельности предприятия – максимально возможный размер балансовой прибыли, остающейся в его распоряжении после уплаты налогов.

На практике экономический анализ осуществляется с показателей балансовой прибыли. Его задача – определить направления и средства повышения доходов и снижения затрат.

Валовая прибыль предприятия

Что такое валовая прибыль? Это первый итог, определяемый как разность между валовым доходом (ВД) и себестоимостью реализованной продукции (Срт) и налоговых начислений, включаемых в цену товара (НДС, акцизы, тарифы на перевозку):

ВП = ВД – Срт – НДС – АКЦ — Т

Себестоимость реализованной продукции – это все производственно-технологические расходы, включая стоимость сырья, материалов, амортизацию, заработную плату персонала, расходы на создание рабочих условий.

Налог на добавленную стоимость, акцизы включаются в цену товара, увеличивая его цену. Они не могут быть причиной увеличения валовой прибыли и подлежат перечислению в бюджет после реализации.

Тарифы на перевозку устанавливаются на основании договора и оплачиваются после его выполнения.

На данном этапе сопоставляется плановая и фактическая себестоимость. Определяется полученная экономия или перерасход по статьям затрат и причины расхождения в ту или иную сторону.

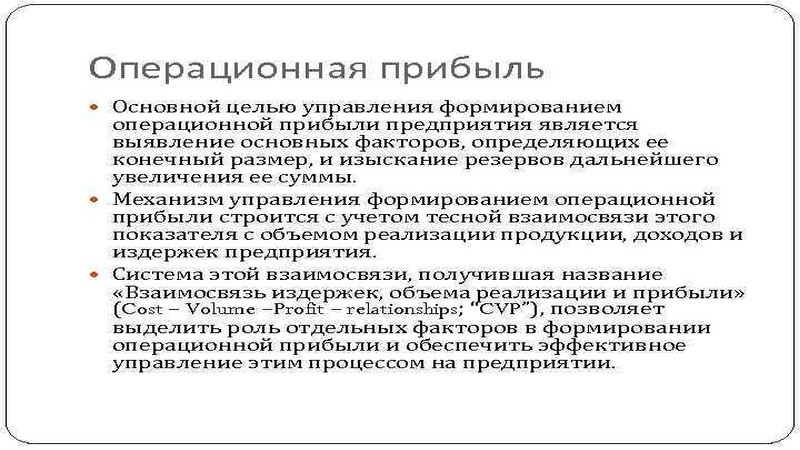

Следующий этап – промежуточный итог, который называют операционной прибылью.

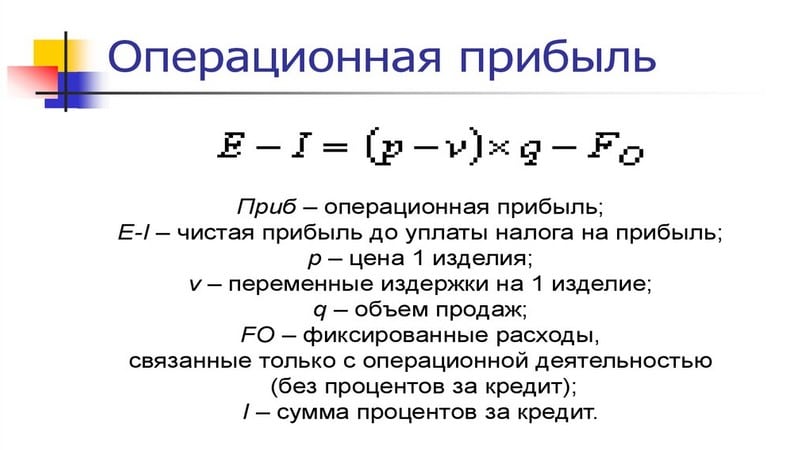

Чистая операционная прибыль

Она представляет собой показатель работы экономического субъекта, который находится путем вычитания из нетто-выручки расходов по обычной деятельности. Операционная прибыль почти эквивалентна доходам от продаж

Однако следует обратить внимание на достаточно распространенную ошибку. Считается, что операционная прибыль имеет то же значение, что доход до выплаты налогов (EBIT)

Между этими показателями есть существенная разница. В величину EBIT входят расходы и доходы предприятия, которые не связаны с его основной деятельностью. То есть это неоперационная прибыль. Если у компании нет прочих издержек и поступлений, то показатели будут равными.

Что такое операционная прибыль? Что значит операционная прибыль? — Карта мира финансов

Операционная прибыль — это прибыль от основной деятельности, которая равна разности между нетто-выручкой (выручка, уменьшенная на размер налога) и расходами между валовой прибылью и операционными затратами.

Другими словами, операционная прибыль — это прибыль от продаж (не путать с выручкой!).

Этот вид прибыли всегда вызывает пристальное внимание потенциальных инвесторов, потому, что именно он оценивает эффективность основной деятельности предприятия. Этот показатель является решающим при принятии решения об инвестировании, и в большинстве случаев определяется в крупном бизнесе

Но и для небольшого субъекта хозяйственной деятельности, операционная прибыль может представлять большой интерес.

Этот вид прибыли иногда отождествляют с доходом до налогообложения. Это не совсем правильно. Операционная доходность несколько больше, но иногда эти показатели совпадают. Если сумма выплачиваемых процентов существенна, то полезно посмотреть и этот вид доходности.

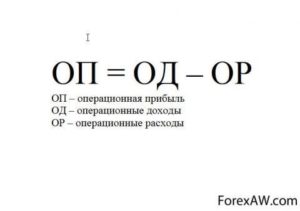

Расчет операционной прибыли

Операционная прибыль представляет собой разницу между валовой прибылью, и суммой операционных накладных расходов. Она является доходом до перечислений налогов и процентов по заемным средствам.

ОП = ВП – ОР

, гдеПО – операционная доходность,ПВ – валовая прибыль,РО – операционные расходы.

Валовая прибыль

Валовая прибыль — это основной показатель успешности хозяйственной деятельности любого производства. Этот доход получается, если от выручки за реализованную продукцию отнять ее себестоимость.

Для того, чтобы правильно его определить, необходимо учитывать все расходы на себестоимость.

Зная все затраты, в том числе переменные, на изготовление продукции, можно объективно оценить перспективы развития предприятия.

Операционные накладные расходы

К ним можно отнести:

- амортизационные отчисления за все основные фонды;

- оплата горючих материалов;

- выплаты по кредитам, займам;

- расходы от списания основных средств (кроме денежных);

- плата за пользование различными видами интеллектуальной собственности.

Логично предположить, что увеличение валовой прибыли, и уменьшение операционных накладных выплат, положительно скажется на размере показателя операционная прибыль.

Как увеличить операционную прибыль?

С целью увеличения операционной прибыли необходима серьезная деятельность для снижения переменных затрат. Увеличение интенсивности труда, модернизация оборудования, вплоть до полной замены непроизводительных операций. Кроме того, необходимо добиваться снижения норм расхода основных и второстепенных материалов, издержек на управление и руководства производством.

Все эти действия помогут снизить себестоимость единицы продукции, а значит поспособствуют росту прибыли.

Большое значение для формирования операционной прибыли в количественном выражении, имеют объемы продаж. Если их наращивать, при этом занимаясь вопросами снижения цен на единицу продукции, то это позволит привлечь дополнительно покупателей. Ведь конкурентоспособность изделий повысится, а это, в свою очередь, приведет к увеличению массы прибыли. Также увеличится операционная прибыль.

Операционную прибыль многие предприятия вообще не рассчитывают. Тем не менее, он исключительно полезен для оценки эффективности хозяйственной деятельности. Операционная прибыль четко показывает доходность предприятия с учетом определенных его затрат.

Прибыль, в том числе операционная прибыль, является показателем, характеризующим экономическую эффективность действий субъекта хозяйствования. Ее положительная динамика, говорит о том, что доходы превышают затраты. Кроме того, она имеет стимулирующую функцию, ибо является основным элементом ресурсов предприятия. И главное, она пополняет разные бюджеты.

В процессе развития предприятия прибыль должна расти. Положительная динамика говорит об интенсивном его развитии. В случае необходимости, на стадии «выживания», прибыль должна поддерживаться за счет поиска и внедрения научно – технических новинок. Предпринимательская деятельность, и способность к риску очень важны, но не менее важным фактором является благоприятное стечение обстоятельств.

В зависимости от методов учета различают множество видов прибыли:валовая, операционная прибыль, доходность от реализации продукции, прибыль до налогообложения, прибыль от обычной деятельности, чистый доход. И это еще далеко не все виды прибыли.

Пример

Президент компании рассматривает новый бонусный план для управленческой команды, зависящий от количества персонала и прибыли. Поскольку заработная плата является значительной составляющей расходов, президент считает ее ключевым показателем эффективности.

Некоторые менеджеры, скорее всего, попытаются завысить свою отчетную производительность в соответствии с этим показателем, поэтому президент использует формулу, которая преобразует расходы на сотрудников, занятых неполный рабочий день, внешних служб и агентств в FTE. Состав формулы:

- Каждый наемный работник равен одному FTE.

- Общее количество всех часов, зарегистрированных в системе начисления заработной платы за месяц, разделенное на 160 часов, равно количеству FTE на 1 час оплачиваемого времени.

- Общее количество часов, начисляемых агентствами в месяц, разделенное на 160 часов, равно количеству FTE от внешних агентств.

- Общие счета за услуги аутсорсинга в месяц, разделенные на почасовую стоимость эквивалентных должностей в компании или отрасли, равны общему количеству FTE внешних служб.

Эта формула, позволяет президенту определить, какие менеджеры действительно повышают эффективность своих подразделений, а не просто пытаются скрыть количество подотчетных им сотрудников.

Операционная прибыль: формула

Расходы в вычислениях должны быть приняты только в той части, которая имеет отношение к реализованной партии товаров. Учитываемые расходные статьи классифицируются по таким категориям:

- переменные затраты в форме себестоимости;

- накладные траты, направленные на оплату аренды помещений, лицензий и сертификатов.

Как посчитать операционную прибыль, если в учете имеются обороты по процентам от займов, инвестиционных вложений – их значения не учитываются в расчете требуемого показателя. Конечная формула выглядит так:

Операционная прибыль = Выручка – Переменные затраты – Накладные расходы

Расчет прибыли – формулы, методы, примеры

Расчет прибыли – это определение разницы между объемом полученной выручки и затратами. Для того, чтобы понять процедуру, необходимо знать расшифровку каждого понятия, которые только на первый взгляд кажутся синонимами

Также, важно знать формулы и методы различных видов расчетов для получения точных результатов

Для представителей бизнеса интересной и полезной будет следующая информация:

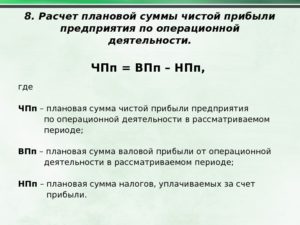

Расчет чистой прибыли

Понятие чистой прибыли является неотъемлемой частью всех, кто имеет отношение к бизнесу. В нарастающих или хотя бы стабильных его показателях заинтересованы все владельцы малого, среднего или крупного бизнеса. Для грамотного и точного расчета прибыли важны данные базовых показателей и знание нужных формул.

Чистая прибыль составляет долю объема валового дохода, показатели которой требуют регулярного анализа. Результаты расчета чистой прибыли способствуют:

- Точному определению перспектив роста;

- Обновлению техники и инструментов;

- Пониманию степени влияния объемов производства на уровень чистой прибыли.

Показатели выручки за определенный период

При расчетах учитываются:

- данные по текущему балансу компании;

- составление финансового плана;

- ряд бухгалтерской документации (при необходимости, в индивидуальном порядке).

Анализ возможен в различных масштабах – выручка может быть показана за 30, 180, 365 дней. Вначале определяется временной отрезок.

Формула расчета прибыли

Показатель прибыли не дает глубокого понимания оценивания положения, что объясняется принадлежностью к числовому значению, который выразили в денежном эквиваленте.

https://www.youtube.com/watch?v=jNb3x43AHyk

Коэффициентом формулы является разница расходов и валовой прибыли.

Себестоимость продаж – расходы, которые касаются процедуры реализации производимого продукта (товары, услуги).

Расчет прибыли от реализации

Прпр = Впр – УР – КР

КР, УР – коммерческие и управленческие расходы

Впр –валовая прибыль

Прпр – доход от деятельности бизнеса.

Расчет валовой прибыли бизнеса

Впр = ВО – Сбст

Сбст – себестоимость продаж продукта

Во – объем выручки.

Прирост объемов прибыли зависит от влияния категорий:

- внешней (амортизация, госрегулирование, настроение рынка, закупочные расходы);

- внутренней (показатели уровня продаж, структура ассортимента, цена, себестоимость, коммерческие расходы).

Внешние факторы имеют косвенное влияние на прибыль.

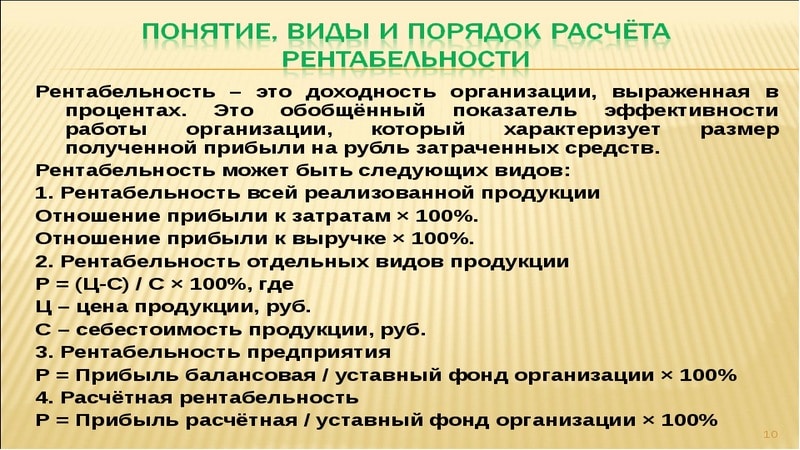

Расчеты рентабельности позволяют сделать прогноз прибыли.

П = К*(Ц — С)

К – объемы проданных товаров

Ц – стоимость продукта

С – стоимость производства, включая продажи.

Типы прибыли

TR = P * Q

TR (total revenue) – объем выручки

P (price) – цена

Q (quantity) – количество товара

GP = TR – TCтехн

GP (gross profit) – объем валовой прибыли

TR (total revenue) – показатель выручки

TCтехн (total cost) – уровень технологической себестоимости

RP = TR – TC

RP (realization profit) – размер прибыли от реализации

TR (total revenue) – объем выручки

TC (totalcost) – показатель полной себестоимости

NP = BP – T

NP (net profit) – уровень чистой прибыли

BP (balanced profit) – размер балансовой прибыли

T (taxes) – показатель размеров налоговой нагрузки

MP = TR – VC

MP (marginal profit) – уровень маржинальной прибыли

TR (total revenue) – размер выручки

VC – переменные расходы на объем товара

BP = RP – OE + OR

BP (balanced profit) – размер балансовой прибыли

RP (realization profit) – уровень прибыли от продаж

OR (other revenue) – показатель прочего дохода

OE (other expenses) – дополнительные расходы

OP = BP + PC

BP (balanced profit) – размер балансовой прибыли

PC (percent) – проценты к выплатам

Расчет каждого вида прибыли важен для решения определенной проблематики бизнеса, что позволяет провести качественное исследование успешности деятельности и получения наглядной картины происходящего.

Расчет валовой прибыли

Валовая прибыль представляет разновидность промежуточного типа прибыли, который отображается при подаче отчетов о финансовой деятельности любого предприятия. Ее принято вычислять в конце месяца/квартала/года, что регулируется целями компании.

Что такое валовая прибыль (ВП)

Это разница между суммой от продажи продукта, и его себестоимостью. Отличие валовой от чистой заключается в том, что первая получена еще до вычета обязательных отчислений. Она не включает расходы на погашение установленных выплат.

Чтобы правильно подсчитать ВП, нужно учитывать все расходы, включающие себестоимость товаров .

На объем ВП влияют две категории факторов. К первой относятся такие, которые зависят от от руководителя организации:

- темпы роста производственных объемов;

- эффективность реализации товара;

- расширение ассортимента;

- осуществление мероприятий, направленных на повышение качества;

- снижение себестоимости;

- максимальная загрузка мощностей;

- эффективная маркетинговая кампания.

К внешним факторам, на которые нельзя повлиять, относятся:

- месторасположение;

- экологические условия;

- действующее законодательство;

- государственные мероприятия по стимулированию бизнеса;

- политическое, экономическое положение в государстве и других мировых державах;

- внешние факторы, сказывающиеся на обеспечении предприятия ресурсами и транспортом.

Формула расчета ВП проста. Чтобы получить ее значение, необходимо вычесть из чистого дохода (ЧД) от продажи себестоимость (С) товара или оказанных услуг:

ЧД представляет собой общий доход (ОД) от продаж, из которого вычтена сумма оказанных скидок и возвращенная продукция.

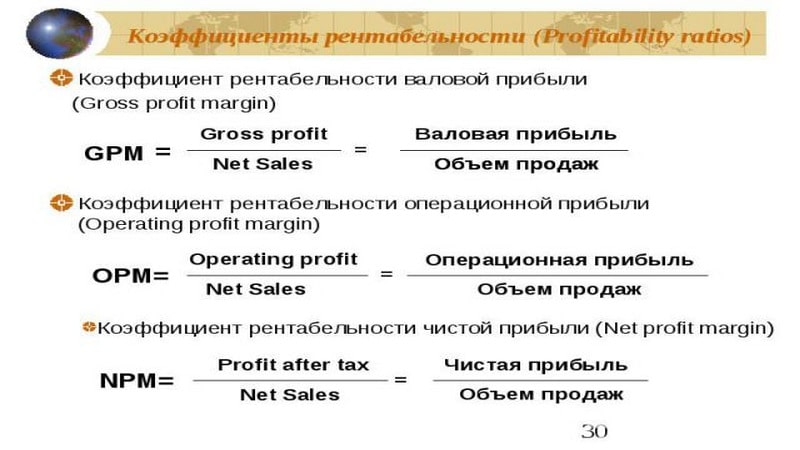

Формула рентабельности по чистой прибыли

Определяемый по отношению к чистому доходу экономический индикатор эффективности деятельности субъекта рассчитывается частным чистой прибыли и выручки, определяемой объемом продаж в денежном эквиваленте. Чистая прибыль рассчитывается как произведение цены за единицу продукции на объем производства, выраженный в единицах продукции. Рентабельность чистой прибыли показывает, сколько копеек чистой прибыли в выручке, полученной от продажи результатов труда.

Коэффициент рентабельности

Коэффициент рентабельности

Анализ параметров прибыльности и рентабельности позволяют определить эффективность ведения руководителем хозяйственной деятельности компании. Их оценка позволяет выявить сдерживающие развитие факторы и принять меры для их корректировки с целью улучшения финансового результата. Выявление проблем функционирования бизнеса позволит грамотно определить вид мероприятия, реализация которого позволит увеличить прибыльность организации.

Общая информация

Руководству важна информация для корректировки деятельности, а инвестору нужно знать, насколько выгодно будет его решение инвестировать в проект собственные средства. Значение параметра также поможет ему сделать грамотный выбор из нескольких предложений.

Операционная прибыль – это прибыль субъекта предпринимательства, полученная им в результате ведения основной деятельности. Она определяется как разница между доходами и расходами. При этом в расчетах величина дохода учитывается без суммы начисленного на него налога.

Параметром всегда оперируют представители крупного бизнеса, поскольку операция по оценке его значений в динамике, является решающей при определении актуальности инвестирования средств в проект или привлечения дополнительных инвестиций для его развития. Показатель успешно применяется также представителями малого бизнеса для оценки результативности своих действий.

Понятие операционного денежного потока

Все потоки денег в результате функционирования предприятия делятся на три основных вида:

Все потоки денег в результате функционирования предприятия делятся на три основных вида:

- инвестиционные, которые направлены на обеспечение развития фирмы;

- операционные, полученные от основной деятельности;

- финансовые потоки, основой которых являются финансовые операции: привлечение займов, погашение долгов, выпуск акций, выплата дивидендов.

Сложенные вместе, они формируют величину чистого денежного потока (англ. Net Cash Flow, или NCF).

Операционный денежный поток (OCF, Operation Cash Flow) – это наличные деньги, которые поступают от операционной деятельности фирмы. Этот показатель является одним из наиболее важных признаков успешности компании, так как за его счет обычно погашаются многие обязательства. Он характеризует бизнес даже более точно, чем норма прибыли, поскольку нередки случаи, когда фирма имеет прибыль, но на оплату счетов средств недостает. Иногда этот критерий применяют также для оценки качества доходов фирмы. Некоторые компании проводят политику «агрессивного бухучета», когда при больших доходах у них отсутствуют наличные деньги на счетах.

Доходную часть потока от основной деятельности составляет только объем средств от выручки за произведенную продукцию (продажи, реализация). К затратной части можно отнести:

- расходы на организацию производства (закупка сырья, оплата энергоносителей);

- заработная плата персонала (иногда она выводится отдельно);

- общехозяйственные расходы (канцелярские товары, аренда помещений, коммунальные платежи, страховые взносы);

- рекламный бюджет;

- погашение процентов по займам и кредитам;

- налоги (на прибыль, на фонд оплаты труда, НДС).

Денежный поток от операционной деятельности понимается как доходы от основной деятельности после вычитания из них операционных расходов. После проведения некоторых корректировок его можно рассматривать в качестве чистого дохода. Найти величину OCF можно, используя отчет о движении денежных средств.

Принципы формирования и управления прибылью от основной деятельности

Действующая компания в ходе своей работы постоянно вынуждена решать ряд задач, которые одновременно являются и принципами управления величиной операционной прибыли. В нашем варианте имеются в виду поиски таких показателей, как:

- порог рентабельности (объем товара, который в случае успешной реализации может покрыть расходы на свое изготовление);

- объем реализации продукции, который в течении длительного периода не будет приносить убытков.

Следует понимать, что длительная деятельность по производству товара серьезно отличается от краткосрочной. Со временем переменные затраты при выпуске одной и той же продукции снижаются, поскольку расходные материалы начинают использоваться значительно эффективнее. Однако повышение объемов реализации приводит к увеличению постоянных расходов, поскольку требуется больше производительной техники и больше персонала.

Кроме того, прибыль от операционной деятельности напрямую зависит от таких нюансов, как:

- определение объема реализации, позволяющего достичь ранее запланированной прибыли;

- минимального объема продаж, позволяющего компании оставаться «в плюсах», то есть, «запаса прочности»;

- оценки возможности сокращать производственные постоянные и временные издержки для повышения прибыли.

Особенности показателя операционной прибыли

Прибыль такого рода — это довольно важный экономический показатель, который считают на базе данных, отражаемых в финансовых отчетах фирмы и который является достаточно существенным для определения его инвестиционной привлекательности. С помощью его анализа можно получить адекватную оценку прибыльности деятельности компании, то есть, дохода, получаемого ею от производства продукции или от другой деятельности, которая в компании считается основной.

Нередко встречается ошибка, когда руководители считают, что операционная прибыль — это прибыль, равнозначная значению дохода, оставшегося до выплаты полагающейся суммы налогов. Различие между вышеназванными терминами состоит в том, что в показатель прибыли до подсчета налогов входят все приходящие и исходящие операции, включая и те, которые не имеют отношения к ведущей деятельности. Однако, если фирма не получала других финансовых поступлений и не несла издержек, то эти величины на практике действительно совпадут.

Основными методами влияния на рост операционной прибыли считаются прирост количества товара, уменьшение себестоимости товара, работа над повышением его качества и разумное ведение ассортиментной политики.

Основными методами влияния на рост операционной прибыли считаются прирост количества товара, уменьшение себестоимости товара, работа над повышением его качества и разумное ведение ассортиментной политики.

Из чего сложен этот показатель

К числу главных факторов, из которых составляется прибыль, о которой, собственно, идет речь, относятся:

- объем изготовленной и реализованной продукции;

- себестоимость товара, а также линейка цен на него;

- ассортимент выпускаемых товаров и их структура.

Следует помнить, что все перечисленные пункты названы в общем, а на самом деле они состоят из мелких составляющих. Так, к примеру, амортизация и оплата персоналу включаются в пункт себестоимости выпускаемой продукции.

Чем прибыль отличается от дохода

Доход компании отражает объемы денежных и иных материальных поступлений на счета предприятия. Его можно отнести к внешнему показателю.

Прибыль это в первую очередь показатель внутренний. В классическом представлении он формируется из общего количества доходов, полученных, к примеру, за квартал или полугодие, за вычетом всех расходов, к которым будут относиться:

- затраты на производство товаров либо организацию услуг;

- затраты на управление;

- коммерческие затраты;

- налоговые отчисления;

- выплаты зарплат сотрудникам;

- затраты на реализацию продукции;

- затраты на продвижение товаров;

- выплаты штрафов по судебным решениям;

- выплаты процентов по заемным средствам.

Экономическая сущность прибыли заключается в выделении чистых средств, которые остаются после проведения всех вышеперечисленных отчислений.

Данные средства остаются на балансе компании и могут быть капитализированы и пущены в развитие самого производственного процесса.

Валовая рентабельность

Другое название индикатора известно как норма прибыли. Согласно стандартным методикам, параметр определяется посредством расчета исходя из чистой доходности в выручке. В случае необходимости определения слабых мест бизнеса, рекомендуется разделять доход на валовые, балансовые и операционные составляющие.

Виды рентабельности

Виды рентабельности

Валовая рентабельность – это коэффициент эффективности работы предприятия, рассчитанный с применением параметра валовой доходности. Он позволяет определить рентабельность продаж по валовой прибыли. Параметр определяется частным валовой прибыли и выручки. Он позволяет определить количество копеек валовой прибыли, находящихся в рубле выручки.

Валовая рентабельность, формула учитывает специфический характер доходности, позволяет определить показатель валовой прибыли, отображаемой в финансовых отчетах о результатах деятельности. Ее величина соответствует разнице выручки и полной себестоимости. Выручка в данной формуле интерпретируется как произведение объема продаж на реализационную цену.

Прибыль предприятия

Для коммерческой организации прибыль является обязательной целью деятельности. В определенной степени это справедливо и для государственных предприятий, хотя их задачи могут во многом отличаться, полученная прибыль также фиксируется в учете и распределяется согласно уставным документам. Кроме того, хозяйственную деятельность часто ведут общественные, благотворительные, религиозные организации, однако все их доходы должны расходоваться на некоммерческие цели согласно закону и внутренним правилам. В этом случае речь может идти только о бухгалтерской, учетной прибыли.

Для предприятия имеет значение планируемая прибыль как ориентир для составления промежуточных планов: снабжения, производства, складирования, транспортировки, реализации и пр. На следующем этапе экономического цикла фактически полученную прибыль необходимо распределить в соответствии в целями предприятия и сложившимися условиями.

Для проверки эффективности ведения дел полезно сравнить запланированную прибыль с полученной. Чтобы лучше понимать и оптимизировать систему экономических процессов внутри и, в некоторой степени, во внешней среде организации, используют специальные методы, в частности факторный анализ. Его цель состоит в оценке влияния каждого из факторов экономической системы на сумму конечной прибыли. Это удобно делать сравнивая одноименные пункты отчета о прибылях и убытках (ОПУ) в истекшем и базисном периодах. Такой способ не может обещать абсолютной точности результатов, т.к. бывает сложно выделить степень влияния каждого фактора в отдельности.

Функции прибыли

Все способы использования прибыли можно объединить в две общие категории: потребление и инвестирование. Если потребление означает вывод средств из предприятия, то инвестирование предполагает дальнейшее развитие экономической системы.

В том, что именно прибыль обеспечивает источник средств для дальнейшего развития легко убедиться, рассмотрев противоположную ситуацию: если в периодически повторяющемся экономическом процессе все произведенные блага (выручка) расходуются на компенсацию произведенных затрат, то система не имеет свободных ресурсов для развития и сводится к повторению одного и того же цикла. При благоприятных, стабильных условиях такой цикл может повторяться достаточно долго. Однако изменение этих условий рано или поздно потребует средств для перестройки системы, чего работающее без прибыли предприятие предоставить не может. Обычно это приводит либо к закрытию, либо к сокращению, либо к смене собственника организации.

Все распространенные способы получения средств для развития предприятия можно представить в виде нескольких общих направлений:

- Финансирование из собственной накопленной прибыли – наиболее безопасный и дешевый вариант. В случае неудачи организация рискует только стоимостью вложенных средств;

- Привлечение внешнего инвестора, например – кредит. В этом случае нужно готовиться к возврату из будущей прибыли и полученных средств, и платы за кредит. Привлечение финансирования через продажу доли в собственности предприятия сути не меняет, либо вложения окупаются ростом чистого дохода, либо следует говорить не о развитии, а об убытках;

- Продажа части собственного имущества. Потеря собственности предполагает потерю доходов от использования проданного имущества. Компенсировать падение доходов возможно только за счет роста общей прибыли.

Таким образом обеспечивают привлечение средств для развития частной организации. Модернизация государственных предприятий, в том числе при «социалистическом» подходе к финансированию, в конечном итоге тоже сводится к получению дополнительной прибыли, только рамки проекта расширяются сообразно масштабам собственника. В этом случае компенсировать затраты возможно как из роста дохода модернизируемого предприятия, так и экономики в целом. Однако вложение средств без превышающего расходы роста доходов также считается экономически бессмысленным.

Кроме вложения полученной прибыли внутри организации, выгодным может оказаться внешнее инвестирование. В таком случае средства, изъятые у одного предприятия, вкладываются в другое. Это может стать источником дополнительной выгоды для владельца средств, получателя инвестиций и экономики в целом, в связи с перераспределением средств в наиболее выгодные проекты.

Как изменить показания индикатора

Формула расчета

Формула расчета

У предпринимателя часто возникает необходимость придать своей деятельности привлекательный вид, что можно сделать за счет корректировки экономических индикаторов. Поскольку инвесторы в первую очередь оценивают параметр операционной прибыли, то для привлечения крупных инвестиционных ресурсов, необходимо увеличить значение показателя. Для этого необходимо использовать такие рычаги влияния на него, как:

- расширение ассортиментного ряда продукции или внесение изменений в применяемую ценовую политику компанией с целью увеличения выручки от продажи;

- снижение расходной части затрат;

- внедрение новых технологий, улучшение работы системы логистики с целью оптимизации непостоянных производственных затрат.

По этой причине не рекомендуется с целью увеличения показателя инициировать внедрение кредитной политики. Абсолютно бесполезно пытаться увеличить значение индикатора за счет получения доходов от инвестиций в другие проекты.

Анализ показателя

Анализ показателя

Описание

Этот коэффициент показывает, в какой степени постоянные затраты необходимы для получения прибыли, путем сопоставления суммы постоянных затрат с операционным доходом.

Он особенно полезен, когда компания рассматривает возможность приобретения большего количества основных средств для замещения переменных затрат, таких как ручной труд в производственном процессе, и хочет определить, как эти меры повлияют на структуру постоянных затрат.

Коэффициент операционного левериджа хорошо использовать в сочетании с анализом точки безубыточности, на который в значительной степени влияют изменения постоянных затрат.

Как увеличить операционную прибыль?

С целью увеличения операционной прибыли необходима серьезная деятельность для снижения переменных затрат. Увеличение интенсивности труда, модернизация оборудования, вплоть до полной замены непроизводительных операций. Кроме того, необходимо добиваться снижения норм расхода основных и второстепенных материалов, издержек на управление и руководства производством.

Все эти действия помогут снизить себестоимость единицы продукции, а значит поспособствуют росту прибыли.

Большое значение для формирования операционной прибыли в количественном выражении, имеют объемы продаж. Если их наращивать, при этом занимаясь вопросами снижения цен на единицу продукции, то это позволит привлечь дополнительно покупателей. Ведь конкурентоспособность изделий повысится, а это, в свою очередь, приведет к увеличению массы прибыли. Также увеличится операционная прибыль.

Операционную прибыль многие предприятия вообще не рассчитывают. Тем не менее, он исключительно полезен для оценки эффективности хозяйственной деятельности. Операционная прибыль четко показывает доходность предприятия с учетом определенных его затрат.

Прибыль – это конечный результат предпринимательской деятельности.Если от выручки за реализованную продукцию отнять ее себестоимость, то получим валовую прибыль. Именно прибыль позволяет предприятию развиваться, обеспечивает его рабочий коллектив, и является источником для пополнения государственного бюджета.

Прибыль, в том числе операционная прибыль, является показателем, характеризующим экономическую эффективность действий субъекта хозяйствования. Ее положительная динамика, говорит о том, что доходы превышают затраты. Кроме того, она имеет стимулирующую функцию, ибо является основным элементом ресурсов предприятия. И главное, она пополняет разные бюджеты.

В процессе развития предприятия прибыль должна расти. Положительная динамика говорит об интенсивном его развитии. В случае необходимости, на стадии «выживания», прибыль должна поддерживаться за счет поиска и внедрения научно – технических новинок. Предпринимательская деятельность, и способность к риску очень важны, но не менее важным фактором является благоприятное стечение обстоятельств.

Бухгалтерский и налоговый учет прибыли предприятия

Итоговый отчет о прибылях и убытках формируются бухгалтерами компаний в специальных бланках по форме 2. В них вносятся все показатели по поступающим и расходуемым средствам. Данные формы используются и для расчета чистой прибыли.

Опираясь на полученные значения, руководством формируется план дальнейшего развития и распределения полученных за определенный период средств.

Бухгалтерский учет позволяет более рационально распоряжаться полученными средствами, а также устанавливать различные финансовые минимальные и максимальные пороги, которые будут означать уровень затрат и роста всей выручки.

По этим бухгалтерским формам рассчитывается отчисляемый в бюджет налог и производится налогообложение прибыли предприятия.

Учет использования прибыли ведется по периодам, в конце которых составляется письменный отчет, где отображаются все положительные и отрицательные показатели.

На их основе производится расчет налогов, и в установленные законом сроки компании отчисляют в бюджет определенный процент от выручки. На сегодня налог на прибыль имеет ставку в 20 %.

Расчет прибыли предприятия

Главным мерилом эффективности любого предприятия является – прибыль.

Мы помним, что чистой прибылью предприятия считается финансовый эквивалент денежных средств, остающихся на его счетах после уплаты всех налогов.

За счет прибыли формируется финансовый резерв на следующий финансовый год, планируются затраты на покупку нового оборудования, приобретение акций трендовых компаний, выплату заработной платы и премиальных поощрений сотрудников и проч.

Любой вид прибыли рассчитывается исходя из выручки, размер которой равен произведению количественного показателя реализованной продукции на стоимость единицы этой продукции.

Для того чтобы вычислить отдельный вид прибыли, необходимо из первичного дохода вычесть ту или иную статью расходов.

Прибыль предприятия может быть рассчитана (1) по общим формулам или (2) по балансу. Итоговые значения будут одинаковыми.