Пособие по больничному листу начислено и выплачено в одном отчетном периоде

Пример 1. В IV квартале 2016 года ООО «Витязь» на основании предоставленных листков нетрудоспособности начислило и выплатило четырем своим сотрудникам (резидентам РФ) следующие пособия (см. таблицу).

| Вид пособия | Сумма, руб. | НДФЛ (13%), руб. | Дата выплаты пособия | Дата фактического получения дохода | Дата удержания НДФЛ | Дата перечисления НДФЛ |

| Пособие по болезни работника | 11 600 | 1 508 | 25.10.2016 | 25.10.2016 | 25.10.2016 | 31.10.2016 |

| Пособие по уходу за больным членом семьи работника | 8 000 | 1 040 | 10.11.2016 | 10.11.2016 | 10.11.2016 | 30.11.2016 |

| Пособие по болезни работника | 9 500 | 1 235 | 25.11.2016 | 25.11.2016 | 25.11.2016 | 30.11.2016 |

| Пособие по беременности и родам (БиР) | 150 000 | 15.12.2016 | — | — | — |

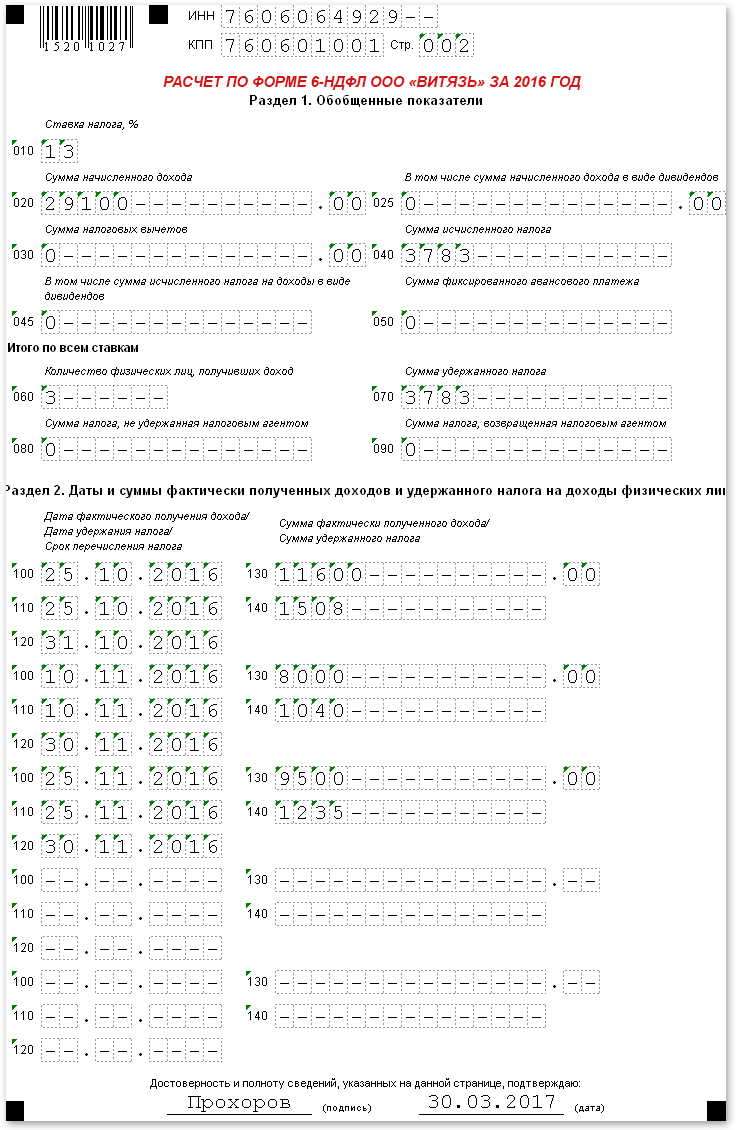

Других выплат работникам в 2016 году Общество не производило. Бухгалтер ООО отразил больничные в 6-НДФЛ за 2016 год следующим образом.

Сразу отметим, что пособие по БиР не облагается НДФЛ, поэтому в расчет его включать не надо.

Больничный в разделе 1 расчета 6-НДФЛ

по строке 010 – 13 / указывается ставка, по которой исчисляется и удерживается НДФЛ с доходов физлиц;

Обратите внимание!

Если пособия получают как резиденты, так и нерезиденты РФ, то строки 010-050 раздела 1 (блок 1) заполняются для каждой налоговой ставки на отдельных листах. Итоговые строки 060-090 раздела 1 (блок 2) заполняются только на первой странице

В раздел 2 информация вносится в хронологическом порядке вне зависимости от ставки налога.

по строке 020 – 29 100 / указывается сумма начисленного физлицам дохода (включая сумму пособий);

по строке 040 – 3 783 / указывается НДФЛ, исчиленный с доходов физлиц;

строка 060 – 3 / указывается количество физлиц, получивших доход (в т. ч. «больничные» пособия) по всем налоговым ставкам;

строка 070 – 3 783 / указывается НДФЛ, удержанный с общей суммы выплаченного физлицам дохода по всем налоговым ставкам.

Больничный в разделе 2 расчета 6-НДФЛ

Сведения о первой выплате:

по строке 100 – 25.10.2016 / указывается дата выплаты пособия;

по строке 110 – 25.10.2016 / указывается дата удержания НДФЛ с пособия (совпадает с датой выплаты пособия);

по строке 120 – 31.10.2016 / указывается крайний срок уплаты НДФЛ;

по строке 130 – 11 600 / указывается сумма пособия, выплаченного физлицам;

по строке 140 – 1 508 / указывается удержанный с пособий НДФЛ.

Сведения о второй выплате (расшифровку строк смотрите выше):

по строке 100 – 10.11.2016;

по строке 110 – 10.11.2016;

по строке 120 – 30.11.2016;

по строке 130 – 8 000;

по строке 140 – 1 040.

Сведения о третьей выплате (расшифровку строк смотрите выше):

по строке 100 – 25.11.2016;

по строке 110 – 25.11.2016;

по строке 120 – 30.11.2016;

по строке 130 – 9 500;

по строке 140 – 1 235.

Заполненный образец формы 6-НДФЛ ООО «Витязь» за 2016 год смотрите ниже.

Больничный лист в 6-НДФЛ | Как отразить больничный в 6-НДФЛ на примере — Контур.Бухгалтерия

Компании и ИП являются налоговыми агентами по НДФЛ своих сотрудников. Налог удерживается из доходов работника и затем направляется в бюджет самим работодателем. Налогообложению подлежит не только зарплата, но и другие перечисления в пользу сотрудников, в том числе, пособия по временной нетрудоспособности. Они выплачиваются в следующих ситуациях:

- заболевание или травма сотрудника;

- уход за заболевшим членом семьи;

- карантин сотрудника, его ребенка (детей) или недееспособных членов семьи;

- протезирование в стационаре медицинского учреждения;

- долечивание в санаторно-курортных учреждениях России после лечения в стационаре медучреждения.

Для получения пособия по временной нетрудоспособности физическое лицо представляет в организацию листок нетрудоспособности. Здесь мы рассказывали, как проверить подлинность больничного листа.

Больничные листы также выдаются для оформления пособия при беременности и родах. Однако эти выплаты не облагаются налогом. Следовательно, при расчете сумм, подлежащих перечислению в бюджет, они не учитываются.

Форма для расчета НДФЛ

Один из отчетных документов организаций и ИП — форма 6-НДФЛ. Она нужна для расчета НДФЛ в части доходов, по которым работодатель выступает налоговым агентом. Документ подается по истечении трех месяцев, полугода, девяти месяцев и года. Актуальная версия формы есть в Приказе ФНС от 14.10.2015 № ММВ-7-11/450@.

Сведения в документе приводятся в целом по всем сотрудникам предприятия. Бланк формы состоит из трех частей: титульного листа и разделов 1 и 2. В первой части приводится информация о налоговом агенте. Раздел 1 «Обобщенные показатели» включает в себя сведения в том числе о:

- ставке налога (стр. 010);

- начисленном доходе работников (стр. 020);

- величине рассчитанного налога (стр. 040);

- количестве работников (стр. 060);

- сумме удержанного налога (стр. 070).

В разделе 1 отражайте сведения нарастающим итогом с начала года. В разделе 2 отмечайте даты получения дохода, удержания НДФЛ и сроки его перечисления в бюджет (стр. 100-120). Для каждой даты указываются соответствующая сумма выплат и удержанная агентом часть (стр. 130-140).

Важно! Выплаты доходов даже одного вида могут относиться к разным датам или иметь разные сроки уплаты налога. Строки 100-140 заполняются для каждого такого случая по отдельности

Обязательное правило — заполнение всех полей бланка. Если в поле вносить сумму не требуется, проставляем нули. Строки заполняются, начиная с крайней левой клетки. Если остаются лишние разряды в незаполненных ячейках поля, проставьте прочерки.

Как отразить в 6-НДФЛ больничный лист

Какие есть особенности при внесении данных по пособиям? Ставка по налогу в общем случае составляет 13%, как и для зарплаты. В разделе 1 суммы заработной платы и пособий можно объединять.

Основное отличие заключается в дате перечисления налога. При выплате пособия налоговый платеж направляется в бюджет не позднее последнего рабочего дня месяца, в котором она произведена. В случае зарплаты НДФЛ уплачивается не позднее следующего дня после выплаты.

Даты в разделе 2 при учете больничных будут заполняться так:

- дата фактического получения пособия работником — день выплаты средств;

- дата удержания НДФЛ агентами — день выплаты средств;

- дата перечисления налога — последний день месяца, в котором сотрудник получил пособие; если последний день месяца — выходной, крайний срок перечисления НДФЛ — первый рабочий день следующего месяца.

Таким образом, чаще всего в разделе 2 пособия отражаются отдельно от зарплаты. Исключение — ситуация, когда зарплата выдается в предпоследний день месяца.

Как отразить больничный в 6-НДФЛ — пример

Как отразить больничный в 6-НДФЛ — пример заполнения формы не будет лишним для сотрудника, работающего с налоговой отчетностью. Связано это с определенными отличиями порядка отражения пособий по нетрудоспособности по сравнению с прочими выплатами работнику в указанном отчете. Рассмотрим данные отличия более детально.

6-НДФЛ и срок уплаты по больничному

Образец оформления 6-НДФЛ с больничным листом

Как в 6-НДФЛ отражаются «переходящие» выплаты

Особенности переходящего больничного в 6-НДФЛ

6-НДФЛ и срок уплаты по больничному

Выплаты в связи с временной нетрудоспособностью подпадают под обложение НДФЛ, на это дается четкое указание в п. 1 ст. 217 НК РФ. Исключением из этого положения являются выплаты, связанные с беременностью и родами, хотя они и имеют аналогичный статус.

Периоды времени, отведенные на оформление листов, расчет и перечисление больничных, закреплены в законе «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» от 29.12.2006 № 255-ФЗ (п. 1 ст. 15) и Налоговом кодексе РФ. Этими нормативными документами установлено, что:

- на расчет пособия работодателю отводится 10 суток с момента получения им больничного листа;

- выплата полагающегося больничного происходит в ближайший день выдачи оплаты труда;

- расчет и удержание подоходного налога осуществляются в день выплаты пособия;

- перечислить удержанный налог следует не позднее последнего дня месяца, в котором выплачен больничный.

Доход возникает у сотрудника в день перечисления ему пособия, соответственно и НДФЛ должен быть определен и изъят в этот же день.

Образец оформления 6-НДФЛ с больничным листом

На основании приведенной выше информации можно сгруппировать требования по отражению больничных в 6-НДФЛ в формате таблицы.

| Номер поля | Операция | Максимально возможный период выполнения | Ссылка на норму |

| в НК РФ | |||

| 020 | Определение дохода физлица | Дата перечисления на счет сотрудника или выдачи наличных из кассы | Ст. 223 |

| 040 | Определение размера причитающегося к выплате НДФЛ | Дата перечисления на счет сотрудника или выдачи наличных из кассы | П. 3 ст. 226 |

| 100 | Фактическая выплата | Дата перечисления на счет сотрудника или выдачи наличных из кассы | Ст. 223 |

| 070, 110 | Удержание НДФЛ | Дата перечисления на счет сотрудника или выдачи наличных из кассы | П. 4 ст. 226 |

| 120 | Перечисление налога в бюджет | Последний день месяца, в котором выплачен доход | П. 6 ст. 226 |

Разберем, как отразить больничный в 6-НДФЛ, на примере.

https://www.youtube.com/watch?v=QOLY50MxtlE

Пример 1