Цель и задачи управления оборотным капиталом

Целью управления оборотным капиталом является обеспечение непрерывной операционной деятельности наряду с сокращением операционного цикла. Это позволяет достичь увеличения свободного денежного потока (англ. Free Cash Flow, FCF) и, следовательно, увеличить экономическую добавленную стоимость (англ. Economic Value Added, EVA).

Для достижения главной цели должны быть решены следующие задачи.

Управление денежными средствами. Ключевым моментом является определение такого баланса денежных средств, который бы позволил не только бесперебойно финансировать операционную деятельность, но и снизить расходы на поддержание остатка денежных средств.

Управление дебиторской задолженностью. Необходимо разработать такую кредитную политику, которая была бы привлекательна для покупателей и позволяла сократить период инкассации.

Управление запасами

Основное внимание уделяется определению размера заказа, точки заказа и страхового запаса, которые позволят обеспечить бесперебойную операционную деятельность и одновременно минимизировать капиталовложения в запасы, расходы на их хранение и организацию заказа.

Управление краткосрочным финансированием. Задача менеджеров состоит в том, чтобы определить подходящие источники для финансирования сезонной или непредвиденной потребности в оборотном капитале.

Состав оборотного капитала (активов)

По II разделу бухгалтерского баланса («Оборотные активы») отражаются 6 основных строк, содержащих наиболее ликвидные активы (то имущество, которое легко обращается в денежные средства). В составе оборотного капитала самые эффективные с позиции доступности – денежные средства, которыми в любое время можно расплачиваться за требуемые для текущей деятельности ресурсы.

Помимо денежных средств в состав оборотного капитала включены денежные эквиваленты (активы, которые быстро обращаются в деньги). Пример денежного эквивалента — краткосрочный банковский депозит до востребования (сроком до 3 мес.). Если отсутствуют наличные денежные средства, то данным активом быстрее всего можно воспользоваться и обратить его в деньги.

При расчете оборотного капитала также принимают участие показатели актива баланса:

- Запасы,

- Сумма дебиторской задолженности.

Эти два показателя являются наименее ликвидными в сравнении с деньгами. Для того, что бы обратить их в деньги, необходимы дополнительные затраты сил и времени.

Рабочий капитал в балансе

Производственная деятельность любой компании нуждается в постоянной финансовой поддержке. Обычно она финансируется за счет собственных или заемных средств, аккумулированных в фирме, совокупность которых именуют «рабочим» или «чистым оборотным» капиталом. Разберемся, что он представляет собой и как измеряется.

Понятие рабочего капитала

Чистый оборотный капитал – это доля оборотных активов, финансируемых из долгосрочных финансовых источников. Значение этого показателя определяется как разница между текущими активами предприятия и его краткосрочными обязательствами.

Под текущими активами понимают денежные средства и имущество, оборачиваемое в деньги на протяжении одного производственного цикла или года, а краткосрочными обязательствами — задолженность фирмы, которую следует возвратить кредиторам в течение года.

В сущности, рабочий капитал отражает потенциальный денежный резерв фирмы – часть оборотных активов, которые остаются у организации в ситуации полной оплаты имеющихся текущих долгов, или запас финансовой прочности, позволяющий компании нормально работать, не опасаясь за надежность фирмы даже в самых критических обстоятельствах.

Оптимальная стоимость рабочего капитала устанавливается в соответствии с особенностями, спецификой и потребностями конкретного предприятия. Она зависит от многих факторов: масштабов деятельности, периода оборачиваемости МПЗ, задолженности дебиторов, условий предоставления займов и кредитов и т.п.

Рабочий капитал в балансе: формула расчета

Оборотный рабочий капитал – величина расчетная. Данные, необходимые для нахождения размера рабочего капитала, имеются в балансе компании, составленном на отчетную дату. В расчетах показателя (в зависимости от ситуации) задействуют несколько интерпретаций исчислений. Основная для рабочего капитала формула выглядит так:

РК = ОА – КЗ,

где ОА – оборотные активы, КЗ – краткосрочная задолженность.

Замещая значения в формуле балансовыми показателями, получим формулу:

РК = стр. 1200 – стр. 1500,

где стр. 1200 – величина оборотных активов, указанная в строке 1200, а ст. 1500 представляет собой итоговую сумму краткосрочных обязательств фирмы по балансу.

К примеру, если стоимость оборотных активов по балансу предприятия (стр. 1200) составила 400 тыс. руб., а текущая задолженность (стр. 1500) – 150 тыс. руб., то величину рабочего капитала находят, подставив в формулу значения строк:

РК = 400 тыс.руб. – 150 тыс. руб. = 250 тыс. руб.

Другая, не менее распространенная для расчета чистого оборотного капитала формула:

РК = СК + ДП – ВА,

РК = стр. 1300 + стр. 1400 – стр. 1100

Например, при наличии собственного капитала в размере 600 тыс. руб., долгосрочных обязательств 200 тыс. руб. и величины внеоборотных активов в 250 тыс. руб., размер чистого рабочего капитала составит 550 тыс. руб. (600 + 200 – 250).

Объем рабочего капитала: значение показателя

На состоянии компании негативно сказывается не только недостаток чистого рабочего капитала, но и его излишек. Дефицит рабочего капитала провоцирует рост долгов из-за неспособности компании погасить кратковременные задолженности, а превышение над нормальной потребностью говорит о неэффективном использовании ресурсов и потерях прибыли.

Впрочем, судить об эффективности инвестиций в оборотный капитал по его абсолютным величинам довольно сложно. Для анализа используют расчетный показатель – коэффициент оборачиваемости капитала. Он показывает продуктивность вложенных средств в оборотный капитал (количество оборотов в году) и влияние инвестиций на увеличение продаж. Рассчитывают индикатор по формуле:

Кок = ОП / РК,

где ОП – объем продаж (выручка), значение которого фиксируется в строке 2110 отчета о финансовых результатах (ОФР).

| Период | ОА (стр. 1200 баланса) | КЗ (стр.1500 баланса) | РК (гр.2 – гр.3) | ОП (стр. 2110 ОФР) | Кок (гр.5 / гр.4) |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 2017 | 500 | 250 | 250 | 800 | 3,2 |

| 2018 | 600 | 300 | 300 | 850 | 2,8 |

Рассчитав все значения и сопоставив полученные результаты исследования можно констатировать снижение оборачиваемости рабочего капитала в текущем году, несмотря на рост объема продаж, увеличение оборотного рабочего капитала и оборотных активов. Руководителю компании придется искать причины снижения оборачиваемости и устранять их.

Понятие капитала

В современной экономике, где большое внимание уделено распределению и потреблению, капитал выступает в роли некой модели, в которой путем его соединения с рабочей силой создаются продукты и услуги. При этом капитал рассматривается как «черный ящик», который обладает определенными признаками:

- возможность использования для производства;

- не используется полностью при производстве.

Капитал носит материальный и нематериальный характер. Его нельзя разрушать, если вы сломаете все станки на производстве, то просто понесете ущерб. Его нельзя сохранять, например, законсервировав те же станки, вы будете нести убытки, оплачивая аренду помещений, а сами станки со временем подешевеют. Капитал должен уничтожаться постепенно, ваши станки, работая, будут постепенно изнашиваться, но и производить новые ценности. Деньги можно изъять из одной отрасли и инвестировать, порой успешно, в другую. Но в то же время нельзя напрямую изъять средства производства, например, из металлообработки и переместить их в деревообработку или легкую промышленность. В этом проявляется конкретность капитала.

Использование показателя для оценки инвестиционных проектов

WACC используется как ставка дисконтирования для расчета доходности инвестиционных проектов. В данном случае ценой собственного капитала выступает рентабельность альтернативных проектов, так как именно она выступает показателем, и значение выгоды, которая была упущена. Подобного рода расчеты дают возможность принимать различные проекты по инвестированию.

Рассмотрим конкретный пример при использовании формулы WACC.

Основные исходные данные для расчетов:

- доходность проекта А – 50%, риск 50%;

- доходность проекта В – 20%, риск 10%.

Высчитаем доходность проекта В из доходности проекта А: 50% — 20% = 30%.

Проводим сравнение расчетов доходности:

- по А: 30%*(1-0,5)=15%;

- по В: 20%*(1-0,1)=18%.

Получается, что, при желании получить доходность 15%, мы рискуем половиной капитала, вложенного в проект В. С другой стороны, при реализации малорискованных проектов гарантирована доходность 18%.

Выше мы рассмотрели варианты оценки инвестиций при использовании теории альтернативных затрат.

Наглядный пример

Разберем пример расчета на конкретных цифрах. Для этого приведем условные данные отчетности несуществующей компании ООО «Радуга» на 31.12.2016 г. (тыс. рублей):

- 97 415 – ВНА

- 103 480 – ОА

- 61 500 – СК

- 65 103 – ДО

- 74 292 – КФО

Примеры расчета

Проверяем, что сумма активов и пассивов в балансе предприятия равны:

97 415 + 103 480 = 61 500 +65 103 + 74 292 = 200 895

Рассчитаем величину СОК по состоянию на отчетную дату в двух вариантах.

Вариант 1. Предположим, что долгосрочные займы и кредиты направлены на финансирование ВНА компании, что соответствует норме. В этом случае:

- первым способом 61 500 – (97 415 – 65 103)

- вторым способом 103 480 – 74 292 = 29 188

Видно, что по обеим формулам результат получился одинаковый: 29 188 тыс. руб. Если такого не произошло, в расчетах допущена ошибка.

Получилось положительное число. Значит, по этому показателю компания будет считаться финансово устойчивой. Текущие активы в размере 29 188 тыс. руб. финансируются за счет внутренних источников компании. ВНА в сумме 65 103 тыс. руб. формируются с помощью привлеченных внешних долгосрочных источников, остальная часть (32 312 тыс. руб.) – за счет собственных денег.

Вариант 2. За счет долгосрочных обязательств предприятие формирует ОА, что изначально не соответствует норме. Расчеты следующие:

- первым способом 61 500 – 97 415

- вторым способом 103 480 – 74 292 – 65 103

Как видно, показатель отрицательный, составляет –35 915 тыс. руб. Предприятие находится в сложной финансовой ситуации. Собственных средств компании не хватает на формирование ОА, фирма не в состоянии расплатиться по своим текущим долгам, используя только средства в обороте.

Рассмотренные два варианта расчета показывают, что одни и те же данные баланса могут интерпретироваться по-разному и приводить к противоположным результатам

Важно правильно оценить и классифицировать долгосрочные кредиты и займы. Не зная целей и направлений их использования, нельзя верно определить СОК

В реальности весь объем долгосрочных заимствований предприятия не имеет одной цели использования. Поэтому необходимо тщательно анализировать все имеющиеся кредиты.

В целом, для поддержания нормального уровня рассматриваемого показателя, а значит и обеспечения финансовой стабильности компании следует:

- стремиться к получению и увеличению прибыли

- оптимизировать внеоборотные активы предприятия

- следить за размером и качеством дебиторской задолженности

- не допускать использования долгосрочных обязательств для формирования оборотных активов

- поддерживать оптимальную структуру баланса

Эти меры помогут нормальному функционированию предприятия. С помощью показателя можно оценить, способна ли компания расплатиться по своим краткосрочным задолженностям с помощью ликвидных средств.

Напишите свой вопрос в форму ниже

Расчет по Минфину

Если чистые активы, по сути, совпадают с СК в балансе, их сущность может быть определена из критериев, которые зафиксированы в российских НПА. Есть довольно большое количество соответствующих законодательных норм. Наиболее широкую юрисдикцию имеет приказ Минфина РФ от 28.08.2014 № 84н .

Согласно методу Министерства финансов, в структуре активов, которые принимаются к расчету СК, должны присутствовать все активы, кроме отражающих задолженность акционеров и учредителей по взносам в уставный капитал.

Также должны быть учтены все обязательства, кроме ряда доходов будущих периодов, связанных с помощью государства и безвозмездным получением имущества.

Расчет методом Минфина — процедура, при которой задействуется информация из разделов строки 1400, 1500, 1600.

Для расчета потребуются сведения, которые показывают размер долгов учредителей компании, при их наличии (проводка Дт 75 Кт 80) и доходы последующих периодов, кредит счета 98.

Структура формулы, определяющей чистые активы и собственный капитал в балансе, в то же время предполагает выполнение следующего:

- Складываются показатели по 1400, 1500.

- Производится вычитание из значения, получившегося в п. 1, т.е., соответствующие кредиту счета 98 (по доходам в форме помощи государства и получения имущества).

- Производится вычитание из значения по строке 1600 показателей, которые соответствуют проводке Дт 75 Кт 80.

- Производится вычитание из значения, получившегося в п. 3, результат из п. 2.

Так, формула СК по Минфину имеет вид :

Ск = (стр. 1600-ДУО)-((стр. 1400 + стр. 1500)-ДБП).

Оборотный капитал формула

Оборотный капитал формируется из:

- запасов сырья и материалов,

- незавершенного производства,

- малоценных и быстроизнашивающихся предметов,

- готовой продукции,

- дебиторской задолженности.

Их суммарная стоимость определяет величину денежных средств, необходимых для их покрытия. Если текущие активы меньше текущих обязательств, то оборотный капитал будет отрицательным. Величина оборотного капитала предприятия, организации зависит от:

- величины расходов на приобретение сырья и материалов и прямых накладных расходов в производстве легкореализуемой продукции;

- продолжительности цикла производства и реализации продукции;

- стоимости непрямых накладных расходов в процессе производства и реализации продукции,

- объема полученного кредита и срока его возврата.

Оборотный капитал в балансе это 2 раздел актива баланса.

Составные части оборотного капитала удовлетворяют критерию ликвидности. Ликвидность позволяет быстро превращать средства предприятия в денежную наличность и финансировать постоянные операции.

Для оценки эффективности использования оборотного капитала применяют показатель рентабельности оборотного капитала. Показатель рассчитывают делением чистой прибыли от реализации продукции или иного финансового результата на величину оборотного капитала.

Для оценки эффективности оборотного капитала в хозяйственной практике применяют коэффициент оборачиваемости (число оборотов) и период оборота.

Далее:

- собственный капитал,

- основной капитал,

- капитал предприятия,

- заемный капитал,

- структура капитала,

- рентабельность собственного капитала,

- вложенный капитал,

- чистый оборотный капитал,

- инвестированный капитал.

Баланс и виды капитала

Баланс – моментальное отражение состояния активов, которые эксплуатируются в организации, и капитала, формирующего эти активы. Это своего рода экономический вариант закона сохранения энергии: активы не появляются просто так, они получаются благодаря увеличению капитала.

Активы бывают оборотными и внеоборотными. Капитал в свою очередь делится на собственный (на территории РФ это, обычно, уставный капитал + вырученная за годы деятельности прибыль), долгосрочные (долги, взятые на более чем годовой срок) и краткосрочные (кредиторский долг, другие, например, начисленные, но не переданные налоги, зарплата и т.д.) обязательства.

Совокупные активы – показатель, суммирующий внеоборотные и оборотные средства.

Инвестированный капитал = объем оборотных и вниоборотных активов – краткосрочные отношения.

Также выделяется собственный (уставный капитал и накполенная прибыль, или: внеоборотные средства + оборотные – долгосрочные и краткосрочные обязательства) и оборотный (оборотные средства – краткосрочные обязательства).

Совокупный капитал – сумма всех капиталов, задействованных в работе компании. Нужно учитывать общую пропорцию акционерного капитала и долга в этом показателе. Часть с долгом чаще всего именуется финансовым рычагом предприятия.

В балансе совокупный капитал находится: Пассив (1370 строка раздел 5 в первой форме баланса) или сумма Капитал и резервы (строка 490 раздел 3 в первой форме), Долгосрочные отношения (раздел четыре, строка 590 первой формы), Краткосрочные обязательства (Раздел 5 баланса в первой форме, строка 690).

Собственный капитал: определение, формула, компоненты >

Собственный капитал (по англ . Shareholder’s equity или Stockholder’s equity) – это сумма капитала, предоставленного бизнесу его акционерами плюс прибыль, полученная от бизнес деятельности компании, за вычетом любых выплаченных дивидендов. На балансе капитал рассчитывается следующим образом:

Активы – Обязательства = Собственный капитал

Альтернативный расчет акционерного капитала:

Уставный капитал + Нераспределенная прибыль – Казначейские акции

Оба расчета приводят к тому же размеру собственного капитала. Эта сумма отображается в балансе, а также в отчете о собственном капитале.

Концепция собственного капитала важна для оценки объема средств, удерживаемых в бизнесе. Негативный баланс собственного капитала, особенно в сочетании с крупной долговой нагрузкой, является сильным индикатором предстоящего банкротства.

Компоненты

Собственный капитал включает следующие компоненты :

— Обыкновенные акции. Это номинальная стоимость обыкновенных акций, которая обычно составляет $ 1 за акцию.

— Добавочный капитал. Это дополнительная сумма, которую акционеры заплатили за свои акции сверх номинальной стоимости. Обычно размер добавочного капитала существенно превышает размер обыкновенных акций.

— Казначейские акции (по англ. Treasury stock)– сумма, уплаченная для выкупа акций у инвесторов. Сальдо счета является отрицательным .

— Нераспределенная прибыль (по англ. Retained earnings). Это совокупный объем прибыли и убытков за вычетом дивидендных выплат акционерам. Нераспределенная прибыль – это прибыль бизнеса, которая не была распределена в виде дивидендов акционерам, а вместо этого была направлена на инвестиции обратно в бизнес. Нераспределенная прибыль может быть использована, помимо прочего, для финансирования оборотного капитала, покупки основных средств или обслуживания долга.

Для расчета нераспределенной прибыли начальный баланс нераспределенной прибыли добавляется к чистой прибыли или убыткам, а затем вычитаются дивидендные выплаты. Результат публикуется в балансе и отдельном отчете о нераспределенной прибыли .

Формула нераспределенной прибыли выглядит следующим образом:

Нераспределенная прибыль на начало периода + Чистый доход / убыток – Дивиденды

Собственный капитал может упоминаться как балансовая стоимость бизнеса (или книжная стоимость , по англ . book value ), поскольку он теоретически представляет собой остаточную стоимость предприятия, если все обязательства исполнены за счет активов. Однако, рыночная стоимость и балансовая стоимость активов и обязательств не всегда совпадают .

Пример

По состоянию на 31 декабря 2017 года банк JP Morgan Chase имел общие активы в размере $2,533,600 млн . и общие обязательства в размере $2,277,907 млн .

Собственный капитал JP Morgan Chase :

$2,533,600 (активы) – $2,277,907 (обязательства) = $255,693

Полученное значение также можно найти в отчете об изменениях собственного капитала , где представлена разбивка по компонентам , включая

- привилегированные акции ($26,068 млн . )

- обыкновенные акции ($4,105 млн . )

- добавочный капитал ($90,579 млн .)

- нераспределенную прибыль ($177,676 млн . )

- накопленный прочий доход (-$140 млн . )

- Казначейские акции (- $42,595 млн .)

$26,068 + $4,105 + $90,579 + $177,676 – $140 – $42,595 = $255,693

Стоимость капитала в размере $255,693 млн . представляет собой сумму, оставшуюся у акционеров, если теоретически JP Morgan Chase погасит все свои обязательства.

Выводы

Собственный капитал используется в фундаментальном анализе для определения значений коэффициентов, таких как отношение долга к собственному капиталу (D ebt to equity ) и рентабельность собственного капитала (ROE) .

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка | -0.080 | 0.000 | -0.090 | -0.130 | 0.015 | -0.257 | -0.190 |

| Минипредприятия (10 млн. руб. ≤ выручка | -0.015 | 0.031 | -0.049 | 0.028 | 0.082 | -0.005 | 0.017 |

| Малые предприятия (120 млн. руб. ≤ выручка | 0.049 | 0.077 | -0.013 | 0.043 | 0.098 | 0.037 | 0.063 |

| Средние предприятия (800 млн. руб. ≤ выручка | 0.091 | 0.068 | 0.003 | 0.060 | 0.119 | 0.081 | 0.030 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.123 | 0.091 | 0.079 | 0.110 | 0.130 | 0.095 | 0.130 |

| Все организации | 0.107 | 0.081 | 0.052 | 0.089 | 0.121 | 0.077 | 0.107 |

Значения таблицы рассчитаны на основании данных Росстата

Собственный капитал. Формула по балансу

Состоит собственный капитал из статей пассива баланса – уставный капитал, складочный капитал и вклады товарищей (строка 1310), добавочный капитал (строка 1350), резервный фонд (строка 1360), нераспределенная прибыль (строка 1730) и прочее.

Формула собственного капитала по балансу достаточно простая. Собственный капитал в балансе – это строка 1300 «Итого» по разделу Ш «Капитал и резервы». К примеру, найдем собственные средства в балансе ООО «Союз». Данные на 31 декабря:

Уставный капитал — 10 тыс. руб.;

Переоценка внеоборотных активов — 50 тыс. руб.;

Нераспределенная прибыль — 1000 тыс. руб.

Собственный капитал равен 1 060 тыс. руб. (10 тыс. руб. + 50 тыс. руб. + 1000 тыс. руб.).

Величина уставного (складочного) капитала отражается в балансе в соответствии с зарегистрированным уставом компании, он представляет собой вклады учредителей (участников, акционеров) общества. Для ООО минимальный размер УК составляет 10 000 рублей, для АО публичных 100 000 р., а непубличных АО те же 10 000 р. Может быть внесен как денежными средствами, так и неденежными (ценные бумаги, имущественные права и т.п.), при этом должна быть независимая оценка такого вклада. У госкомпаний вместо уставного капитала имеется уставный фонд. Найти размер УК можно в строке 1310 баланса.

Когда компания дооценивает внеоборотные активы, при продаже акций, долей получает сумму сверх номинальной стоимости, получает безвозмездную помощь как вклад в имущество общества, то это учитывается как добавочный капитал.

Из прибыли компании создается резервный фонд для возмещения возможных убытков, в том числе, в случае непогашенной дебиторской задолженности. Величина резерва определяется отдельно по каждому сомнительному долгу. Акционерные общества обязаны его создавать, для ООО такая обязанность предусматривается в уставе. В балансе резервный капитал отражается по строке 1360 «Резервный капитал».

Когда прибыль остается в распоряжении общества, не пошла на налоги и не распределилась между участниками (акционерами), она отражается на счете 84 «Нераспределенная прибыль (непокрытый убыток)». Нераспределенная прибыль вправе тратиться только по решению собственников, они могут направить ее на дивиденды или на увеличение уставного капитала. Также можно направить прибыль на покрытие прошлогодних убытков.

Чистый оборотный капитал

Чистый оборотный капитал отражает часть оборотных средств компании, которую не надо использовать для погашения текущих обязательств. Это та часть оборотных активов, финансирование которой произошло из долгосрочных источников.

Чистый собственный оборотный капитал

После погашения краткосрочных обязательств перед кредиторами у предприятия в распоряжении остается чистый собственный оборотный капитал.

В зависимости от финансового состояния организации, он может быть:

- положительным – в этом случае возможно полное погашение задолженности по обязательствам за счёт реализации оборотных активов;

- равным нулю – такой показатель говорит о том, что оборотные средства приобретаются предприятием за счёт кредитов и займов (в частности, такая величина вероятна у недавно созданных субъектов хозяйствования);

- отрицательным – это значение сигнализирует о формировании неблагополучного состояния организации, убыточности производства или основного вида деятельности.

Чистый оборотный капитал – денежная поддержка оборотных активов предприятия за счет всех возможных способов покрытия издержек: своего оборотного капитала; кредиты и займы, полученных на долгий срок, которые идут на обеспечение оборотного капитала; кредиты и займы краткосрочных периодов.

В экономической практике существует несколько взглядов на сущность оборотного капитала предприятия, поэтому есть и несколько формул для его определения.

Формула расчёта чистого оборотного капитала

Формулу расчёта чистого оборотного капитала (ЧИСТЫЙ об.к) можно представить в виде:

ЧИСТЫЙ об.к = СОБСТВЕННЫЙоб.к. + КРЕДоб. + КРЕДкраткоср. — О, где:

- СОБСТВЕННЫЙоб.к. – собственный оборотный капитал;

- КРЕДоб. – обязательства долгосрочных периодов, которые предприятие направило в оборотные средства;

- КРЕДкраткоср. – обязательства краткосрочных периодов;

- О – среднее значение величины оборотных средств.

Ещё один способ определения чистого оборотного капитала:

ЧИСТЫЙ об.к = Аоб. — Пкраткоср. ,где

- Аоб. — оборотные активы,

- Пкраткоср. — пассивы краткосрочных периодов.

Предполагается, что окупаемость оборотных активов составляет один год.

В них входят:

- дебиторская задолженность (краткосрочная);

- запасы;

- НДС по приобретённым товарам;

- инвестиции денежных средств.

Считается, что краткосрочные пассивы – это обязательства, срок погашения которых не превышает год:

- задолженности (перед контрагентами, по оплате труда, в государственные бюджеты);

- займы, полученные на короткие сроки;

- проценты и другие обязательства;

- доходы будущих периодов;

- резервы будущих расходов.

И активы, и пассивы предприятия занесены в его бухгалтерский баланс.

Понятие рабочего капитала

Чистый оборотный капитал – это доля оборотных активов, финансируемых из долгосрочных финансовых источников. Значение этого показателя определяется как разница между текущими активами предприятия и его краткосрочными обязательствами. Под текущими активами понимают денежные средства и имущество, оборачиваемое в деньги на протяжении одного производственного цикла или года, а краткосрочными обязательствами — задолженность фирмы, которую следует возвратить кредиторам в течение года.

В сущности, рабочий капитал отражает потенциальный денежный резерв фирмы – часть оборотных активов, которые остаются у организации в ситуации полной оплаты имеющихся текущих долгов, или запас финансовой прочности, позволяющий компании нормально работать, не опасаясь за надежность фирмы даже в самых критических обстоятельствах.

Оптимальная стоимость рабочего капитала устанавливается в соответствии с особенностями, спецификой и потребностями конкретного предприятия. Она зависит от многих факторов: масштабов деятельности, периода оборачиваемости МПЗ, задолженности дебиторов, условий предоставления займов и кредитов и т.п.

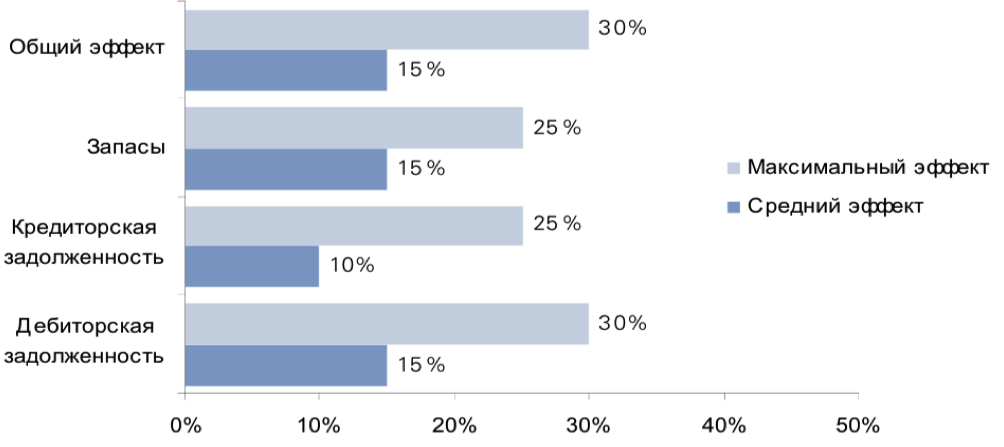

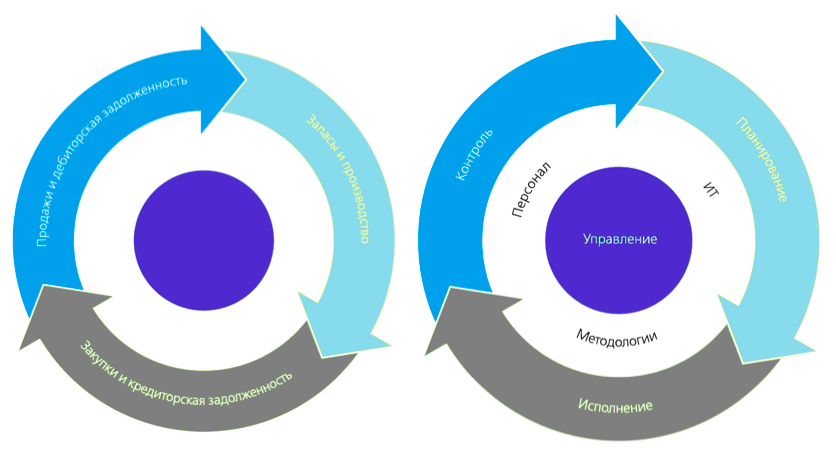

Оптимизация оборотного капитала

Вопросы, которые решает система бизнес-анализа:

-

сколько замороженных в операционном цикле денежных средств можно высвободить, не снижая эффективности и не сокращая объема операций?

-

каковы оптимальные показатели оборачиваемости запасов, дебиторской и кредиторской задолженности и как их достичь?

-

какова реальная потребность компании в денежных средствах и какие инструменты управления помогут эту потребность уменьшить?

Выгоды от внедрения решения Business-Qlik for Working Capital Cashboard

-

Конвертация оборотного капитала в денежные средства.

-

Быстрый, измеримый эффект без существенного отвлечения ресурсов.

-

Улучшение положения с кредиторской и дебиторской задолженностью.

Финансовый анализ:

- Коэффициент покрытия оборотных средств собственными источниками формирования (Коэффициент обеспеченности… Определение Коэффициент покрытия оборотных средств собственными источниками формирования (Коэффициент обеспеченности собственными средствами) — это показатель, который отвечает на вопрос, какая доля текущих активов покрывается собственными…

- ИТОГО по разделу III 1300 Определение ИТОГО по разделу III 1300 — это сумма показателей по строкам с кодами 1310 — 1370 и отражает общую величину собственного капитала организации: 1310 «Уставный капитал…

- БАЛАНС 1700 Определение БАЛАНС 1700 — это общая стоимость пассивов организации. Это сумма показателей по строкам 1300, 1400, 1500, то есть собственного капитала, долгосрочных обязательств и краткосрочных…

- Коэффициент обеспеченности оборотных активов чистым оборотным капиталом Определение Коэффициент обеспеченности оборотных активов чистым оборотным капиталом — это показатель, характеризующий, какая доля оборотных активов финансируется чистым оборотным капиталом. То есть он показывает, какая…

- ИТОГО по разделу IV 1400 Определение ИТОГО по разделу IV 1400 — это сумма показателей по строкам с кодами 1410 — 1450 — общая величина долгосрочных обязательств организации: 1410 «Заемные средства» 1420 «Отложенные…

- Доля оборотных средств в активах Определение Доля оборотных средств в активах — это отношение величины оборотных активов к общим активам предприятия. Оборотные активы по сравнению с внеоборотными активами — заметно…

- А4 — П4 Определение А4 — П4 — это четвёртое неравенство платёжеспособности (все неравенства платёжеспособности). Оно является балансирующим и автоматически выполняется при выполнении остальных неравенств. То есть его…

- Рентабельность собственного капитала чистая Определение Рентабельность собственного капитала чистая — это отношение чистой прибыли (убытка) к существующему у предприятию собственному капиталу. Для собственников организации это критически важный параметр, поскольку…

- Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) 1310 Определение Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) 1310 — это величина уставного (складочного) капитала, зарегистрированная в учредительных документах как совокупность вкладов (долей, акций, паевых…

- Коэффициент маневренности функционального капитала Определение Коэффициент маневренности функционального капитала — это доля запасов в функциональном капитале. А функциональный капитал (собственные текущие активы) — это разность между текущими активами и краткосрочными…

Рабочий капитал в балансе — понятие и формула расчета

Формула расчета коэффициента текущей ликвидности

Коэффициент текущей ликвидности (Ктл) вычисляется как отношение текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам, краткосрочной задолженности). Данные для вычисления берутся из бухгалтерского баланса. Таким образом формула расчета:

| Оборотные активы | |

| Ктл = | ————————— |

| Краткосрочные обязательства |

Посмотрите Excel таблицу«Анализ финансового состояния» 70 коэффициентов, динамика за 8 периодов Оценка риска банкротства

Текущие активы:

- Наличные деньги в кассе и на счетах в банках.

- Дебиторская задолженность нетто. Дебиторская задолженность нетто определяется путем вычитания из остатка дебиторской задолженности резерва на покрытие безнадежных долгов.

- Стоимость запасов товарно-материальных ценностей. Запасы товарно-материальных ценностей должны иметь относительно быструю оборачиваемость в пределах года.

- Прочие текущие активы (расходы будущих периодов, вложение средств в ценные бумаги и т.д.)).

Текущие пассивы

- Ссуды ближайших сроков погашения (в пределах года)

- Неоплаченные требования (поставщиков, бюджета и т.д.)

- Прочие текущие обязательства.

Формула расчета коэффициента текущей ликвидности по группам структуры активов и пассивов:

| А1 + А2 + А3 | |

| Ктл = | ———— |

| П1 + П2 |

Формула расчета коэффициента текущей ликвидности по данным баланса (Форма 1):

| Итог раздела II | |

| Ктл = | ———————— |

| стр.610+стр.620+стр.660 |

В целях достоверной оценки ликвидности активов надо иметь в виду что не все активы ликвидны в равной мере.

Например:

- Часть товарных остатков может иметь нулевую ликвидность.

- Часть дебиторской задолженности может иметь срок погашения более одного года.

- Выданные займы и векселя формально относятся к оборотным активам, но фактически могут быть средствами, переданными на длительный срок для финансирования связанных структур.

Посмотрите Excel таблицу«Анализ финансового состояния» 70 коэффициентов, динамика за 8 периодов Оценка риска банкротства

По теме страницы

Карта сайта — Подробное оглавление сайта.

2008-2018 ИП Прохоров В.В. ОГРНИП 311645410900040 • Контакты • Гостевая книга •Карта сайта •Конфиденциальность

Опубликовано 23.10.09, исправлено 04.12.09 0004

Какие существуют виды стоимости объектов основного капитала

Ценность объекта формируется в зависимости от способа обретения фирмой того или иного актива:

- приобретение объекта в результате собственных усилий, например постройка сооружения силами собственных сотрудников. В этом случае речь идет о реально понесенных затратах на формирование объекта строительства. Особенностью является то, что как адвалорные (НДС), так и поушальные (на имущество) налоги в расчете не участвуют;

- взнос в уставный капитал предприятия. Он иногда производится в натуральной форме (например, в виде тех же станков). Тогда участники должны между собой договориться об их оценке. Именно эта величина и будет в дальнейшем поставлена на баланс компании;

- дарение. Законодательство многих государств делает выгодным обмен крупными ценностями через договор дарения.

Можно выделить несколько типов стоимости основных средств:

- Первичный тип. Здесь наблюдается физическое, фундаментальное изменение (выбытие или же пополнение) структуры основного капитала. Такое имеет место при дополнительном оснащении либо модернизации основного имущества предприятия.

- Восстановительный тип. Реконструкция или восстановление влечет за собой изменение в стоимостной оценки. Здесь следует помнить, что восстановление включает в себя понятие переоценки. Т.е. оборудование может не претерпевать никаких физических изменений, но на него посмотрят с позиций рыночной стоимости (согласно оценкам аналогичного оборудования, например) и вот оно уже стоит в 3 раза больше (имеется в виду стоимость, которая отражается на балансе предприятия).

Остаточная стоимость = Первичная оценка — Амортизация