Когда удерживать НДФЛ от материальной выгоды от экономии на процентах по займу

По общему правилу у физлица, получившего беспроцентный заем, образуется доход в виде материальной выгоды от экономии на процентах (п.1 ст. 212 НК РФ). С него организация обязана удержать НФДЛ.

Обратите внимание!

ст. 223 НК РФ. Материальная выгода от экономии на процентах за пользование заемными (кредитными) средствами возникает в последний день каждого месяца в течение срока кредитования (подп

7 п. 1 ст. 223 НК РФ). В этот момент налоговый агент должен рассчитать сумму НДФЛ. А удержать налог и перечислить его в бюджет – при первой выплате любых денежных средств (абз. 2 п. 4 ст. 226 НК РФ)

Материальная выгода от экономии на процентах за пользование заемными (кредитными) средствами возникает в последний день каждого месяца в течение срока кредитования (подп. 7 п. 1 ст. 223 НК РФ). В этот момент налоговый агент должен рассчитать сумму НДФЛ. А удержать налог и перечислить его в бюджет – при первой выплате любых денежных средств (абз. 2 п. 4 ст. 226 НК РФ).

Это правило применяется и к материальной выгоде от экономии на процентах за безвозмездное пользование заемными (кредитными) средствами.

Для резидентов РФ ставка НДФЛ в отношении материальной выгоды равна 35 %, для нерезидентов — 30 % (п. 2, 3 ст. 224 НК РФ).

Исключение!

абз. 2 пп. 1 п. 1 ст. 212 НК РФ

Но при заключении договора дарения беспроцентного займа с налогоплательщика снимается обязанность по возврату полученных взаймы денежных средств. А раз так, то дохода в виде материальной выгоды за пользование беспроцентным займом у работника не возникает.

Учет при отсутствии дополнительного дохода

Может быть заключен беспроцентный договор. Разумеется, это будут рассматривать не все компании, так как отсутствие экономической выгоды лишает смысла сделку. Тем не менее, беспроцентные займы достаточно распространены.

В основном они встречаются среди аффилированных лиц, которые таким способом помогают оставаться на плаву компаниям из своей структуры. Такие соглашения могут в частности заключаться с учредителем.

Так как заимодатель не получает дохода от подобной сделки, бухгалтер не может отражать ссуду на 58 счете. Поэтому в учете делаются записи:

Дебет 76 Кредит 51 ‒ выдан беспроцентный займ юридическому лицу.

Беспроцентный займ может быть выдан также физическому лицу. Если заемщик посторонний человек для организации, то расчеты с ним производятся на 76 счете.

В случае, когда займ предоставляется своему сотруднику, проводка отличается:

Дебет 73 «Прочие расчеты с сотрудниками» Кредит 51 (50).

Руководству при этом не мешает помнить, что выдача беспроцентного займа юридическому лицу чревата только пояснениями банку и налоговой инспекции. Зато расчеты с физическим лицом несут с собой материальную выгоду, которую необходимо ежемесячно:

- рассчитывать;

- удерживать;

- перечислять в бюджет.

Правила оформления

Чтобы получить беспроцентный заем, сотруднику нужно оформить заявление. Его направляют на имя руководителя. Для написания используют лист А4 без дополнительных надписей. Справа в верхнем углу пишут полное имя и наименование должности руководителя, затем свое имя и должность. В центре фиксируют наименование документа (заявление). Далее следует основной блок, в котором фиксируется просьба о предоставлении денег в долг. Здесь пишут, сколько именно нужно, на какие цели это будет потрачено, в какой срок возвращено. Здесь же фиксируют условия возвращения беспроцентного займа.

Сотрудник может указать, к примеру, что вернет все разом, когда срок подойдет к концу, или что будет возвращать ежемесячно некоторую часть полученного в долг. Заключительный момент – постановка подписи и фиксация даты составления документации.

Прощение долга по беспроцентному займу

В выше приведенном письме речь идет о ситуации, когда работникам организации выдаются беспроцентные займы. В дальнейшем долг или его часть может быть списана. Является ли сумма прощенного долга экономической выгодой работника? Да, является. Причем при определении налоговой базы по НДФЛ нужно учитывать все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло (п. 1 ст. 210 НК РФ). При дарении компанией суммы займа с работника снимается обязанность по возврату долга и появляется возможность распоряжаться денежными средствами по своему усмотрению. Таким образом, у физлица возникает экономическая выгода и, соответственно, доход в размере суммы прощенной задолженности (дара). Указанные суммы облагаются в общем порядке по ставке 13 процентов.

О последствиях и налогах

В случае беспроцентного займа сотруднику налоговые последствия считаются особенно благополучными, так как при правильном оформлении работы фирма не должна платить налоги. Это связано с отсутствием прибыли, обусловленной процентами – их просто нет. Работник же, в свою очередь, получает доход, поскольку экономит на уплате процентов, которые должен был бы перечислять любой сторонней кредитной организации. Соответственно, законами предусмотрена необходимость уплаты налогов за доходы, которые он получает, оформив деньги в долг у фирмы, в которой устроен. Для вычисления и оформления налогового бремени пользуются НДФЛ. Такса – 13 %. Ответственность за удержание возлагается на налогового агента, то есть предприятие, в котором человек трудоустроен. Эта же фирма – лицо, которое передает человеку деньги. Предприятие должно удержать налоговые суммы из заработной платы. Допустимый максимум удержания – половина месячного дохода персоны.

Про условия

Чтобы правильно заключить посвященный беспроцентному займу договор, следует сперва оценить, насколько финансовое положение предприятия в принципе допускает предоставление человеку денег по такой программе. Допускает выдавать деньги, если товары, средства, которые запрашивает человек, будут направлены на достижение конкретной цели. Все деньги, предоставленные таким образом, нужно вернуть в оговоренные заранее и зафиксированные в договоренности сроки. В некоторых случаях предоставляется некоторый материальный предмет. Условием его возврата будет сохранение прежнего состояния. Этот факт фиксируют в договоре, предписываемом перед передачей изделия.

Законами установлен тот факт, что работодатель не вправе затребовать от человека платить ему проценты по долгу. Факт передачи денежных средств необходимо зафиксировать. Для этого формируют договор, оформляют расписку. Если есть некоторая определенная цель, ради которой даются деньги, человек вправе расходовать полученное только и строго на нее. Ему запрещено тратить сумму на что-то иное. Любые сторонние траты являются нарушением условий договоренности.

О терминологии

Является ли рассматриваемым типом выдача займа сотруднику из кассы, да и что вообще скрывается под понятием, которому посвящен материал? Чтобы разобраться с этим, следует обратиться к формулировкам законов, регламентирующих нашу повседневность. Законодательством беспроцентный заем установлен как передача человеку некоторой финансовой массы для достижения разнообразных целей. При этом работник не должен платить проценты за пользование доверенными ему деньгами. Работодатель вправе выставить небольшой процент, но таковой не может быть существеннее, нежели официальный инфляционный уровень в державе.

Не всегда беспроцентный заем от учредителя имеет вид денег. Можно передать имущество, если таковое находится во владении предприятия. Законодательство оговаривает максимальный размер суммы, которую дают работнику: 50 МРОТ или меньше. Полученные таким образом деньги нельзя тратить для ведения коммерческой деятельности. Возврат допускается как частями, так и всей суммы разом. Законодательство оговаривает возможность расчетов по задолженности в более ранний срок, нежели это установлено изначальной договоренность. Получатель средств обязан заплатить налог с суммы, которую ему дали. У фирмы нет нужны в выплате налогов с денег, которые она получает обратно от заемщика. Это объясняется тем фактом, что нет процентов, которые бы обеспечили компании доходную составляющую.

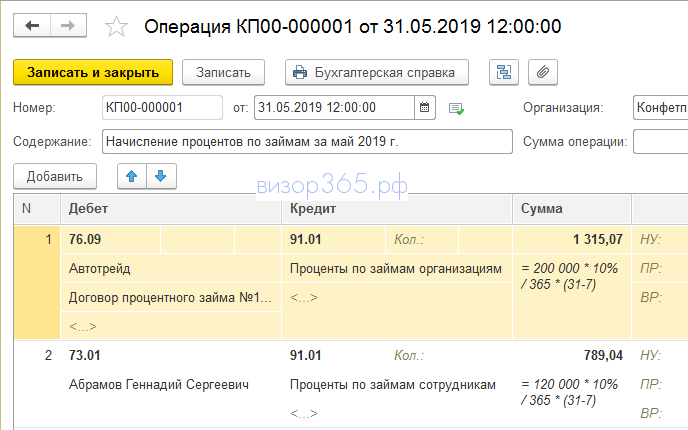

Начисление процентов по займам в 1С 8.3

Начисление процентов по займам в 1С Бухгалтерия 8.3 осуществляется в разделе «Операции», из закладки «Операции, введенные вручную», документом «Операция».

Создаем новый документ «Операция».

Указываем счет Дебета: для организации — 76.09, для постороннего физического лица — 76.10, для сотрудника — 73.01. Указываем контрагента и договор (для сотрудника договор не указывается).

Указываем счет Кредита — 91.01 и статью доходов. Если нужной нам статьи в списке статей нет, то ее нужно создать, указав «Вид статьи» — «Проценты к получению (уплате)».

В графе «Сумма» рассчитываем и указываем сумму процентов пропорционально календарным дням пользования займом в текущем месяце.

В примере приведенном ниже в графе комментария указаны формулы расчетов начисленных процентов по займам. Это удобно, так как в последующем при просмотре документа всегда можно перепроверить правильность произведенного расчета.

Займ учредителю в 1С 8.3

Отношения, возникающие между организацией и учредителем в процессе предоставления организацией займа своему учредителю, не имеют связи с закрепленными в Уставе организации и законодательно правами и обязанностями учредителей.

Таким образом займ учредителю в 1С Бухгалтерия 8.3 отражается также как займ, предоставленный организации или стороннему физическому лицу (в зависимости от того является учредитель организацией или физическим лицом).

Подробное описание:

— .

— .

— .

Возврат займа в 1С 8.3

Возврат займа в 1С Бухгалтерия 8.3 в безналичной форме формируется документом банковской выписки «Поступление на расчетный счет».

Все по закону

Есть два варианта предоставления человеку денег. Можно выдать ему сумму напрямую из кассы. Второй вариант – перевод на счет человека в банке. Во многих современных фирмах давно ввели практику выплаты заработной платы на банковскую карту трудоустроенного. Если система такова, при положительном решении ссуду также уплачивают без использования наличных денег.

Все процедуры, сопровождающие такой процесс, установлены действующим законодательством. Общие правила непосредственно оформления процесса можно узнать из 42-й статьи блока законов, посвященных налоговой политике державы. При заключении сделки нельзя вступать в противоречие с другими аспектами и требованиями НК

Поскольку ссуда не сопровождается уплатой процентов, важно учесть положения ст. 809 ГК РФ

Законами не установлено каких-либо ограничений или запретов на передачу работникам денег без уплаты процентов. При этом важно грамотно организовать процесс и тщательно зафиксировать его в бухгалтерской документации.

Бухгалтерские тонкости

Чтобы процедура была организована правильно, а фирма не нарушила законы, правила, необходимо знать, какими должны быть в такой ситуации проводки. Выдача займа должна отражаться в бухгалтерском учете. Первая проводка: Д73.1 К50. Она позволяет зафиксировать тот факт, что персона получила деньги, причем основанием к этому стала договоренность о предоставлении средств в долг. Если было решено заключить соглашение с начислением процентов в пределах ставки рефинансирования, следует организовать проводку по форме Д73.1 К 91.1. Если пренебречь этим моментом, нельзя будет официально представить заем беспроцентным

Разобравшись с посвященными выдаче займа проводками, стоит обратить внимание на погашение. Оно оформляет как Д50, Д51 К73.1

Если стало возможным фактическое предоставление денежных средств фирмой, значит, речь идет о ценном кадре, ответственном работнике, который важен для предприятия. Это требует от бухгалтерии особенно ответственного оформления всех проводок, поскольку неправильное оформление процесса станет причиной проблем с налоговыми структурами. При некорректной организации процесса в бухгалтерском учете фирма будет вынуждена заплатить налоги, несмотря на факт принадлежности программы к беспроцентным.

Шаг за шагом и регламент

Чтобы все было легально и законно, необходимо составить фиксирующий беспроцентный заем договор. В целом весь процесс предоставления персоне денег по соглашению можно разделить на несколько последовательных шагов. Сперва человек оформляет заявление, направляет его на имя владельца фирмы. В тексте документа персона запрашивает некоторую сумму, уточняя причины, из-за которых нуждается в деньгах

Очень важно точно указать, как много денег нужно человеку. Руководитель рассматривает прошение и принимает по нему решение

Если оно оказывается позитивным, вызывают работника на совещание, дабы согласовать положения, условия заключения договоренности. Ответственное лицо готовит необходимую документацию, сопровождающую процесс предоставления денег в долг.

При составлении договоренности необходимо зафиксировать в документе личную информацию о человеке, просящем деньги, и общие данные предприятия, предоставляющего запрашиваемое. Руководитель или иной сотрудник, на которого возложена такая ответственность, подписывает соглашение, фиксирует факт подписания постановкой печати предприятия. Это сравнительно простая процедура, особенно в случае, когда руководство не имеет ничего против предоставления денег нанятым людям.

Условия предоставления кредитов

Выдать заем имеет право любое юридическое или физическое лицо. Это означает, что не обязательно быть банком, чтобы одолжить кому-то деньги. Но при этом надо соблюдать ряд условий.

Займы могут быть двух видов:

- процентные;

- беспроцентные.

Когда организация предоставляет свой капитал, то предполагается, что бухгалтерскими проводками выдача займа отразится в составе финансовых вложений, то есть на счете 58. Однако для этого необходимо, чтобы ссуда была процентной, потому что финансовое вложение предполагает получение экономической выгоды:

Дебет 58 «Финансовые вложения» Кредит 51 «Расчетный счет» ‒ перечислены средства другой организации в качестве процентного займа.

Вместо 51 счета могут быть использованы другие счета в зависимости от вида вложений. Например, помимо безналичных, могут применяться наличные расчеты, и тогда употребляется счет 50 «Касса».

Договор займа сотруднику, физическому лицу

Операции займа регулируются главой 42 ГК РФ. Передача в долг денег оформляется договором займа в письменной форме. По соглашению сторон к договору может быть приложен документ, который подтверждает передачу займа (расписка, акт).

Договор вступает в силу с момента передачи денег ( п. 1 ст. 807 ГК РФ).

В договоре займа нужно определить сумму, порядок и сроки возврата, размер и порядок уплаты процентов

Особое внимание следует уделить процентной ставке. Если ваш договор является безвозмездным, обязательно пропишите это условие

При отсутствии данной информации договор по умолчанию считается процентным ( ст. 809 ГК РФ).

Если в договоре не установлен размер процентов, его определяют исходя из ставки рефинансирования на день уплаты займа или его части ( п. 1 ст. 809 ГК РФ).

Сотруднику можно предоставить заем только в рублях (ст. 9 Федерального закона от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле»).

Если не определен срок возврата займа, сотрудник обязан вернуть его по требованию организации в течение 30 дней ( п. 1 ст. 810 ГК РФ). Заем можно вернуть досрочно, если это не противоречит условиям договора (п. 2 ст. 810 ГК РФ).

Работник может вернуть заем в кассу или на расчетный счет организации. Также по соглашению сторон сумму долга можно удерживать из заработной платы. Размер удержаний не может превышать 20 % от суммы зарплаты ( ст. 138 ТК РФ).

Отражаем займы организации для своего сотрудника в проводках

Такое право принадлежит далеко не всем работникам, только особо ценным кадрам предприятие может предоставить кредит без начисления процентов. И для такой финансовой поддержки нет преград со стороны закона. Только обязательно нужно прописывать в договоре, что процентная ставка равна 0, в противном случае автоматически включится начисление платы за пользование деньгами в соответствии с размером рефинансирования по ЦБ.

Для сотрудника отсутствие годовой ставки приводит к тому, что он получает прибыль в виде экономии. Поэтому приходится удерживать налог все по той же ставке рефинансирования. А моментом получения прибыли для предприятия от выданного займа есть дата погашения долга в соответствующих частях. Это вызвано тем, что процентные отчисления в течение срока погашения не делаются.

Сотрудник имеет полное право возвращать деньги не единственным платежом, а каждый месяц в закрепленном порядке по договору. В этом случае и НДФЛ насчитывается тоже ежемесячно.

Налоговой базой будет размер непогашенного долга и ставка рефинансирования на момент ежемесячного погашения. НДФЛ удерживается из заработной платы. Но с условием, что размер сбора не может быть больше, чем половина всех причитающихся выплат для сотрудника.

Типовые проводки:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 73.01 | 50, 51 | Выдача займа своему сотруднику | Размер займа | Расходно-кассовый ордер, банковская выписка |

| 50, 51. 70 | 73.01 | Погашения займа от сотрудника | Размер займа | Приходно-кассовый ордер, банковская выписка |