Содержание проводки дебет 99 кредит 99

Проводка Дт 99 Кт 99 формируется один раз в конце года при подведении итогов и является частью реформации баланса.

Фактически это операция из несколько проводок Дт 99 Кт 99 внутри счета 99 «Прибыль и убытки», в зависимости от количества субсчетов. Операция на практике носит название «Закрытие счетов». Заключается она в отнесении значений, накопленных на субсчетах, на один субсчет, на котором выявляется окончательный годовой финансовый результат.

Чтобы понять, как это происходит, нужно ознакомиться с внутренним устройством счета 99, рассмотреть, как открываются субсчета к нему.

Когда применяется проводка Дебет 09 Кредит 09

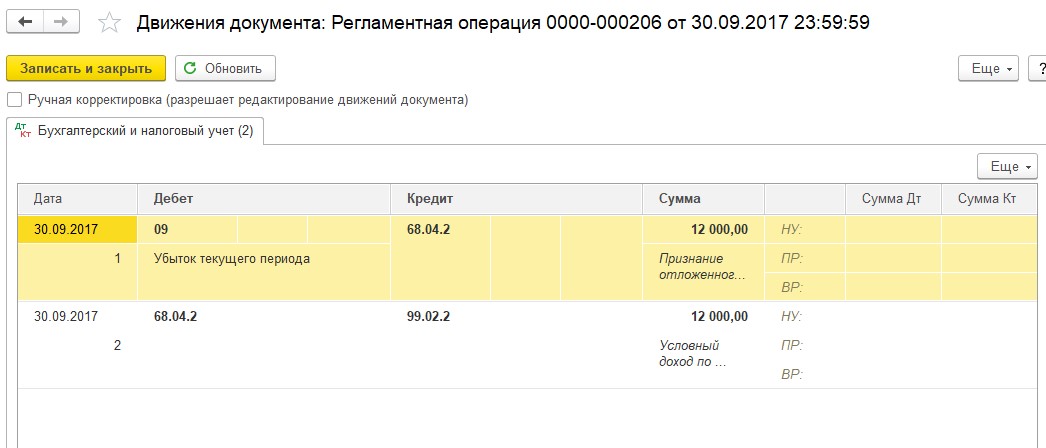

Проводка Дт 09 Кт 09 нужна налогоплательщикам, применяющим автоматизированные системы учета, для закрытия дебетовых остатков по субконто «Убыток текущего периода» счета 09 на конец года.

Пример

ООО «Миралюкс» в начале 2015 года приобрело оргтехнику на 120 000 руб. В учетной политике предприятия отмечено, что в бухгалтерском учете амортизация основных средств списывается путем уменьшаемого остатка, а в налоговом — линейным способом. При расчете налога на прибыль (ННП) фирма использует ПБУ 18/02.

По итогам 2015 года начисленная амортизация по оргтехнике составила:

- в бухгалтерском учете — 40 000 руб.;

- в налоговом — 20 000 руб.

Отражение ОНА в бухгалтерском учете было зафиксировано проводкой: Дт 09 (убыток текущего периода) Кт 68 (расчет ННП) — 4 000 руб.

Для упрощения примера условимся, что больше никаких операций ООО «Миралюкс» в 2015 году не производилось.

На конец года убыток текущего периода, отраженный ООО «Миралюкс» в бухгалтерском учете, закрывается путем его переноса на будущие периоды ручной проводкой: Дт 09 (расходы будущих периодов) Кт 09 (убыток текущего периода) — 4 000 руб.

Внутренняя проводка по счету 09 позволяет автоматизированной системе учета при проведении планового закрытия в будущих периодах увидеть учтенную разницу и при наличии полученной прибыли закрыть ее проводкой: Дт 68 (расчет ННП) Кт 09 (расходы будущих периодов).

Важно! Согласно ст. 283 гл

25 НК РФ налогоплательщики имеют право переносить убыток, полученный в текущем периоде, на будущее в полном объеме или частично в течение 10 лет, следующих за периодом, в котором был получен убыток.

Причем для списания убытков не нужно ждать следующего налогового периода. Данную операцию можно осуществить в 1-м же отчетном периоде, в котором по результатам деятельности налогоплательщика получена прибыль.

Налог на прибыль: проводки

Все предприятия и организации в нашей стране (в том числе иностранные, получающие доход на территории России), имеющие какую-либо финансовую выручку и работающие по нормативам общей системы налогообложения, обязаны платить в региональный и федеральный бюджет РФ налог на прибыль. Для вычисления и правильного оформления данного сегмента налогообложения существуют бухгалтерские проводки по налогу на прибыль.

В соответствии с общепринятыми нормами, прибыль исчисляется, как доходы за минусом расходов. Этот налогооблагаемый доход по своей сути и является объектом налогообложения.

Налоговая прибыль рассчитывается согласно положениям Налогового Кодекса РФ и определяется на основании первичных документов, а также итогов бухгалтерского учета. Бухгалтерские проводки по налогу на прибыль отражаются в базе данных, которая содержит все изменения состояния объектов учета.

Налоговым периодом для подсчета налога на прибыль обозначается календарный год. Отчетными периодами могут стать как квартальные, так и ежемесячные промежутки времени.

Вся прибыль, материализованная в денежном эквиваленте, является налоговой базой. Когда по итогам годового налогового периода сумма расходов получается больше, чем сумма доходов, налоговой базе присваивается нулевая величина.

Начисление налога на прибыль отражают проводкой Дт 99 Кт 68.

Какие бывают проводки, которые касаются налога на прибыль:

- Начислен налог на прибыль – проводка Дт99 Кт68, субсчет «Налог на прибыль». Исходная документация представляет собой декларацию по налогу на прибыль предприятия, а также бухгалтерскую справку;

- Условный расход по налогу на прибыль – проводка Дт99 Кт68, субсчет «Условный расход по налогу на прибыль». Денежное выражение «условной» бухгалтерской прибыли, помноженное на процент ставки налога на прибыль. Возникает по итогам несоответствия в бухучете и налоговой отчетности;

- Отражен отложенный налоговый актив (ОНА) – проводка Дт09 Кт68. По дебету счета 09 «Отложенные налоговые активы» ОНА учитывается, по кредиту счета «Расчет по налогам и сборам» ОНА погашается. Отложенный налоговый актив – это фрагмент налоговой прибыли, который откладывается для уплаты на будущий период. Он возникает в результате различий между вычислениями в бухгалтерском и налоговом учете. Первичными документами для заполнения данных являются налоговые регистры и бухгалтерская справка;

- Уменьшен или полностью погашен ОНА – проводка Дт68 Кт09;

- Условный доход по налогу на прибыль – проводки Дт68 Кт99, субсчет «Условный доход по налогу на прибыль». Сумма «условной» бухгалтерской экономии, помноженная на ставку налога на прибыль. Формируется по итогам несоответствия в бухучете и налоговой отчетности;

- Списан ОНА, который уже не должен увеличить прибыль в будущем отчетном периоде, – проводка Дт99 Кт09;

- Отражено отложенное налоговое обязательство (ОНО) – проводка Дт68 Кт77. ОНО возникает, когда величина налоговой прибыли не больше величины бухгалтерской;

- Уменьшено или полностью погашено ОНО – проводка Дт77 Кт68;

- Списано ОНО, которое уже не должно увеличить прибыль в отчетном и будущем периоде – проводка Дт77 Кт99;

- Уплачены авансовые платежи по налогу на прибыль – проводка Дт68 Кт51;

- Уплачен налог на прибыль – проводка Дт68 Кт51. Первичные документы, на основании которых исчисляется – платежное поручение и банковская выписка.

Начисление налога на прибыль отражают проводкой, пример расчетов

Для лучшего понимания применения контировок при оформлении и вычислениях налогов в результате полученных доходов от хозяйственной деятельности предприятия можно разобрать следующий пример:

В АО «Карамель» начисление налога на прибыль – проводка Дт99 Кт68, во втором квартале отражает, во-первых, сумму условного налога на прибыль:

доход в размере 1 835 700 руб. х 20% = 367 140 руб.,

во-вторых, сумму ПНО – 31 240 руб.

Обе суммы записаны в состав расходов;

Образовавшееся ОНО заведено проводкой Дт68 Кт77 в размере 5 670 руб.;

Погашено отложенное налоговое обязательство в размере 3 360 руб. Записано на счет Дт77 Кт68;

Образовался ОНА в размере 8 420 руб. Учтен проводкой Дт09 Кт68;

Погашен отложенный налоговый актив в размере 4 580 руб. Записано на счет Дт68 Кт09.

Бухгалтер из АО «Карамель», чтобы определить сумму, которая отразит налог на прибыль (проводки Дт68 Кт51), произвел следующие вычисления:

367 140 + 31 240 — (5670 — 3360) + (8420 — 4580) = 399 910 руб.

Полученные цифры полностью соответствуют поданной налоговой декларации:

По налогу на прибыль проводки ДТ99 и КТ68 счета применяются в каждой организации, которая использует систему налогообложения «доходы минус расходы».

Особые условия для списания

Важно! При переходе предприятия на упрощенный режим налогообложения (УСН) бухгалтеру нужно знать, что 09 счет вестись больше не будет. Компании на УСН не облагаются налогом на прибыль

Условия перевода режима прописаны в ст. 346 п. 25 НК РФ. Если до перехода фирма была на общем режиме, то необходимо закрыть все остатки ОНА. Перейти на специальный режим разрешается с начала следующего отчетного года. Соответственно, по состоянию на 31 декабря, необходимо провести операцию:

Дт 99 «Прибыли и убытки» Кт 09.

Запись закроет все ОНА, чтобы на 1 января счет закрылся. При ликвидации компании 09 счет списывается такой же записью. У бухгалтерии всегда возникает вопрос ‒ когда надо списать ОНА в процессе ликвидации? Обычно перед составлением ликвидационного баланса фирма старается по максимуму погасить свои обязательства и получить дебиторскую задолженность.

Если проделаны все необходимые действия, но ОНА уже не будет компенсирован, то можно его списывать.

Счет 76.41 — расчеты по исполнительным документам работников

Инфо

Дт 41.01 Кт 60.01 – На стоимость поступивших товаров (без учета НДС) Дт 19.03 Кт 60.01 – На сумму «Входного» НДС, предъявленного поставщиком (в налоговом учете сумма налога на 19 счете не отображается) Для регистрации полученного от поставщика счета-фактуры необходимо воспользоваться ссылкой в подвале формы документа или вводом на основании. После заполнения и проведения документа будет сформирована запись в регистре сведений «Журнал учета счетов-фактур».

Приобретение товаров по импорту. Организация может приобретать товары по внешнеэкономическому контракту. В таких случаях объектом налогообложения НДС является ввоз товаров на таможенную территорию РФ, а налог на добавленную стоимость является не только налоговым, но и таможенным платежом.

Пример: По общему правилу платить НДС при вводе товаров должен декларант(лицо, которое декларирует товары либо от имени которого декларируются товары).

Чтобы получить возможность указать Исполнительный лист в качестве документа расчетов с контрагентами пробовали разные варианты: контрагента ПолучательАлиментов делать покупателем и поставщиком, в договоре ставили галку «По документам расчетов с контрагентами». Вариант Б:-Авансовый отчет (вкладка Оплата, контагент-ПолучательАлиментов, счет расчетов 60.

01, счет авансов 60.02) Проводки: дт60.02 кт71.01 -Бух.операция (дт76.41 кт60.02) Вариант Б в принципе все закрывает, но интересно, возможно ли обойтись только Авансовым отчетом и без правки конфигурации, может быть есть еще какой нибудь вариант?Заранее благодарю за помощь. Рекламное место пустует blackfoxik 1 — 20.01.12 — 13:19 Вопрос урегулирован.В документе авансовый отчет, отражать алименты нужно на вкладке «Прочее» а не на вкладке «Оплата».

При поступлении товара от прочих контрагентов: Дт 41 Кт 76. Одной из операций складского учета товара является его внутреннее перемещение. Данная операция, как правило, распространена на предприятиях розничной торговли. К примеру, товар, поступивший от поставщика и оприходованный на основной склад (оптовый), перемещается на розничный склад (торговую точку).

Основанием для перемещения товара между складами является накладная, заверенная подписями лиц, отпускающих и принимающих ТМЦ. Если товар перемещается на автоматизированную торговую точку, то в учете делается запись: Дт 41.01 Кт 41.11. В случае, если товар с оптового склада поступает на точку, где учет ведется вручную, то данная операция проводится так: Дт 41.01 Кт 41.12.

Важно

Счет 41 бухгалтерского учета — это активный счет «Товары», предназначен для аккумулирования данных о наличии и движении товарно-материальных ценностей, приобретённых в качестве товаров для реализации. В коммерческой деятельности он играет главную роль, так как на основе данных о его наличии и движении в организации строятся все рабочие процессы. Определение товара и его виды Товар – это объект гражданских прав либо продукт деятельности предприятия (в том числе услуга, работа или финансовая услуга), предназначенный для продажи, обмена или введения в оборот.

Согласно Налоговому кодексу товаром признается любое имущество, предназначенное для реализации. В широком смысле, товар – это реализуемая на рынке материальная или нематериальная собственность. Под товаром в узком смысле понимают продукт труда.

Важно

Списание непригодной тары производится после утверждения акта руководителем организации или лицом, им уполномоченным. Непригодная тара подлежит обязательной сдаче для утилизации в соответствующее подразделение организации, организациям по сбору вторичного сырья или другим организациям для переработки. Сдача непригодной тары в соответствующее подразделение, осуществляющее ее утилизацию, оформляется накладной.

- Совместно с кредитом счета, который открывается специально для этих целей, или по счету 76, который именуется как «Расчеты с разными дебиторами и кредиторами».

- В виде целевых поступлений от инвесторов для покупки акций по кредиту счета 86 (для этого используется специальный субсчет). Сам счет при этом называется «Целевое финансирование».

- В качестве добавочного капитала по Кт 83.

- По Кт специального субсчета по счету 80.

- По кредиту нового счета, который формируется специально для реализации этих целевых задач.

Он используется с целью обобщения информационных сведений обо всех направлениях расчетных операций с участниками фирмы (акционерами, членами товарищества, кооператива). Также речь идет о сделках, связанных с вкладами в уставный (складочный) фонд, выплатой дивидендов по ценным бумагам и так далее.

Как устроен счет 99 и его аналитика

Счет 99 используется для подведения итогов. Результирующие показатели деятельности включаются в бухгалтерскую отчетность. Соответственно, устройство аналитики должно отвечать главной цели — составлению достоверной отчетности.

ВАЖНО! Инструкция к Плану счетов содержит прямое указание на необходимость построения аналитического учета на счете 99 для структурирования данных, включаемых в отчет о финрезультах. Начиная с первого месяца года счет 99 служит накоплению информации о результатах работы организации

На счете аккумулируются:

Начиная с первого месяца года счет 99 служит накоплению информации о результатах работы организации. На счете аккумулируются:

- результат от продаж в рамках основной деятельности;

- результат от прочих операций;

- суммы пересчета налога на прибыль и санкции.

На счете также ведется учет величин, определенных ПБУ 18/02 (если организация обязана / приняла решение его применять):

- условный расход/доход (УР/УД);

- постоянные налоговые обязательства и активы (ПНО, ПНА);

- списываемые отложенные налоговые обязательства и активы (ОНО, ОНА).

Открывая субсчета, целесообразно учесть, как информация должна быть сгруппирована и отражена в отчете о финансовых результатах (форме 2)

Наряду с этим важно следовать требованиям законодательства к порядку учета этой информации. Оптимально использование следующих субсчетов:

- 99.1 «Прибыль и убытки»:

- 99.1.1 «Прибыль (убыток) до налогообложения». Для учета показателей, формирующих одноименную статью отчетности, результата от продаж по основной деятельности и по прочим операциям.

- 99.1.2 «Прибыль и убытки прочие». Для учета сумм пересчета налога на прибыль, санкций по налогу, списываемых ОНО и ОНА, группируемых в статье «Прочее».

Максимальная информативность достигается путем ведения на субсчетах аналитики в разрезе учитываемых составляющих показателей. Современные программные продукты позволяют вести аналитику внутри субсчета без излишнего нагромождения учета.

- 99.2 «Расчет налога на прибыль». Для учета сумм, участвующих в раскрытии информации о расчетах налога на прибыль согласно ПБУ 18/02.

- 99.2.1 «Условный расход».

- 99.2.2 «Условный доход».

- 99.2.3 «ПНО (ПНА)».

- 99.9 «Сальдо прибыли и убытков».