При продаже детских долей придется подать декларацию и начислить налог

А теперь неприятное. Когда семья, которой дали материнский капитал, выделяет доли детям, налоговая узнает об этом. И когда детские доли продаются, она тоже узнает и видит даты: сколько времени прошло от покупки до продажи.

И как бы это ни казалось странным, но при продаже раньше минимального срока у детей возникает обязанность подать декларацию и начислить налог. То есть вы просто соблюдаете формальности и выделяете детям кусочек общей квартиры, которую купили пять лет назад. А при продаже государство хочет от вас 13% этих долей. При этом расходы на покупку квартиры дети учесть не могут. Как правило, родители дарят им доли или выделяют по соглашению.

Получается, что ваши дети стали собственниками 5/100 квартиры, — расходов у них при этом нет. А потом эти дети в том же году продали свои 5/100. И налоговая говорит: дети были собственниками меньше минимального срока, мы ждем от них декларацию и деньги. Родители, конечно, в шоке: какую еще декларацию от детей? Но формально налоговая права.

Право собственности несовершеннолетних детей считается не с того дня, когда родители купили квартиру, а с того, когда детям выделили в ней доли.

Минфин говорил об этом уже много раз:

Минимальный предельный срок владения объектом недвижимого имущества супругой исчисляется с даты первичной государственной регистрации права собственности на квартиру, а в отношении несовершеннолетних детей — с даты государственной регистрации права собственности на долю в квартире.

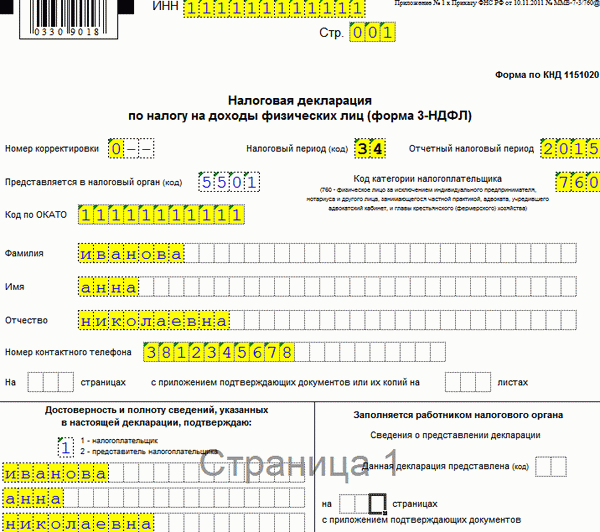

Что делать. До 30 апреля 2019 года вы должны подать декларацию 3-НДФЛ от имени ваших маленьких детей. И указать в ней доход — размер стоимости доли каждого ребенка. Если вы так не сделаете, вам выпишут штраф — минимум 1000 рублей. И платить его придется родителям, а декларацию все равно потребуют.

Пример расчета НДФЛ при продаже детских долей.

Семья с двумя детьми купила квартиру за 3 млн рублей. Часть оплатили материнским капиталом, а еще потратили 2,6 млн рублей из своих денег. Через три месяца детям выделили доли по договору дарения — по 25% каждому. А еще через год продали квартиру за те же 3 млн рублей. Все члены семьи подали декларации, где указали свои доходы от продажи — по 750 тысяч рублей у каждого, включая маленьких детей. Родители уменьшили свои доходы на вычет в размере подтвержденных расходов — им не пришлось платить НДФЛ. А у детей подтвержденных расходов на приобретение долей не было. Точнее, расходы были: родители же покупали эти доли за свои деньги. Но так как детям эти доли подарили, приложить документы к их декларации было нельзя.

Максимум, что могли сделать родители, — это применить вычет по умолчанию в размере 1 000 000 Р, причем пропорционально долям. То есть доход каждого ребенка уменьшали на сумму, которую считали по формуле: 1 000 000 Р × доля ребенка.

В этом примере налог для каждого ребенка нужно было считать так:

750 000 Р − (1 000 000 Р × 25%) = 500 000 Р

500 000 Р × 13% = 65 000 Р

Семья, которая купила квартиру за те же деньги, что и продала, оказывалась должна государству 130 000 Р. Для квартир подороже начисления порой составляли двести тысяч рублей и даже больше. Родители справедливо возмущались, но так работал налоговый кодекс и разъяснения Минфина..

Как теперь считать НДФЛ при продаже детских долей, чтобы законно сэкономить?

При расчете НДФЛ от продажи детских долей, которые выделили из-за маткапитала, доходы детей можно уменьшать на подтвержденные расходы. При условии, что за квартиру платили родители или супруги родителей. Общая сумма расходов распределяется пропорционально долям.

ВОТ ОСНОВНЫЕ УСЛОВИЯ:

1)Детям выделили доли из-за использования маткапитала. Если доли подарили или распределили по другой причине, поправки не сработают.

2)Документы об оплате оформлены на владельца сертификата или на его супруга. То есть за квартиру платил кто-то из родителей. Или, например, муж мамы, которой выдали сертификат.

3)Квартиру продали в 2017 году или позже.

4)Другие члены семьи раньше не учитывали эти расходы для уменьшения налога.

Альтернативные пути ухода от налога

Действительно, сумма налога получается внушительной даже при продаже дешевого жилья. Покупатели стараются любым способом избежать налогообложения. Люди, владеющие объектом, иногда предпочитают вообще не продавать недвижимость, пока не выйдет облагаемый срок. Однако есть несколько способов, которые позволяют решить, как не платить налог.

Придержать квартиру и дождаться срока, установленного законами, — это самый простой путь, но долгий по времени. Также надо учитывать, что налоговая база постоянно пополняется новыми поправками. У любого собственника, желающего продать объект, нет гарантий, что спустя все сроки ему не придется платить налог.

Поэтому в рамках материала будут рассмотрены альтернативные варианты продаж недвижимости, которая в собственности менее 3 лет.

Если квартиру продали дороже, чем купили?

Тогда НДФЛ придется заплатить только с превышения. Но до поправок пришлось бы заплатить 13% от всей стоимости детских долей, а теперь — только с разницы между доходами от продажи доли и расходами на ее покупку.

РАЗБЕРЕМ НА ПРИМЕРЕ. Допустим, квартиру купили за 3 млн рублей, а продали за 3,5 млн.

РАНЬШЕ. Родители могли ничего не платить, потому что доход от продажи их долей меньше их общего расхода на квартиру. А НДФЛ с детских долей пришлось бы считать так:

3 500 000 Р × 25% × 13% × 2 = 227 500 Р

ПОСЛЕ ПОПРАВОК. Если каждому члену семьи принадлежит по 25%, семья заплатит 13% от 500 тысяч рублей — то есть 65 000 рублей на всех.

Комментарии читателей

О чем это ? Ст. 21 ГК РФ «Способность гражданина своими действиями приобретать и осуществлять гражданские права, создавать для себя гражданские обязанности и исполнять их (гражданская дееспособность) возникает в полном объеме с наступлением совершеннолетия, то есть по достижении восемнадцатилетнего возраста». 12.02.2019 15:57

налогоплательщики — не только дееспособные. налоговая обязанность в данном случае связывается исключительно с фактом владения имуществом 14.02.2019 10:21

А зачем было перед продажей делить квартиру? В чем тайный смысл? 14.02.2019 13:56

Смысл в мат. капитале скорее всего. Если купили квартиру в ипотеку и вкинули мат. капитал, то в течение 6 месяцев после выплаты ипотеки, родители обязаны выделить доли детям. 14.02.2019 15:39

Классно. Маткапитал 460000руб. А налога теперь сколько заплатить нужно? Называется вложили и улучшили. 14.02.2019 15:59

А что, дети разве работают? Любая форма НДФЛ — только для работающих. 14.02.2019 16:10

Любая форма НДФЛ — только для работающих.

Столкнулся с такой ситуацией, по выделению долей в связи использованием мат. Капитала, — решили продать квартиру. Налог нужно было заплатить 360тр и 50 тысяч обошлись документы. Длилась Эта канитель 2 месяца, я готов был эти деньги назад вернуть! Главно найти грамотного бухгалтера при составлении 3 НДФЛ. 17.02.2019 16:12

А уже в следующем абзаце допускает только «пропорционально долям».

Родителям следует использовать налоговый вычет целиком на детей (по договорённости между сособственниками) по 500 тыс. на каждого ребёнка.

Вопрос. Квартира была оформлена в 2014 году на супруга и двоих детей в равных долях. Год назад супруг свою долю переоформил на этих же двоих детей, так же в равных долях. Значит при продаже квартиры сейчас они должны будут заплатить налог с этой переоформленной доли? 19.02.2019 22:45

Светлана, Ваш случай совсем другой: доли детей — не вновь образованные, поэтому при продаже — срок владения будет исчисляться с наиболее ранней даты 20.02.2019 01:41

Спасибо Вам за ответ. 26.02.2019 13:14

можно ссылку на данное письмо из официального источника? Не смог найти в консультанте и на сате министерства 27.02.2019 16:38

в консультанте письмо есть http://www.consultant.ru/cons/cgi/online.cgi?req=doc;base=QUEST001;n=181682 , но не всегда доступно. в выходные посмотрите 16.04.2019 11:23

К огромному сожалению вчера сдавая декларацию в налоговую нам не дали использовать родительский вычет на детей (по договорённости между сособственниками) по 500 тыс. на каждого ребёнка, так как собственность общедолевая а не совместная. Типа в скобочках же не для дураков написано :Согласно подпункту 3 пункта 2 статьи 220 Кодекса при реализации имущества, находящегося в общей долевой либо общей совместной собственности, соответствующий размер имущественного налогового вычета распределяется между совладельцами этого имущества пропорционально их долям либо по договоренности между ними (в случае реализации имущества, находящегося в общей совместной собственности). Ужас просто. Пенсионный нас обязал доли выделить детям мы и выделили. Как они могли стать на данном этапе обладателями совместной собственности. Может ещё есть какое либо советы — посоветуйте . 25.04.2019 13:17

Издеваются над людьми. А нам право выбирать не дают при принятии своих несправедливых законов. 24.06.2019 09:38

К сожалению, это пробел в законодательстве. Ситуация сейчас похожая у людей, которые ко мне обратились за помощью в составлении декларации.Муж и жена купили в 2016 году за 2,150 мил рублей квартиру, в 2016 получили мат капитал и в 2018 выделили долю 3м детям.у мужа с женой по 9/21, а у детей по 1/21 доли.в итоге в 2018 продали за теже 2,150 млн. р.Муж и жена могут себе на вычет поставить расходы на покупку и у них нет налога, а детям можно только вычет 1 000 000 применить и только в соответствии с их долей 1/21 , т.е по 47619 рублей на каждого.итого детям 2 150 000 * 1/21 = 102380,9 102380,9 — 47619 = 54761,9 налоговая база * 13% =7119 р к уплате ндфл и так каждому из 3х детей7119*3 = 21 357 родителе вынуждены заплатить. 02.09.2019 12:58

Петр, подскажите, пожалуйста, а родители в вашем случае всю сумму затрат на покупку (2.150 млн.р.) могут на вычет использовать? Получается у них у каждого по 1.075 млн.руб. вычет имеется? У нас похожая ситуация, но покупали за мЕньшую сумму и сделали ремонт, потом выделили доли детям двоим (у всех равные 1/4 доли) и продаем за сумму дороже с учетом ремонта. 1.3 млн руб стоимость. Думаю вот, как избежать уплаты НДФЛ, ибо планируем покупать квартиру взамен продаваемой.

Расчет налогов при продаже и покупке жилья, если собственниками будут дети

Здравствуйте! Ситуация такая: есть однокомнатная квартира, 3/5 в которой владею я (наследство от родителей), 1/5 принадлежит сестренке и ещё 1/5 братишке, прописанны и проживаем я и мои двое несовершеннолетних детей. Братишка собирается оформить дарственную своей доли на моего старшего сына (7 лет), у сестренки я сразу после регистрации в регпалате дарственной выкупаю оставшуюся её долю. После оформления квартиры, я хочу продать её и купить в другом районе, только под этим условием младший брат оформляет дарственную своей доли на моего сына. Также я пишу гарантийное письмо в пенсионный фонд, что в течении трёх лет купленную долю у сестренки (1/5) переоформляю на себя и детей в равных долях. Хочу это сделать уже в новом желье. Я уже год не работаю официально, учусь в аспирантуре очно. Если брать в расчёт, что квартира в которой мы живём стоит 1 800 000?, и брать новую мы будем на эту же сумму. Как лучше поступить, как будет правильней и выгодней для меня и детей? На детей налоговый вычет не идёт ведь? А должны ли дети платить налог при продаже доли если владение ею менее трёх лет? Или лучше оформить все на себя и уже в новой квартире оформить долевую собственность на детей. Тогда сколько я должна заплатить налог, если 1/5 я владею более трёх лет, ещё 2/5 оформлены на меня год назад и ещё 2/5 братишки и сестренки будут оформляться сейчас. Очень нуждаюсь в Вашей помощи!

Эти письма ссылаются на ст. 235 ГК РФ («изменение состава собственников, в томчисле переход имущества к одному из участников общей собственности, не влечетдля этого лица прекращения права собственности на указанное имущество») и ст.131 ГК РФ («изменение состава собственников имущества предусматриваетгосударственную регистрацию такого изменения»).

Из этих разъяснений следует раз часть жилья принадлежала вамна праве собственности более трёх лет, то для исчисления налога будет считаться, что вся квартирапринадлежала вам более 3-х лет,независимо от смены состава собственников и размеров их долей

И не важно, что в свидетельстве о праве собственности указанадругая дата. Поэтому лучше, чтобы к моменту продажи квартира полностью принадлежала вам и в этом случае налог платить вообще не нужно

Подача документов

Даже если при продаже недвижимости удалось избежать уплаты налогов и налоговая база будет равна нулю, гражданин все равно обязан подать в налоговую инспекцию декларацию 3-НДФЛ.

Отчет сдается строго до 1 мая года, наступающего за годом продажи. С учетом праздничных и выходных дней по рабочему календарю срок может сдвигаться на 3-4 мая.

Если после использования всех методов освобождения от уплаты НДФЛ при продаже недвижимости, осталась сумма, которую необходимо перечислить в бюджет, срок для такой транзакции — 15 июля наступающего года.

Например, если квартира продана в 2017 году, декларацию 3-НДФЛ нужно сдать до конца апреля 2018 года, а уплатить сумму — до 15 июля 2018 года.

Налоговые инспекции, как правило, направляют уведомления о необходимости подать отчетность и уплатить налог предварительно за 1-2 месяца до сроков, чтобы граждане заранее подготовили необходимые документы.

Кроме того, на нарушителя накладывают штраф:

- % от суммы, которая должна была быть указана в декларации;

- не меньше 1 тысячи рублей;

- штраф начисляется каждый месяц, но его общий размер не может превышать 30 % от суммы налога.

А если до 15 июля начисленную сумму фискального платежа гражданин не перечислил в бюджет, то на него действуют пеня и штраф за неуплату налога. Пеня — 1/300 от ключевой ставки. Штраф — 20 % от суммы неуплаченного налога.

Следующая

КвартираКак отследить налоговый вычет за покупку квартиры

Как считать срок владения при распределении долей между супругами

Изначально собственником квартиры была ваша супруга. Квартира общая: ее купили в браке. В 2018 году супруга выделяет вам долю, и вы становитесь собственником 45/100 по документам. При продаже этой доли в том же году налоговая хочет декларацию и 13% от 3,7 млн рублей. Но она ничего не получит — и вот почему.

Когда супруги распределяют между собой общее имущество, право собственности считается с того момента, когда оно возникло у первого супруга. В вашем случае — у вашей жены, то есть в 2014 году. Это значит, что вы хоть и получили выписку из ЕГРН о собственности на 45/100 квартиры в 2018 году, но считались ее владельцем с 2014 года. И для налогов период владения начинается именно с 2014 года, а не с 2018, как считает ваша инспекция.

Изменение состава собственников, в том числе переход доли имущества от собственника к другому лицу (изменение права с собственности на долевую собственность), не влечет для первого прекращения права собственности на указанное имущество.

Минимальный предельный срок владения объектом недвижимого имущества супругами исчисляется с даты первичной государственной регистрации супругом права собственности на квартиру, приобретенную в совместную собственность супругов.

Это значит, что у вас и вашей жены право собственности на доли возникло не в 2018, а в 2014 году. Переоформление тут ничего не меняет. Вы не обязаны подавать декларацию и платить 13% от стоимости своих долей, даже если налоговая прислала напоминание.

Что ответить налоговой. Налоговая не вникает в нюансы: как именно вам досталась доля. Она только видит, что получили вы ее в 2018 году и сразу продали. Поэтому в ответ на требование представить декларацию отправьте пояснение со ссылкой на это письмо Минфина: что квартиру купили в браке в 2014 году, а в 2018 супруга выделила вам долю. Приложите свидетельство о браке и документы жены о покупке квартиры в 2014 году. От вас отстанут.