В каких случаях не оформляется справка 2 НДФЛ?

Сразу же нужно сказать о том, что если компания была признана налоговым агентом, то заполнение справок является обязательным элементом. И справки составляются на всех сотрудников в отдельности.

Справка не составляется:

- Когда компания выплатила доходы, которые не облагаются налогами. Это может быть пособие по родам и беременности, алименты и материальная помощь, которая выплачивается в связи со стихийными бедствиями и т.д.;

- Индивидуальные предприниматели производят исчисление и оплату самостоятельно, зачастую, без составления справка;

- Справка также не составляется в том случае, если компания приобретает имущество у своего сотрудника;

- Также не учитываются доходы по подарочным картам, на которые начисляются своеобразные бонусы. Такие поощрения не считаются доходом натуральной формы, и налогом НДФЛ не облагаются;

- Что касается материальной помощи, то если сумма составляет 4000 рублей, то НДФЛ не начисляется, но если сумма выше, то НДФЛ платиться в полном объеме;

- Если сотрудник получил подарок в размере 4000 рублей, то НДФЛ не снимается, если сумма больше, производятся стандартные отчисления.

Коды премий в справке 2 НДФЛ

Коды доходов для премии в справке 2 НДФЛ в отношении доходной части и применяемых льгот регламентированы в ММВ 7-11-387.

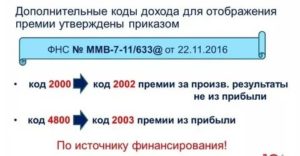

Ставка должна периодически пересматриваться налоговиками, в декабре 2016 года она дополнена двумя позициями:

- 2002 – премирование по результатам производственной работы;

- 2003 – для премий с данным кодом дохода источником берутся поступления на целевые нужды, прибыль, остающаяся в распоряжении компании, а также если есть в организации средства специального назначения.

При оформлении декларации руководствоваться следует соответствующими кодами. В письме СА 4-11-15473 разъяснен порядок применения этих шифров, поскольку это новые понятия, которые введены с декабря 2016 года.

На предприятии сотрудники поощряются руководителем по итогам работы за конкретный период. Работодатель премирует физ. лицо как за выполнение конкретного объема обязанностей, так и в плане дополнительного вознаграждения.

Премии в 2 НДФЛ могут не связывать с работой, например, выплаты к праздничным дням, в виде материального поощрения. Основанием для правильного применения кода будет трактовка в приказе, который утвержден руководителем.

ФНС разъяснила, как правильно отражать доходы в справке 2 НДФЛ по коду 2002:

премирование по результатам работы за календарный период от месяца до года;

разовое премирование за выполнение заданий “особой” важности;

премирование, связанное с присвоением почетных званий, вручением государственных или трудовых наград;

премирование по итогам работы.

Соответственно, по коду 2003 в декларации 2 НДФЛ отражают следующие вознаграждения:

выплаты, которые связаны с юбилейными и праздничными днями, суммы, выплачиваемые работодателем для дополнительного стимулирования, прочие премии, не связанные с работой.

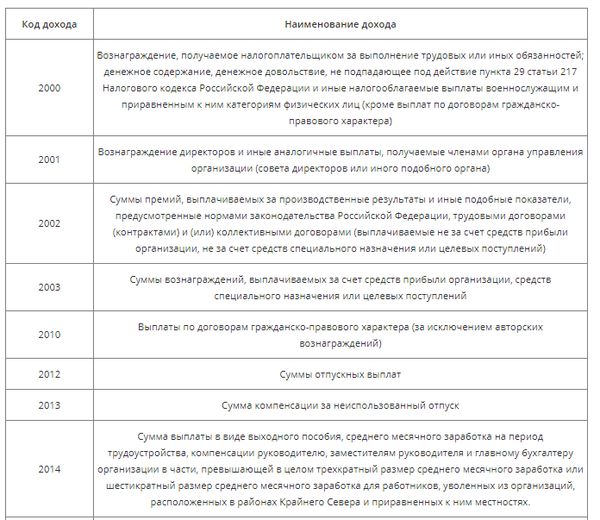

Перечень главных кодов для 2 НДФЛ:

Выбор кода для премии

Работодатели выплачивают премии работникам, руководствуясь собственными локальными нормативными документами. Причина выплат может быть разной (за превышение заданных объемов, улучшение показателей количества и качества продукции и т.д.), периодичность начисления тоже варьируется – разовое поощрение, ежемесячные выплаты, годовая премия. Код дохода по НДФЛ для разных видов премий может отличаться.

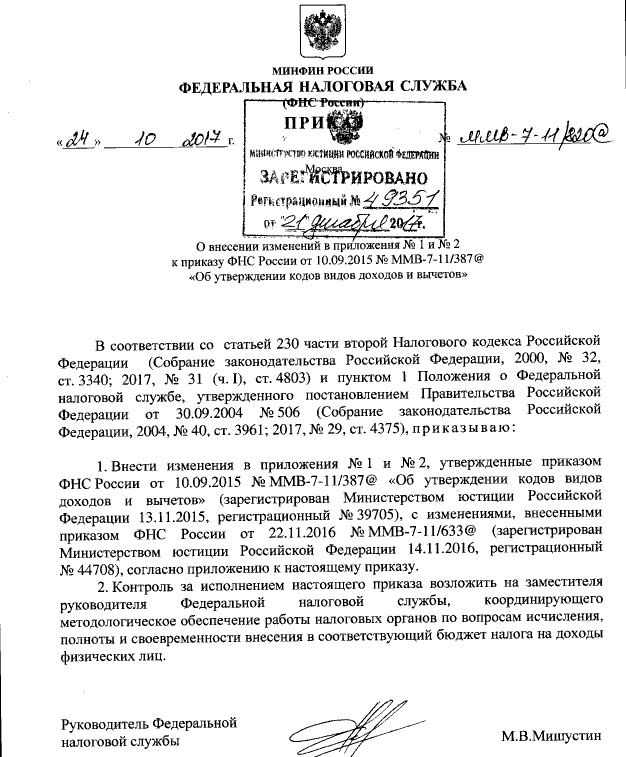

Полная расшифровка всех кодов доходов приводится в Приложении 1 к приказу ФНС от 10.09.2015 № ММВ-7-11/387@ (последние изменения вносились в справочник 24.10.2017). Для премий коды дохода (коды 2002 и 2003) были введены приказом ФНС от 22.11.2016 № ММВ-7-11/633@. Действуют они и для справок за 2019 год.

Код премии в 2-НДФЛ зависит от источника и причины выплаты премиальных. Налоговый агент сам выбирает нужное значение, исходя из фактических обстоятельств начисления. Для разовых премий код дохода тоже может варьироваться.

Вознаграждения за выполнение трудовых обязанностей обозначается в 2-НДФЛ кодом 2000. Но для премии код 2000 не подходит, т.к. он предназначен для заработной платы и сумм денежного довольствия либо содержания при выполнении трудовых /служебных обязанностей. Премии следует отражать в справке под кодами 2002 и 2003.

Изменения и нововведения

На этот раз поправки внёс приказ ФНС от 24.10.2017 № ММВ-7-11/820. Он официально опубликован 21 декабря 2017 года. Учитывая эту дату, поправки действуют в силу с 1 января 2018 года. Поэтому коды доходов в 2-НДФЛ за 2017 год необходимо проставлять с учетом всех изменений и новых кодов доходов.

Комментируемый Приказ ФНС добавляет новые коды доходов для формирования справок 2-НДФЛ в 2018 году. Приведем таблицу с новыми кодами.

Таблица новых кодов доходов с расшифровкой с 2018 года

| Код | Расшифровка |

| 2013 | Компенсация за неиспользованный отпуск |

| 2014 | Выходное пособие, в виде среднего месячного заработка на период трудоустройства, компенсация руководителю, заместителям руководителя и главбуху организации в части, превышающей в целом трехкратный размер среднего заработка (или шестикратный для организаций в районах Крайнего Севера) |

| 2301 | Штрафы и неустойки, выплачиваемые организацией на основании решения суда за несоблюдение в добровольном порядке удовлетворения требований потребителей в соответствии с законом о защите прав потребителей; |

| 2611 | Сумма списанного в установленном порядке безнадежного долга с баланса организации |

| 3021 | Сумма дохода в виде процента (купона) по обращающимся облигациям российских организаций, номинированным в рублях. |

Такие дополнения потребовались, чтобы бухгалтеру знать, из каких сумм складывается доходы работников. Раньше такие выплаты кодировались в справках 2-НДФЛ под единым кодом 4800 «Иные доходы». С 2018 года кодов становится больше – они стали более точными.

Код дохода в справке 2-НДФЛ при отражении месячной премии

Какой код нужно указать в поле «Код дохода» справки по форме 2-НДФЛ для премии, выплаченной за добросовестное отношение к работе, качественное исполнение трудовых обязанностей и высокую дисциплину?

Вопрос: Какой код дохода отражать в справке 2-НДФЛ при отражении месячной премии, являющейся частью системы оплаты труда согласно ст 135 ТК, должны ли мы оставить код дохода 2000 или все-таки должны установить код 2002 для таких премий? У нас ежемесячная премия — это часть зарплаты и компания выдает деньги в один день.В 6-НДФЛ датой получения дохода показывали последний день месяца и заполняли один блок строк 100-140.Данное вознаграждение указано в штатном расписании, как переменная часть оплаты труда.И если установить код дохода 2002 то, нужно сдать уточненный расчет по 2НДФЛ за 2017 год.

Ответ: Для премий за производственные показатели, которая относится на себестоимость, используется код дохода 2002.

Поскольку такая выплата является частью оплаты труда, то дата получения дохода у премий такая же, как и у заработной платы – т.е. последний день месяца.

Значит, в разделе 2 6-НДФЛ премию можно показать в одном блоке строк с заработной платой (Письмо ФНС России от 24.04.17 № БС-4-11/7794@).

Еще читайте: образец справки 2-НДФЛ в 2020 году

А вот в справках 2-НДФЛ премии должны быть указаны отдельно от заработной платы, с кодом дохода 2002. Поэтому Вам, чтобы избежать штрафа за недостоверную отчетность, необходимо подать корректирующие справки 2-НДФЛ (п. 3 письма ФНС России от 09.08.16 № ГД-4-11/14515).

Обоснование

Какой код нужно указать в поле «Код дохода» справки по форме 2-НДФЛ для премии, выплаченной за добросовестное отношение к работе, качественное исполнение трудовых обязанностей и высокую дисциплину. Премию приурочили к отраслевому профессиональному празднику

В поле «Код дохода» укажите: – код 2002 – если премию выплатили не из средств прибыли (средств специального назначения или целевых поступлений);

– код 2003 – если премию выплатили из чистой прибыли (средств специального назначения или целевых поступлений).

Такие коды указаны в приложении 1 к приказу ФНС от 10.09.2015 № ММВ-7-11/387.

Премии надо отражать в справках 2-НДФЛ с разными кодами

Документ: письмо ФНС России от 07.08.2017 № СА-4-11/15473

Последствия: больше путаницы с кодами

Коды видов доходов и вычетов ФНС России утвердила в приказе от 10.09.15 № ММВ-7-11/387. Для премий есть два кода — 2002 и 2003 (приказ от 22.11.16 № ММВ-7-11/633).

Код дохода 2002 надо указывать, если сотрудник получил премию за производственные результаты и другие подобные показатели

Например, премию по итогам работы за месяц, квартал, год, единовременную выплату за особо важное задание

С этим же кодом отражайте премии за производственные результаты в связи с присуждением почетных званий, награждением государственными и ведомственными наградами.

Если сотрудник компании получил ежемесячную премию, которая зависит от результатов труда, ставьте код 2002. Если надбавку за выслугу лет — включите ее в справку с кодом дохода 2000, как оплату труда.

Раньше код дохода 2000 использовали и для премий за производственные результаты. Но теперь для таких премий применяйте код 2002.

Не запутаться в заполнении справок 2-НДФЛ поможет статья «Что проверить в справках 2-НДФЛ перед отправкой в инспекцию» // РНК, 2017, № 5.

Налоговики рассказали, как записать премии в 2-НДФЛ

Письмо ФНС России от 24.04.17 № БС-4-11/7794

ФНС окончательно решила, что премия за труд — это часть зарплаты (письмо от 11.04.17 № БС-4-11/6836). Поэтому дата получения дохода в виде бонуса — последний день месяца, за который начислили выплату (п. 2 ст. 223 НК РФ).

Ежемесячные премии и зарплату можно отражать в одном блоке строк 100–140 расчета 6-НДФЛ, если организация выдала обе выплаты в один день. Но в 2-НДФЛ компания отражает зарплату с кодом 2000, а премию с кодом 2002.

В письме № БС-4-11/7794 ФНС еще раз подтвердила, что дата получения дохода в виде премии — последний день месяца, как по зарплате.

А значит, зарплату и премию за труд отражайте в 2-НДФЛ в двух разных строчках.

На примере

Работник цеха получает оклад и премию по итогам выполнения плана за каждый месяц. В мае компания начислила оклад — 48 000 руб., НДФЛ — 6240 руб. (48 000 руб. * 13%), бонусы за труд — 16 000 руб., НДФЛ — 2080 руб. (16 000 руб. * 13%). Компания выдала обе выплаты 5 июня. В расчете 6-НДФЛ отразила премию и зарплату вместе:

— строка 100 — 30.05.2017,