Дополнительные тарифы страховых взносов в 2018-2019 годах

Дополнительные тарифы (ДТ) применяются при начислении взносов в Пенсионный фонд определенным категориям сотрудников, которые работают во вредных условиях труда. Их работа сопряжена с дополнительной опасностью для здоровья и жизни, и в случаях необходимости обязательных выплат в их пользу, такие платежи также будут выше. Если страхователь не озаботился проведением спецоценки условий труда (СОУТ), то используют следующие дополнительные тарифы:

- 6% начисляется за сотрудников, находящихся на «тяжелых» работах (Список № 2, «малые» списки — п.п. 2-18 ч. 1 ст. 30 закона № 400-ФЗ «О страховых пенсиях» от 28.12.2013 г.);

- 9% начисляется за сотрудников, вынужденных работать в подземных условиях, «горячих» цехах и т.п. (Список № 1 — п. 1 ч. 1 ст. 30 закона № 400-ФЗ).

После проведения СОУТ возможно снижение ДТ в зависимости от класса УТ и подкласса УТ.

- 8% — подкласс 4 (опасные УТ);

- 7% — подкласс 3.4 (вредные УТ);

- 6% — подкласс 3.3 (вредные УТ);

- 4% — подкласс 3.2 (вредные УТ);

- 2% — подкласс 3.1 (вредные УТ);

- 0% — классы 1 и 2 (оптимальные и допустимые УТ).

А может выгоднее быть самозанятым?

Начиная с 1 января 2019 года ИП смогут полностью не платить взносы за себя в ПФР и ФОМС. Для этого будет достаточно перейти на новый спецрежим для самозанятых. Для этого их доход за год не должен превышать 2,4 млн. рублей. На спецрежиме для самозанятых не придется сдавать декларацию и платить пенсионные взносы за себя.

Вот список регионов, где разрешат регистрацию самозанятых с 1 января 2020 года:

- Санкт-Петербург;

- Воронежская область

- Волгоградская область;

- Ленинградская область;

- Нижегородская область;

- Новосибирская область;

- Омская область;

- Ростовская область;

- Самарская область;

- Сахалинская область;

- Свердловская область;

- Тюменская область;

- Челябинская область;

- Красноярский край;

- Пермском край;

- Ненецкий автономный округ;

- Ханты-Мансий автономный округ-Югра;

- Ямало-Ненецкий автономный округ;

- Республика Башкортостан.

4 региона, где уже проходит пилотный проект по самозанятым, тоже остаются в списке разрешенных:

- Москва;

- Московская область;

- Калужская область;

- Республика Татарстан.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl Enter.

Как сэкономить на тарифе?

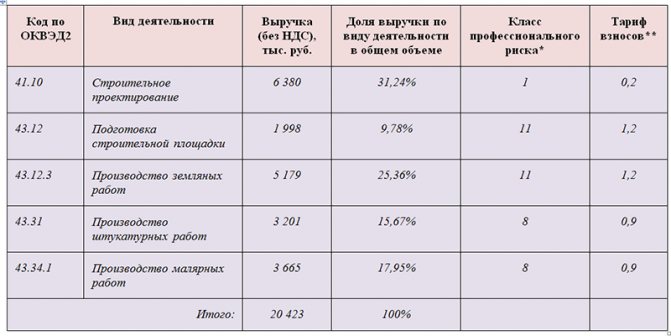

Посмотрите, как влияет на размер тарифа своевременное подтверждение основного вида деятельности компании.

Пример 1

ООО «СтройПроект» получило выручку в прошлом году в следующем размере (по видам деятельности):

* Класс профессионального риска специалисты ООО «СтройПроект» взяли из приложения к приказу Минтруда от 30.12.2016 № 851н.

** Тариф взносов «на травматизм» указан в соответствии со ст. 1 закона от 22.12.2005 № 179-ФЗ.

Вывод: основной вид деятельности ООО «СтройПроект» — строительное проектирование — ОКВЭД 41.10 (наибольшая доля выручки: 31,24%). Тариф страховых взносов — 0,2.

Не позднее 15.04.2020 ООО «СтройПроект» следует отправить в ФСС необходимые бумаги для подтверждения основного вида деятельности.

Как относится ФСС к переносу крайних отчетных сроков, узнайте из публикации.

Пример 2

Изменим условия примера 1: ООО «СтройПроект» не стало подтверждать основной вид деятельности.

В результате специалисты фонда самостоятельно установили тариф страхвзносов «на травматизм» для ООО «СтройПроект», выбрав максимальный тариф — 1,2.

Вывод: отсутствие в ФСС подтверждающих основной вид деятельности ООО «СтройПроект» бумаг привело к ситуации, когда фирме придется уплачивать взносы в размере, в 6 раз превышающем «подтвержденный» тариф.

Кбк страховые взносы 2019 в пфр, фсс рф и фомс за сотрудников: изменения, таблица, пени

|

Структурная часть РСВ |

Что изменилось/новое с 2020 года |

| Титульный лист | Добавлены поля с информацией об обособленном подразделении, которое лишили полномочий (закрыли), при указании кода формы реорганизации или ликвидации страхователя.

Нужно ставить код «9», если необходимо подать уточненный РСВ за обособку, которую к моменту его подачи лишили полномочий по начислению выплат и вознаграждений физлицам. В отдельном поле отражают ИНН и КПП такого подразделения. |

| Лист, посвященный сведениям о физлице, которое не является ИП | Исключен |

| Раздел 1 «Сводные данные об обязательствах плательщика страховых взносов» | Появилось новая строка 001 «Тип плательщика (код)».

В нем указывают:

В последнем случае можно сдать РСВ только с титульным листом, разделом 1 без приложений и раздел 3. |

| Подраздел 1.1 «Расчет сумм взносов на обязательное пенсионное страхование»

Подраздел 1.2 «Расчет сумм страховых взносов на обязательное медицинское страхование» |

Добавлены отдельные строки 045 про вычет по авторским договорам (до 2020 г. – это стр. 040). |

| Подраздел 1.3.2 о взносах по доптарифу | Не нужно указывать код основания заполнения расчета: результаты спецоценки, аттестации или того и другого (до 2020 г. для этого предназначена стр. 002).

В РСВ с 2020 г. в этом подразделе отражают код класса условий труда (до 2020 г. это поле 003). Это изменение связано с тем, что рабочие места теперь относят к определенному классу опасности только на основании итогов спецоценки. Период, когда можно было использовать результаты аттестации, завершён. |

| Подраздел 1.4 «Расчет сумм страховых взносов на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности» | Стал новым Приложением 1.1 к Разделу 1 |

| Раздел 1 в целом | Стало 9 приложений вместо 10.

Исключены строки, в которых указывались итоговые суммы страховых взносов к уплате за отчетный период |

| Приложение 2 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1» | Включен код тарифа плательщика: это стр. 001 (берут из приложения 5 к порядку заполнения). Она перешла из Приложения 1.

Добавлены показатели, которые есть в Приложении 1 к данному разделу. Если в течение отчетного периода применяете более одного тарифа, то придется заполнить столько же Приложений 2. Исключение – строки 070-090: в них указывают информацию в целом по плательщику взносов. Новая строка 015 – количество физлиц, с выплат которым исчислены взносы по тарифу, указанному в Приложении 2 к Разделу 1 (перешли из Приложения 1). Формирующие базу по взносам выплаты в пользу временно пребывающих иностранцев и лиц без гражданства, которые не являются гражданами ЕАЭС, с 2020 г. приводят в строке 055, а не 054. |

| Приложение 5 | Скорректированы коды. Например, удалили коды 02 и 03 для страхователей на УСН и ЕНВД, использующих основной тариф взносов. Теперь они указывают код 01. Он означает основной тариф взносов. При этом режим налогообложения плательщика взносов не играет роли. |

| Приложение 6 | Названо «Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 7 пункта 1 статьи 427 НК РФ» |

| Новое Приложение 7 для организаций-аниматоров | Названо «Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 15 пункта 1 статьи 427 НК РФ» |

| Приложение 8 | Названо «Сведения, необходимые для применения тарифа страховых взносов, установленного абзацем вторым подпункта 2 пункта 2 статьи 425 (абзацем вторым подпункта 2 статьи 426) НК РФ» |

| Раздел 3 (персонифицированные сведения о физлицах) | Строку 010 «Номер корректировки» заменили на поле 010 «Признак аннулирования сведений о застрахованном лице» (при первичной сдаче не заполняют, а при аннулировании или исправлении в строках 020-060 Подраздела 3.1, в этом поле нужно проставить «1»).

Изъяты поля:

|

| Раздел 3.2 | Исключены итоговые строки о начисленных страховых взносах на ОПС |

Пример применения нового значения базы по взносам

Рассмотрим на примере, как применять регрессивную шкалу по взносам в 2019 году.

Данные для расчета: оклад работника – 120 000 рублей. В 2019 году организация применяет общие тарифы (ПФР – 22% и 10%, ФСС – 2,9%, ФФОМС – 5,1%). Тариф ФСС на случай травматизма – 0,2%. Сумма, превышающая предельную величину в 2019 году: ПФР – 1 058 000 рублей, ФСС – 845 000 рублей.

| Месяц | Облагаемый взносами годовой доход нарастающим итогом, руб. | Сумма взносов, руб. | ||

| В пределах базы | Сверх базы | По ставке 22% | По ставке 10% | |

| 1 | 120 000 | – | 26 400 | – |

| 2 | 240 000 | – | 26 400 | – |

| 3 | 360 000 | – | 26 400 | – |

| 4 | 480 000 | – | 26 400 | – |

| 5 | 600 000 | – | 26 400 | – |

| 6 | 720 000 | – | 26 400 | – |

| 7 | 840 000 | – | 26 400 | – |

| 8 | 960 000 | – | 26 400 | – |

| 9 | 1 058 000 | 22 000 | 4840 | 2200 |

| 10 | 1 058 000 | 142 000 | 12 000 | |

| 11 | 1 058 000 | 262 000 | 12 000 | |

| 12 | 1 058 000 | 382 000 | 12 000 |

ПОДРОБНЕЕ: Особенности финансов кредитных организаций

| Месяц | Облагаемая взносами зарплата нарастающим итогом, руб. | Сумма взносов, руб. (ставка 2,9 %) |

| 1 | 120 000 | 3480 |

| 2 | 240 000 | 3480 |

| 3 | 360 000 | 3480 |

| 4 | 480 000 | 3480 |

| 5 | 600 000 | 3480 |

| 6 | 720 000 | 3480 |

| 7 | 840 000 | 3480 |

| 8 | 960 000 (облагается только 845 000) | 145 |

| 9 | не начисляются | |

| 10 | ||

| 11 | ||

| 12 |

3. Рассчитаем медицинские взносы. Платежи в ФФОМС в 2019 году по-прежнему начисляют со всех выплат.

| Месяц | Облагаемая взносами зарплата, руб. | Сумма взносов, руб. (ставка 5,1 %) |

| 1 | 120 000 | 6120 |

| 2 | 120 000 | 6120 |

| 3 | 120 000 | 6120 |

| 4 | 120 000 | 6120 |

| 5 | 120 000 | 6120 |

| 6 | 120 000 | 6120 |

| 7 | 120 000 | 6120 |

| 8 | 120 000 | 6120 |

| 9 | 120 000 | 6120 |

| 10 | 120 000 | 6120 |

| 11 | 120 000 | 6120 |

| 12 | 120 000 | 6120 |

| ИТОГО | 1 440 000 | 73 440 |

4. Рассчитаем взносы на травматизм. Тарифы на страхование от несчастных случаев на производстве в 2019 году определяют в зависимости от класса профессионального риска. Предельная база не устанавливается, поэтому взносы надо начислять на все выплаты.

| Месяц | Облагаемая взносами зарплата, руб. | Сумма взносов, руб. |

| 2 | 120 000 | 240 |

| 3 | 120 000 | 240 |

| 4 | 120 000 | 240 |

| 5 | 120 000 | 240 |

| 6 | 120 000 | 240 |

| 7 | 120 000 | 240 |

| 8 | 120 000 | 240 |

| 9 | 120 000 | 240 |

| 10 | 120 000 | 240 |

| 11 | 120 000 | 240 |

| 12 | 120 000 | 240 |

| ИТОГО | 1 440 000 | 2880 |

Бухсофт Онлайн

Вберите пункт «Уплата налогов» на рабочем столе модуля «Зарплата и кадры».

Открывается список со всеми платежами в бюджет. Над табличной частью расположены закладки по видам налогов и сборов.

Перейдите на закладку «ПФР», найдите в списке платежей тот, который перечислили в бюджет. В графе «Начислено» уже указана сумма платежа в фонд. Она была рассчитана программой при начислении зарплаты работнику.

Нажмите на взнос, оплату которого собираетесь отразить. Под табличной частью появилась информация о платеже, выделенная зеленым цветом.

Проверьте заполнение реквизитов, при необходимости отредактируйте. Реквизиты «Номер», «Дата платежа», «Банк/Касса» и сумма платежа заполняются на основании документа, подтверждающего уплату, например, банковской выписки. После заполнения этих реквизитов нажмите кнопку «Сохранить». Документ открашивается в синий цвет, оплаченная сумма появляется в графе «Уплачено», а долг по налогу исчезает из списка.

Аналогично проводите платежи в ФОМС и ФСС.

1С:Зарплата и управление персоналом

Откройте журнал «Уплата страховых взносов в фонды» в пункте меню «Налоги и взносы».

По кнопке «Создать» откройте документ «Уплата страховых взносов». В меню «Вид платежа» можно выбрать один из 2 вариантов:

- ФСС страхование от временной нетрудоспособности,

- ФСС страхование от несчастных случаев.

Сумму, дату и номер платежа укажите на основании банковской выписки. Нажмите провести и закрыть.

С 2019 года в 1С:ЗУП не регистрируется оплата взносов в ПФР и ФСС. Это связано с тем, что законодательством введен новый «Расчет по страховым взносам», он не содержит полей для отражения сумм, перечисленных в бюджет. Необходимость фиксации платежей в ПФР и ФОМС отпала. Поэтому разработчики 1С оставили в конфигурации ЗУП возможность отражать перечисления только в соц.страх. Эти суммы необходимы для заполнения отчета «4-ФСС» и документов на возмещение выплат по нетрудоспособности.

Контур.Бухгалтерия

В разделе «Документы» нажмите «Добавить документ» и выберите пункт «Уплата налогов и взносов».

Документ заполните на основании банковской выписки:

- В поле «Операция» укажите вид страхового взноса,

- Номер, дату и сумму документа посмотрите в выписке банка,

- Статус отправителя: Для взносов в ПФР, ФОМС и ФСС по нетрудоспособности – код 01,

- Для взносов на травматизм – код 08,

Укажите получателя реквизиты платежа: КБК, ОКТМО, основание платежа и налоговый период.

Как применять новые лимиты в 2017 году

Теперь поясним, как плательщикам страховых взносов в 2017 году использовать новые предельные значения базы по страховым взносам при расчете страховые взносов в 2017 году. Приведем пример и расчеты.

Пример.

В организации по трудовому договору работает Петров А.С. Ему ежемесячно начисляется оклад – 94 000 рублей. В 2017 году организация «Космос» применяет общие тарифы страховых взносов:

- пенсионные взносы (ПФР) – 22% и 10% (сверх облагаемой базы);

- взносы по временной нетрудоспособности и материнству (ФСС) – 2,9%;

- медицинские взносы (ФФОМС) – 5,1%;

В ФСС РФ на случай травматизма организация уплачивает страховые взносы по тарифу 0,2%. Также см. «Таблица ставок страховых взносов в 2017 году».

Расчет пенсионных взносов

При расчете пенсионных страховых взносов в 2017 году нужно принимать во внимание, что при достижении нового предельного лимита по базе (876 000 рублей) ставка тарифа по страховым взносам изменится:

- с начислений в пределах 876 000 рублей – нужно начислять взносы по тарифу 22 процента;

- с начислений с суммы превышения 876 000 рублей – ставка пенсионных взносов снижается до 10 процентов.

Вот как будет выглядеть расчет пенсионных страховых взносов с применением новых значений предельной базы.

| Месяц | Нарастающая база пенсионных взносов с начала 2017 г.,руб. | Сумма начисленных пенсионных взносов | ||

| до 876 000 вкл. | превышение 876 000 | по тарифу 22 % | по тарифу 10 % | |

| Январь | 94 000 | 20 680 | ||

| Февраль | 188 000 | 20 680 | ||

| Март | 282 000 | 20 680 | ||

| Апрель | 376 000 | 20 680 | ||

| Май | 470 000 | 20 680 | ||

| Июнь | 564 000 | 20 680 | ||

| Июль | 658 000 | 20 680 | ||

| Август | 752 000 | 20 680 | ||

| Сентябрь | 846 000 | 20 680 | ||

| Октябрь | 876 000 | 64 000 | 6600 | 6400 |

| Ноябрь | 876 000 | 158 000 | 9400 | |

| Декабрь | 876 000 | 252 000 | 9400 |

Расчет взносов по временной нетрудоспособности и в связи с материнством

В 2017 году страховые взносы по временной нетрудоспособности и в связи с материнством рассчитываются по тарифу 2,9 процента. Если в 2017 году начисления в пользу работника превысят новый лимит по базе (то есть, 755 000 рублей), то взносы перестают начисляться. В нашем примере ежемесячные начисления в пользу работника – 94 000 рублей. Поэтому расчеты будут такими.

| Месяц | База страховых взносов по ВНиМ с начала 2017 года, руб. | Сумма начисленных взносов по тарифу 2,9%, руб. |

| Январь | 94 000 | 2726 |

| Февраль | 188 000 | 2726 |

| Март | 282 000 | 2726 |

| Апрель | 376 000 | 2726 |

| Май | 470 000 | 2726 |

| Июнь | 564 000 | 2726 |

| Июль | 658 000 | 2726 |

| Август | 752 000 | 2726 |

| Сентябрь | 755 000 | 87 |

| Октябрь | 755 000 | |

| Ноябрь | 755 000 | |

| Декабрь | 755 000 |

Расчет медицинских взносов

Как мы уже сказали, предельная база по медицинским взносам не устанавливается. Поэтому взносы в ФФОМС в 2017 году начисляются со всех облагаемых страховыми взносами выплат. То есть, ежемесячно за работника из нашего примера нужно перечислять 4794 руб. (94 000 руб. × 5,1%).

Расчет взносов «на травматизм»

Тарифы взносов на страхование от несчастных случаев на производстве (взносы «на травматизм») в 2017 году определяются в зависимости от класса профессионального риска основного вида деятельности организации. См. «Тарифы страховых взносов «на травматизм» в 2017 году не изменятся».

Для целей начисления взносов «на травматизм» предельная база по страховым взносам также не устанавливает. Поэтому эти взносы в 2017 году следует начислять на все облагаемые выплаты в пользу физлиц без каких-либо ограничений. То есть, ежемесячный платеж, исходя из условий нашего примера, составит 188 рублей (94 000 руб. × 0,2%).