Ндс при импорте товаров в 2018-2019 годах

Что такое импортный НДС

Ндс при импорте товаров из стран еаэс

Вычет НДС при импорте из стран, не входящих в ЕЭАС

Что такое импортный НДС

НДС при импорте представляет собой входной налог, который образуется в результате осуществления покупки товара, работы или услуги у иностранного поставщика (импортера).

Условно можно сказать, что НДС возникает:

- при ввозе товаров;

- импорте услуг и работ.

О том, что понимается под импортом услуг и как отразить импортные операции в учете, читайте в нашем материале «НДС при импорте услуг: как правильно платить налог?».

Ндс при импорте товаров из стран еаэс

С начала 2015 года начал действовать новый союз государств, сменивший действовавший ранее Таможенный союз, в состав которого вошли (согласно Договору о Евразийском экономическом союзе от 29.05.2014, далее — Договор):

- Российская Федерация;

- Республика Беларусь;

- Республика Казахстан;

- Республика Киргизия;

- Республика Армения.

Основные положения об импорте в ЕАЭС рассмотрены в материале «Таможенный союз Евразийского экономического союза (нюансы)».

Нюансы импортного НДС рассмотрены в отдельных материалах.

Например, о том, что делать, если изменилась стоимость импортируемых товаров, читайте в статье «Можно ли пересчитать “ввозной” НДС, если снизилась стоимость импортированных из ЕАЭС товаров?».

Как быть, если ввезенный из стран ЕАЭС товар похищен, читайте в статье «Ввезенный из Белоруссии товар похищен. Что делать с НДС?».

Импортируя товары с территории стран ЕАЭС, необходимо подать декларацию по косвенным налогам в срок не позднее 20 числа месяца, следующего за месяцем, в котором импортированные товары были приняты на учет. С декабря 2017 года применяется новая форма декларации по косвенным налогам. Скачать ее можно здесь.

Обратите внимание, что декларацию по косвенным налогам можно подать в бумажном виде. Подробнее об этом – в материале «Правила НК РФ об электронной подаче декларации по НДС не действуют при декларировании «ввозного» налога»

Одновременно с декларацией необходимо представить документы, предусмотренные п. 20 приложения 18 к договору о ЕАЭС.

https://www.youtube.com/watch?v=pxurmmOFIDE

Подробнее с перечнем указанных документов вы можете ознакомиться в этой статье.

Заявление о ввозе товаров и уплате косвенных налогов является одним из документов, подтверждающих импорт товаров из стран ЕАЭС. С документом, утвердившим эту форму, можно ознакомиться в статье «Утвержден формат “электронного” заявления о ввозе и косвенных налогах».

Для принятия к вычету ввозного НДС при импорте из стран ЕАЭС необходима отметка налогового органа на этом заявлении.

О том, что это за отметка, говорится в публикации «При импорте из Белоруссии отметку на заявлении ставит российская ИФНС».

Вычет можно использовать только после оплаты налога, а также при соблюдении ряда условий, о которых можно узнать в материале «Минфин напомнил условия вычета по товарам, ввезенным из ЕАЭС».

Ввоз товаров не всегда сопровождается уплатой налога. НДС не уплачивается, когда ввозится товар, не облагаемый НДС. Подробнее о таких ситуациях читайте в материале«Ввезли из ЕАЭС необлагаемый товар – ”евразийский” НДС не уплачивается».

Вычет НДС при импорте из стран, не входящих в ЕАЭС

С учетом положений ст. 171 НК РФ НДС, уплаченный при ввозе товаров на территорию Российской Федерации, принимается к вычету плательщиками НДС.

Но для того, чтобы принять указанный налог к вычету, необходимо иметь документальное подтверждение произведенных импортных операций. Документальное подтверждение ввозного НДС при импорте из стран ЕАЭС и стран, не входящих в этот союз, различаются.

При импорте из стран, не входящих в Евразийский союз, такими подтверждающими бумагами могут быть:

При этом очень важно обратить внимание на порядок проставления печатей на таможенной декларации. Документ об оплате самого налога

Документ об оплате самого налога.

Вторым важным условием для принятия НДС к вычету является соответствие товара определенным критериям: для каких целей он куплен, будет он участвовать в облагаемой или необлагаемой деятельности, будет ли он перепродаваться или нет и пр.

Подробнее с указанными ограничениями можно ознакомиться в материале «Какой порядок возмещения (возврата) НДС при импорте товаров?».

Кроме того, осуществляя ввоз товара через посредника, следует знать о некоторых нюансах для того, чтобы входной НДС все-таки получилось зачесть.

Подробнее об этих важных моментах читайте в материалах:

Особенности уплаты НДС. Сроки подачи декларации

Обязательных к уплате сумм акцизов (только для подакцизных товаров).

Если стоимость товаров определена в иностранной валюте, то для того, чтобы вычислить налоговую базу, необходимо пересчитать данную стоимость в белорусские рубли по курсу Нацбанка, действовавшему на дату отражения товаров в бух учете.

Предприятия, импортирующие товары, до 20 числа месяца, следующего за датой ввоза товара, должны обязательно предоставить в налоговую декларацию по НДС, заполнив только Часть 2 декларации. Еще они обязаны оплатить НДС при ввозе из стран ТС.

Все тонкости в налогах и бухгалтерском учете в данной ситуации можно узнать, заказав консультацию бухгалтера в специализированных аутсорсинговых компаниях, занимающихся бухгалтерским сопровождением. Высококвалифицированные специалисты таких фирм в курсе всех возможных нюансов, поэтому сумеют уберечь от всевозможных рисков и штрафов. Вот почему бухгалтерские услуги профессионалов при возникновении малейших спорных ситуаций будут весьма кстати.

Декларация на импорт

Декларация о соответствии – один из разрешительных документов оценки соответствия российским стандартам или Техническим регламентам.

Происходит оформление и регистрация данного документа технического регулирования в органах сертификации, имеющих аккредитацию в требуемой системе оценки соответствия.

На какие зарубежные товары следует оформлять декларацию о соответствии, указано в ПП РФ № 982 от 01.12.2009 г. и в Технических регламентах РФ на разные виды продукции.

Данный документ также как и сертификат о соответствии относится к методам нетарифного регулирования импортных поставок.

Кроме принадлежности к разрешительным документам сертификации, его можно охарактеризовать как таможенный документ. Т.к.

в случае требования российского закона оформления декларации о соответствии на продукцию, данный документ является обязательным для таможенного досмотра импортного груза.

Но при таможенном досмотре импортных грузов на границе Российской Федерации декларация о соответствии это не единственный документ, который имеет наименование «декларация».

Декларация на импорт – таможенный документ

При пересечении границы России на товар должен быть оформлен таможенный документ, который имеет название декларация на товар или декларация на импорт. Другое его название грузовая таможенная декларация (ГТД). Данный документ оформляется на бланке строгой отчетности, имеет степени защиты от подделок.

Он отличается от декларации соответствия, хотя также заполняется владельцем груза, пересекающего границу. Но декларация на импорт может быть заполнена и представителем производителя, отправившего продукцию – брокером.

Данный вид декларации обобщает все сведения, относящиеся к товарам из-за рубежа (т.к. пакет документов, предоставляемых при пересечении границы достаточно объемный).

Назначение ГТД – информировать таможенные органы не только о грузе, но и сделке, подтверждение законности перемещения товара через границу РФ. В то время как декларация о соответствии является документом, подтверждающим безопасность перевозимого груза, а также соответствие некоторых качественных характеристик требованиям российских стандартов.

Оформление декларации соответствия на импортные грузы

Декларация на импорт, оформляемая в сертификационных органах РФ, требуется также как на продукцию национальных производителей. Но оформление декларации соответствия несколько отличается от требований к российским товарам, заключается эта особенность в отличие схем сертификации продукции и в наличии документов, специфических для товаров из-за рубежа.

Т.к.

декларация о соответствии в России не может быть оформлена на зарубежного производителя ( это запрещает ФЗ «О техническом регулировании», заявителем на декларирование товаров может быть только российский резидент), то схемы декларирования на импортные товары существенным образом отличаются от схем декларирования российских грузов (и также от разрешенных схем сертификации импортной продукции). Широко распространенная схема оценки соответствия импортных товаров, это – регистрация декларации о соответствии на фирму получателя. При это в разрешительном документе сертификации указывается номер контракта на импортную поставку, получатель товара и производитель.

Поэтому при подаче заявления импортером в орган сертификации должны быть предоставлены документы, удостоверяющие, что конкретный груз относится к конкретной поставке из-за рубежа. Это контракт на поставку товара, грузо-сопроводительные документы, инвойсы. Оформление декларации соответствия осуществляется в этом случае только на конкретную партию, объединенную представленным договором.

Происходит оформление декларации о соответствии до поступления грузов на территорию РФ.

Если на продукцию требуется оформление пожарного сертификата, Свидетельства о государственной регистрации Таможенного Союза или Экспертное заключение Роспотребнадзора, то данные разрешительные документы сертификации должны быть оформлены до обращения импортера в орган сертификации для получения декларации о соответствии.

При наличии декларации о соответствии импортер имеет право маркировать свою продукцию одним из знаков, предусмотренных ФЗ № 184 для товаров, прошедших процедуру сертификации.

Если декларация получена на основе исполнения требований безопасности Технических регламентов РФ, то она может быть замаркирована знаком обращения на рынке.

Статистическая декларация. Суть. Сроки подачи

Статистическое декларирование проводится с целью контроля за движением товаров на территории Таможенного Союза.

Статистическая декларация подлежит регистрации в таможенном органе при осуществлении операций между странами участниками ТС в случае суммы контракта более 1000 евро.

Срок предоставления такой декларации в налоговую — на протяжении семи дней (не берется в расчет дата отгрузки (получения) товара). При оформлении периодической декларации (больше 2-х поставок по одному договору за отчетный месяц) — срок подачи не позднее седьмого числа следующего за отчетным месяца.

Вычет НДС при импорте

У плательщиков внутреннего НДС есть возможность взятия к вычету НДС при импорте только после принятия таких товаров на учет, а также уплаты налога в государство. Также в обязательном порядке, для того чтобы посчитать такой налог к вычету, нужно располагать документальными подтверждениями произведения операций по импорту. Такими бумагами основания есть:

- таможенная декларация – внимательно следите за порядком проставления на документе печатей;

- документ об оплате налога в государство.

Из стран ЕАЭС

Получатель ввозного НДС — ИФНС.

НДС уплачивается не позже даты представления специальной декларации и определяется по следующей формуле:

Сумма импортного НСД = налоговая база × ставка НДС

Налоговая база = стоимость приобретенных товаров, увеличенная на сумму акцизов (если приобретены подакцизные товары)

Сумма НДС к уплате в бюджет по импортированным из стран – участниц ЕАЭС товарам отражается в специальной декларации НДС и акцизам.

Налоговая база определяется на дату принятия импортированных товаров на учет.

Из остальных стран

Получатель ввозного НДС – таможенная служба.

Такой налог определяется следующей формулой:

Сумма импортного НДС = налоговая база × ставка НДС

Налоговая база = таможенная стоимость + таможенная пошлина + сумма акциза по подакцизным товарам.

Ндс в армении

Примерный перечень работ обычно включает в себя обследование оборудования, консультации, проектные работы, пусконаладку оборудования, модернизацию старого оборудования.

Отметим, что при поставке оборудования российской компании может быть удобнее заключать отдельный договор с покупателем, филиал в этом случае будет отвечать только за выполнение работ.

Согласно Закону РА от 27 октября 1997 г.

N 3Р-155 «О налоге на прибыль», если нерезидент осуществляет деятельность в Республике Армения (далее — РА) через обособленное подразделение (филиал), налогооблагаемая прибыль, возникшая в результате деятельности обособленного подразделения (филиала), может определяться двумя методами — прямым или косвенным.Прямой метод. Если нерезидент осуществляет деятельность только в пределах РА (или в пределах и за пределами РА) и ведет раздельный учет, что позволяет определить налогооблагаемую прибыль, возникшую

Налоги и сборы Республики Армения

плата за обучение в общеобразовательных школах, профессионально-технических училищах, средних профессиональных и высших учебных заведениях подготовки и переквалификации; 2) реализация школьных тетрадей для письма и нотных тетрадей, альбомов для рисования, детской и школьной литературы, школьных учебных изданий; реализация научных и учебных изданий, выпущенных вузами, специализированными научными организациями, Национальной академией наук; 3) научно-исследовательские работы; 4) реализация произведенной в Республике Армения сельскохозяйственной продукции ее производителем; 5) реализация газет и журналов и т.д. Нулевая ставка НДС применяется: 1) в отношении налогооблагаемого оборота товаров, вывозимых в таможенном режиме «вывоз товаров для свободного обращения» за пределы таможенной границы Республики Армения; 2) в отношении розничной продажи товаров для отбывающих по международным маршрутам пассажиров в аэропортах в специально отведенных местах за таможенной территорией и территорией паспортного контроля; 3) в отношении налогооблагаемого оборота услуг, место оказания которых в соответствии с законодательством не находится на внутренней территории Республики Армения; 4) в отношении товаров, ввозимых или приобретаемых на территории Республики Армения в целях официального пользования дипломатических представительств и консульских учреждений; 5) в отношении транзитных перевозок иностранных грузов через территорию Республики Армения.

Плательщики НДС при поставке товаров и оказании услуг, облагаемых НДС, обязаны выписывать налоговые счета.

Налоговые счета не выписываются: 1) лицами, не являющимися плательщиками НДС; 2) на товары и услуги, освобожденные от НДС по закону; 3) на сделки (операции), не являющиеся объектом налогообложения или облагаемые по нулевой ставке согласно законодательству.

Платежи сумм НДС в государственный бюджет осуществляются по каждому отчетному периоду, которым считается каждый квартал. Платежи в государственный бюджет исчисленных сумм НДС производятся до 20-го числа месяца, следующего за отчетным периодом, включительно.

Налоги в Армении

Он выплачивается юридическими лицами государству с доходов, полученных от трудовой деятельности (зарплат).

Дополнительно выплачивается 25 % от суммы, превышающей 120 тысяч драм.При доходе от 320 тысяч драм налоговая ставка равна 68 тысячам драм.

Дополнительно армянин обязан внести в государственный бюджет 30 % от суммы, превышающей 320 тысяч драм.Подоходный налог в разных странах мираС иностранцев, работающих на территории страны, дополнительно взимаются такие сборы:

- Страховое возмещение в сумме 5 % от годового дохода.

- Другие платежи (дивиденды, роялти) в сумме 15 %.

Акцизный сбор регулируется законом № 3Р 79 «Об акцизном налоге».

Вычеты

Вычетам подлежат суммы НДС, которые:

- предъявили поставщики (подрядчики, исполнители) при приобретении товаров (работ, услуг);

- уплачены при ввозе товаров на территорию Российской Федерации в таможенных процедурах выпуска для внутреннего потребления, временного ввоза и переработки вне таможенной территории;

- уплачены при ввозе на территорию Российской Федерации товаров, с территории государств — членов Таможенного союза ().

Принять к вычету «входной» НДС можно только после того, когда товары (работы, услуги) приняты к учету и имеются соответствующие первичные документы и счет-фактура.

Для применения вычетов необходимо иметь:

- счета-фактуры;

- первичные документы, подтверждающие принятие товаров (работ услуг) к учету.

В отдельных случаях вместо счетов-фактур применяются другие документы, подтверждающие уплату налога.

Пример:

Получить подборку бесплатных видео-уроков по 1С Комплексной автоматизации 2

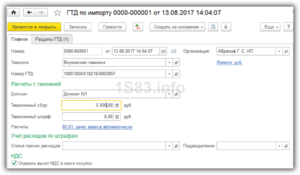

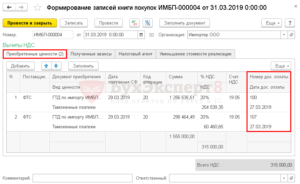

В программах 1С документ ГТД по импорту используется, чтобы отразить таможенную стоимость и таможенный НДС в подсистеме учета НДС для книги покупок и отнести на себестоимость партии импортного товара таможенные платежи. ГТД по импорту удобно создавать из Поступления товаров и услуг по кнопке Ввести на основании:

Ввод ГТД по импорту на основании Поступления товаров и услуг в 1С

Оформление ГТД по импорту по шагам

ГТД по импорту в 1С – закладка Основные

1. В поле номер ГТД указывается номер грузовой таможенной декларации, по которой необходимо ввести информацию. Номер ГТД в этом поле должен совпадать с номером ГТД, указанным в сериях документа Поступление товаров и услуг. Если номера не совпадают, то 1С не даст провести ГТД по импорту.

2. В поле Таможня необходимо выбрать контрагента – таможенный орган, на котором оформлена таможенная декларация.

3

В поле Депозит на таможне (руб) необходимо выбрать договор с таможней, по которому переведен депозит. Важно! Такой договор должен иметь вид Прочее

Договора с видом С поставщиком не подходят для взаиморасчетов с таможней.

5. ГТД по импорту следует проводить по всем видам учета. Флаги проведения по учетам проставляются автоматически из настроек пользователя. Но, если пользователь не настроен, то отсутствие флагов проведения по видам учета будет вызывать ошибки проведения документа.

Важно! В случае, если проставлены не все флаги, документ проведется, но в учете отразится не полностью, что будет приводить к искажению данных по себестоимости товара. 6

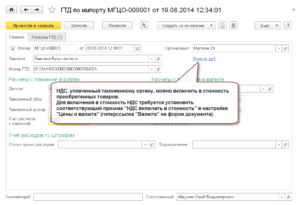

Если в ГТД есть суммы таможенных сборов и/или штрафов, то их необходимо указать на вкладке Основные

6. Если в ГТД есть суммы таможенных сборов и/или штрафов, то их необходимо указать на вкладке Основные.

Не следует вводить платежи в рублях в поля, предназначенные для указания валютных платежей, так как это будет приводить к ошибкам.

Важно! Если в поле “Валютный депозит” будет указан договор в рублях, то для валютных платежей тоже будет указана валюта (руб). Таким образом, перед заведением сумм платежей необходимо убедиться в правильности заполнения договоров с таможней в шапке (поля 3 и 4). ГТД по импорту в 1С- закладка Цены и валюта

ГТД по импорту в 1С- закладка Цены и валюта

7. По умолчанию, для указания таможенной стоимости товара по ГТД проставляется валюта из Поступления товаров и услуг, курс берется на дату указанную в шапке ГТД по импорту. В обычной ситуации предполагается, что дата документа ГТД по импорту в 1С будет соответствовать дате реальной ГТД.

8-12. Возможен вариант указания курса вручную или выбора даты курса для расчета пошлин.

Для этого необходимо перейти на закладку Цены и валюта. На этой закладке указана валюта и курс по умолчанию на дату, указанную в шапке ГТД по импорту.

Пользователь может указать другой курс вручную или нажать на значок калькулятора рядом с курсом и выбрать дату для подбора курса (обычно, это дата, указанная в номере ГТД).

ГТД по импорту в 1С – разделы ГТД

13. В реквизите Таможенная стоимость указывается таможенная стоимость для расчета пошлин и НДС.

14. В поле Ставка пошлины пользователем указывается реально примененная по ГТД ставка.

15. В поле Ставка НДС пользователем указывается реально примененная по ГТД ставка НДС.

16

Обратите внимание, что если в ГТД не применяется расчет и уплата пошлин и НДС в валюте, то флаги Пошлина в валюте и НДС в валюте должны быть сняты

18. Внизу в табличной части заполняются товары по инвойсу (из документа Поступление товаров и услуг). Необходимо распределить суммы таможенных платежей на позиции документа для расчета себестоимости партии.

19. Существует типовой механизм, который распределяет суммы платежей на все позиции пропорционально сумме по строке. Тем не менее распределение может быть произведено или откорректировано пользователем в любом соотношении.

Как в 1С оформить таможенную декларацию, состоящую из нескольких разделов

Для ввода дополнительного раздела необходимо перейти в пункт Добавить меню Разделы ГТД. При добавлении раздела на закладке Разделы ГТД появляется таблица разделов, каждой строке которой подчинены строки нижней таблицы Товары.

Для каждого раздела можно указать свои ставки таможенных пошлин и/или НДС и распределить суммы только на номенклатуру, указанную в табличной части этого раздела.

Товар по разделам пользователь распределяет самостоятельно используя кнопку Заполнить и убирая лишние строки из каждого раздела.

Важно! необходимо, чтобы в ГТД был указан весь товар, на стоимость которого должна быть распределена сумма платежей по ГТД. ГТД по импорту в 1С – добавление раздела

ГТД по импорту в 1С – добавление раздела

Учитесь новому каждый день и меняйте свою жизнь к лучшему!

Заявление о ввозе товаров и уплате налогов

С января месяца 2015 г. предприятия, импортирующие товары в РБ, вместе с отчетностью по НДС обязаны предоставлять налоговикам заявление о ввозе товаров и уплате косвенных налогов.

Этот документ заполняется согласно установленного образца и подписывается ЭЦП. Затем его отправляют в налоговую инспекцию, на учете в которой находится предприятие — импортер.

Сотрудник налоговой обязан рассмотреть такое заявление на протяжении десяти рабочих дней, проверить реквизиты, все предоставленные документы и факт оплаты налогов, которые обязан уплатить импортер согласно представленных документов.

Убедившись, что налоги уплачены и все необходимые документы в порядке, сотрудник налоговой проставляет отметку, ставит ЭЦП и отправляет ответ импортеру. Предприятие — импортер, при получении ответа — подтверждения, уведомляет об этом своего контрагента, предоставляя ему копии заявления или же просто его реквизиты.

В это же время МНС уведомляет государство — члена ЕАЭС, откуда был экспортирован товар, направляя в его налоговую службу электронный реестр заявлений.

При возникновении вопросов, связанных с осуществлением внешнеэкономической деятельности, импортом и экспортом товаров и услуг, ведении учета на предприятии любой формы собственности, кадрового учета компании, необходимости бухгалтерских и юридических консультации на разовой или постоянной основе, Вы можете обратиться в нашу компанию. Услуги будут оказаны точно в срок, с высокой квалификацией и по конкурентным антикризисным ценам.

Отгрузка товара в армению возврат ндс

В ряде случаев вам могут потребоваться и иные бумаги. Например, копии учредительных документов или страховой полис. Если собранный пакет сопровождающих документов будет неполным или содержать ошибки, это повлечет задержку таможенного оформления или вовсе сорвет процедуру.

Упрощенная система (УСН) дает возможность применять ставку равную нулю по НДС при экспорте в Армению в 2019 году. Чтобы воспользоваться данным правом, потребуется подтвердить торговую сделку. Дождавшись копий этих подтверждений от партнера из Армении, вам потребуется подать заявление в налоговую и подготовить такие копии документов:

- накладная;

- паспорт сделки;

- счет-фактура.

- договор, заключенный между партнерами;

В определенных ситуациях могут понадобиться другие документы.