Таблица 4. Начисление амортизации: способ уменьшаемого остатка (руб.)

Год |

Годовая сумма амортизации |

Накопленный износ |

Остаточная стоимость |

2006 |

120 000 (300 000 x 40%) |

120 000 |

180 000 (300 000 - 120 000) |

2007 |

72 000 (180 000 x 40%) |

192 000 (120 000 + 72 000) |

108 000 (300 000 - 192 000) |

2008 |

43 200 (108 000 x 40%) |

235 200 (192 000 + 43 200) |

64 800 (300 000 - 235 200) |

2009 |

25 920 (64 800 x 40%) |

261 120 (235 200 + 25 920) |

38 880 (300 000 - 261 120) |

2010 |

15 552 (15 552 x 40%) |

276 672 (261 120 + 15 552) |

23 328 (300 000 - 276 672) |

Как видно из табл. 4, фиксированная норма амортизации всегда применялась к остаточной стоимости предыдущего года. Сумма амортизации (самая большая в первый год) уменьшается из года в год. Однако часть первоначальной стоимости объекта остается недоамортизированной по истечении всего срока, т.е. данный метод не гарантирует полного списания стоимости: ежегодный размер износа снижается, и амортизация растягивается на много лет.

Для сравнительного анализа полученные при расчетах суммы амортизационных отчислений сведем в табл. 5.

Понятие нелинейного метода

Отличительные свойства нелинейного метода амортизации отражены в ст. 259.2 НК РФ. Этот способ должен быть прописан в учётных документах предприятия. В отличие от линейного метода он производится не по отдельным объектам, а по целой группе объектов.

Отличия от линейного метода

Предусматривает определение общей суммы амортизации на основе нормы амортизации и первоначальной стоимости (в некоторых случаях — текущей (восстановительной) стоимости). Значение нормы амортизации рассчитывается в зависимости от продолжительности полезной эксплуатации каждого из объектов.

Пример. Предприятием куплен объект начальной стоимостью 200 000 руб. Длительность полезной эксплуатации – 4 года.

- норма амортизации: 25 % = 100 % / 4 года;

- амортизация за год: 50 000 руб., то есть 200 000 х 25 %.

Размер нормы амортизации находится по формуле:

Пример. Предприятие приобрело объект основных фондов, относящийся к 4-й группе, за 50 000 рублей. Длительность полезной эксплуатации утверждена сроком на 5 лет (60 месяцев).

- норма амортизации (за месяц): (1/ 60) х 100 % = 1,67 %;

- амортизация (1 месяц): 50 000 х 1,67 = 6950 руб.

Нелинейность

Этот способ предполагает производить расчёт суммы амортизации каждый месяц. Для этого вначале определяют общий объём остаточной стоимости.

То есть на начало нового налогового периода необходимо определить величину остаточной стоимости каждого из объектов внутри одной группы. Затем эти суммы складываются.

Полученный суммарный баланс используют для вычисления амортизации по этой группе основных фондов.

Это правило не затрагивает группы 8-10, при исчислении которых используется только линейный метод. Сюда входят нематериальные фонды, здания, передаточные средства, различные сооружения. В эту группу также занесены машины, промышленное и иное оборудование, по отношению к которым разрешается применять линейный или нелинейный методики.

Если предприятие производит расчёты по амортизации по нелинейной методике, перейти на линейный разрешается не раньше 5 лет после его введения. Но обратный переход, с линейного на нелинейный, возможен в начале каждого нового налогового периода, то есть ежегодно 1 января.

При ведении в эксплуатацию нового амортизируемого имущества, его стоимость способствует увеличению суммарного баланса всей амортизационной группы, начиная с первого дня месяца, наступающего за месяцем его введения в эксплуатацию.

Увеличению суммарного баланса способствуют модернизация, реконструкция и дооборудование имущества, когда его стоимость увеличивается. При приобретении имущества, уже бывшего в эксплуатации, оно должно быть внесено в ту же группу объектов, в которой находилось у бывшего хозяина. Иными словами, суммарный баланс ежемесячно растёт в результате введения в эксплуатацию новых объектов и снижается на величину суммы амортизации.

Способ расчета

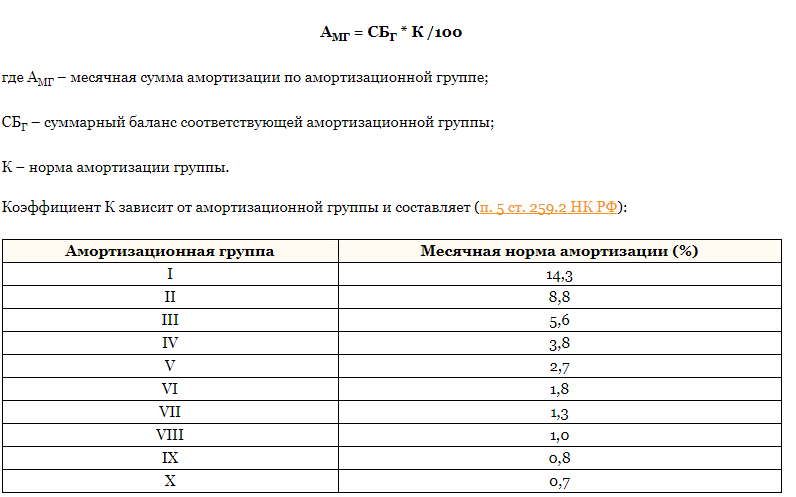

Следующим шагом считается определение размера амортизации за 1 месяц по отдельной группе. Требуется воспользоваться формулой:

Несмотря на то, что в эту таблицу включены группы 8-10, применить по отношению к ним разрешается только линейный метод.

Пример. Чтобы найти сумму амортизационных выплат по итогам месяца, требуется сложить все месячные суммы амортизаций по отдельным группам. Когда суммарный баланс какой-нибудь из групп снижается до значения ниже 20 000 руб., она ликвидируется по решению самой организации, а остаточный баланс включается в счёт внереализационных видов расхода.

В отличие от линейного, нелинейный способ основан на том, что большая часть изначальной стоимости списывается на начальной стадии срока полезной эксплуатации основных фондов. Этот процесс составляет 65-75 %, тогда как при линейном способе списывается 50 % от всей стоимости.

Налоговый учет

В налоговом учете в начале периода производится расчет суммы износа. Для группы рассчитывается суммарный баланс, т.е. сумма остаточной стоимости по всем объектам подгруппы. При вводе в эксплуатацию нового объекта он будет увеличиваться, при выбытии снижаться.

Сумму износа по подгруппе требуется исчислить по формуле:

Сумму износа по подгруппе требуется исчислить по формуле:

- Амг – групповая амортизация за месяц

- СБг – суммарный баланс по подгруппе

- К– норма амортизации

Таблица 4. Норма показателя.

|

Группа |

Норма |

|

1 |

14,3 |

|

2 |

8,8 |

|

3 |

5,6 |

|

4 |

3,8 |

|

5 |

2,7 |

|

6 |

1,8 |

|

7 |

1,3 |

|

8 |

1,0 |

|

9 |

0,8 |

|

10 |

0,7 |

Амортизация и налоговый учет на видео:

Отдавая предпочтение какой-либо из методик износа важно, тщательно анализировать все преимущества и недостатки для конкретного предприятия. Изменение выбранного способа не предусмотрено на протяжении срока расчета износа по учитываемому элементу

Напишите свой вопрос в форму ниже

Использование коэффициентов

В некоторых случаях при начислении амортизации линейным способом к основной норме износа можно применять дополнительные коэффициенты, в зависимости от которых она:

- Повышается;

- Понижается.

Налоговым кодексом РФ определено, в каких случаях и размерах они применяются.

Повышающий коэффициент не выше 2 используется в следующих случаях:

- При использовании оборудования в агрессивной среде и при повышенной сменности. Под агрессивной средой подразумевается взрывоопасная, отравляющая, пожароопасная обстановка, которая может стать причиной аварии, природные и искусственные обстоятельства, приводящие к повышенному износу актива.

- Для основных фондов сельскохозяйственных предприятий промышленного типа.

- Для имущества организаций со статусом резидента промышленно-производственной особой экономической зоны.

- Для оборудований с высокой энергетической эффективностью.

Повышающий коэффициент не выше 3 используется для следующих объектов:

- При изнашивании лизингового имущества. Исключением являются активы, которые относятся к амортизационные группам под номерами 1, 2, 3.

- Для амортизации фондов, которые предназначены для реализации научно-технической деятельности.

- Для оборудований, которые применяются при ведении деятельности, относящейся к добыче углеводородного сырья на новом морском месторождении углеводородного сырья.

П.10 ст.259 НК РФ разрешает предприятиям устанавливать пониженные нормы износа. Их нельзя менять на протяжении всего налогового периода. Эти коэффициенты обязательно должны быть прописаны в учётной политике и применяться с начала налогового периода.

Проводки по начислению амортизации линейным способом

При расчете амортизации следует ежемесячно делать типовые проводки в зависимости от того где используется основное средство или НМА. Используемые счета зависят не только от вида амортизируемого имущества (по кредиту 02 – для ОС, а 05 – НМА), но и от вида его использования. К примеру, амортизацию объектов производственного назначения отражают, как правило, по дебету счета 20, а торговые организации амортизацию обычно начисляют по дебету счета 44. Отнесение износа на расходы в учете отражается такими проводками:

-

Дебет счета 20 Кредит счета 02 – отражено списание износа объекта по основному производству.

-

Дебет счета 23 Кредит счета 02 – отражено списание износа объекта по вспомогательному производству.

-

Дебет счета 25 Кредит счета 02 – отражено списание износа объекта общепроизводственного назначения.

-

Дебет счета 26 Кредит счета 02 – отражено списание износа объекта общехозяйственного назначения.

-

Дебет счета 44 Кредит счета 02 – отражено списание износа объекта торговых компаний.

-

Дебет счета 91 Кредит счета 02 – отражено списание износа по объекту, полученному в аренду.

-

Дебет счета 20 (23, 25, 26, 44) Кредит счета 05 – отражено списание износа по НМА.

Линейная амортизация: когда обязательно ее использование

В общем случае линейный способ начисления амортизации целесообразно применять тогда, когда экономические выгоды, связанные с использованием актива, поступают в организацию равномерно. Например, когда производство не сезонное, для него не характерны длительные простои или технологические перерывы. Соответственно, линейный способ начисления амортизации не целесообразно применять, если, к примеру, оборудование используют для производства продукции партиями, при этом заказы на производство поступают неравномерно и в остальное время оборудование простаивает. В этом случае оптимальнее было бы использовать способ списания пропорционально объему продукции.

Именно исходя из этой логики, для амортизации НМА, когда нельзя надежно рассчитать ожидаемые поступления будущих экономических выгод от их использования, ПБУ 14/2007 требует использовать линейный способ амортизации в бухгалтерском учете (п. 28 ПБУ 14/2007). Напомним, что в бухгалтерском учете способ амортизации НМА устанавливают для каждого объекта, а в отношении основных средств – по каждой группе однородных объектов (здания, сооружения, вычислительная техника, транспортные средства и т.д.).

Налоговое законодательство в некоторых случаях также требует применять исключительно линейный способ амортизации. Так, линейный метод начисления амортизация применяется в обязательном порядке независимо от положений Учетной политики (п. 3 ст. 259 НК РФ):

- всеми организациями к зданиям, сооружениям, передаточным устройствам и нематериальным активам, срок полезного использования которых превышает 20 лет;

- следующими организациями, которые применяют ОС исключительно при добыче углеводородного сырья на новом морском месторождении:

- организации-владельцы лицензий на пользование участком недр, в границах которого или расположено новое морское месторождение углеводородного сырья или планируется проводить поиск, оценку или разведку такого месторождения;

- операторы нового морского месторождения углеводородного сырья.

Определение нормы показателя

Для проведения линейного расчета требуется предварительно вычислить годовую норму. Этот показатель отражает объем средств, которые списываются путем включения в себестоимость производимых товаров. Говоря проще, это процент от начальной стоимости объекта, который списывается за 1 год.

Формула для определения годовой нормы выглядит следующим образом:

Формула для определения годовой нормы выглядит следующим образом:

- показатель K выражает годовую норму амортизации;

- n – показатель, отражающий СПИ.

Разделив итоговый результат на число 12, можно определить уже месячную норму. Этот показатель отражает процент от начальной стоимости, который должен амортизироваться за 1 месяц эксплуатации объекта.

Расчет амортизации

Итак, вся подготовительная работа сделана, и можно приступать к расчету суммы амортизации.

Для этого нужно рассчитать сумму начисленной амортизации по каждой из амортизационных групп и потом сложить результаты. Причем сумма начисленной за один месяц амортизации для каждой амортизационной группы (подгруппы) определяется исходя из произведения суммарного баланса соответствующей амортизационной группы (подгруппы) на начало месяца и норм амортизации по следующей формуле:

k A = B x ---, 100

где A — сумма начисленной за один месяц амортизации для соответствующей амортизационной группы (подгруппы);

B — суммарный баланс соответствующей амортизационной группы (подгруппы);

k — норма амортизации для соответствующей амортизационной группы (подгруппы).

Учреждению не надо рассчитывать нормы амортизации при переходе на нелинейный метод, поскольку они приведены в п. 5 ст. 259.2 НК РФ. При применении нелинейного метода начисления амортизации используются следующие нормы амортизации:

|

Амортизационная группа |

Норма амортизации (месячная) |

|

Первая |

14,3 |

|

Вторая |

8,8 |

|

Третья |

5,6 |

|

Четвертая |

3,8 |

|

Пятая |

2,7 |

|

Шестая |

1,8 |

|

Седьмая |

1,3 |

|

Восьмая |

1,0 |

|

Девятая |

0,8 |

|

Десятая |

0,7 |

Используя условия нашего примера, рассчитаем сумму амортизации за январь 2010 г.:

|

Амортизационная группа |

Суммарный баланс (руб.) |

Норма амортизации |

Сумма амортизации (руб.) |

|

Вторая |

106 000 |

8,8 |

9 328 |

|

Третья |

70 000 |

5,6 |

3 920 |

|

Четвертая |

82 000 |

3,8 |

3 116 |

|

Итого |

— |

— |

16 364 |

В дальнейшем суммарный баланс по каждой амортизационной группе (подгруппе) определяется на 1-е число месяца, за который устанавливается сумма начисленной амортизации.

Следует сказать, что суммарный баланс группы (подгруппы) — величина переменная и может:

а) увеличиваться:

- на сумму первоначальной стоимости вновь введенных объектов с 1-го числа месяца, следующего за месяцем их ввода в эксплуатацию (п. 3 ст. 259.2 НК РФ);

- на сумму изменения первоначальной стоимости в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации (п. 3 ст. 259.2 НК РФ);

- на остаточную стоимость возвращенного имущества, переданного ранее в безвозмездное пользование (п. 9 ст. 259.2 НК РФ);

- на остаточную стоимость расконсервированных объектов основных средств и объектов, по которым завершена реконструкция (модернизация) (п. 9 ст. 259.2 НК РФ);

б) уменьшаться:

- на остаточную стоимость объектов при их выбытии (п. 10 ст. 259.2 НК РФ);

- на сумму начисленной ежемесячно амортизации по этой группе (подгруппе) (п. 4 ст. 259.2 НК РФ);

- на остаточную стоимость имущества, переданного в безвозмездное пользование (п. 8 ст. 259.2 НК РФ);

- на остаточную стоимость имущества, переведенного на консервацию сроком свыше трех месяцев (п. 8 ст. 259.2 НК РФ);

- на остаточную стоимость имущества при переводе его на реконструкцию и модернизацию сроком свыше 12 месяцев (п. 8 ст. 259.2 НК РФ);

в) ликвидироваться:

- если суммарный баланс становится меньше 20 000 руб. в месяце, следующем за месяцем, когда указанное значение было достигнуто (п. 12 ст. 259.2 НК РФ);

- если суммарный баланс в результате выбытия объектов был уменьшен до нуля (п. 11 ст. 259.2 НК РФ).

Сумма ежемесячной амортизации начисляется в последний день каждого месяца, а затем на ее величину уменьшается суммарный баланс амортизационной группы (подгруппы). Если в предыдущем месяце были осуществлены операции с амортизируемым имуществом, влияющие на величину суммарного баланса, то с 1-го числа следующего месяца они должны быть учтены при определении суммарного баланса.

Пример 2. Суммарный баланс на 01.01.2009 по второй амортизационной группе составил 106 000 руб., сумма начисленной амортизации — 9328 руб. В январе был введен в эксплуатацию копировальный аппарат стоимостью 32 000 руб., а также завершена модернизация компьютера. Сумма расходов на его модернизацию составила 12 000 руб. Чему будет равна величина суммарного баланса второй амортизационной группы на 01.03.2009?

После начисления амортизации за январь суммарный баланс второй амортизационной группы составил 96 672 руб. (106 000 — 9328).

Поскольку в январе были произведены операции, влияющие на величину суммарного баланса, они будут учтены при расчете амортизации за февраль. Сумма амортизации за февраль будет равна 12 379,14 руб. ((96 672 + 32 000 + 12 000) руб. x 8,8 / 100).

Таким образом, величина суммарного баланса второй амортизационной группы на 01.03.2009 составит 128 292,86 руб. (96 672 + 32 000 + 12 000 — 12 379,14).

Преимущества и недостатки метода

Линейный метод считается наиболее удобным для разных вариантов налогообложения. Это объясняется несколькими важными достоинствами.

Удобнее всего пользоваться таким вариантом расчетов в тех случаях, когда предполагается, что объект станет источником одинаковой прибыли весь срок использования.

Удобнее всего пользоваться таким вариантом расчетов в тех случаях, когда предполагается, что объект станет источником одинаковой прибыли весь срок использования.

Таблица 1. Первостепенные преимущества и недостатки способа.

|

Преимущества |

Недостатки |

|

расчет осуществляют однократно, полученный результат действует до окончания эксплуатационного срока; затраты переносятся на себестоимость равномерно период амортизации при использовании нелинейных способов длится дольше; метод прост при проведении учетных операций, так как рассчитывают каждый объект ОС. |

не подходит для амортизации объектов с незначительным сроком использования; не удобен для оборудования, обслуживание которого связано с несением регулярных затрат; не используется на предприятиях, где имущество постоянно обновляется. |

При таких условиях применение линейного способа приведет к увеличению срока амортизации и связанных с этим налоговых затрат.

О методах амортизации смотрите видео:

Основные положения

Амортизацией в налогообложении называют перенесение понесенных вследствие покупки затрат на стоимость товаров и услуг, производимых предприятием. За ее счет компенсируются средства, потраченные на приобретение оборудования или постройку зданий.

Отчисления в данной сфере экономики проводятся в течение всего времени пользования устройством. Отправной точкой считается момент постановки оборудования на баланс, конечной – его снятие. При этом не имеет значение, было ли приобретено новое оборудование или же бывшее в употреблении.

Используется два способа расчета амортизации – линейный и нелинейный. Владелец предприятия сам волен выбирать метод. Исключение составляют приобретения, относящиеся к постройкам и зданиям, которые относятся к 8-10 амортизационным группам. Они подлежат только линейному методу.

Ранее выбранный метод нельзя было изменить на другой. С начала 2014 года в связи с внесенными в закон поправками организация имеет право в любой момент отменить линейный метод и заменить его на другой. Но перед этим необходимо внести соответствующие правки в положение об учетной политике фирмы. Переход же с нелинейного метода возможен раз в 5 лет.

Линейный способ амортизации – законодательные нюансы учета

По ст. 259 НК в целях НУ налогоплательщики могут использовать при списании износа один из предлагаемых методов – линейный или нелинейный. Если применяется линейный способ амортизации, суммы отчислений определяются ежемесячно и по каждому объекту в отдельности (п. 2 ст. 259). Методику начисления амортизационных сумм необходимо закрепить в рабочей учетной политике компании. При этом нужно помнить о том, что по имуществу из 8-10 гр. (сооружения, здания, НМА, передаточные устройства) разрешается выбирать только линейный метод амортизации – срок эксплуатации актива значения не имеет.

Начисление износа производится с 1-го числа месяца за периодом ввода объекта в эксплуатацию, включая ОС, нуждающиеся в процедуре гос. регистрации прав (п. 4 ст. 259). Если имело место полное списание актива или же произошло выбытие по различным причинам, начисление амортизационных сумм завершается с 1-го числа месяца за месяцем выбытия (п. 5 ст. 259.1). Линейный способ начисления амортизации в бухгалтерском учете регламентируется п. 18 ПБУ 6/01 наравне с другими, предусмотренными для целей БУ, способами.

Линейный метод начисления амортизации применяется как по отношению к вновь купленным ОС, так и к уже побывавшим в использовании. Суть расчетов заключается в первоначальном определении СПИ объекта в соответствии с Классификацией по Постановлению № 1 от 01.01.02 г. Затем устанавливается НА – норма амортизации при линейном методе высчитывается в процентном показателе, исходя из присвоенного имуществу СПИ (в месяцах). Подробные правила расчетных действий приведены далее.

Сравнительный анализ начисления нелинейным и линейным методами

В таблице 2 представлен анализ методов амортизации.

В таблице 2 представлен анализ методов амортизации.

|

Годы |

Нелинейный метод |

Линейный метод |

||||

|

Остаточная стоимость |

Годовая |

Накопительная |

Остаточная стоимость |

Годовая |

Накопительная |

|

|

1 |

150 000 |

50 135,26 |

50 135,26 |

150 000 |

30 000 |

30 000 |

|

2 |

99 864,74 |

33 378,30 |

83 512,56 |

150 000 |

30 000 |

60 000 |

|

3 |

66 486,44 |

22 222,10 |

105 735,66 |

150 000 |

30 000 |

90 000 |

|

4 |

44 264,34 |

14 794,70 |

120 530,36 |

150 000 |

30 000 |

120 000 |

|

5 |

29 469,64 |

29 469,65 |

150 000 |

150 000 |

30 000 |

150 000 |

Проанализировав начисления износа разными способами можно сделать вывод, что нелинейная методика быстрее самортизирует объект. При его применении сумма меняется постоянно и пересчитывается остаточная стоимость. Учитывая инвестиционные вливания, временные факторы, очевидно, что этот способ эффективнее линейного.

Сравнительный анализ начисления амортизации нелинейным и линейным методами

Покажем на примере расчет амортизации нелинейным и линейным методами и проведем их сравнительный анализ.

Пример 4. Учреждение в целях налогового учета перешло с 01.01.2009 на нелинейный метод расчета амортизации. В январе 2009 г. был приобретен и введен в эксплуатацию компьютер стоимостью 45 000 руб., который был учтен во второй амортизационной группе. Срок полезного использования для этой группы установлен равным 36 мес. Предположим, что в течение начисления амортизации поступления и списания амортизируемого имущества не производилось.

|

Месяц, год |

Сумма начисленной амортизации, руб. |

|||

|

Нелинейный метод |

Линейный метод |

|||

|

За месяц |

Нарастающим итогом |

За месяц |

Нарастающим итогом |

|

|

Февраль 2009 г. |

3 960 (45 000 руб. x 8,8 / 100) |

3 960 |

1 250 (45 000 руб. / 36 мес.) |

1 250 |

|

Март 2009 г. |

3 612 ((45 000 — 3960) руб. x 8,8 / 100) |

7 572 |

1 250 |

2 500 |

|

Апрель 2009 г. |

3 294 |

10 866 |

1 250 |

3 750 |

|

Май 2009 г. |

3 004 |

13 870 |

1 250 |

5 000 |

|

Июнь 2009 г. |

2 739 |

16 609 |

1 250 |

6 250 |

|

Июль 2009 г. |

2 498 |

19 107 |

1 250 |

7 500 |

|

Август 2009 г. |

2 279 |

21 386 |

1 250 |

8 750 |

|

Сентябрь 2009 г. |

2 078 |

23 464 |

1 250 |

10 000 |

|

Октябрь 2009 г. |

1 895 |

25 359 руб. (суммарный баланс менее 20 000 руб. (45 000 — 25 359 = 19 640 руб.) |

1 250 |

11 250 |

|

Ноябрь 2009 г. |

Остаток суммарного баланса списан на внереализационные расходы |

— |

1 250 |

12 500 |

|

1 250 |

13 750 |

|||

|

Январь 2012 г. |

1 250 |

45 000 |

Сравнивая показатели по начислению амортизации, исчисленные нелинейным и линейным методами, можно заметить, что в начале применения нелинейного метода сумма амортизации значительно превышает сумму амортизации, рассчитанную линейным методом. Однако потом суммы амортизации при применении обоих методов имеют тенденцию к сближению, и в определенный момент сумма амортизации за месяц, исчисленная нелинейным методом, становится меньше суммы амортизации, рассчитанной линейным методом (из таблицы этого не видно из-за объема решения примера).

Следует отметить положительный момент: применение нелинейного метода позволило учреждению списать в расход при исчислении налоговой базы по налогу на прибыль стоимость компьютера значительно раньше — до декабря 2009 г., что при применении линейного метода было бы непозволительно.

Применение нелинейного метода расчета амортизации облегчило порядок ее исчисления, поскольку не надо рассчитывать амортизацию по каждому объекту, так как ее определяют по каждой из амортизационных групп в целом.

Из всего вышесказанного можно заключить, что применение нелинейного метода имеет преимущество перед линейным.

Несмотря на положительные моменты нелинейного метода, следует указать и на некоторые его негативные стороны, а именно:

- продолжение начисления амортизации по объектам с уже истекшими сроками полезного использования, так как этот метод не позволяет увидеть, какая именно сумма амортизации начислена за отчетный (налоговый) период отдельно по каждому объекту амортизируемого имущества;

- переход на линейный метод возможен не ранее чем через пять лет с начала применения нелинейного метода расчета амортизации;

- трудоемкость при определении остаточной стоимости отдельных объектов.

На основании вышеизложенного учреждениям перед принятием решения о переходе на нелинейный метод расчета амортизации рекомендуем взвесить все за и против.

А.Сергеева

Эксперт журнала

«Бюджетные организации:

бухгалтерский учет и налогообложение»

Расчет для б/у ОС

Многие предприятия в процессе деятельности приобретают объекты, которые ранее уже эксплуатировались. Помимо ненового имущества, как б/у расцениваются предметы, которые вносились в качестве взноса в уставной капитал. Также к данной категории относят имущество, которое осталось на предприятии после прошедшей на нем реорганизации.

Амортизация указанным методом для объектов, уже бывших в употреблении, осуществляется так же, как у новых. Поэтому порядок расчета аналогичен.

Исключение заключается в том, что б/у ОС будут иметь более короткий эксплуатационный срок. Чтобы вычислить его, нужно отнять количество лет, которые объект использовался прежним владельцем, от показателя эксплуатационного срока из классификатора. Дальнейшие расчеты проводят по описанным ранее формулам.

Исключение заключается в том, что б/у ОС будут иметь более короткий эксплуатационный срок. Чтобы вычислить его, нужно отнять количество лет, которые объект использовался прежним владельцем, от показателя эксплуатационного срока из классификатора. Дальнейшие расчеты проводят по описанным ранее формулам.

Линейный способ – что собой представляет?

Одним из наиболее простых способов начисления амортизации основных средств считают линейный метод. Он подразумевает, что полная стоимость принимаемого на баланс имущества будет списываться равномерно на протяжении всего срока использования. Особенности использования этого метода отражены в пункте 4 статьи 259 НК РФ.

Чтобы произвести расчеты по амортизации, бухгалтеру необходимы следующие вводные параметры:

- Первичная стоимость. К цене приобретения прибавляются затраты на строительство, если таковые были. Если на предприятии проводили переоценку ОС, то вместо первичной стоимости используют восстановительную.

- Срок эксплуатации. Для его определения можно воспользоваться специальным классификационным перечнем. Там все ОС распределены на группы, нужно лишь найти, к какой из них относится приобретенное имущество. Если же ОС нельзя отнести ни к одной амортизационной группе, то предприятие самостоятельно рассчитывает срок эксплуатации, взяв за основу планируемый физический износ, примерное время применения и условия эксплуатации имущества.

Зная эти два параметра, можно рассчитать норму амортизации и будущие начисления.

Формулы для расчетов амортизации линейным методом

Норма амортизации – относительный показатель, определяющий, какую часть стоимости имущества нужно списывать ежегодно. Выражается в процентах. Формула для расчета выглядит так:

Где:

- K – норма амортизации на год,

- n – количество лет использования.

Предприятия чаще всего используют не годовую, а месячную норму. В таком случае полученное значение нужно разделить еще на 12.

Но для начисления амортизации нужен абсолютный, а не относительный показатель, то есть конкретное число, которое и будет определять размер ежемесячных отчислений по амортизации. В этом случае нужно использовать следующую формулу:

Где С – первоначальная стоимость ОС.

Пример расчета

Чтобы порядок вычисления был более понятным, рассмотрим конкретную ситуацию.

Компанией «Василек» 5 апреля 2016 года был приобретен станок для обработки дерева. Его первоначальная стоимость равна 216 000 рублей. Именно по такой цене станок и был поставлен на баланс предприятия без каких-либо дополнительных трат. Как же определить размер будущих отчислений по амортизации?

Для начала нужно обратиться к справочнику по классификации ОС. Согласно ему станок входит в 4-ю амортизационную группу. Отсюда следует, что срок его эксплуатации равен 6 годам. Все данные для расчета есть, теперь определим размер ежемесячных амортизационных отчислений:

Это означает, что в течение 6 лет каждый месяц 3 000 рублей будут относиться на расходы организации в качестве амортизационных отчислений.

Правила начисления амортизации

Использование линейного метода предполагает выполнение ряда правил. Организация должна руководствоваться следующими особенностями:

- ежемесячное начисление амортизации должно производиться 1-го числа;

- первый раз амортизация начисляется только в следующем месяце после принятия ОС на баланс;

- если время эксплуатации закончилось или ОС больше не числится на балансе предприятия, то начисления амортизации прекращаются со следующего месяца;

- если принято решение о консервации ОС более чем на 3 месяца или ему требуется долгосрочный ремонт (больше 12 месяцев), то на протяжении этого времени начисления по амортизации делать не нужно;

- даже при наличии убытков отчисления необходимо производить;

- учет начислений нужно делать в том налоговом периоде, в котором они и были произведены.

Нововведения 2017 года, связанные с амортизацией ОС

С начала года относительно амортизации имущества появилось несколько нововведений:

- если ОС используются в неблагоприятных условиях или они задействованы в более длительных сменах, то повышающий коэффициент к ним применять запрещено (не касается имущества, непрерывно используемого в соответствии со своими свойствами);

- организация не может использовать сразу несколько повышающих коэффициентов;

- предприятия, использующие нелинейный метод амортизации, могут перейти на линейный метод.

Этапы начислений

Процесс амортизации должен осуществляться в соответствии с установленными правилами и требованиями. Они распространяются на все способы, в том числе и на линейный.

Основные правила:

- Амортизационные начисления вводят с месяца, следующего за датой ввода в эксплуатацию и постановки объекта на баланс.

- Рассчитанные месячные отчисления проводят независимо от прибыли либо иных финансовых результатов.

- Отчисления подлежат учету в соответствующем налоговом периоде.

- Если объект не эксплуатируется дольше 3-ех месяцев или более 1 года находится в ремонте, отчисления приостанавливают.

- При утрате прав собственности, списания в связи с изнашиванием или при полном выводе из баланса амортизацию прекращают начислять со следующего месяца.

Необходимо учитывать, что линейный расчет осуществляют для каждого объекта ОС по отдельности. При этом начальная (либо восстановительная) стоимость объекта – это неизменный фактор.

Поэтому рассчитав нормы годовой и месячной амортизации, эти показатели не меняются до момента вывода из эксплуатации.