Кому откажут в применении спецрежима

Законодательство не всем разрешает пользоваться упрощенным налогообложением. Не имеют право перейти на УСН (п.3 ст. 346.12 НК РФ):

страховщики, банки, адвокаты или нотариусы, частные агентства занятости;

организаторы азартных игр;

инвестиционные и негосударственные пенсионные фонды;

лица, перешедшие на уплату ЕСХН;

те, кто добывает и реализует полезные ископаемые;

участники соглашений о разделе продукции;

казенные и бюджетные учреждения.

Компаниям с филиалами тоже нельзя применять УСН. Все остальные имеют право перейти на УСН.

Об обособленных подразделениях и филиалах

Запрет на применение УСН введен в отношении фирм с зарегистрированными филиалами. Но не каждое подразделение признается филиалом. Понятие обособленного подразделения подразумевает создание стационарного рабочего места (одного или нескольких) на срок более месяца вне расположения головного офиса для представления и защиты интересов юрлица. В отличие от филиала (действующего на основании утвержденного положения), подразделение не наделяется правами и функциями головной организации (ст. 55 ГК РФ). Кроме того, в государственном реестре юридических лиц филиал указывается именно как филиал.

Условия применения УСН

Режим УСН вправе применять организации и индивидуальные предприниматели, соответствующие следующим требованиям, предусмотренным НК РФ:

- доход за налоговый период составляет не более 150 млн. руб.;

- остаточная стоимость ОС (по данным бухучета) равна не более 150 млн. рублей;

- средняя численность персонала за налоговый период равна не более 100 человек.

Кроме того, для организаций также предусматриваются некоторые дополнительные требования:

- доля участия иных компаний в уставном капитале организации составляет не более 25%;

- у компании отсутствуют филиалы (при этом допускается наличие представительств).

| Критерии для перехода и применения упрощенки | Показатель |

| Численность сотрудников | До 100 человек |

| Остаточная стоимость основных средств | До 150 млн. руб. |

| Доля участия иных организаций (только для компаний) | Не более 25% |

| Лимит доходов для применения УСН | До 150 млн. руб. |

| Лимит для перехода на УСН с 1 января 2020 (только для компаний) | До 112,5 млн. руб. (за период с января по сентябрь 2018 года) |

| Филиалы | Не допускается наличие филиалов, допускается только наличие представительств |

В случае невыполнения хотя бы одного из перечисленных критериев, компании и предприниматели не вправе применять УСН.

Как перейти с усн 15% на усн 6% и наоборот с 6% на 15%

Право уменьшения налогооблагаемой базы за счет расходов.

Все расходы, отраженные в Книге учета и подтвержденные документально, «УСНщик» учитывает при расчета налога (уменьшает налогооблагаемую базу). Закрытый список учитываемых расходов. При расчете налога «УСНщик» вправе учитывать лишь те расходы, которые закреплены в НК. Если затраты «упрощенца» не включены в закрытый список НК, то на их сумму нельзя уменьшить налогооблагаемую базу. Отсутствует минимальный налог. Если по итогам года Вами получен убыток (или отсутствует прибыль), то налог Вам оплачивать не нужно.

Условия перехода на УСН в 2019 году

Кроме указанных выше видов деятельности, Налоговый Кодекс содержит ряд других условий, препятствующих применению «упрощенки». Прежде чем подавать уведомление, компания или ИП должны самостоятельно проверить, не касаются ли их установленные ограничения.

Условия перехода на УСН с 2020 г.:

выручка организации за 9 месяцев 2019 года не более 112,5 миллионов рублей (п. 2 ст. 346.12 НК);

средняя численность персонала фирмы или ИП не более 100 человек (пп. 15 п. 3 ст.346.12 НК);

остаточная стоимость основных средств для юрлиц не более 150 миллионов рублей (пп. 16 п.3 ст.346.12 НК);

доля участия других юридических лиц в компании не должна превышать 25 % (пп.14 п.3 ст. 346.12 НК).

Ограничение по размеру участия в организации не действует в отношении отдельных категорий налогоплательщиков. К ним относятся:

компании, созданные обществами инвалидов, если более половины рабочих мест занимают инвалиды и доля их заработной платы в общем ФОТ предприятия составляет более 1/4;

некоммерческие предприятия потребкооперации;

фирмы, учрежденные бюджетными, автономными учреждениями или организациями высшего образования, для целей практического применения результатов интеллектуальной собственности и научных разработок.

Если хотя бы один из критериев перехода не выполняется, применять УСН нельзя.

Те, кто уже стал «упрощенцем», должны соблюдать лимит дохода при УСН – не более 150 млн. руб. в год. Если этот или любой из вышеперечисленных критериев будут нарушены, право на УСН утрачивается с начала квартала, в котором произошло такое нарушение.

Как поменять усн 15% на усн 6%?

Вычитаем их из налога 6% и остается к уплате в бюджет: 72 000 – 36 990 = 50 010 руб. А теперь посчитаем, сколько нужно будет в итоге заплатить по ставке 15%, если включить страховые взносы в расходы: (1 200 000 – 800 000 – 36 990) х 15% = 54 451 руб. Конечно, вы не сможете с точностью до рубля предвидеть все поступления и траты, но знать эти нюансы не помешает.

Инфо

В нашем примере разница между двумя налогами получилась небольшая, но с другими исходными данными она может существенно вырасти. 2. Если планируете перейти с УСН 6 на УСН 15%, подумайте, сможете ли вы подтвердить все расходы накладными, актами, чеками, банковскими выписками. В противном случае их нельзя будет вычесть из налогооблагаемой базы.

Если с подтверждающими документами проблема, то лучше остаться на объекте «Доходы».На основании поданного в июне уведомления, Кукушкин становиться плательщиком налога по ставке 15% с 01.01.18. Ошибка №2. Переход организаций – участников договора доверительного управления имуществом. ООО «Курсив» — участник договора доверительного управления имуществом. В декабре 2017 в связи со снижением расходов «Курсив» подал уведомление о смене режима на УСН 6%. «Курсив» не вправе сменить режим на УСН 6%, так как фирма участвует в договоре управления. Данное ограничение предусмотрено ст. 346.14 НК. «Курсив» может применять УСН только по ставке 15%. Ошибка №3. Смена налогового режима после реорганизации.

В марте 2017 ООО «Фактор» (плательщик УСН 6%) реорганизовано в ООО «Вектор». По факту реорганизации «Вектор» подал уведомление о смене режима на УСН 15%. Со 2 кв. 2017 «Вектор» уплачивает аванс по налогу из расчета ставки 16%.

После перехода с УСН 6% на УСН 15% расходы на основные средства и товары, оплаченные в период применения УСН 6%, можно учесть в расходах, но только при условии, что основные средства введены в эксплуатацию, а товары проданы после смены объекта налогообложения. А для того, чтобы учесть в расходах стоимость работ, услуг, сырья и материалов, принятых к учету в период применения УСН 6%, необходимо, чтобы они были оплачены после перехода на УСН 15% (письмо Минфина от 18.10.2017 № 03-11-11/68187). Итоги Налогоплательщик, не утративший право на применение УСН и подавший в налоговые органы уведомление о переходе с УСН 6% на УСН 15% до 31 декабря текущего года, может начать работать с применением УСН 15% с нового года.

Как перейти с 6 на 15 при усн

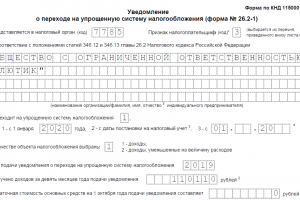

Порядок перехода представлен ниже. Шаг 1. Подготовьте уведомление. В отличие от регистрации, при переходе на схему «доходы – расходы 15%» собирать внушительный пакет необходимых документов от Вас не требуется. В данном случае Вам достаточно составить уведомление по форме 26.2-6. Вы можете заполнить бланк на бумажном носителе или в электронном виде на сайте ФНС.

Доброго времени суток! Сегодня я продолжу тему налогообложения УСН и расскажу, как можно перейти с налога УСН 6% на налог УСН 15%.

Дело в том что я сам буквально на днях проходил данную процедуру у себя в налоговой, правда я переходил с УСН 15% на УСН 6%, так как посчитали что данное налогообложение будет для моей организации более выгодно.

Начну пожалуй с самого начала, мне пришлось посетить налоговую чтобы закрыть налог ЕНВД на котором у меня был магазин. Для магазина было решено приобрести патент на мое предпринимательство, так как размер налогов оказался на ПСН пожалуй просто смешным – 30000 руб. в год, на налоге ЕНВД для организации налог составил 63 000 руб. в месяц. Разница просто гигантская в 20 раз.

Для того чтобы закрыть ЕНВД на ООО я сдал заявление ЕНВД3 и поинтересовался у налогового инспектора как можно перейти организации с УСН 15% на УСН 6%. Оказалось, что есть специальное уведомление, которое необходимо сдать в налоговую до конца года, так как перейти можно только с начала календарного года.

После объяснений налоговый инспектор выдал мне уведомление по форме №26.2-6 и сказал, что его нужно заполнить и сдать в ИФНС.

Уведомление было на бумажном носителе … ВНИМАНИЕ от 2010 года! Придя в офис я чтобы в ручную не заполнять решил скачать бланк с сайта налоговой и каково мое удивление было когда я увидел, что скачанное уведомление от 2012 года. Мной было заполнено новое уведомление и сдано в налоговую, причем при сдаче я поинтересовался у налогового инспектора почему у них до сих пор уведомления старого образца, что его немного возмутило и он просто сказал, что они выдают те уведомления которые у них есть и они принимают как новые так и старые формы, вот тут уже я возмутился

Мной было заполнено новое уведомление и сдано в налоговую, причем при сдаче я поинтересовался у налогового инспектора почему у них до сих пор уведомления старого образца, что его немного возмутило и он просто сказал, что они выдают те уведомления которые у них есть и они принимают как новые так и старые формы, вот тут уже я возмутился.

Какой смысл делать разные уведомления одной и той же формы, которые практически ничем не отличаются и вдобавок налоговая принимает как новые так и старые бланки?

Мое более новое уведомление о переходе с УСН 15% на УСН 6% приняли без каких-либо проблем.

И сказали, что уведомление о том что сменился налог УСН с 15% на 6% я получу через месяц.

Иногда я сам не понимаю нашу налоговую, то до последней галочки прикапываются, а то вообще не обращают внимания на то что у самих устаревшие бланки.

Вот такая вот у меня история получилась со сменой налогового режима с УСН Доходы минус Расходы на УСН Доходы.

Это так скажем предисловие к самой статье, надеюсь я не сильно Вас утомил, теперь перейдем непосредственно к тому как сменить УСН6% на УСН15%.

Достоинства систем

Чтобы выбрать правильную систему налогообложения, необходимо четко понимать специфику работы компании, знать общие показатели и уметь рассчитать, что выгоднее будет для вашего предприятия. Перед тем как рассказать про переход с УСН 6 на УСН 15, давайте сравним, насколько выгодна та и другая система. Для начала рассмотрим, какие достоинства получает УСНщик, который работает по данным системам:

- Максимальное упрощение уплаты налогов и отчетности. В отличие от классической системы, ИП не нужно подавать декларации в налоговую каждый месяц и отчитываться за каждое действие. Упрощенец сдает декларацию раз в году, и в случае переплаты/недоплаты налога оплачивает разницу. Из документов ему необходима лишь Книга учета доходов и расходов, которая заполняется согласно установленным нормам.

- Возможность работать по изменяемым ставкам. Дело в том, что власти региона могут менять ставки, уменьшая их, чтобы снизить нагрузку на предпринимателей. Это делается для стимуляции плательщиков в различных областях хозяйственной деятельности и производства. Например, в некоторых регионах действует налоговая ставка 2% на доходы, а по системе доходы минус расходы платят не 15, а всего 5 процентов. В случае если ИП относится к льготным категориям, то для него может действовать нулевая ставка (например, инвалид или ветеран).

- ИП на УСН не платит большое количество налогов. К примеру, ему не нужно оплачивать налог на имущество, на прибыль, а также налог на добавленную стоимость. Конечно же, это выгодно для небольших компаний, поскольку они не получат претензии и не будут оштрафованы за нарушения налоговиками.

Как видите, общее у этих налогов есть. Теперь рассмотрим, в чем разница между ними. Составим таблицу, чтобы было нагляднее и понятнее.

| Для ставки УСН в 6% | Для ставки УСН в 15% | ||

| Достоинства | Недостатки | Достоинства | Недостатки |

| ИП получает право оформить налоговый вычет. | Расходы не входят в подсчет налога, то есть, даже если ваши расходы будут больше, чем доходы, то вам все равно придется заплатить. | ИП получает возможность уменьшить ставку, вычтя из нее расходную часть, отраженную в Книге учета. | Не все расходы налоговая признает расходами. Их список прописан в Налоговом кодексе, все остальное отсекается. |

| Нет минимальной суммы платежа. Если прибыль по итогам года отсутствует, то и платить вам не нужно — достаточно сдать нулевую декларацию. | Запрещено переносить убытки. Если вы работали в убыток прошлый год или несколько лет, то убытки невозможно перенести в расходы. | ИП имеет право перенести убытки в расходы, уменьшив тем самым ставку налогообложения для следующего года за предыдущий год. | Обязательная уплата налогов. Вам придется оплачивать налоги в любом случае, даже если у вас нет прибыли или вы оказались убыточными: Вас обложат по ставке 1% от полученного дохода. |

УСН 6% достаточно выгоден, если у вас невысокие расходы

УСН 6% достаточно выгоден, если у вас невысокие расходы

Как видите, однозначно сказать, что выгоднее, невозможно, поскольку все зависит от профиля работы компании, получаемой прибыли, уровня расходов, региона работы и пр. К тому же, согласно НК, для УСНщиков действуют некоторые нюансы работы. К примеру, УСН на ставке 6% может уменьшить свои налоги за счет того, что у него работают сотрудники и он платит за них соответствующие взносы. То есть взносы суммируются, от них берется 50% и получившаяся сумма вычитается из общей суммы налога. Если же предприниматель платит себе, то вычесть можно всю сумму. Далее, УСН 6% не должен оплачивать налоги, если он вообще не получил доходов или залез в убытки. Такие же нюансы присутствуют и в УСН 15%, поэтому хорошо изучите вопрос перед тем, как выбирать ту или иную систему, прочитайте налоговый кодекс или проконсультируйтесь с юристом.