Продажа самортизированного основного средства

Так что, казалось бы, вы можете уменьшить СПИ объекта, применяемый вами при расчете налоговой амортизации, исходя из года постройки здания. Однако в Минфине с такой логикой не согласны.

Из авторитетных источников Бахвалова Александра Сергеевна, главный специалист-эксперт Департамента налоговой и таможенно-тарифной политики Минфина России «Высказанная в Письме от 06.10.2010 N 03-03-06/2/172 позиция Минфина России правомерна также и в случае приобретения у физлица здания. Несмотря на то что год постройки здания известен, ранее амортизация по нему не начислялась в связи с тем, что владельцем здания было физическое лицо, не являющееся предпринимателем. Поэтому норма амортизации в данном случае будет рассчитываться без учета предыдущего срока эксплуатации здания».

Так что безопаснее, конечно, последовать позиции Минфина.

Март 2012 г.

Учет расходов будущих периодов

Налогоплательщик: ЗАО «Актив»

ИНН: 7701234567

Период с 01.08.2002 по 31.08.2002

| Дата операции | Вид расхода (убытка) | Наименование объекта | Сумма, руб. | Срок, в течение которого расходы могут быть включены в состав прочих расходов | Сумма расходов в месяц, подлежащая включению в состав прочих расходов, руб. (4 : 5) | Дата начала учета в составе прочих расходов | Количество месяцев фактического списания месячной суммы расходов в состав прочих расходов |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 24.07.2002 | Убыток отреализа- ции основногосредства | Автомобиль ВАЗ-2108 | 39 000 | 54 месяца | 722 | 31.08.2002 | 53 месяца |

Т.Амитова

Главный бухгалтер

Налог на имущество. Когда учесть данные переоценки?

Предприятия, которые в бухгалтерском учете проводят на первое число отчетного года ежегодную переоценку основных средств согласно п. 15 ПБУ 6/01, знают, что ее результаты отражаются обособленно. Они не влияют на показатели бухгалтерской отчетности предыдущего отчетного года (на данный момент 2006-го), а принимаются при формировании бухгалтерского баланса на начало отчетного года (2007). Однако налог на имущество за 2006 г. будет начислен уже с учетом данных проведенной переоценки. Это связано с тем, что на основании п. 1 ст. 374 и ст. 375 НК РФ налог на имущество рассчитывается исходя из остаточной стоимости соответствующих объектов, сформированной по правилам бухгалтерского учета.

Алгоритм расчета налога изложен в п. 4 ст. 376 НК РФ: среднегодовая (средняя) стоимость имущества за налоговый (отчетный) период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца налогового (отчетного) периода и 1-е число следующего за налоговым (отчетным) периодом месяца, на количество месяцев в налоговом (отчетном) периоде, увеличенное на единицу.

Поэтому при исчислении налога на имущество за 2006 г. учитывается стоимость имущества по состоянию на 1 января 2007 г. с учетом результатов переоценки основных средств.

Минфин уведомил налогоплательщиков о том, что указанный порядок, возможно, будет изменен, поскольку Государственная Дума приняла в первом чтении проект федерального закона N 294450-4, предусматривающий внесение поправок в отдельные главы части второй НК РФ. Среди многочисленных нововведений, от которых так устал российский бухгалтер, предусмотрена, в частности, корректировка положений п. 4 ст. 376 НК РФ.

Средняя стоимость имущества за отчетный период будет рассчитываться по-прежнему, а именно как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца отчетного периода и 1-е число следующего за отчетным периодом месяца, на количество месяцев в отчетном периоде, увеличенное на единицу.

Среднегодовая стоимость имущества, согласно новым правилам, будет определяться как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца налогового периода и последнее число налогового периода, на количество месяцев в налоговом периоде, увеличенное на единицу.

М.О.Денисова

Главный редактор журнала

«Пищевая промышленность:

бухгалтерский учет

и налогообложение»

Увеличение стоимости и срока службы самортизированного основного средства

И тот, и другой балансы могут быть составлены по балансовой оценке в текущих ценах, в среднегодовых ценах или в постоянных (базисного периода) ценах.

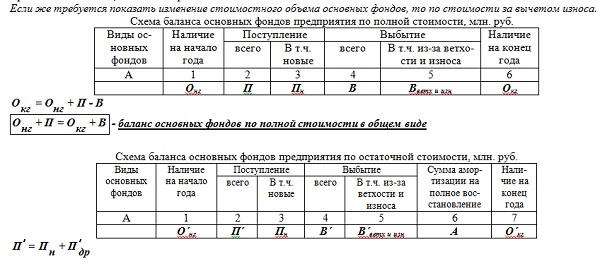

Баланс основных фондов— соотношение поступления и наличия основных фондов с их выбытием за определенный период.

Для характеристики динамики основных фондов строят 2 вида балансов основных фондов:

1) по полной первоначальной стоимости:ОФк, = = ОФн+ В (стоимость введенных основных фондов) — Выб.(стоимость выбывших основных фондов);

2) по остаточной стоимости:ОФк (с учетом износа) = ОФн+ В — Выб.’ + КРМ (затраты на капитальный ремонт и модернизацию) — амортизация.

Показатели баланса основных фондов:

1) наличие на начало года;

2) поступления в отчетном году: всего и в том числе введенные в эксплуатацию;

3) выбытия в отчетном году: всего и в том числе ликвидировано;

4) наличие на конец года = поступления в отчетном году всего + поступления в отчетном году, в том числе введенные в эксплуатацию — выбытия в от. четном году всего;

5) наличие на конец года с учетом износа.

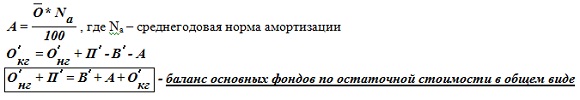

Для характеристики движения основных фондов и анализа их воспроизводства служат балансы основных фондов, которые мо-гут составляться по отдельным отраслям экономики, по формам собственности, а также по отдельному хозяйствующему субъек-ту. Балансы основных фондов по предприятию могут составляться по полной первоначальной стоимости и по стоимости за выче-том износа (остаточной стоимости). Система показателей баланса основных фондов в любой оценке показывает движение физической массы основных фондов, объем прироста основных фондов, а также степени их обновления. Если основные фонды рассматриваются с точки зрения их потребительной стоимости, т.е. ставится задача изучить изменение их физического объема, то баланс строится по полной стоимости. Если же требуется показать изменение стоимостного объема основных фондов, то по стоимости за вычетом износа.

Дата добавления: 2015-04-24; Просмотров: 1331; Нарушение авторских прав?;

Документальное оформление

Так же, как и другие хозяйственные операции, модернизация объектов основных средств оформляется первичными документами. Комплект документов, который необходимо оформить при проведении модернизации, аналогичен документам, составляемым при проведении ремонтов (см. врезку на с. 38). Единственное исключение — не надо заполнять дефектную ведомость, ведь доработка производится не в целях устранения поломки основного средства, а для улучшения его технико-экономических показателей.

Обратите внимание! Ремонтируем самортизированный объект

Иногда в основном средстве с нулевой остаточной стоимостью достаточно заменить неисправные детали, и оно снова будет пригодно для дальнейшей эксплуатации. Компания может провести ремонт оборудования как своими силами, так и с привлечением сторонней организации. В некоторых случаях второй способ даже предпочтительнее, так как могут потребоваться специальные знания и инструменты. Но независимо от способа проведения ремонта его результаты следует оформить документально. Перечень необходимых документов приведен в п. п. 67, 69 и 71 Методических указаний:

- приказ руководителя о проведении ремонта актива;

- дефектные ведомости, обосновывающие необходимость проведения ремонтных работ;

- сметы на проведение ремонтов;

- накладные по учету операций отпуска материальных ценностей;

- ведомости начислений на оплату труда и ЕСН;

- акты о приеме-передаче отремонтированных объектов основных средств.

Если в компании отсутствуют подразделения, способные произвести ремонт основных средств, следует обратиться к сторонней организации. В этом случае первичными документами будут справки о стоимости работ и акты выполненных работ (см. Постановление Девятого арбитражного апелляционного суда от 13.12.2007 N 09АП-15404/07-АК).

Для принятия к учету основных средств, полученных после ремонта, составляется акт по форме N ОС-3 «Акт о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств». Данный акт должен быть подписан членами приемочной комиссии или лицом, уполномоченным на приемку объектов, а также представителем компании (структурного подразделения), проводившей ремонт. После утверждения акта руководителем организации он сдается в бухгалтерию. Если ремонт выполняет подрядчик, акт составляется в двух экземплярах, один из которых передается организации-подрядчику. Информация о капитальном ремонте отражается в инвентарной карточке учета объекта основных средств на основании акта по форме N ОС-3.

Для целей налогообложения прибыли расходы на ремонт основных средств рассматриваются как прочие расходы и учитываются в том отчетном периоде, в котором они были осуществлены, в размере фактических затрат (п. 1 ст. 260 НК РФ). При этом на порядок признания расходов не влияет ни продолжительность ремонтных работ, ни величина понесенных затрат. Даже если стоимость ремонта соизмерима с первоначальной стоимостью основного средства, расходы на ремонт могут быть учтены при исчислении налога на прибыль (см. Письмо Минфина России от 28.10.2008 N 03-03-06/1/609). Налоговое законодательство также не устанавливает ограничений для учета расходов на ремонт основного средства в зависимости от величины начисленной по нему амортизации. Однако налогоплательщику следует помнить, что одним из обязательных условий включения затрат в налоговую базу является их экономическая оправданность (п. 1 ст. 252 НК РФ).

В бухгалтерском учете расходы на ремонт основных средств являются расходами по обычным видам деятельности (п. 7 ПБУ 10/99). Они включаются в себестоимость проданной продукции (товаров, работ, услуг) и участвуют в формировании финансового результата (п. 9 ПБУ 10/99). Как и для целей налогового учета, расходы на ремонт признаются в полном объеме в том периоде, к которому они относятся (п. 26 ПБУ 6/01).

По окончании работ по модернизации основного средства суммы понесенных затрат указываются в инвентарной карточке по данному объекту. Порядок ведения инвентарных карточек зависит от выбранного компанией метода учета затрат на улучшение эксплуатационных показателей основных средств (п. 43 Методических указаний).

Амортизация

Амортизация (depreciation) — это процесс переноса стоимости основных средств на стоимость произведенной и проданной конечной продукции по мере их износа, как материального, так и морального.

По мере старения оборудования, зданий и сооружений, машин и других основных средств, из стоимости конечной продукции осуществляются денежные отчисления, с целью их дальнейшего обновления. Данные денежные потоки называются амортизационными отчислениями. Для этого создаются специальные амортизационные фонды, в которых аккумулируются все перечисленные средства после продажи готовой продукции.

Процент, необходимый для возмещения стоимости части капитального блага, подвергшееся в течении года износу, расчитывается отношением суммы ежегодных амортизационных отчислений к стоимости основного средства и называется нормой амортизации.

Например, на производственном предприятии по металлообработке имеется токарный станок, стоимость которого составляет 250 000 руб. Срок службы станка составляет 20 лет.

Что делать, если оборудование полностью самортизировано, но все еще используется?

Исходя из этих данных можно рассчитать, что сумма амортизационных отчислений составит:

250 000 руб. / 20 лет = 12 500 руб. в год.

Также, для данного примера, можно найти норму амортизации токарного станка, которая будет равна:

12 500 руб. / 250 000 руб. × 100% = 5%.

По сути, норма амортизации устанавливается государством в законодательном порядке, тем самым косвенно контролируя процесс обновления изношенных основных фондов предприятий и в некоторых случаях помогая в формировании амортизационных фондов в сжатые сроки устанавливая метод ускоренной амортизации. Например, устанавливая норму амортизации не 5, а 25%. Все это обусловлено тем, что государство освобождает амортизационные отчисления от налогообложения.

В бухгалтерском учете существует четыре способа начисления амортизации:

- метод линейной амортизации, когда отчисления осуществляются равными частями в течении всего срока службы капитального блага;

- метод уменьшаемого остатка, когда отчисления осуществляются не равными частями, а частями расчитанными отношением определенной нормы амортизации к его остаточной стоимости за каждый год эксплуатации. Например, в первый год эксплуатации будет перечислено 5% от 250 000 руб., что составит как было рассчитано выше 12 500 руб., то во второй год — (250 000 руб. — 12 500 руб.) = 237 500 руб. от которой будет перечислено 5%.

- способ списания стоимости по совокупному сроку полезного использования;

- способ списания стоимости пропорционально количеству проданной продукции (услуг, работ).

Поделиться

Добавить в закладки

Добавить комментарии

27.05.2011 Списание самортизированного основного средства

Вопрос: На учете есть ОС (компьютеры) с нулевой остаточной стоимостью, т.е. полностью самортизированные и естественно морально и физически устаревшие. Как правильно снять их с учета, как определить их возможную цену «металлолома» и кому они нужны?

Ответ: Необходимо создать комиссию, которая установит наличие морального или физического износа объекта ОС, его причины, а также возможность использования отдельных узлов, деталей и прочих комплектующих выбывающего объекта ОС и оценку исходя из текущей рыночной стоимости. Налоговым кодексом не определен перечень официальных источников информации о рыночных ценах. По мнению Минфина, при определении рыночных цен может быть использована информация о ценах, опубликованная в официальных изданиях, в частности, органов, уполномоченных в области статистики, ценообразования.

Модернизация полностью самортизированного основного средства

Организации необходимо разделить все основные средства организации на однородные группы по общим признакам, например, группа «Здания». Для каждой группы нужно установить способ начисления амортизации. Его нельзя изменить в дальнейшем.

Аналитики предложили для более точной оценки амортизации разбивать подлежащие изучению объекты на компоненты. Это позволило добиться более высокой точности расчетов. При этом отдельный компонент должен отдельно амортизироваться, если цена на него относительно общей стоимости довольно значительная.

Первоначальная стоимость ликвидируемого автомобиля составляет 45000 руб., сумма начисленной амортизации составляет 35000 руб. На момент ликвидации сумма НДС, уплаченная при приобретении грузового автомобиля в полном размере (7500 руб.), предъявлена к зачету из бюджета. Работы по ликвидации автомобиля выполнены ремонтным цехом предприятия.

Правильно отраженная амортизация основных средств в балансе позволяет точно понять, как велика прибыль организации, насколько большие суммы нужно внести в отчет. От этого зависит, какие результаты покажет финансовый анализ, на основании которого можно будет делать выводы о рентабельности предприятия. Кроме того, именно амортизация основных средств в балансе – значащий фактор.

Полностью самортизированные основные средства — что это?

Она просто улучшает, перестраивает свое старое имущество. Следовательно, о создании нового основного средства говорить некорректно.

Пример 4. ООО «Осирис» принадлежит панельное здание производственного цеха, которое уже полностью самортизировано, но все еще используется. Всего здание эксплуатировали 18 лет (216 месяцев). В сентябре 2003 г. ООО «Осирис» модернизировало старое здание, приспособив его под магазин. Работы по модернизации велись силами подрядчиков. Их работа обошлась в 210 000 руб. (в том числе НДС — 35 000 руб.). Кроме того, ООО «Осирис» пришлось истратить 648 000 руб. (в том числе НДС — 108 000 руб.) на материалы.

Так как на момент модернизации остаточная стоимость здания была равна нулю, то его новая стоимость составила 715 000 руб. (210 000 — 35 000 + 648 000 — 108 000). Поэтому бухгалтер ООО «Осирис» включил здание (на этот раз магазина) в состав амортизируемого имущества.

В Классификации основных средств панельные здания отнесены к пятой амортизационной группе. Максимальный срок их полезного использования — 10 лет. Следовательно, ООО «Осирис» придется установить новый срок службы.

Поэтому бухгалтер ООО «Осирис» определил, что модернизируемое здание будет служить еще 7,5 лет (90 месяцев). Такой же срок установили и в бухучете. Следовательно, 715 000 руб. надо равномерно относить на расходы в течение 90 месяцев — с сентября 2003 г. по февраль 2011 г. включительно. Амортизацию по зданию решили начислять линейным методом и в бухгалтерском учете, и для целей налогообложения. То есть ежемесячная сумма амортизации будет равна:

715 000 руб. x (1 : 90 мес. x 100%) = 7944,44 руб.

В бухгалтерском учете ООО «Осирис» надо сделать следующие проводки.

В сентябре 2003 г.:

Дебет 01 Кредит 08

715 000 руб. — увеличена первоначальная стоимость здания на сумму расходов по модернизации;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

143 000 руб. (35 000 + 108 000) — принят к вычету НДС.

Ежемесячно, с сентября 2003 г. по февраль 2011 г. включительно:

Дебет 20 Кредит 02

7944,44 руб. — начислена амортизация по зданию исходя из его стоимости, равной затратам на модернизацию.

В налоговом учете каждый месяц (по февраль 2011 г. включительно) бухгалтер ООО «Осирис» будет списывать на расходы также 7944,44 руб.

Подведем итоги. Если вы реконструировали самортизированное имущество или провели его модернизацию, это вовсе не означает, что у вас появился новый объект основных средств. Все расходы увеличивают первоначальную стоимость имущества. Порядок же, в котором их списывают, зависит от суммы, истраченной на обновление объекта.

И.А.Заровнядный

Аудитор

Нужно ли полностью самортизированные основные средства продолжать учитывать на балансе

Начисление амортизационных отчислений начинается с первого числа месяца, следующего за месяцем принятия ОС к бухгалтерскому учету, и производится до полного погашения стоимости этого объекта либо списания этого объекта с бухгалтерского учета (п.п. 21, 22 ПБУ 6/01).Однако полное погашение стоимости объекта ОС путем начисления амортизации само по себе не является основанием для списания этого объекта с бухгалтерского учета. Списать можно лишь те ОС, которые больше не используются в деятельности организации или выбывают (с п. 29 ПБУ 6/01 и п. 75 Методических указаний).В соответствии с п. 76 Методических указаний выбытие объекта ОС признается в бухгалтерском учете организации на дату единовременного прекращения действия условий принятия их к бухгалтерскому учету (п. 76 Методических указаний) и имеет место в случаях (п. 29 ПБУ 6/01):— продажи;— прекращения использования вследствие морального или физического износа;— ликвидации при аварии, стихийном бедствии и иной чрезвычайной ситуации;— передачи в виде вклада в уставный (складочный) капитал другой организации, паевой фонд— передачи по договору мены, дарения;— внесения в счет вклада по договору о совместной деятельности;— выявления недостачи и порчи активов при их инвентаризации;— частичной ликвидации при выполнении работ по реконструкции— в иных случаях.То есть, если объекты ОС, даже полностью самортизированные, продолжают использоваться организацией, они должны учитываться в бухгалтерском учете организации на счете 01 «Основные средства» в соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденным приказом Минфина России от 31.10.2 000 N 94н.Те основные средства, которые больше не используются организацией, подлежат списанию с бухгалтерского учета в порядке, предусмотренном п.п. 77-86 Методических рекомендаций.2. Первоначальная стоимость ОС, в которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных законодательством и ПБУ 6/01. В частности, изменение первоначальной стоимости ОС допускается в случаях достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки (п. 14 ПБУ 6/01).Согласно п. 15 ПБУ 6/01 коммерческим организациям предоставлено право переоценивать группы однородных объектов ОС

Переоценка объекта ОС производится путем пересчета его первоначальной стоимости или текущей (восстановительной) стоимости, если данный объект переоценивался ранее и суммы амортизации, начисленной за все время использования объекта.При принятии решения о переоценке ОС следует учитывать, что в последующем они переоцениваются регулярно (не чаще одного раза в год), чтобы стоимость ОС, по которой они отражаются в бухгалтерском учете и отчетности, существенно не отличалась от текущей (восстановительной) стоимости.Обращаем внимание, что переоценке подлежит вся группа однородных объектов. Однако как выбор групп ОС для переоценки, так и конкретный способ ее осуществления оставлены на усмотрение самой организации

Приняв решение переоценивать какую-либо из групп однородных ОС, организация должна самостоятельно разработать и закрепить в своей учетной политике способ (порядок) переоценки ОС (п. 7 ПБУ 1/2008 «Учетная политика организации»).Таким образом, проведение переоценки ОС является правом организации, а не её обязанностью. Полное погашение стоимости ОС посредством начисления амортизации не является основанием для обязательной переоценки таких объектов. Учитывая, что в рассматриваемой ситуации переоценка этих объектов ОС никогда не производилась, у организации отсутствует необходимость переоценивать полностью самортизированные ОС, если это прямо не предусмотреть в учетной политике.

Рекомендуем ознакомиться со следующими материалами:— Энциклопедия хозяйственных ситуаций. Переоценка ОС (подготовлено экспертами компании «Гарант»);— Энциклопедия хозяйственных ситуаций. Ликвидация ОС (подготовлено экспертами компании «Гарант»).

Tags: рассмотрев вопрос пришли следующему выводу основные средства стоимость которых полностью погашена путем начисления амортизации подлежат списанию случае больше используются организацией объекты самортизированные продолжают использоваться должны учитываться бухгалтерском учете счете обязательная переоценка объектов числе связи полным погашением стоимости требуется обоснование вывода правила порядок бухгалтерского учета списания переоценки основных средств далее установлены

Проблема сроков полезного использования основных средств.

Стандарт МСФО (IAS) 16 «Основные средства» определяет срок полезного использования (или полезный ресурс актива, от англ. ‘useful life’) так:

- Период, в течение которого, как ожидается, компания сможет использовать актив; или

- Количество продукции или аналогичных единиц, которые, как ожидается, будут получены от актива компанией.

Это не потенциальный ресурс актива или экономический срок эксплуатации актива. Эти два показателя часто отличаются!

Например, обычный экономический срок эксплуатации автомобиля составляет 4 года, но политика компании заключается в обновлении автопарка каждые 2 года. В этом случае полезный ресурс автомобиля составляет всего 2 года.

Или, например, экономический срок эксплуатации машины составляет 6 лет, но через 3 года эксперты компании решают, что машину можно использовать еще 5 лет. В этом случае общий срок полезного использования составляет 8 лет.

Стандарт МСФО (IAS) 16 требует, чтобы компании пересматривали срок полезного использования активов, по крайней мере, 1 раз в год по окончании каждого финансового года.

Многие компании просто забывают об этом!

Они просто начисляют годовую амортизацию на основе ставок, определенных для некоторой группы активов, и все.

Они не пересматривают ежегодно сроки полезного использования своих активов, и в результате они, в конечном итоге, используют в производственном процессе полностью самортизированные активы.