Шаг 2. Загрузите требование в сервис «Сверься!»

-

Нажмите «Подготовить ответ в сервисе «Сверься» (кнопка появится только после отправки квитанции).

Кнопка «Подготовить ответ в сервисе «Сверься» может не отображается, если требование поступило с вложением в формате .pdf. В этом случае ознакомьтесь с содержанием и в зависимости от него:

- Отправьте корректировочную декларацию;

- Сформируйте комплект истребуемых документов;

Если вы не использовали «Сверься!» раньше, отобразится окно регистрации. Необходимо ввести адрес контактной электронной почты (не системный ящик вида xxxxxxx@hostx.taxcom.ru), поставить галку в пункте «Я принимаю условия лицензионного договора» и нажать «Продолжить».

После подтверждения регистрации из письма, поступившего на указанный адрес, нажмите «Подготовить ответ в сервисе «Сверься!» в «Онлайн-Спринтере» повторно.

Если вы пользовались сервисом ранее, данный шаг можно пропустить.

Получение требований по новым правилам

С 1 июля 2016 года:1) При поступлении требования в адрес налогоплательщика на нашу компанию мы в любом случае подтверждаем его получение и отправляем квитанцию-подтверждение в ФНС.2) Отправка квитанции-подтверждения осуществляется в течение 6 дней с даты поступления требования в наш адрес.3) Ответственность за непредставление необходимой для налогового контроля информации несет налогоплательщик в соответствии с нормами НК РФ.С 01 января 2017 года:Налоговые инспекции прекратили прием пояснений на бумаге по требованиям, поступившим в электронном виде. В случае если инспектор принял у Вас пояснение на бумаге, оно считается непредоставленным.

Как получать требования через уполномоченного представителя

Для того, чтобы получать требования через уполномоченного представителя, необходимо оформить доверенность на электронную сдачу отчетности и сдать любой отчет в электронном виде налоговую инспекцию.

Нормативное регулирование предоставления электронных пояснений по декларации НДС

С 01 января 2017 года все пояснения, запрошенные налоговой инспекцией по декларации НДС в виде электронного требования, должны быть предоставлены в формате электронного ответа, независимо от того, за какой период была предоставлена декларация. Данное положение закреплено изменениями в Налоговом кодексе РФ, а также информационными письмами ФНС, размещенными на сайте ФНС. При этом пояснения на требования, поступившие по другим декларациям, направляются в обычном порядке (на бумаге, либо по желанию в виде сканированного письма вместе с документами, отправленного по электронным каналам). Чем отличается формат электронного пояснения по декларации НДС, рассмотрим далее.

Шаг 4. Формирование ответа на требование в «Онлайн-Спринтере»

- Откройте требование в «Онлайн-Спринтере»;

- Нажмите «Ответить» и выберите пункт «Файл из сервиса «Сверься»:

- В разделе «Документы в формате XML для предоставления в ФНС» нажмите «Загрузить документы»:

- В поле «КНД» укажите код «1160200»;

- Нажмите «Проверить».

- В разделе «Черновики» поставьте маркером напротив сформированного документа и нажмите «Отправить».

Внимание! Мы рекомендуем выходить из системы только после того, как вам поступит «Подтверждение даты отправки от спецоператора связи («Такском»)». В этом случае вы можете быть полностью уверены, что ваша отчетность отправлена в ФНС

Сдавайте отчётность в срок и без ошибок

Перейти

Шаг 3. Внесение пояснений в «Сверься!»

Подробная в сервисе «Сверься!».

В списке отобразится общее количество требований (количество документов, к которым нужно предоставить пояснения) по отдельным документам.

Нажмите на нужный раздел. Появится список контрагентов, с данными которых обнаружены расхождения. Нажмите на название контрагента, чтобы открылись все расхождения с ним. Данные можно подтвердить, если в ранее отправленной декларации они были указаны верно, или предоставить пояснения: Если есть ошибки, нажмите «Дать пояснение». Если в требовании указано много расхождений с контрагентами, а пояснения нужны только на несколько, введите необходимые пояснения и поставьте галку в пункте «требования, для которых не указывались пояснения, пометить как соответствующие первичным документам» (вверху страницы)

Внимание: Если в требовании ИФНС запрашивает информацию только о разделе «Сведения, отсутствующие в книге продаж», интерфейс может отличаться.

Последовательно укажите данные обо всех расхождениях. После этого вернитесь к первоначальному окну, нажав на «Требования ФНС» вверху, и нажмите «Экспорт ответа».

Сохраните файл на компьютер.

Состав и структура электронного пояснения на требование

Принципиальное отличие пояснения по декларации НДС на требование налоговой — электронный документ состоит из двух частей — ответ на требование в формате xsd-схемы (электронный файл xml утвержденного формата) и приложения в виде документов, отражающих факты деятельности организации.

Ответ на требование содержит разделы:

| Реквизиты ответа | Сведения о декларации (название файла декларации, на которую получено требование), сведения об организации (ИП), сведения о подписанте ответа |

| Невключенные счета-фактуры | Пояснения сведений о невключенных счетах-фактурах: 1) Сведения, поясняющие расхождения (ошибки, противоречия, несоответствия),2) Сведения о записях, операции по которым не подтверждаются |

| Невыполненные контрольные соотношения | Сведения по невыполненным контрольным соотношениям из требования и пояснение |

| Пояснительное письмо | Текст сообщения в свободной форме для налоговой инспекции |

К сожалению несмотря на утвержденный электронный формат xml ответа на требование, его загрузка в готовом виде пока что технически не предусмотрена оператором электронного документооборота. Поэтому рассмотрим состав ответа и порядок его заполнения, когда Вы получили через наш требование и Вам необходимо на него ответить.

Реквизиты ответа

Данный раздел является титульным листом для требования и заполняется автоматически при формировании ответа на конкретное требование по конкретной декларации. Поэтому используя наши услугу электронной отправки отчетности в случае направления ответа по требованию Вам необходимо указать для нас следующую информацию: наименование Вашей организации, номер и дата направления требования налоговым органом, номер квартала и год декларации НДС, по которой запрошены пояснения.

Невключенные счета-фактуры

Заполните для нас таблицу 1, если указанная в требовании счет-фактура учтена в Вашей декларации, но ее данные не совпадают с данными из требования. Внесите данные из требования (ИНН, номер и дата счета-фактуры) и ваши. Дополнительные сведения заполнять необязательно.

Таблица 1. Сведения, поясняющие расхождения (ошибки, противоречия, несоответствия)

Таблица 1. Сведения, поясняющие расхождения (ошибки, противоречия, несоответствия) (продолжение)

Заполните для нас таблицу 2, если в Ваших первичных документах нет счета-фактуры, указанной в требовании.

Не вносите в таблицы сведения по тем счетам-фактурам, по которым будете отправлять уточненную декларацию.

Невыполненные контрольные соотношения

Заполните таблицу 3 ответа по невыполненным контрольным соотношениям. Для этого проверьте выполнение контрольных соотношений, которые указаны в требовании к отчету. Запишите в таблицу номер контрольного соотношения из требования и пояснение. Пояснение напишите в свободной форме — по каким причинам соотношение не выполнено.

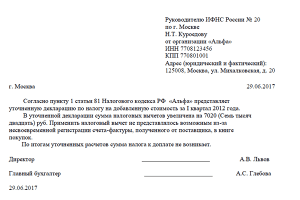

Ответ на требование налоговой по НДС (образец)

Подавая в налоговую инспекцию декларацию по НДС, плательщик налогов должен быть готов к тому, что у проверяющих инспекторов могут возникнуть некоторые вопросы. Поэтому, все плательщики данного налога должны знать, как дать формализованный ответ на требование налоговой по НДС.

Законодательством установлено, что налоговики имеют право по итогам камеральной проверки отчетности по НДС, потребовать пояснение к этой отчетности. Такое право инспектора используют в таких случаях:

- Не схождение в отчете контрольной информации;

- В отчете выявлены ошибки;

- Слишком большие вычеты;

- Сведения из разной отчетной документации не сходятся.

Получение требования и ответ на него

Налоговики отправляют требование в электронном виде, посредством диспетчера электронного оборота документации. Плательщик налогов должен дать ответ на требование ИФНС по НДС также в электронном формате.

Порядок его действий следующий:

- Отправление квитанции. В течение шести дней с того момента, как плательщик налогов получил требование, он должен отправить налоговой службе квитанцию, подтверждающую получение. Если квитанция не будет отправлена вовремя, в течение следующих десяти дней налоговые инспектора имеют право заблокировать банковский счет плательщика налогов.

- Проверка претензий налоговой службы. Инспектора прикладывают к своему требованию списки операций, по которым они установили не схождения между своими сведениями и сведениями плательщика налогов. Делается это для того, чтобы плательщик налогов мог увидеть свои ошибки.

- Предоставление ответа на требование по НДС. С момента получения от налоговой требования, у плательщика налогов есть пять дней на проверку отчетности, а также на отправку формализованного ответа. В некоторых случаях налоговики могут дать на это больше времени.

Как дать правильный ответ (образец)

Плательщики налогов имеют право составить пояснение к отчетности в произвольном формате. Однако образец ответа на требование по НДС все же существует. Он приведен ниже.

Документ включает в себя несколько таблиц, в которых указываются учетные сведения, реквизиты бумаг и причины несоответствий. Каждая таблица предусмотрена для каждого отдельного случая.

Перед тем, как заполнять табличную часть ответа на требование пояснений по НДС, нужно сформировать вводную записку. В ней должно быть прописано, кем и за какой период отчета дан формализованный ответ. Также, прописывается, на скольких листах представлен ответ.

Коды ошибок

Также, перед составлением ответа нужно понять, что хотят налоговики. Для этого используются специальные коды:

-

1 – этот код может значить следующее:

- Налоговая декларация не имеет записи об операции;

- Плательщик налогов не отчитался по НДС за период отчета;

- Ошибки, которые были допущены в отчетности, не позволяют распознать счет-фактуру.

- 2 – имеется несоответствие данных между восьмым и девятым разделом отчетности.

- 3 – ошибка посредника. Он значит, что в 10 и 11 разделе отчетности имеются несоответствия.

- 4 – совершена ошибка в каком-либо столбце таблицы. Номер графы с ошибкой указывается в скобках после кода.

После объяснения всех выявленных несоответствий, ответ на требование пояснений по НДС можно отправлять в ИФНС.

С сайта: https://okbuh.ru/nds/otvet-na-trebovanie-nalogovoj