Письмо Федеральной налоговой службы от 6 августа 2013 г. № ЕД-4-3/14346@ “О порядке заполнения раздела 7 декларации по НДС исчисления НДС”

18 октября 2013

Федеральная налоговая служба рассмотрела обращение о порядке заполнения раздела 7 налоговой декларации по налогу на добавленную стоимость, утвержденной приказом Минфина России от 15.10.09 № 104н (далее-декларация по НДС), и с учетом мнения Минфина России по указанному вопросу сообщает следующее.

Из указанного выше обращения следует, что налогоплательщик) в 1 и во 2 квартале 2011 года осуществлял операции по реализации квартир, приобретенных в 2010 году и в 1 квартале 2011 года. По указанным квартирам налогоплательщик оплачивал коммунальные расходы.

Операции по реализации жилых домов, жилых помещений, а также долей в них на основании подпункта 22 пункта 3 статьи 149 Налогового кодекса Российской Федерации (далее-Кодекс) не подлежат налогообложению налогом на добавленную стоимость (далее-НДС). Согласно пунктам 44.4-44.5 Порядка заполнения декларации по НДС указанные операции отражаются в разделе 7 декларации по НДС, графы 3 и 4 которого заполняются в следующем порядке.

— в графе 3 по строке 010 (код операции 1010298) отражается стоимость квартиры, приобретенной без НДС у физического лица в 2010 году, которая реализована в 1 квартале 2011 года, то есть независимо от периода приобретения (в приведенном примере 950 000 руб.);

— в графе 4 по строке 010 отражается сумма НДС, не подлежащая вычету по товарам (работам, услугам), приобретенным в течение всего периода владения квартиры, реализованной 1 квартале 2011 года (в приведенном примере данная сумма налога за весь период владения квартиры составляет 2 288 руб.).

В аналогичном порядке отражаются показатели в отношении квартиры, реализованной во 2 квартале 2011 года.

| Действительныйгосударственный советникРоссийской Федерации 3 класса | Д.В. Егоров |

Образец заполнения

Рассмотрим пример заполнения декларации по НДС за I квартал 2020 года. ООО «Колос» находится на ОСНО, занимается продажей оборудования. Все операции, совершаемые компанией, облагаются НДС по ставке 20 %.

За период январь — март 2020 года в обществе были проведены следующие операции:

- Приобретены канцтовары на сумму 1 500 рублей, в том числе НДС 250 рублей (счет-фактура № 1 от 02.03.2020).

- Продано оборудование на сумму 40 000 рублей, в том числе НДС 6 666,67 рубля (счет-фактура № 19 от 11.01.2020).

Обязательно нужно заполнить титульный лист и раздел 1 декларации. Остальные разделы заполняются при наличии соответствующих показателей. Если показателей для какого-то из разделов нет, то его можно просто не включать в состав декларации.

В данном примере нужно заполнить также разделы 3, 8 и 9.

Попробуйте сдать отчетность через систему Контур.Экстерн.

3 месяца бесплатно пользуйтесь всеми возможностями!

Заполнение остальных разделов декларации

Остальные разделы и приложения к ним присутствуют в отчете только при наличии оснований для их заполнения:

-

Порядок заполнения раздела 2 декларации НДС требует оформление этой части отчета, если субъект хозяйствования исполняет обязательства в качестве налогового агента по налогу. Количество разделов должно соответствовать числу контрагентов, по отношению к которым субъект хозяйствования выполняет роль налогового агента.

-

Порядок заполнения раздела 4 декларации по НДС предписывает заполнять этот блок отчета в том случае, если имеются основания для применения нулевой ставки налогообложения. Норма актуальна только для тех лиц, которые могут подтвердить свое право на льготное налогообложение документально.

-

Раздел 5 заполняется «нулевиками», получившим право на применение ставки 0% в текущем отчетном интервале, если ими были заявлены вычеты.

-

Раздел 6 предназначен для операций, по которым обоснованное применение нулевой ставки не подтверждено. То есть, если в раздел 4 декларации по НДС заносятся сведения по сделкам с нулевым НДС при наличии документальных подтверждений правомочности таких действий, то при отсутствии подтверждений суммы по сделкам относятся в раздел 6.

-

Разделом 7 охватывается спектр операций, освобожденных от обложения налогом – данный раздел обязателен для заполнения налогоплательщиком если все его операции в периоде не облагались НДС.

-

Раздел 10 декларации по НДС и раздел 11 оформляются экспедиторами, застройщиками и лицами, которые работают по договорам комиссии или агентским соглашениям.

-

Раздел 12 заполняют выставлявшие счета-фактуры лица, которые не являются плательщиками НДС, или освобождены от обязанностей налогоплательщика, либо если счет-фактура выставлялся по операциям, не облагаемым НДС.

Отчет должен содержать только те листы, в которых имеются данные, пустые страницы нумеровать и подавать в налоговый орган не нужно. Срок подачи декларации – 25 число месяца, следующего за отчетным кварталом.

Строка 090 декларации по НДС: расшифровка

В Разделе 2 по строке 090 отражают величину НДС, рассчитанную налоговым агентом при получении оплаты, аванса. В других разделах декларации в строке 090:

- В Р3 – детализируют сумму НДС к восстановлению в строке 080 – указывают суммы возвратов НДС с полученных авансов;

- В Р5 – указывают НДС к вычету по подтвержденным документами операциям с применением НДС;

- В Р6 – отражают суммы корректировок налога по операциям, по которым предусмотрена ставка 0%. Исправления сумм НДС возможно при поступлении оправдательных документов;

- В Р8 и Р9 – дата исправления корректировочного счета продавца;

- В Р10 и Р11 – номер исправления корректировочного СФ.

Как заполнить раздел 6 в декларации по ндс образец

Организации, которые осуществляют экспорт (вывоз) товаров с территории России, облагают экспортные операции по ставке 0% (п. 1 ст. 164 НК РФ). Применение нулевой ставки нужно обосновать.

Организации, которые осуществляют экспорт (вывоз) товаров с территории России, облагают экспортные операции по ставке 0% (п. 1 ст. 164 НК РФ). Применение нулевой ставки нужно обосновать.

Для этого в 2019 году организация-экспортер должна подать в налоговую инспекцию по НДС, составленную особым образом. Также компании заявляют налоговые вычеты по экспортным операциям.

Как все оформить в 2019 году – читайте в нашей статье.

Уточненная декларация по НДС

После сдачи налоговой по НДС за 4 квартал 2019 года расслабляться налогоплательщику рано.

Ведь если в поданной им будет выявлен факт неотражения сведений или ошибок, приводящих к занижению суммы налога, ему придется внести изменения в учетные данные и представить налоговикам уточненную декларацию по НДС. Уточненная по НДС подается в порядке, предусмотренном статьей 81 Налогового кодекса РФ.

Порядок заполнения декларации по налогу на добавленную стоимость

Порядок заполнения документации гласит, что предприятия, не являющиеся налогоплательщиками НДС, но выставляющие своим клиентам счета-фактуры обязаны подавать.

Согласно ст.

80 НК РФ, декларация по НДС является заявлением налогоплательщика о полученных доходах и их источнике, произведенных расходах, объекте налогообложения, о налоговой базе, льготах, исчисленной суме НДС, и других важных данных, служащих основанием для исчисления налога.

28 Января 2019Декларация по НДС в 2019 году: особенности заполнения

Форма декларации существенно изменилась и теперь в ней на 5 разделов больше. В внесены сведения, которые указаны в книге покупок и книге продаж, а при посреднической деятельности — в журнале учета полученных и выставленных счетов-фактур.

С 1 января 2019 года декларацию по НДС необходимо сдавать только в электронном виде.

Бумажные будут считаться несданными (п.

1 ст. 2 Федерального закона от 04.11.14 № 347-ФЗ)

Декларация по НДС: подробная инструкция с примером заполнения

по НДС: построчная инструкция по заполнению, пример с расчетом на цифрах, наглядный образец НДС, актуальный бланк и сроки сдачи.

НДС по операциям, признаваемым объектом налогообложения, уплачивается в бюджет всеми налогоплательщиками на основании представленной в инспекцию по НДС. Разберемся, как заполнить НДС.

Документы VI. Порядок заполнения раздела 3 «Расчет суммы налога, подлежащей уплате в бюджет по операциям, облагаемым по налоговым ставкам, предусмотренным пунктами 2 — 4 статьи 164 Налогового кодекса Российской Федерации» Начиная с 1 января 2015 года представление налоговой декларации по налогу на добавленную стоимость и уплата налога за IV квартал 2014 года производится налогоплательщиками не позднее 25-го января 2015 года.

Заполняем декларацию по НДС за I квартал 2015 года

С налогового периода за I квартал 2015 г. по НДС подается в соответствии с новыми формой и форматом, утвержденными Приказом ФНС России от 29.10.2014 N Изменились сроки сдачи декларации, следовательно отчитаться за I квартал 2015 г.

необходимо не позднее 27 апреля 2015 г.

(п. 7 ст. 6.1, ст. 163, п. 5 ст.

174 НК РФ). В расширенном формате появились новые разделы, в них отражаются сведения из книги покупок (продаж) и ее дополнительных листов, журнала учета полученных (выставленных) счетов-фактур — в отношении операций, осуществленных в интересах другого лица на основании договоров комиссии, агентских договоров, договоров транспортной экспедиции.

Декларация по НДС за 1 квартал (1 кв

Декларация по НДС за 1 квартал (1 кв.) 2019 года изменилась. Подробная инструкция по заполнению каждого раздела новой НДС, бланк, пример, образец заполнения >> Декларация по НДС за 1 квартал (1 кв.

) 2019 сдается по форме, утвержденной приказом ФНС от 29 октября 2014 г. № Изменения в нее внесли приказом ФНС России от 20 декабря 2019 г.

№ ММВ-7-3/696. Они действуют с отчета за 1 квартал.

Раздел 6 декларации по НДС за 3 квартал 2019 года

В раздел 6 декларации по НДС включается расчет суммы налога по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально не подтверждена.

Смотрите порядок заполнения раздела 6 декларации по НДС за 3 квартал 2019 года.

По строкам 010 отражаются коды операций в соответствии с приложением № 1 порядку заполнения по НДС, утвержденному приказом ФНС РФ от 29.

Построчный алгоритм внесения сведений

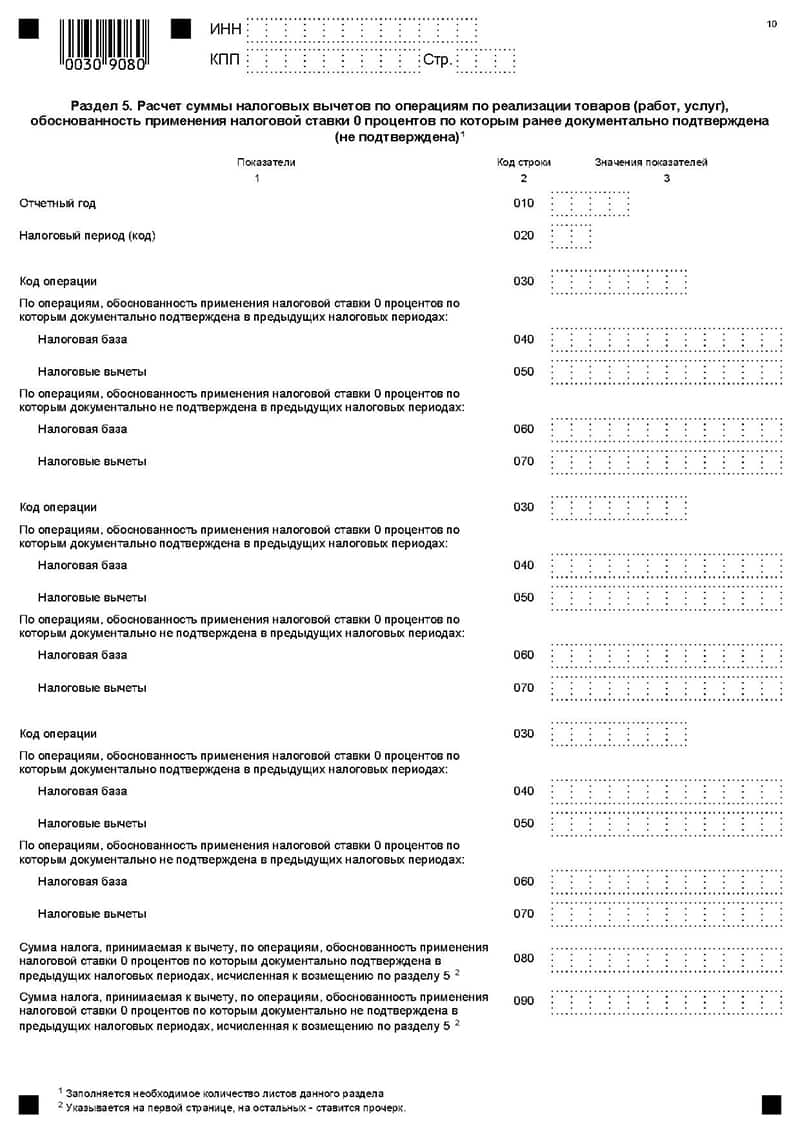

Раздел содержит 9 строк. Блок из строк 030, 040, 050, 060, 070 повторяется по числу операций. Вверху страницы пятого раздела декларации нужно указать ИНН и КПП заполнителя, указать порядковый номер заполняемой страницы.

- Строка: 010 – заполняется отчетный год, указанный на титульной странице прежней декларации, где минимальная ставка (на) имела оснований;

- Строка: 020 – заполняется налоговый год, указанный на титульной странице декларации из строки 010;

- Строка: 030 – коды хозяйственных операций;

- Строка: 040 – налоговые базы кодов операций по приобретении иди продаже товаров по ставке 0 %, где минимальная ставка имела все основания в порядке, установленном законом, в периоде соответствующем строке 020;

- Строка: 050 – налоговые базы из строки 040, право на вычет НДС которых возникло у компании в период налоговой отчетности, за который представлена данная декларация:

- суммы налога на приобретение товаров, услуг, прав на территории РФ;

- суммы налога, при ввозе товаров на российскую территорию и территории, которые находятся под федеральной юрисдикцией;

- суммы налога, которую уплатил покупатель.

- Строка: 060 – налоговая база по операциям, факт нулевой ставки, по которым был подтвержден по дате предыдущей декларации;

- Строка: 070 – вычеты по операциям, факт нулевой ставки, по которым по дате предыдущей декларации не был подтвержден, суммы налога из строки 050;

- Строка: 080 – сумма налога, исчисленная к вычету по операциям, по которым минимальная расчетная ставка была подтверждена в предыдущих отчетностях;

- Строка: 090 – сумма налога, исчисленная к вычету по операциям, по которым минимальная расчетная ставка не была подтверждена.

После заполнения ваша отчетная декларация перенаправляется в общероссийскую базу. Программа федеральной налоговой службы сравнит данные по каждому коду. Система предоставит инспектору расхождения — операции, по которым предполагаются вычеты, но не начислен НДС. По ним у вас попросят счета-фактуры и первичную документацию.

Чем больше обнаружится несовпадений, тем вероятнее будет выездная проверка. Во избежание возможных расхождений назначайте плановые сверки с поставщиками ежемесячно, постарайтесь собрать все нужные документы вовремя.

Напомним: в случае, если налоговая служба выявит несоответствия с реальными данными, она потребует объяснений:

- в электронном виде, если декларация подавалась в таковом;

- на бумаге – в соответствующем случае.

При этом пунктом 1 ст. 129.1 НК РФ предусмотрена политика штрафов, в случае простроченной подачи декларации в размере 5000 рублей и 20 000 рублей повторно.

Раздел 5

Раздел 5 заполняйте в декларации того периода, когда возникло право на вычет НДС по экспортным операциям (ранее подтвержденным и не подтвержденным). Например, если ранее собрали документы и подтвердили нулевую ставку, но не выполнили условия для применения вычета.

По строке 010 укажите год, в котором была сдана декларация, где отражались операции по реализации товаров. По строке 020 – код налогового периода согласно приложению № 3 к Порядку, утвержденному приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558.

Раздел 5 заполните отдельно по каждому налоговому периоду, сведения о котором отражены в показателях по строкам 010 и 020.

Укажите:

по строке 030 – код операции;

по строке 040 – налоговую базу, относящуюся к уже подтвержденным экспортным операциям (т. е. по которым в налоговую инспекцию был сдан раздел 4, но принять которые к вычету в тот момент было нельзя);

по строке 050 – сумму входного НДС, относящуюся к подтвержденному экспорту;

по строке 060 – налоговую базу, относящуюся к неподтвержденному экспорту (т. е. по которому в налоговую инспекцию уже был сдан раздел 6, но принять который к вычету в тот момент было нельзя, например, при отсутствии счета-фактуры);

по строке 070 – сумму входного НДС, относящуюся к неподтвержденному экспорту.

Такие указания содержатся в разделе X Порядка, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558.