История появления

Впервые данная аббревиатура появилась еще в 20-х годах, тогда НДС заменил налог с продаж, при котором, оплата производилась со всей выручки. Изменения должны были освободить производства от однотипных, многократных выплат и начать учитывать не выручку, а потенциальную прибыль. Но действовать в нашей стране налог стал только в 1992 году.

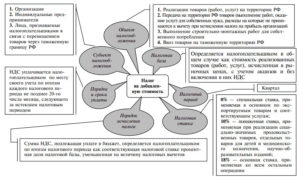

В данный момент ставка на НДС в России равняется 18% на большую часть произведенной продукции. Но есть определенные категории товаров, на которые НДС составляет 10%. К таким товарам относятся медицинские препараты, определенная часть продуктов питания и детские товары. Продукция, экспортируемая за границу, налогом не облагается.

В данный момент ставка на НДС в России равняется 18% на большую часть произведенной продукции. Но есть определенные категории товаров, на которые НДС составляет 10%. К таким товарам относятся медицинские препараты, определенная часть продуктов питания и детские товары. Продукция, экспортируемая за границу, налогом не облагается.

Срок уплаты «импортного» НДС

При ввозе товаров из стран ЕАЭС необходимо уплатить «ввозной» НДС не позднее 20 числа месяца, следующего за месяцем принятия на учет импортных товаров/сроком платежа по договору. В 2020 году НДС при ввозе товаров из стран ЕАЭС уплачивается в следующие сроки:

Приведем сроки в таблице:

| Месяц, по итогам которого уплачивается НДС | Срок уплаты |

| Январь 2020 | 20.02.2020 |

| Февраль 2020 | 20.03.2020 |

| Март 2020 | 20.04.2020 |

| Апрель 2020 | 20.05.2020 |

| Май 2020 | 22.06.2020 |

| Июнь 2020 | 20.07.2020 |

| Июль 2020 | 20.08.2020 |

| Август 2020 | 21.09.2020 |

| Сентябрь 2020 | 20.10.2020 |

| Октябрь 2020 | 20.11.2020 |

| Ноябрь 2020 | 21.12.2020 |

| Декабрь 2020 | 20.01.2021 |

Как и на кого повлияет повышение НДС?

Потребители

Именно мы с вами почувствуем повышение налога в первую очередь. Производством и поставкой многих продуктов и других товаров в магазины занимаются компании на ОСНО, которые теперь должны будут включать в стоимость товара повышенный НДС — 20% вместо 18%. Этот налог включен в конечную цену многих товаров, которые мы каждый день покупаем в магазинах — его размер и ставку можно увидеть в обычных чеках. Это значит, что стоимость некоторых товаров вырастет до 2%, а то и больше — продавец бывает разный.

Но не все товары вырастут в цене. На многие повседневные товары положен льготный НДС 10%, который не меняется с нового года. Это, например: хлеб, яйца, сыр, молоко, макароны, мука, сосиски, колбаса, креветки, рыба, детское питание, школьные товары и прочие товары ежедневного пользования. На такие товары стоимость в магазинах не должна стать выше. Даже если транспортная компания, которая поставляет эти продукты, платит 18% — изменение в цене будут минимальные. Если вам говорят, что креветки подорожали из-за повышения НДС — это неправда.

Индивидуальные предприниматели

Примерно так же изменения повлияют на ИП и компании на УСН Доходы, фрилансеров и тех, кто занимается домашним хозяйством. Они тоже являются конечными потребителями, а значит, теперь придётся покупать товары для своей деятельности с высокой добавленной стоимостью

Средний и малый бизнес

Пострадает больше всех, ведь для них вырастет налоговая нагрузка. Чтобы хоть как-то компенсировать снижение прибыли, затраты на налоги придётся закладывать в финальную стоимость товаров и услуг, а это может повлечь снижение спроса. Всё это может привести к тому, что такой бизнес подвинут крупные компании со своим производством, логистикой и сбытом. Понимаем, перспектива не из приятных. Но время и выход есть. Рекомендуем вместе с бухгалтером сесть и хорошо всё посчитать. Если ваши покупатели физлица или ИП, кому без разницы, есть ли у вас НДС — возможно, с нового года вам будет выгоднее перейти на Упрощённую систему налогообложения.

Крупный бизнес

Пострадает меньше всех. Причина в том, что закупаются они чаще всего так же у крупных компаний на ОСНО, а значит, будут закупать и продавать товары с одинаковым размером НДС — 20%. Потом этот НДС можно будет уменьшить на сумму входящего налога. Как и прежде, будет невыгодно только в том случае, если поставщики перейдут на упрощённую систему налогообложения, что сейчас очень даже логично и возможно. Тогда не станет входящего НДС, а значит, свой НДС крупный бизнес уменьшить не сможет.

Декларация по НДС: новый бланк в 2018 году

По-прежнему платить и сдавать отчет по НДС должны налоговые агенты, плательщики в силу закона и посредники. Заполнять бланк следует четко на основании книг покупок и продаж, сведений из налоговых и бухгалтерских регистров.

Сейчас документ маркируется 16-значным штрих-кодом. В нем есть новые разделы. Теперь не будет проблем с заполнением ГТД. Для этого значения сейчас предусмотрено несколько строк. Для каждого № декларация – своя строчка.

Срок сдачи декларации по НДС

Сдать форму нужно строго до 25 числа следующего после отчета месяца включительно. К примеру, если вы отчитываетесь поквартально, не забудьте отправить форму до 25 апреля (25 – последний день, когда еще можно отчитаться без штрафов).

ВАЖНО: основной способ сдать форму – электронный, исключения сохранены для фирм на спецрежимах и компаний с численностью до 100 сотрудников, они еще могут выбирать способ отправки отчета

Какие разделы нужно заполнять

Если срок подачи декларации по НДС сохранились прежними, то заполняемые разделы изменились. Для каждого режима налогообложения есть свои нюансы.

Разделы для заполнения на ОСНО

Налогоплательщики на обычном режиме в обязательном порядке заполняют:

- Титульный лист и разделы 1, 3, 8-9;

- Если вы – посредник, не забудьте заполнить разделы 10 и 12;

- 12 разд. Должны заполнить также те, у кого есть операции с необлагаемой базой;

- Если вы – налоговый агент, для вас предусмотрен раздел 2 формы;

- Экспортеры должны указывать данные в разделах 4-6 бланка;

- 7 разд. – для тех, кто продавал товары, не облагаемые НДС, выполнял работы/услуг на территории, отличной от РФ, его же заполняют те, кто фактически получил авансы за производство продукции длительного цикла из специального списка.

Где и что указывать компаниям на ЕНВД и УСН

Фирмы-«упрощенцы» и компании на спецрежимах проставляют данные на титульном листе, заполняют разделы 1, 9 (если являются и налоговым агентом), 12.

ОБРАТИТЕ ВНИМАНИЕ: сдача отчетности (декларации) по НДС в 2018 году предусмотрена только для тех фирм на ЕНВД и УСН, которые фактически выставляли счета-фактуры на реализацию с НДС, все прочие налогоплательщики на спецрежимах деклараций не сдают

Особенности уплаты налога в 2018

Как платить налог в 2018 году? Как и прежде не обязательно сразу вносить всю сумму, если вы отчитываетесь ежеквартально. Достаточно разбить суммы на 3 равные части и вносить ежемесячно в течение 3-х месяцев после даты отчета.

Давайте посмотрим, как это работает на примере:

Предположим ООО «Одуванчик» по итогам 1 кв. 2018 г. имеет обязанность по уплате НДС 5 893 630 руб. Как ему вносить эту сумму? Можно оплатить единовременно, а можно по 1/3 в сроки: до 25 января – до 26 февраля – до 26 марта. Каждый выбирает, как ему удобно с учетом ситуации в компании. Главное, чтобы налоговая декларация по НДС 2018 была подана в регламентированный срок.

Можно ли избежать

Все юридические лица и предприятия, осуществляющие внешнеторговую деятельность, должны платить НДС. Освобождение может быть только в том случае, если доход фирмы в предыдущем квартале составил менее 2 000 000 рублей.

Для получения освобождения необходимо обратиться в налоговую службу с имеющимися на руках документами. Предприниматель должен составить заявление, на основании которого ему на год предоставляются льготы по уплате.

Повторное обращение возможно на тех же основаниях. Однако при получении ежемесячно суммы более той, что оговорена в законе, оплата НДС является обязательной.

Временное освобождение от НДС невозможно при осуществлении операций по экспорту и импорту, а также продаже подакцизных товаров. Перечисляются средства с любых операций, в том числе и с аванса.

Расчеты должны быть произведены внимательно. Если будут допущены ошибки, а налог будет уплачен не полностью, фирма может понести серьезные финансовые потери.

Однако излишне выплаченные средства также могут не вернуться. Ведь наполнение бюджета производится с помощью налогов

Поэтому важно с особой точностью производить начисление

Кто платит

Из вышеизложенного можно было бы сделать вывод, что налог ложится на плечи производителей и только. Однако, в конце концов НДС оплачивает обычный покупатель. Конечно, декларацию в налоговую подает предприятие, но в итоге налог оплачивает покупатель.

Ниже рассмотрим наглядный пример построения цепочки НДС :

- Когда одно предприятие заказывает у другого необходимое для производства продукции сырье, материалы, то оно выплачивает поставщику сумму, на которую накладывается налог.

- Впоследствии начинает решаться вопрос о будущей стоимости изготовленного товара. Она складывается из таких факторов, как себестоимость продукта, то есть рассчитывается сумма, потраченная на приобретение материалов для его изготовления без НДС. Размер налога также высчитывается на данном этапе, но уже идет в налоговый кредит.

- Далее, идет этап формирования конечной стоимости продукта, по которой покупатели будут приобретать его в точках продаж. Из чего будет сформирована окончательная стоимость продукта: себестоимость, доля прибыли от последующей продажи, подсчет акциз и т.п. Ну и куда тут без НДС, его также плюсуют к окончательной цене, но оплачивает его уже покупатель.

- Когда предприятие продало на определенную сумму товары и получило выручку, начинается подсчет ее размеров за вычетом тех 18% налога, который оплачивает покупатель. Конечная сумма отмечается как налоговое обязательство.

О том, что такое Налог на добавленную стоимость, смотрите в следующем видеоуроке:

Если Вы еще не зарегистрировали организацию, то проще всего это сделать с помощью онлайн сервисов, которые помогут бесплатно сформировать все необходимые документы:

- для регистрации ИП

- регистрации ООО

Если у Вас уже есть организация, и Вы думаете над тем, как облегчить и автоматизировать бухгалтерский учет и отчетность, то на помощь приходят следующие онлайн-сервисы, которые полностью заменят бухгалтера на Вашем предприятии и сэкономят много денег и времени. Вся отчетность формируется автоматически, подписывается электронной подписью и отправляется автоматически онлайн.

- Ведение бухгалтерии для ИП

- Ведение бухгалтерии для ООО

Он идеально подходит для ИП или ООО на УСН. ЕНВД. ПСН. ТС. ОСНО. Все происходит в несколько кликов, без очередей и стрессов. Попробуйте и Вы удивитесь. как это стало просто!

Главные оговорки

Для того, чтобы правильно рассчитать НДС в 2017 году, необходимо знать некоторые особенности налога. Важным моментом является определение субъекта. Нюансы имеются при уплате налогов компаниями, поддерживающими ЕНВД.

Обязанности продавца и покупателя

Не все предприниматели знают, кто платит НДС, покупатель или продавец. Оплата налога производится обоими субъектами в нескольких случаях.

Начисление налога продавцом производится в момент передачи прав собственности на продаваемые изделия. При этом договор предусматривает оплату НДС даже при безвозмездной передаче. Поэтому оплата производится покупателем в обязательном порядке.

В некоторых случаях система налогообложения не предусматривает начисление и уплаты налога. Список операций прописан в Налоговом кодексе РФ в статье 149.

Перечисляемый продавцом налог является разницей между НДС и входным налогом за приобретенные товары или оказанные услуги.

Нередко покупатели задаются вопросом, можно и нужно ли платить НДС при приобретении товара. Перечисление в бюджет налога производится покупателем при выкупе товара у иностранных фирм, не числящихся в налоговых органах России.

Аналогичная система наблюдается в момент, когда производится аренда помещения государственной и муниципальной собственности. В этом случае организации или физические лица являются налоговыми агентами.

Агентский договор предусматривает исчисление НДС и удержание его из дохода с дальнейшим перечислением в бюджет государства. Таким образом фирма является посредником между плательщиком и государством.

Основные элементы НДС

Основные элементы НДС

Проверка субъекта

Федеральная налоговая служба может проверять предприятия и юридических лиц на предмет нарушений налогового законодательства. Проверки могут инициироваться на основании 14 главы Налогового кодекса РФ.

Сотрудники инспекции управомочены:

- получить объяснение по той или иной операции от плательщика или налогового агента;

- проверить бухгалтерские и отчетные документы;

- осмотреть помещения;

- изъять некоторые бумаги.

Проверять деятельность ООО можно в ходе камеральной и выездной проверки. В последнем случае налоговики работают по месту расположения предприятия. Камеральные проверки ведутся в месте территориального нахождения органа налоговой службы.

Контроль осуществляется за последние три года. Выезд налоговиков проводится однократно в год. Максимально длиться она может до трех месяцев. По результатам работы налоговая служба составляет акт. В случае желания предприятия вернуть НДС, налоговики выносят решение о возврате или отказе в нем.

Когда на ЕНВД

Некоторые налогоплательщики платят НДС, даже если УСН, ЕНВД или ЕСХН применяются при расчете налогов. Специальные налоговые режимы не освобождают от внесения добавленной стоимости. Это обусловлено тем, что некоторая деятельность не может применять такие системы налогообложения.

Поэтому предприятия должны вести учет по НДС на покупаемые товары в соответствии с облагаемыми и необлагаемыми операциями, даже если используется упрощёнка. Если игнорировать эти правила, то плательщик не сможет вернуть сумму НДС.

Сущность определения

НДС считается сложным налогом, который выплачивается предприятиями с общей системой налогообложения. При этом возможно получение налогового вычета или освобождение от НДС.

Начисление налога производится на стоимость продукции, являющейся разницей между окончательной ценой и величиной трат на материалы при ее изготовлении. НДС влияет на стоимость, почему производители и должны уделять первостепенное значение налогу. А для этого на должном уровне необходимо организовать бухгалтерский учет.

Документальное сопровождение важно для:

- отражения стоимости продукции, которая была реализована;

- выявления цены приобретаемых материалов;

- налога на добавочную стоимость, уплаченного покупателями и поставщиками.

После того, как завершается производство товара, продукция поступает на реализацию. Стоимость должна включать издержки, потраченные на производство.

Окончательная цена складывается из нескольких показателей, куда входят:

Для применения налогового вычета составляется счет-фактура. Он должен храниться в предприятии на протяжении трех лет.

НДС при экспорте

Экспортеры обязаны подтвердить свое право на применение нулевой ставки НДС. Для этого они обязаны предъявить в налоговую инспекцию перечень документов, относящихся ко внешнеторговой сделке (контракт, грузовую таможенную декларацию, выписку банка о получении экспортной выручки и пр.). Сдать бумаги нужно не позднее 180 дней с момента помещения товара под таможенный режим экспорта. Если 180 дней истекли, а пакет документов не собран, налогоплательщик обязан начислить и заплатить НДС по ставке 18 (либо 10) процентов. Но это не означает, что право на нулевую ставку потеряно навсегда. Экспортер может подготовить бумаги позже, а заплаченный налог вернуть из бюджета.

Также предусмотрены специальные правила для вычета НДС при экспортных операциях. В момент приобретения товара налогоплательщик вправе вычесть налог. Но затем, когда товар будет отгружен заграничному покупателю, ранее принятый вычет нужно восстановить (то есть аннулировать). Повторно принять вычет можно после того, как будет собран пакет необходимых документов, подтверждающих нулевую ставку.

Особенности возмещения

НДС может быть возмещен предпринимателю в некоторых случаях. Это доступно при внесении вычета большего размера, чем начисленная сумма налога. Обязательства по его уплате не исчезают. Но переплата возвращается предпринимателю по его заявлению.

Сделать это необходимо в течение трех лет после того, как появилось право на возмещение. После заявления налоговая служба проверяет проверку заявки и системы налогообложения компании.

Три года начинают отсчитываться с момента окончания налогового периода, в котором была выявлена переплата. Проверка проводится на протяжении трех месяцев после подачи декларации. Если данные вносятся частями (дополнение, изменение декларации), то трехмесячный срок возобновляется.

При выявлении налоговиками ошибок или несоответствий, предпринимателю передается уведомление с указанием на них. В случае обнаружения серьезных нарушений, составляется акт в течение пяти дней с момента выявления. Он передается лично или посредством почтового отправления.

В случае несогласия предприятия с формулировками, специалисты отвечают ФНС на письмо возражением. Документ передается в двухнедельный срок. Налоговиками в течение 10 дней принимается соответствующее решение.

При перерегистрации фирмы возмещение проводится новым налоговым органом. Предприниматель обращается в ту службу, которая локализуется в месте его проживания.

Если предприятие самостоятельно не может провести возмещение, то возможно оказание консалтинговой услуги специализированными фирмами. Они подготовят документы для налоговой и помогут вернуть излишне выплаченный НДС.

Пример сроков уплаты НДС в 2017 году

Декларация по НДС: новый бланк в 2018 году

По-прежнему платить и сдавать отчет по НДС должны налоговые агенты, плательщики в силу закона и посредники. Заполнять бланк следует четко на основании книг покупок и продаж, сведений из налоговых и бухгалтерских регистров.

Сейчас документ маркируется 16-значным штрих-кодом. В нем есть новые разделы. Теперь не будет проблем с заполнением ГТД. Для этого значения сейчас предусмотрено несколько строк. Для каждого № декларация – своя строчка.

Сдать форму нужно строго до 25 числа следующего после отчета месяца включительно. К примеру, если вы отчитываетесь поквартально, не забудьте отправить форму до 25 апреля (25 – последний день, когда еще можно отчитаться без штрафов).

ВАЖНО: основной способ сдать форму – электронный, исключения сохранены для фирм на спецрежимах и компаний с численностью до 100 сотрудников, они еще могут выбирать способ отправки отчета. Если срок подачи декларации по НДС сохранились прежними, то заполняемые разделы изменились

Для каждого режима налогообложения есть свои нюансы

Если срок подачи декларации по НДС сохранились прежними, то заполняемые разделы изменились. Для каждого режима налогообложения есть свои нюансы.

Налогоплательщики на обычном режиме в обязательном порядке заполняют:

- Титульный лист и разделы 1, 3, 8-9;

- Если вы – посредник, не забудьте заполнить разделы 10 и 12;

- 12 разд. Должны заполнить также те, у кого есть операции с необлагаемой базой;

- Если вы – налоговый агент, для вас предусмотрен раздел 2 формы;

- Экспортеры должны указывать данные в разделах 4-6 бланка;

- 7 разд. – для тех, кто продавал товары, не облагаемые НДС, выполнял работы/услуг на территории, отличной от РФ, его же заполняют те, кто фактически получил авансы за производство продукции длительного цикла из специального списка.

Подробнее о том, как заполнить декларацию по НДС можно прочитать в статье Заполнение декларации по НДС.

ОБРАТИТЕ ВНИМАНИЕ: сдача отчетности (декларации) по НДС в 2018 году предусмотрена только для тех фирм на ЕНВД и УСН, которые фактически выставляли счета-фактуры на реализацию с НДС, все прочие налогоплательщики на спецрежимах деклараций не сдают. Как платить налог в 2018 году? Как и прежде не обязательно сразу вносить всю сумму, если вы отчитываетесь ежеквартально

Достаточно разбить суммы на 3 равные части и вносить ежемесячно в течение 3-х месяцев после даты отчета

Как платить налог в 2018 году? Как и прежде не обязательно сразу вносить всю сумму, если вы отчитываетесь ежеквартально. Достаточно разбить суммы на 3 равные части и вносить ежемесячно в течение 3-х месяцев после даты отчета.

Давайте посмотрим, как это работает на примере:

Как определить налоговую базу и начислить НДС

База по НДС в общем случае равна стоимости товаров (работ, услуг), отгруженных (оказанных) клиентам. К базе прибавляются авансы, поступившие от покупателей в счет предстоящих поставок. Для комиссионеров и агентов налоговая база — это не вся поставка, а лишь посредническое вознаграждение, полученное от комитента или принципала.

Налоговая база по каждой операции определяется по более ранней из двух дат: момент отгрузки и момент оплаты (полной или частичной).

Чтобы начислить НДС, нужно налоговую базу по каждому виду отгруженного товара (работ или услуг) умножить на соответствующую ставку. Полученную сумму прибавить к стоимости и предъявить клиенту. Например.

Стоимость товара – 100 руб. Ставка НДС – 18%. НДС равен 18 руб. (100 руб. х 18%), Покупатель должен заплатить 118 руб. (100 + 18).

В случае, когда деньги от клиента поступили раньше, чем состоялась отгрузка, НДС начисляется по расчетной ставке.

Например, сумма предоплаты – 100 руб. ставка налога — 18%.

Тогда сумма начисленного НДС составит 15 руб. 25 коп. (100 руб. х 18%. 118% или 100 руб х 0,18. 1,18).

При отгрузке товара (работ, услуг), а также при получении аванса поставщик обязан не позднее пяти календарных дней выставить покупателю счет-фактуру . Это документ установленной формы, где в числе прочего указывается стоимость товаров (услуг, работ) без НДС, сумма НДС и итоговая сумма, включающая НДС.

Если стоимость товара, работ или услуг изменилась после отгрузки (например, при предоставлении ретро-скидки по итогам месяца, квартала или года), поставщик обязан выставить корректировочный счет-фактуру . Оформить этот документ нужно не позднее пяти календарных дней с даты, когда подписан договор, соглашение или другие бумаги на изменение стоимости. В корректировочном счете-фактуре показатели цены, стоимости с НДС и без НДС, а также суммы налога указываются дважды: до и после изменения. Кроме того, предусмотрены графы для разницы между «старыми» и «новыми» показателями.

Все «исходящие» счета-фактуры нужно подшивать в журнал учета выставленных счетов-фактур и фиксировать в книге продаж (ее форма утверждена правительством РФ). При розничной торговле выставление счета-фактуры заменяется выдачей клиенту кассового чека.

О чём речь?

НДС — это налог, который платят с добавленной стоимости на товары, услуги и продукты производства. В бизнесе такой налог платят предприниматели и компании на ОСНО, в жизни — каждый покупатель товаров или услуг с НДС. Бизнесам на ОСНО за 1 квартал 2019 года отчитываться уже надо будет по новой ставке. Если у вас упрощёнка, патент, ЕНВД, льготная ставка НДС 10% или 0% — в плане уплаты налога для вас ничего не меняется.

Но не всё так просто. Хоть и платят этот налог не все предприниматели, изменения коснутся всё равно многих. Будут и те, кто выиграет от нового решения государства. Обо всём по порядку.

НДС при экспорте

Экспортеры обязаны подтвердить свое право на применение нулевой ставки НДС. Для этого они обязаны предъявить в налоговую инспекцию перечень документов, относящихся ко внешнеторговой сделке (контракт, грузовую таможенную декларацию, выписку банка о получении экспортной выручки и пр.). Сдать бумаги нужно не позднее 180 дней с момента помещения товара под таможенный режим экспорта. Если 180 дней истекли, а пакет документов не собран, налогоплательщик обязан начислить и заплатить НДС по ставке 18 (либо 10) процентов. Но это не означает, что право на нулевую ставку потеряно навсегда. Экспортер может подготовить бумаги позже, а заплаченный налог вернуть из бюджета.

Также предусмотрены специальные правила для вычета НДС при экспортных операциях. В момент приобретения товара налогоплательщик вправе вычесть налог. Но затем, когда товар будет отгружен заграничному покупателю, ранее принятый вычет нужно восстановить (то есть аннулировать). Повторно принять вычет можно после того, как будет собран пакет необходимых документов, подтверждающих нулевую ставку.

Налоговый кодекс для начинающих

Глава 25 НК РФ. Налог на прибыль организацийГлава 23 НК РФ. Налог на доходы физических лиц (НДФЛ)Глава 26.2 НК РФ. Упрощенная система налогообложения (УСН или «упрощенка»)

ДОПОЛНИТЕЛЬНЫЕ ССЫЛКИ по теме

- Освобождение от НДС Организация на ОСН может получить освобождение от НДС с начала любого месяца при одновременном выполнении некоторых условий.

- НДС В разделе приведены материалы по НДС.

- НДС ДЕКЛАРАЦИЯ 2017 пример заполнения В статье приведена Декларация по НДС за 1 квартал 2017 г. с примером заполнения

- УСН, ЕНВД и уплата НДС Уплата НДС на спецрежимах упрощенка — УСН и вмененка — ЕНВД. Как списывать входной НДС без счетов-фактур.

Когда НДС не начисляется

При операциях, не признаваемых объектом налогообложения:

- операции, не относящиеся к реализации (передача имущества организации ее правопреемнику,

- вклады в уставный капитал и пр.),

- продажа земельных участков и паев в них,

- и ряд других.

Кроме того, в статье 149 НК РФ приведен довольно большой список операций, которые хотя и признаются объектом налогообложения НДС, но все же не облагаются этим налогом. Подразумевается, что законодатель может со временем исключить данные операции из категории льготных, и тогда они будут подпадать под налогообложение. В перечень включена, в частности, реализация некоторых медицинских товаров, раздача рекламной продукции не дороже 100 руб. за единицу и пр. Существует также список товаров, освобожденных от НДС при импорте.

НДС не платится:

- при операциях, которые осуществляются в рамках деятельности, переведенной на ЕНВД;

- налогоплательщики, перешедшие на упрощенную систему (УСН);

- на уплату единого сельскохозяйственного налога ЕСХН.