Код и вид дохода с компенсации в отчетности по налогу

Компенсация за неиспользованный отпуск облагается НДФЛ, поэтому налоговый агент, которым выступает предприятие-работодатель, обязан указать удержанный из компенсационных выплат налог в специальном отчетном документе — справке формы 2‑НДФЛ. Данная справка представляется по итогам налогового периода компанией-налогоплательщиком, удержавшей НДФЛ с компенсации за неиспользованный отпуск своего увольняемого работника.

Для того чтобы внести все необходимые данные в отчетный документ, требуется знать, какие использовать коды доходов (с ними можно ознакомиться в таблице приложения № 1 к приказу ФНС «Об утверждении кодов…» от 10.09.2015 № ММВ-7-11/387@). Правда, данному доходу (компенсационные платежи за неиспользованный отпуск) отдельного кода не присвоено.

Как рекомендовано Федеральной налоговой службой России в письме от 19.09.2016 № БС-4-11/17537, компенсацию следует отнести к иным доходам. Согласно же приложению № 1 к указанному выше приказу ФНС, таким выплатам соответствует код дохода компенсации отпуска при увольнении 4800. Вместе с тем данные компенсационные выплаты можно отнести также к доходам по оплате труда (код 2000) или отпускным (код 2012).

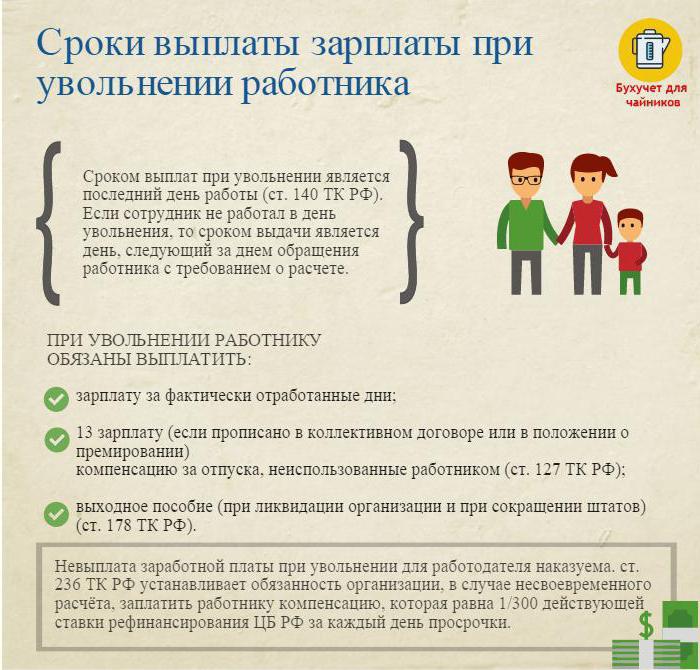

Итак, выплаты, производимые в форме компенсаций за неиспользованный ранее отпуск, облагаются и налогом с доходов физлиц, и страховыми взносами. Компания-работодатель при расчете с увольняемым сотрудником должна произвести все необходимые удержания и выплатить зарплату и компенсационные платежи в его последний день на работе.

По окончании налогового периода предприятие-работодатель обязуется предоставить отчетную документацию относительно удержанных отчислений. Поскольку компенсация за неиспользованный отпуск при увольнении облагается налогом, это следует упомянуть в справке формы 2-НДФЛ.

Как удержать НДФЛ с компенсации при увольнении: пошаговая инструкция

Но с нее уже будут удерживать налоги и выплаты пенсионные, так как не облагаются только за первые 3 месяца. Мой товарищ-юрист говорит, что подобные удержания незаконны. Так выходное пособие облагается налогом или нет?

Выходное пособие 2020

Важно! Если компенсация выплачивается не при увольнении, а во время работы гражданина, она должна быть перечислена в день зарплаты. Оплата труда согласно ТК РФ производится каждые 15 календарных дней

Если дата выплаты приходится на выходной день, деньги должны быть перечислены в предшествующий ему будний день.

В статье мы подробно поговорим о том, как происходит расчет выходного пособия при увольнении инвалида. Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 703-35-96.

Выходное пособие при расторжении трудового договора с сотрудником по факту признания его инвалидом выплачивается в том случае, если этот процесс инициировал работодатель или же он произошел по причинам, независящим от сторон (ликвидация учреждения или его реорганизация). Его размер равен величине двухнедельного среднего заработка работника, а основанием для расчета служит приказ руководства об увольнении и заключение медицинской комиссии (листок реабилитации).

Выходное пособие при увольнении по инвалидности: расчет

178 ТК РФ). Кроме законодательно установленных случаев, выплата выходного пособия может быть предусмотрена трудовым или коллективным договором, локальным нормативным актом организации, а также отдельным соглашением с работником (ст.

Страховые взносы на «травматизм»

Исчисление и уплата страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (далее — взносы от НС и ПЗ) производятся в соответствии с Федеральным законом от 24.07.1998 № 125-ФЗ (далее — Закон № 125-ФЗ).

Положения пп. 1 ст. 20.1 Закона № 125-ФЗ, а также перечень сумм, не подлежащих обложению страховыми взносами, установленный ст. 20.2 этого закона, сформулированы аналогично части 1 ст. 7, пп. «д» п. 2 части 1 ст. 9 Закона № 212-ФЗ, поэтому мы полагаем, что при принятии решения о начислении (неначислении) взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний с указанных сумм стоит следовать той же логике, что и в отношении страховых взносов, уплачиваемых в силу Закона № 212-ФЗ.

Статья написана по материалам сайтов: www.audit-it.ru, nalog-nalog.ru, www.buhgalteria.ru, moyafirma.com, www.pravcons.ru.

Как рассчитать дополнительную компенсацию при досрочном сокращении в 2019 году

- Название организации-работодателя.

- Дату оформления.

- Суть и причины, по которым производится сокращение.

- Сведения о сокращаемых должностях и работниках.

- Кто отвечает за проводящееся кадровое мероприятие.

- Подпись директора.

- Созывается комиссия, принимающая решение о необходимости сокращения, выбирает сотрудников, которые под него попадают, составляет соответствующий акт.

- Руководитель издает приказ и письменные уведомления на каждого из подчиненных, знакомит их с документами под роспись.

- Работодатель уведомляет о грядущем сокращении Центр занятости и Профсоюз.

- Через 2 месяца производится увольнение тех, кто отказался от вакантных должностей и не может быть оставлен ввиду отсутствия права на преимущество перед другими сотрудниками.

21 мая 2019

consurist

1446

Дата перечисления НДФЛ при компенсации при увольнении

| Порядок выдачи зарплаты | В какой день перечислять НДФЛ |

| На банковскую пластиковую карточку сотрудника (по зарплатному проекту) | Тогда же, когда будет переведена зарплата на карту либо на следующий день |

| На руки наличными деньгами, предварительно снятыми с банковского счета организации | Тогда же, когда происходит снятие средств со счета либо на следующий день |

| На руки из кассы или из полученной за день выручки | В момент совершения выплат либо на следующий день |

Письмо Минфина поясняет, что установленные сроки перечисления в казну налога относятся не только к самой заработной плате, но и ко всем остальным деньгам, положенным работнику.

Получается, что вместе с налогом с зарплаты должен быть отчислен НДФЛ и с пособий, компенсации за неизрасходованный отпуск. Если такие выплаты производят одновременно, налог с них в бюджет нужно переводить тоже вместе.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl Enter.

В случае когда граждане получают доходы, не связанные с рабочей деятельностью (например, продают квартиру), они рассчитывают и перечисляют налог раз в год. Работодатель же должен перечислять НДФЛ регулярно несколько раз в месяц в день выплаты зарплаты.

Что касается НДФЛ с доходов при

увольнении

, то оно выплачивается с некоторыми особенностями. Согласно п. 6 ст. 226 НК РФ, НДФЛ с увольнительных выплат перечисляется на следующий рабочий день после увольнения.

Так как компенсация облагается налогом на доходы, необходимую сумму нужно своевременно перечислить в бюджет. Компенсационная выплата не является оплатой труда, а начисляется работнику вместо неиспользованного отпуска, поэтому НДФЛ при компенсации при увольнении нужно перечислить в день отправки денежных средств на счёт сотрудника или в момент наличной выплаты (НК РФ ст.226).

В 2018 году НДФЛ с компенсации за неиспользованный отпуск работника при его увольнении следует перечислить в бюджет в установленный период:

- Не позднее дня выдачи средств. Актуально в случае получения в банке наличных в качестве компенсационной выплаты.

- В день перечисления, если денежные средства были отправлены на расчетный счет сотрудника.

- Не позднее следующих суток после дня выдачи компенсации. Применимо только для случаев получения средств из наличной выручки организации-работодателя.

Указанные периоды регламентируются законодательством (ст. 226 Налогового Кодекса РФ, Письмо Минфина № 03-04-06/4831 от 21/02/2013). При этом непосредственно на руки (или на счет) трудящийся получает только итоговую сумму, без учета НДФЛ, поскольку функции налогового агента исполняет предприятие.

Величина компенсаций

В гл. 27 ТК РФ приведены виды компенсационных выплат, которые работодатель должен выдать увольняющемуся сотруднику, и основания для таких выдач.

Если увольнение происходит по соглашению сторон, то в обязательном порядке выплачивать надо лишь один вид компенсации — за неиспользованный отпуск. Право на другие виды компенсации определено положениями ст. 178 ТК РФ. Такие выплаты можно подробно перечислить отдельно в коллективном или трудовом договоре.

Следует учитывать при этом, что как только в соглашение о расторжении трудового договора будут внесены обязательства по компенсационным выплатам, работодатель может быть привлечен к ответственности за недисциплинированность. Это означает, что нарушивший обязательства наниматель должен будет выплатить уволившемуся работнику проценты за задержку полагающихся по соглашению сумм.

Тем не менее на практике имеется множество судебных процессов, по итогам которых работникам отказывали в выплате выходных пособий, даже когда они определены трудовым договором. Например, при банкротстве компании такие условия трудового договора судьи признают недействительными. Не стоит предусматривать чрезмерно высокий размер компенсации при увольнении.

См. также: «Увольнение по соглашению сторон на больничном».

При увольнении с компенсационных сумм (кроме выплат за неиспользованный отпуск) НДФЛ не исчисляется до некоторого предела. В соответствии с нормами п. 3 ст. 217 НК РФ, как только суммы компенсаций станут превышать 3-кратный размер среднемесячного заработка, вступают в силу обязательства по исчислению данного налога.

При оформлении справки 2-НДФЛ:

- сумма компенсации не вносится в документ, если она не облагается НДФЛ;

- если сумма компенсации превышает величины, оговоренные п. 3 ст. 217 НК РФ, то в части превышения она приводится с кодом дохода 4800.

Подробнее о порядке заполнения справки по форме 2-НДФЛ читайте в рубрике «Справка 2-НДФЛ в 2017-2018 годах (бланк и образец)».

Что касается налога на прибыль, то суммы, выплачиваемые в рамках увольнения по взаимному согласию, относятся к расходам на оплату труда (п. 9 ст. 255 НК РФ)

При этом в письме Минфина РФ от 12.02.2016 № 03-04-06/7530 обращается внимание на следующие условия признания данных выплат расходами:

- выплаты определены в трудовом или коллективном договоре, дополнительном соглашении к трудовому договору либо непосредственно в соглашении о расторжении договора;

- соблюдаются критерии ст. 252 НК РФ.

ВАЖНО! Одним из основных критериев признания расходов в целях налогообложения прибыли, изложенных в ст. 252 НК РФ, является экономическая обоснованность

Поэтому во избежание риска доначисления налога на прибыль стоит позаботиться о надежном экономическом обосновании выплат. Во-первых, назначать выплаты в разумных размерах. Во-вторых, постараться обосновать само увольнение сотрудника по данному основанию. Например, необходимостью найма более высококвалифицированного специалиста в связи с усложнением задач.

Какую сумму увольнительных безопасно списать в расходы, см. здесь.

Наниматель в соответствии с договоренностью регламентирует величину компенсационных выплат, когда действует обоюдное согласие на расторжение трудового контракта. Он вправе не определять никаких пособий. По закону сотрудник получает только те выплаты, которые оговорены в трудовом законодательстве.

Сотрудники при отсутствии в соглашении пункта о пособиях не могут предъявлять права на их выплату. Но бывают и случаи выдачи компенсаций, когда планируется уменьшение штата, а руководство предлагает уволиться по согласию.

Трудовое законодательство давно определило ситуации, в случае возникновения которых работник получает при увольнении выходное пособие. Их наглядным примером является ликвидация фирмы или сокращение числа работников. Но в ряде случаев размер данного пособия можно внести в трудовой или коллективный договор.

Взаимное соглашение для расторжения трудовых отношений предусматривает ряд выгодных условий для обеих сторон. Работник, увольняющийся по такой причине, может рассчитывать на получение так называемых «отступных», размер которых зависит от результата переговоров сторон.

К стандартным выплатам и компенсациям относят:

- заработную плату, расчет которой производится с учетом последнего рабочего дня;

- денежную выплату за количество дней неиспользованного отпуска. Если увольняющийся работник решит полностью использовать свой отпуск, то ни о какой компенсации не может быть и речи. Тогда предусматривается только выплата отпускных.

В какие фонды и сколько перечислять

Поскольку суммы за неиспользованный отпуск облагаются страховыми платежами, расскажем, куда и сколько надо платить. С подобного дохода средства отчисляют на следующие виды страхования:

- пенсионное;

- социальное (на период временной нетрудоспособности);

- медицинское;

- от несчастных случаев на производстве и профзаболеваний (на «травматизм»).

Взносы на медицинское страхование начисляют на общую сумму дохода по тарифу 5,1 %, на «травматизм» — от 0,2 до 8,5 %, в зависимости от того, к какому классу профессионального риска относится работодатель.

Чтобы правильно рассчитать суммы на пенсионное и социальное страхование, необходимо учитывать общий доход за отработанное в текущем календарном году время. Правительством ежегодно устанавливается так называемая предельная база для начисления платежей на будущую пенсию и возможную временную нетрудоспособность. На 2020 год она составляет 1 021 000 рублей для пенсионного страхования и 815 000 рублей — для социального.

Если с учетом компенсации за неиспользованный отпуск доход работника в текущем году не превысил 1 021 000 рублей, то на пенсию необходимо отчислить 22 % от общей суммы. Если сотрудник заработал больше указанного лимита, то отдать государству нужно только 10 %. Что касается социального страхования, то платежи рассчитываются из ставки 2,9 %.

Выплаты: облагается ли НДФЛ компенсация при увольнении по соглашению сторон?

Трудовой кодекс содержит такую возможность для прекращения отношений компании с сотрудником, как соглашение сторон.

Этот вариант удобен обеим сторонам.

Для компании это безболезненный способ избавиться от сотрудника, не рискуя, что он восстановится через суд или заберет свое заявление в последний день отработки.

Расторгнуть соглашение односторонним решением уже не получится.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать,

Соглашением можно сократить срок, предусмотренный законом для случаев увольнения по заявлению сотрудника или по инициативе компании.

Увольняясь по своему личному решению, работник должен отработать еще две недели после подачи заявления.

Увольняемому из организации соглашение тоже выгодно, потому что может дать право на выплату отступных. Выплата устанавливается в следующих случаях:

- если есть коллективный договор, в котором прописаны отступные;

- если в самом трудовом договоре прописаны отступные;

- если стороны при оформлении соглашения об увольнении согласуют отступные.

На работу принимается другой сотрудник

Мы говорили ранее, что есть особое условие увольнения совместителей – прием на работу другого человека, для которого это место является основным (ст. 288 ТК РФ). Вывод, который следует из этой нормы закона: такой порядок возможен, только если трудовой договор с совместителем заключен бессрочно. Если договор ограничен сроком (ст. 59 ТК РФ, ч. 2), увольнение по этому основанию запрещено. На этот счет высказались и судьи (апп. опр-е Ставр. кр. суда по д. №33–1702/14 от 1/04/14).

Другой вывод касается необходимости уведомить сотрудника-совместителя о приеме его коллеги на это же место (за 2 недели, в письменной форме).

Споры здесь вызывает формулировка статьи 288, по которой увольнение совместителя возможно лишь в случае приема на работу основного сотрудника. Может ли новый человек быть оформлен на место на момент, когда совместителя поставили об этом в известность, или законно сделать это позже – на момент, когда совместитель увольняется? Однако если новый сотрудник по трудовому договору еще не принят, а совместитель увольняется, у работодателя нет объективного подтверждения, что условия ст. 288 выполняются.

Судебной практикой единого мнения не выработано, поэтому лучше заблаговременно заключить договор с основным работником, который и будет основанием для увольнения совместителя (вручения письменного предупреждения, издания приказа и пр.). Письменное предупреждение вручается под роспись совместителю, а в случае отказа подписать составляется соответствующий акт.

Рассчитывают сотрудника по стандартным правилам, принятым при увольнении. Во всех кадровых документах (в приказе, в трудовой книжке, в личной карточке) указывается причина «в связи с приемом на работу сотрудника, для которого эта работа будет являться основной» и ссылка на ст. 288 ТК РФ.

Напомним! Даже если все условия указанной статьи выполнены, нельзя по ней уволить беременную; женщину, имеющую ребенка до трех лет; одинокую мать с несовершеннолетними детьми, в том числе на инвалидности (или другое лицо, которое их воспитывает); законного представителя ребенка-инвалида – его единственного кормильца. Такие же условия для единственного кормильца ребенка до 3-х лет в многодетной семье с малолетними (ст. 261 ТК РФ).

Облагается ли выходное пособие страховыми взносами?

Особые случаи начисления выходного пособия В трудовом законодательстве содержатся нормы для конкретных единичных случаев, при которых выходное пособие начисляется в определённом особом порядке:

- Если трудовые отношения прекращены с нарушением трудового законодательства со стороны работодателя, выплачивается пособие в размере среднемесячного заработка.

- Компенсация в размере трехмесячного заработка положена руководителю, заместителю или бухгалтеру, если на предприятии происходит смена владельца.

- Подобная компенсация также выдаётся руководителю при его увольнении по инициативе владельца, даже если виновных действий сотрудник не совершал.

- Для работников предприятий Крайнего Севера ТК РФ устанавливает выплату пособия на протяжении трёх месяцев.

Порядок начисления страховых взносов с выходных пособий

Выходное пособие, а также другие компенсации (кроме компенсации за неиспользованный отпуск), выплачиваемые увольняемому работнику, подлежат обложению взносами тогда, когда их сумма превышает определенный лимит (пп. «д» п. 2 ч. 1 ст. 9 Закона от 24.07.2009 № 212-ФЗ , пп. 2 п. 1 ст. 20.2 Закона от 24.07.1998 № 125-ФЗ ). Лимиты для разных категорий работников приведены в таблице ниже.

| Что и кому выплачивается при увольнении | С какой суммы начисляются взносы |

|---|---|

| выходное пособие и средний месячный заработок на период трудоустройства работнику | с суммы, превышающей трехкратный размер среднего месячного заработка работника |

| выходное пособие и средний месячный заработок на период трудоустройства работнику, увольняющемуся из организации, расположенной в районах Крайнего Севера или приравненных к ним местностях | с суммы, превышающей 6-тикратный размер среднего месячного заработка работника |

| компенсации руководителю, заместителю руководителя, главному бухгалтеру | с суммы, превышающей трехкратный размер среднего месячного заработка работника |

Отметим, что аналогичные правила применяются и в части обложения выходного пособия при увольнении НДФЛ: налог исчисляется с сумм, превышающих указанные выше пределы (п. 3 ст. 217 НК РФ).

Размеры компенсационных выплат в 2017-ом году

Аспект вопросов компенсационных перечислений в случае увольнения всегда был и остается актуальным, однако он не регулируется, и никаких обязательных размеров нет. В большинстве случаев обе стороны просто договариваются о дне и размере денежных средств.

Как происходит расчет компенсационных средств

Все денежные выплаты рассчитываются по таким категориям, как:

Оплата денежных средств за текущий месяц до последнего рабочего дня.

Компенсации за тот отпуск, который работник не отгулял. Для того чтобы рассчитать эту компенсацию, не потребуется много времени.

Сама денежная выплата, которая компенсирует все потери работы. Следует отметить, что размер этой выплаты ничем не ограничивается

Единственное важное условие – необходимо прописать ее в соответствующие документы и приказы.

Компенсация за отпуск, неиспользованный сотрудником

В том случае, если у увольняющегося гражданина остались неиспользованные отпускные дни, у него есть полное право получить соответствующие выплаты за каждый из этих дней. Такие выплаты рассчитываются, исходя из периода и сроков работы сотрудника за календарный год. Если есть какие-либо периоды отпуска, которые не были использованы в прошлые рабочие года, они точно также будут оплачены.

Расчет оплаты компенсации за отпуск очень просто вычисляется. Количество тех дней, которые должны быть оплачены работнику в качестве неиспользованного отпуска, делится на количество календарных месяцев, а после этого умножается на те месяцы, которые были отработаны.

Важный момент: все округления рассчитываются в сторону работника.

Важные моменты расчета за отпуск:

- Если гражданин отработал свыше 15 дней в месяце, то этот период рассчитывается в качестве целого месяца.

- Если стаж составляет от 11 до 12 месяцев, общий стаж считается за целый календарный год.

- Дробный результат округляется до целого в большую сторону.

Можно ли не выплачивать премию при увольнении

Все основания, по которым выплачивается премия, должны быть прописаны в локальных актах, согласованных между собой. При наличии размытых формулировок, противоречий возникновение конфликта, в случае отказа выплатить премию увольняющемуся работнику, неизбежно. Так, формулировка: «Руководитель имеет право выплачивать сотрудникам стимулирующие выплаты – премии» не является обязывающей к выплате, а фраза «Руководитель должен выплачивать премии» фиксирует обязательность таких выплат.

Случаи лишения премии в ЛНА также должны быть четко прописаны. С нормативными актами по труду, принятыми в организации, должен быть ознакомлен каждый сотрудник. Согласие в обязательном порядке должно быть зафиксировано его подписью.

Невыплата премии, прописанной в ЛНА, увольняемому сотруднику на основании дисциплинарного взыскания не рекомендуется. При обращении в суд, скорее всего, такое решение руководства организации будет признано незаконным.

На заметку! Срок обращения в суд – 3 месяца с момента, когда работнику стало известно о нарушении его прав, т.е. со дня получения им расчетных сумм от организации.

Выходное пособие при увольнении сотрудника: НДФЛ и страховые взносы

Инвалидам 1 группы компенсация назначается в обязательном порядке по предоставлению решения комиссии. Если в медицинском заключении сказано, что сотруднику необходимо обеспечить облегченные условия труда на срок 4 месяца и более, то возможно увольнение в случае:. Перечисленные обстоятельства относятся к независящим от воли обеих сторон и предусматривают выходное пособие при увольнении по инвалидности.

Кому при увольнении по инвалидности положено выходное пособие, как оно начисляется?

Человек, который из-за болезни не способен выполнять служебные обязанности, может при увольнении по инвалидности рассчитывать на выходное пособие. Возможность его получения зависит от степени нетрудоспособности, наличия подтверждающих документов и причины увольнения.

Договор между работодателем и сотрудником расторгают на основе приказа. В нем указывается сумма выходного пособия. К приказу прикладывают заявление увольняемого, вышеперечисленные медицинские документы и знакомят с ним работника под подпись.

Некоторые граждане с самой серьезной степенью инвалидизации продолжают трудиться в смягченных условиях. Если в соответствии с заключением медицинской комиссии человек не может работать вообще, решается вопрос с увольнением. Пособие при увольнении по инвалидности 1 группы выплачивается по тем же правилам, что и работникам с другими группами инвалидности.

Что нужно для оформления выплаты

Если работник уходит сам, по своей инициативе, то выходное пособие при увольнении по медицинским показаниям не предусмотрено. Иными словами, если работник пишет заявление об уходе по собственному желанию, компенсация по закону ему не положена, но может быть предусмотрена ЛНА организации.

Прежде чем ответить на вопрос, напомним, что начиная с прошлого года страховые перечисления собирает Федеральная налоговая служба, и именно ФНС осуществляет контроль за правильностью и своевременностью отчислений. В Налоговый кодекс Российской Федерации внесена новая глава 34, именующаяся «Страховые взносы». Таким образом, теперь правовые нормы относительно порядка расчета и уплаты страховых взносов необходимо искать именно в Налоговом кодексе РФ.

Выходное пособие при увольнении сотрудника: ндфл и страховые взносы

Если ГЦЗ выносит решение о признании гражданина безработным, выплата должна осуществляться в течение полугода.

- Двухнедельная выплата производится работникам, которые выполняют сезонную работу в момент сокращения численности сотрудников или при закрытии предприятия.

- Иногда решение вопроса выплаты материальной компенсации возлагается на руководство, при этом основанием являются обоюдные договорённости, зафиксированные в контракте:

- если трудовой договор заключается на недолгое время (например, на два месяца);

- в случае привлечения наёмных работников для работы у ИП;

- если работник — служитель специфической организации (к примеру, религиозной).

Случаи, когда выходное пособие не положено Исходя из вышеизложенного, компенсация не выдаётся по общему правилу, а начисляется лишь при наличии определённых законом обстоятельств.

Заключение

Понимание регулирования выплат и налогообложения выходного пособия является полезным знанием как для работодателей, так и для сотрудников.

Ключевым моментом в вопросах взимания НДФЛ и страховых выплат является то, что главной приоритет отдается решению Конституционного Суда, который имеет полное право игнорировать условия коллективных и трудовых договоров, признавая законными только условия обозначенные в статье 178 ТК РФ.

Таким образом, споры в данной юрисдикции как правило заканчиваются простым тезисом: если сумма компенсации выше установленного максимума, её часть облагается налогом.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 938-59-47 (Москва)+7 (812) 467-40-53 (Санкт-Петербург)