Платежное поручение по торговому сбору

x

x

Check Also

Как обезопасить компанию от обвинений в работе с однодневками Налоговики часто подозревают компании, работающие с большим количеством контрагентов, в получении необоснованной выгоды за счет использования …

Форма РСВ-1 с 2016 года В 2016 году компаниям предстоит сдавать новую форму РСВ-1 ПФР. Фонд неоднократно менял правила проверки отчетности, поэтому возможны новые ошибки. …

Единый социальный страховой сбор (ЕССС) в 2018 году С 1 января 2018 года вместо страховых взносов в фонды компании будут платить новый единый социальный страховой …

Фонд уточнил, кому сдавать СЗВ-М Компании, которые сдают нулевые РСВ-1, обязаны подать и ежемесячную отчетность СЗВ-М. Это касается и организаций, где трудится только директор-учредитель. Такой …

Как заполнить отчет о финансовых результатах за 2014 год Отчет о финансовых результатах включает показатели выручка, себестоимость продаж, валовая прибыль (убыток), коммерческие и управленческие расходы …

Сроки сдачи отчетности в 2015 году Мы составили таблицу по самым важным срокам сдачи отчетности в 2015 году. В ней подробно расписали правила предоставления расчетов …

Бухгалтерская отчетность в 2015 году Бухгалтерская отчетность организации в 2015 году Бухучет ведут все компании. В том числе на упрощенке и вмененке. А значит, отчитываться …

Заявление о зачете излишне уплаченных страховых взносов ФСС Новый порядок сильно упростил работу бухгалтеров и дал возможность проводить зачет взносов по разным видам страхования, но …

Инспекторам запретили блокировку счета за несдачу декларации ФНС запретила проводить блокировку счета налоговой, если компания не сдаст вовремя квартальную декларацию по налогу на прибыль. Такой …

С 2016 года изменится порядок заполнения платежек по налогам и взносам В приказе уточняется, что в платежках компании ИНН не может превышать 10 знаков, а …

Лимит по взносам в фонды в 2018 году Важное в статье: Лимиты страховых взносов на 2016 год изменения Лимиты страховых взносов на 2016 год в …

Налоговики обновили критерии для выездных проверок В целом налоговая нагрузка компаний за год немного увеличилась, с 9,8 до 9,9 процента. Наибольший рост произошел у производителей …

Забыли подать уведомление на учет по торговому сбору. Какие штрафы?

VII. Ответственность плательщиков торгового сбора

7.1. В соответствии с пунктом 1 статьи 416 Кодекса постановка на учет, снятие с учета организации или индивидуального предпринимателя в качестве плательщика сбора в налоговом органе осуществляются на основании соответствующего уведомления плательщика сбора, представляемого им в налоговый орган, либо на основании информации, представленной указанным в пункте 2 статьи 418 Кодекса уполномоченным органом в налоговый орган.

Согласно пункту 2 статьи 416 Кодекса плательщик сбора представляет соответствующее уведомление не позднее пяти дней с даты возникновения объекта обложения сбором.

Кодекса предусмотрена ответственность за нарушение налогоплательщиком установленного Кодексом срока подачи заявления о постановке на учет в налоговом органе по основаниям, предусмотренным Кодексом, в связи с чем применение ответственности за непредставление уведомления о постановке на учет неправомерно.

Вместе с тем, Кодекса установлена ответственность за непредставление в установленный срок налогоплательщиком (плательщиком сбора, налоговым агентом) в налоговые органы документов и (или) иных сведений, предусмотренных Кодексом и иными актами законодательства о налогах и сборах, если такое деяние не содержит признаков налоговых правонарушений, предусмотренных , и Кодекса, а также Кодекса.

В этой связи, если плательщиком торгового сбора представлено несвоевременно соответствующее уведомление, такой плательщик торгового сбора подлежит привлечению к ответственности, предусмотренной Кодекса.

Кодекса предусмотрена ответственность за ведение деятельности организацией или индивидуальным предпринимателем без постановки на учет в налоговом органе по основаниям, предусмотренным Кодексом в виде взыскания штрафа в размере 10 процентов от доходов, полученных в течение указанного времени в результате такой деятельности, но не менее 40 тысяч рублей.

Таким образом, при наличии доказательств, подтверждающих факт ведения деятельности без постановки на учет в качестве плательщика сбора, получения доходов в указанный период плательщиком сбора, налогоплательщик подлежит привлечению к ответственности, предусмотренной Кодекса.

В частности, таким доказательством может являться информация (акт о выявлении нового объекта обложения сбором), представленная уполномоченным органом о выявлении нового объекта обложения сбором, если таким плательщиком сбора не было ранее представлено уведомление о постановке на учет в качестве плательщика торгового сбора.

ФНС России поручает Управлениям Федеральной налоговой службы по субъектам Российской Федерации довести данное письмо до подведомственных налоговых органов и налогоплательщиков.

Действительный

государственный советник

Российской Федерации

3 класса

Д.Ю.ГРИГОРЕНКО

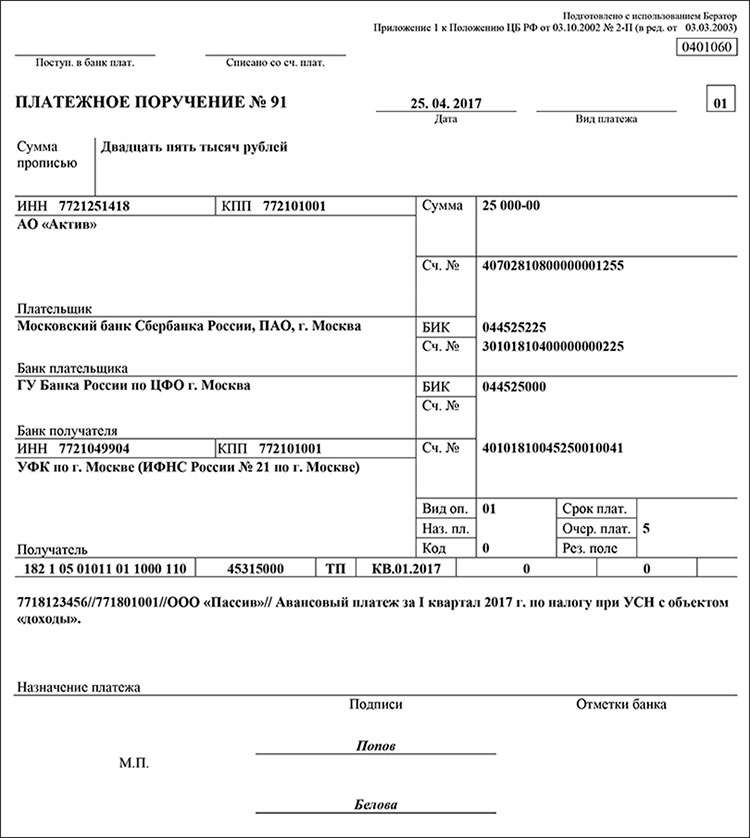

С 2018 года уплата страховых взносов перешла под контроль ФНС. В связи с этим изменился порядок заполнения платежных поручений. Особенно много вопросов у бухгалтеров вызывает поле 101 этого бланка. Попробуем разобраться, чем вызваны трудности в заполнении этой графы, а также какие данные в нее внести, чтобы платеж дошел до адресата. Учтем изменения, вошедшие в силу 2 октября 2017 года. Платежное поручение – это документ, представляющий собой письменное распоряжение отданное банку владельцем счета, об осуществлении платежа в пользу какого-либо получателя. Актуальная форма платежного поручения утверждена положением Банка России от 19 июня 2012 года № 383-П в приложении 2, 3.

Кто платит, кто не платит этот сбор?

Это новый для предпринимателей платеж, введенный в обиход в 3 квартале 2015 года (гл.33 НК РФ) пока только на территории Москвы. Столица первой «протестирует» все нюансы нового налогового сбора, следующим на очереди стоит Санкт-Петербург, а затем и другие регионы России. Даты повсеместных нововведений пока не уточняются.

Сбор представляет собой фиксированный ежеквартальный платеж, при расчете берется во внимание коммерческая составляющая деятельности и критерии торговых мест. Ставка рассчитывается на муниципальном уровне или городом федерального значения, разрешено ее снижать даже до 0%

Кто должен его платить

К этому сбору нужно привыкать предпринимателям Москвы, которые получают доход с продаж любых товаров. Объем продаж и количество сделок значения для начисления этого сбора не имеют.

ВАЖНО! Предприниматели на ЕНВД не могут совмещать этот налоговый режим с торговым сбором, им придется перейти на другой вид налогообложения

Кого сбор не коснется

Некоторые продавцы пока могут не беспокоиться о торговом сборе. Поправка к гл. 33 НК на сегодняшний день не касается:

- интернет-предпринимателей, не использующих личный контакт с потребителем (даже курьерскую доставку);

- поставщиков товара со склада;

- патентных ИП;

- плательщиков ЕСХН.

Особым распоряжением освобождены от торгового сбора:

- хозяева продающих автоматов;

- торговцы на ярмарках, работающих лишь несколько дней;

- продавцы билетов в театрах, кино, музеях и т.п.;

- разносчики прессы;

- продавцы культовых предметов в храмах, церковных лавках и т.п.

Как платить

Торговец должен стать на учет в налоговой как плательщик торгового сбора. Сумму сбора он сам высчитывает ежеквартально и перечисляет до 25 числа следующего месяца. Налоговая вправе самостоятельно «вычислить» плательщика, не спешащего на учет, и выставить ему требование об уплате сбора.

Для того, чтобы перечисленный сбор попал на нужный счет, правильно укажите в платежном поручении КБК:

- для уплаты основной суммы: 182 1 05 05010 02 1000 110;

- для уплаты пеней в случае просрочки квартального платежа: 182 1 05 05010 02 2100 110

- для перечисления штрафов, начисленных по поводу неуплаты торгового сбора: 182 1 05 05010 02 3000 110.

Платежное поручение по торговому сбору

x

Check Also

Доплата к пенсии за детей в России: кому положена, когда выплачивается и как оформить Согласно действующему законодательству, для неработающих лиц пенсионного возраста, которые имеют на своем иждивении лицо в нетрудоспособном …

Социальная пенсия в 2018 , 2018 году — размер, повышение, последние новости Социальная пенсия представляет собой государственную материальную помощь гражданам социально незащищенных слоев. Согласно российскому законодательству существует три типа социальных …

Перерасчет пенсии работающим пенсионерам: повышение произошло в августе 2013 года Официальные новостные службы уже сообщили, что работающих пенсионеров с 1 августа ждёт увеличение пенсий: при перерасчёте должны будут учитываться суммы, …

Страховая пенсия по случаю потери кормильца 2018 | Какой размер и порядок оформления пенсии Если разобраться, то пенсия по случаю потери кормильца – это вид компенсации, предоставляемой лицам, находившимся ранее …

Начальное обучение в России обязательно для каждого человека, поэтому государство предоставляет различные льготы школьникам. Наиболее распространенной льготой для школьников является бюджетный проезд на городском транспорте, скидки на железнодорожные и авиабилеты. …

Добавки к пенсии после 80 лет: на что рассчитывать долгожителям Положена ли увеличенная пенсия после 80 лет? И какие еще доплаты могут получить от государства те, кто вышел на заслуженный …

Пособие на первоклассника: кому положено и как получить Подготовка к школе сопряжена с многочисленными тратами, от которых большинство родителей приходит в легкий шок, поэтому вопрос про пособие на первоклассника из …

Новое расписание болезней 2018 — что изменилось? Начиная с 1 января 2014 года вступило в силу новое Положение о военно – врачебной экспертизе, в том числе приложение к закону Расписание …

Отсрочка от армии школьникам в 2018 году Для получения отсрочки школьнику – в соответствии с Федеральным Законом от 28.06.2011 года №167-ФЗ «О внесении изменений в статью 24 ФЗ «О воинской …

Бесплатное питание в школе 2018 : кому положено, необходимые документы Одной из мер социальной поддержки определённых категорий населения является бесплатное питание в школе 2018 года. В принципе, Указ президента об …

Поборы в школе — в каком случае они законны и куда жаловаться Поборы в школе могли бы остаться пережитком 90-х, когда с финансированием образования, как и всего остального, было особенно …

Недаром существует в народе столько анекдотов и юмористических историй про «бедного студента». Прожить на одну стипендию в настоящее время невозможно. Поэтому предусмотрены различные льготы студентам. Чтобы узнать, какие льготы предназначены …

Как должна выглядеть квитанция на оплату коммунальных услуг

Содержание в платежках всегда одинаковое, иногда они отличаются в зависимости от типа собственности: в частном доме и в многоквартирном здании обычно предоставляются разные услуги. Так в некоторых квитанциях присутствует счет за домофон, за уборку подъезда, а собственники частного жилья не оплачивают эти пункты, в их квитанциях их попросту нет. По наступлению дачного сезона добавляют строку «Полив», актуальную лишь для частных домов.

Итак, информация, которая входит в платежно-расчетный документ по оплате ЖКУ:

- номер лицевого счета плательщика;

- расчетный период;

- ФИО плательщика;

- адрес места проживания – объект, за который происходит оплата;

- данные о виде собственности недвижимости (частная или арендованная);

- общая площадь жилья и количество прописанных человек;

- информация о компании, предоставляющей перечисленные услуги: наименование, банковские реквизиты, контактные данные;

- перечень коммунальных услуг, подлежащих оплате (единицы измерения, стоимость, наличие долга);

- объем услуги за расчетный период;

- общий объем всего ресурса, отведенный на весь многоквартирный дом;

- объем конкретной коммунальной услуги за определенный период (отопление, горячая вода);

- данные по счетчикам (тариф, предыдущие и текущие показания, сумма к оплате, задолженность, итог);

- перерасчет услуг и ограничения по нему;

- информация о наличии льгот и субсидий;

- соглашение об отсрочке или рассрочке платежа.

https://www.youtube.com/watch?v=wvMEwlriZxc

Кому нужно оформить платежку на уплату торгового сбора

С 1 июля 2015 г. организации и бизнесмены, которые ведут торговую деятельность в Москве, должны ежеквартально уплачивать торговый сбор (Закон г. Москвы тот 17.12.2014 N 62 «О торговом сборе»). Об этом напоминают и представители налоговой службы в своем Письме от 16.06.2015 N ГД-4-3/10382@. Причем платить торговый сбор должны все, кто торгует на территории г. Москвы, даже если бизнесмен или фирма зарегистрированы в другом регионе.

Сам платеж перечисляется ежеквартально. Срок уплаты не позднее 25-го числа месяца, следующего за отчетным кварталом. А поскольку торговый сбор в Москве введен с 1 июля 2015 г., впервые его нужно будет перечислить вам за III квартал 2015 г. не позднее 26 октября 2015 г., поскольку 25 октября — воскресенье (ст. 414 и п. 2 ст. 417 НК РФ).

Перечислять торговый сбор нужно отдельными платежками по каждому торговому объекту. Допустим, если у вас несколько магазинов, то по каждому из них следует заполнить свое платежное поручение. Такие разъяснения даны на сайте ФНС России www.nalog.ru.

КБК торговый сбор 2020 для юридических лиц

Если в платежном поручении неверно указать КБК торгового сбора в 2020 году для юридических лиц, платеж дойдет до бюджета, но его придется уточнить. Чтобы избежать этого, сверяйтесь с таблицей актуальных КБК для торгового сбора.

В настоящее время торговый сбор действует только на территории Москвы (Закон г. Москвы от 17.12.2014 № 62). Поэтому информация в статье актуальна для компаний и предпринимателей, которые ведут торговлю на территории Москвы.

Посмотрите случаи, . Коды бюджетной классификации утверждает Минфин. В 2020 году надо применять коды из приказа ведомства от 08.06.2018 № 132н.

КБК торгового сбора в 2020 году для ИП и организаций один и тот же – 182 1 05 05010 02 1000 110. Чтобы перечислить пени или штрафы, в коде следует заменить цифры в 14—17 разрядах на 2100 и 3000 соответственно.

Как вернуть репутацию?

Если в списки штрафников компания попала случайно, она может исключить себя из него самостоятельно. Как это сделать?

Первым делом следует проверить наличие компании в списке на сайте Департамента экономического развития. Здесь содержатся данные о 6 тысячах торговых точек, которые не стали на учет. Далее нужно написать письмо с просьбой исключить организацию из списка должников. Жалоба может быть удовлетворена, если уведомление о постановке на учет было отправлено с задержкой или компания не торгует на конкретном объекте.

Для обжалования у предприятия есть 20 дней с момента попадания в список. Иначе данные о налогоплательщике будут переданы в ФНС. Инспекция начислит сумму сбора и выставит требование по его оплате. Оспорить данный акт можно в течение 180 дней. Для этого необходимо написать жалобу в Департамент, но уже по образцу, представленному на сайте госучреждения. К заявлению также следует приложить подтверждающие документы (копию уведомления, договора аренды, кадастровой выписки с информацией о торговой точке).

Отправить документы можно электронным письмом или по почте. На принятие решения Департамент берет 30 дней (в некоторых случаях — 60 дней). Если будет принято решение в пользу компании, ее исключат из списка и обновят акт. Сразу после этого ФНС отменит начисления.

Нестационарные объекты

Если торговый сбор в Москве оплачивается на нестационарный объект (автомагазин, палатку и т. п.), то становиться на учет нужно по месту нахождения предприятия (жительства ИП). Если организация зарегистрирована в Екатеринбурге, а деятельность осуществляет в Москве, то и отчеты нужно сдавать в Екатеринбурге. Как в таком случае заполнить платежку? Следует указать код ОКТМО по месту ведения торговли в Москве, а наименование получателя — по месту регистрации в Екатеринбурге.

В такой ситуации следует дополнительно уточнить в ФНС реквизиты. Ведь средства поступят в областной бюджет, а факт оплаты будет проверять ФНС в Екатеринбурге.