Зачем требуются отложенные налоговые активы?

Налоговые активы представляют собой метод снижения налогообложения на прибыль. Для вычисления их требуется актуальную сумму налога помножить на временные промежутки.

Временная разница представляет собой совокупность расходов и убытков, которые составляют прибыль, фигурирующую в отчете. Вместо прибыли могут быть убытки. Данные показатели являются основой для создания налоговой сводки. Формируются активы в следующих случаях:

- использование разных методик подсчета амортизации;

- внесение суммы налоговых отчислений, превышающих требуемую сумму. Актуально это в случае, если переплата не была возвращена предприятию;

- наличие убытка, переведенного в счет следующих периодов;

- появление кредиторских долгов, возникших вследствие покупки услуг или товаров;

- применение предприятием кассового метода расчета.

Отложенные активы нужно правильно учитывать. Требуется это для следующих целей:

- Сбор бухгалтерских данных.

- Сбор данных для проведения анализа.

- Возможность обобщенных итогов деятельности предприятия.

Наличие всех учтенных данных позволит обезопасить компанию при проведении налоговых проверок.

Отложенные налоговые обязательства

С точки зрения международных стандартов финансовой отчетности (МСФО) под отложенными налоговыми обязательствами (англ. Deferred Tax Liabilities) понимаются суммы налога на прибыль, подлежащие уплате в будущих периодах в отношении налогооблагаемых временных разниц.

Временные разницы возникают в результате того, что балансовая стоимость актива или обязательства в финансовом учете отличается от их налоговой базы в налоговом учете. Если такая временная разница приводит к образованию налогооблагаемых сумм в будущем, то она называется налогооблагаемой. Чтобы разобраться в ситуации рассмотрим механизм возникновения отложенных налоговых обязательств на примере различных подходов к начислению амортизации в финансовом и налоговом учете.

Пример

Компания приобрела и поставила на учет основные средства стоимостью 1000 у.

5 лет. При этом в финансовом учете применяется прямолинейный метод амортизации, в налоговом учете ускоренный метод, а ставка налога на прибыль равна 30%. Чтобы определить сумму отложенных налоговых обязательств необходимо рассчитать балансовую стоимость и налоговую базу основных средств, что необходимо для определения суммы временных разниц.

В финансовом учете амортизационные начисления за каждый год будут одинаковыми и составят по 200 у. Следовательно, балансовая стоимость основных средств на момент приобретения составила 1000 у. 1-го года 800 у.

1000-200), на конец 2-го года 600 у. 800-200), на конец 3-го года 400 у. 600-200), на конец 4-го года 200 у. 400-200) и на конец 5-го года 0 у.

В налоговом учете основные средства амортизируются ускоренным методом (метод суммы чисел), поэтому амортизационные отчисления в 1-ый год составят 333,33 у. 2-ой год 266,67 у. 3-ий год 200 у. 4-ый 133,33 у. 5-ый год 66,67 у.

Следовательно, налоговая база основных средств на момент приобретения составила 1000 у. 1-го года 666,67 у. 1000-333,33), на конец 2-го года 400 у. 666,67-266,67), на конец 3-го года 200 у. 400-200), на конец 4-го года 66,67 у. 200-133,33) и на конец 5-го года 0 у.

Налогооблагаемая временная разница, которая приводит к возникновению отложенных налоговых обязательств, возникает в случае, когда балансовая стоимость основных средств превышает их налоговую базу. На момент приобретения балансовая стоимость и налоговая база совпадают, поэтому временная разница не возникает. Однако уже на конец 1-го года возникает налогооблагаемая временная разница в сумме 133,33 у. 800-666,67), на конец 2-го года 200 у.

600-400), на конец 3-го года 200 у. 400-200), а на конец 4-го года 133,33 у. 200-66,67). При этом на конец 5-го года основные средства как в финансовом, так и в налоговом учете будут полностью амортизированы, поэтому временная разница перестанет существовать. Графически это можно представить следующим образом.

Чтобы рассчитать сумму отложенных налоговых обязательств необходимо налогооблагаемую временную разницу умножить на ставку налога на прибыль (по условию 30%). Таким образом, отложенное налоговое обязательство на конец 1-го года составит 40 у.е. (133,33*0,3), на конец 2-го года 60 у.е. (200*0,3), на конец 3-го года 60 у.е. (200*0,3), на конец 4-го года 40 у.е. (133,33*0,3).

С сайта: http://allfi.biz/FinancialAccounting/DefferedTax/otlozhennye-nalogovye-objazatelstva.php

Типы разниц согласно ПБУ 18/02

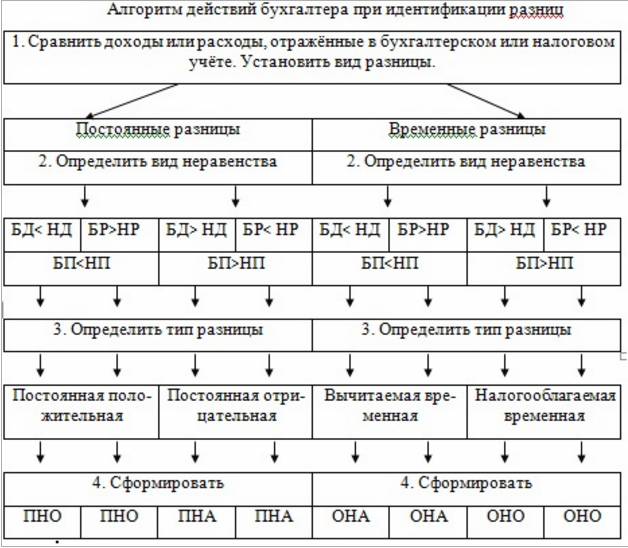

Ниже на рисунке приведена схема определения разниц:

Постоянные и временные разницы возникают из-за того, что отражение доходов и расходов в НУ и БУ регламентируется разными нормативными документами. Отражение операций для расчета прибыли в бух.учете производится в соответствии с ПБУ. Закон обязывает исполнять это ПБУ все организации, исключая некоммерческие и малые предприятия. В случае с определением «налоговой» прибыли бухгалтер опирается на требования Налогового Кодекса РФ.

Суть бухгалтерских проводок по налогу на прибыль (НП) — приведение данных бух.учета к данным Декларации по налогу на прибыль.

Изменится ли порядок учета отложенных налоговых активов и обязательств в 2019-2020 годах?

Налогоплательщикам, применяющим ПБУ 18/02 или планирующим это в будущем, следует обратить внимание на приказ Минфина России «О внесении изменений…» от 20.11.2018 № 236н. Он внес корректировки в ПБУ 18/02, которые применяются с отчетности за 2020 год

Допускается и досрочное применение обновленной редакции этого ПБУ, если налогоплательщик захочет внедрить изменения в учетную практику со следующего года (п. 2 приказа № 236н).

В чем заключаются корректировки:

- изменения затронули используемые в тексте термины;

- расширен перечень временных разниц;

- изменен состав отражаемых в отчетности сведений и пр.

Об этих изменениях мы информировали вас в одной из наших публикаций.

Затрагивают ли внесенные поправки порядок отражения ОНА и ОНО в учете? Меняются ли применяемые сейчас проводки в связи с корректировками ПБУ? Каких-либо указаний на изменение применяемых в учете проводок закон № 236н не содержит. Следовательно, схема проводок для ОНА и ОНО остается прежней.

Счет 77 в бухгалтерском учете: отложенные налоговые обязательства

Счет 77 бухгалтерского учета Образец начисления износа в разных учетах, приводящий к образованию ОНО Исходные данные Отражение в бух.учете Отражение в налоговом учете Приобретение ОС, первоначальная стоимость 960 000 рублей 960 000 рублей Метод начисления амортизации Линейный Нелинейный Амортизационная группа 3 3 Начислен износ 20 000 рублей (960 000/4 года/12 месяцев) 53 760 (960 000*5,6/100) При учете вышеперечисленных условий налогооблагаемая временная разница составляет 53 760 рублей ― 20 000 рублей = 33 760 рублей

Внимание Что представляет собой отложенное налоговое обязательство Если расходы в бухучете появляются позже и в большем количестве, чем в налоговом, в то же время доходы определяются более ранними сроками, то в организации возникают условия для появления ОНО

Разницы в учете

В зависимости от того, можно ли учесть разницы в налоговом учете при вычислении налога с прибыли, разницы разделяются на постоянные и временные. Размеры постоянных и временных разниц формируются на основании данных, взятых из первичных документов.

Постоянные разницы – это показатели, участвующие в создании бухгалтерской прибыли (убытка), но никогда не включаемые в налоговую базу по прибыли, либо участвующие в создании налоговой базы по прибыли, но не признаваемые в бухгалтерском учете.

Отложенные налоговые обязательства и отложенные налоговые активы образуются за счет временных разниц – это доходы и расходы, которые входят в налоговый и бухгалтерский учет в разные отчетные периоды. Временные разницы делятся на:

- вычитаемые;

- налогооблагаемые.

Налогооблагаемые временные разницы формируются в случае уменьшения налоговой базы по прибыли в одном периоде, а бухгалтерской прибыли – в последующих периодах. Вычитаемые временные разницы, наоборот, возникают при уменьшении бухгалтерской прибыли в текущем периоде, налогооблагаемой прибыли – в последующие периоды.

Отложенные налоговые активы (ОНА) образуются за счет вычитаемой временной разницы. Суть заключается в том, что размер ОНА изначально увеличивает налог с прибыли, а после в других периодах – уменьшает. ОНА равняется вычитаемой временной разнице, умноженной на 20% (ставка прибыльного налога).

Одним из примеров возникновения ОНА являются различия в методах амортизации, употребляемых в бухгалтерском учете и в учете для налогообложения. То есть в бухгалтерском учете размер амортизации, начисленный, например, по способу уменьшаемого остатка, в отчетном периоде больше, чем в налоговом, использующем линейный метод амортизации. Также отложенные налоговые активы возникают в результате отличий в списании расходов, связанных с деятельностью управляющего персонала организации, или расходов, связанных с деятельностью организации для непосредственной прибыли (коммерческие) в бухгалтерском учете и учете для налогообложения. Частым примером появления ОНА выступает списание убытка. Убыток – это превышение размера расходов над полученными доходами по итогам года. Перенос убытка, который не использован в учете для налогообложения, но учтен в бухгалтерском учете, создает ОНА.

Методика расчета и обоснования возникновения отложенных активов прописывается в учетной политике. Кроме того, ОНА требуют аналитического учета по каждому из обязательств и активов организации. Решение о ведении аналитического учета принимает организация самостоятельно, чтобы он позволил проследить, вследствие чего возникает ОНА и по какому объекту.

Примеры возникновения ВНР

Временные налоговые разницы образуются в результате, например, применения разных способов начисления амортизации для целей бухгалтерского учета и определения налога на прибыль: сумма начисленных расходов в бухгалтерском учете будет меньше, чем в налоговом учете.

Еще один случай: применение в налоговом учете амортизационной премии. Или в случае применения различных правил отражения процентов, уплачиваемых организацией за предоставление ей в пользование денежных средств (кредитов, займов) для целей бухгалтерского учета и целей налогообложения.

Бывают и другие операции, в результате которых возникают временные разницы.

Пример 1. Амортизация

В январе 2019 года организация приняла к учету основное средство, оно было введено в эксплуатацию со стоимостью 600 000 рублей (в том числе НДС 20% – 100 000 руб.).

В бухгалтерском учете определен способ начисления амортизации – линейный, в налоговом учете – нелинейный. Срок полезного использования ОС – 5 лет.

В целях налогообложения прибыли основное средство отнесено организацией к четвертой амортизационной группе, для которой месячная норма амортизации нелинейным способом равна 4,8 (п. 5 ст. 259.2 НК РФ).

Амортизация начинает начисляться в БУ и НУ с февраля 2019 года (см. таблицу 1).

Налогооблагаемая временная разница составит 15 666,67 (24 000 – 8333,33) рублей.

Из-за разницы налоговая прибыль становится меньше, чем бухгалтерская (прибыль по НУ

Дебет 68, субсчет «Налог на прибыль» Кредит 77 «Отложенное налоговое обязательство» – 3 133,33 рублей, отражена сумма ОНО (15 666,67 руб. × 20%).

Пример 2. Амортизационная премия

В январе 2019 года организация приняла к учету основное средство, оно было введено в эксплуатацию со стоимостью 1 320 000 рублей (в том числе НДС 20% – 220 000 руб.).

В бухгалтерском учете определен способ начисления амортизации – линейный, в налоговом учете также линейный.

Срок полезного использования ОС – 5 лет, норма амортизации – 0,01667.

Учетной политикой организации для третьей – седьмой амортизационных групп предусмотрено применение амортизационной премии в размере 30% от первоначальной стоимости. Первоначальная стоимость составляет 1 100 000 (1 320 000 – 220 000) рублей.

Амортизация начинает начисляться в БУ и НУ с февраля 2019 года (см. таблицу 2).

Налогооблагаемая временная разница составит 324 522 (330 000 + 12 782 – 18 260) рублей.

Из-за временной разницы налоговая прибыль становится меньше, чем бухгалтерская (прибыль по НУ

Дебет 68, субсчет «Налог на прибыль» Кредит 77 «Отложенное налоговое обязательство» – 64 904,4 рублей, отражена сумма ОНО (324 522 руб. × 20%).

Пример 3. Кассовый метод

Предприятие для целей налогообложения применяет кассовый метод, товар контрагенту организацией был поставлен в феврале 2019 года на сумму 540 000 рублей (в том числе НДС), а деньги за него пришли только в апреле 2019 года.

В бухгалтерском учете доходы от продажи организация отразила в феврале 2019 года, в то время как в налоговом учете эти доходы будут показаны только в налоговой базе по налогу на прибыль за полугодие 2019 года (см. таблицу 3).

Налогооблагаемая временная разница в феврале 2019 года составит 450 000 рублей.

Из-за нее налоговая прибыль становится меньше, чем бухгалтерская (прибыль по НУ

Дебет 68, субсчет «Налог на прибыль» Кредит 77 «Отложенное налоговое обязательство» – 90 000 рублей, отражена сумма ОНО (450 000 руб. × 20%).

Условия

Бухгалтерский учет

Налоговый учет

Первоначальная стоимость без НДС

500 000

500 000

Норма амортизации

0,0166 (1/60 мес)

0,048 (4,8/100)

Сумма начисленной амортизации

8333,33 (500 000 × 0,0166)

24 000 (500 000 × 0,048)

Условия

Бухгалтерский учет

Налоговый учет

Первоначальная стоимость без НДС

1100000

1100000

Дата начала начисления амортизации

Февраль 2019 года

Февраль 2019 года

Норма амортизации

0,0166 (1/60 мес)

0,0166 (1/60 мес)

Расчет амортизационной премии

330 000 (1100 000 × 0,0166)

Сумма начисленной амортизации

18 260 (1 100 000 × 0,0166)

12 782 ((1 100 000 – 330 000) × 0,0166)

Условия

Бухгалтерский учет

Налоговый учет

Первоначальная стоимость без НДС

450000

450000

Дата начала признания

Февраль 2019 года

Апрель 2019 года

Условия

Бухгалтерский учет

Налоговый учет

Первоначальная стоимость

200 000

200 000

Дата начала начисления амортизации

Февраль 2019 года

Март 2019 года

Способ начисления амортизации

Линейный

Линейный

Норма амортизации

0,0166 (1/60 мес)

0,0166 (1/60 мес)

Сумма начисленной амортизации в феврале 2019 года

3320 (200 000 × 0,0166)

Счет 77: отложенные налоговые обязательства (оно). проводки

Перечень прочих доходов установлен в пункте 7 ПБУ 9/99, а прочих расходов – в пункте 11 ПБУ 10/99. Порядок закрытия Процедура закрытия отчетного периода включает в себя:

списание на реализованную продукцию общей суммы расходов, связанных с ее производством и реализацией (к моменту закрытия отчетного периода эта сумма должна быть сформирована);

сопоставление итоговых данных по дебетовым и кредитовым оборотам на субсчетах, открытых к счету 90 «Продажи» и счету 91 «Прочие доходы и расходы»;

списание положительной разницы между этими данными в кредит счета 99 «Прибыли и убытки» (если получена прибыль);

списание отрицательной разницы между этими данными в дебет счета 99 «Прибыли и убытки» (если получен убыток).

Синтетический счет 90 «Продажи» предназначен для учета доходов и расходов по обычным видам деятельности (п.